Порядок получения ипотеки

Содержание:

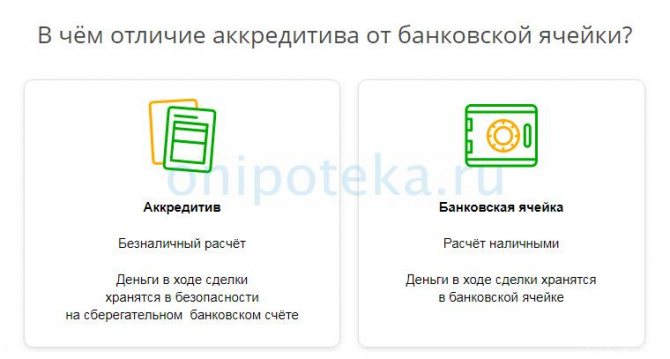

Через аккредитив

Безналичный аналог банковской ячейки – это аккредитив (). Он безопаснее описанного выше способа оплаты, ведь доступ ко счету блокируется до наступления определенных условий.

Что из себя представляет аккредитив и каковы сроки перечисления денег по ипотеке продавцу:

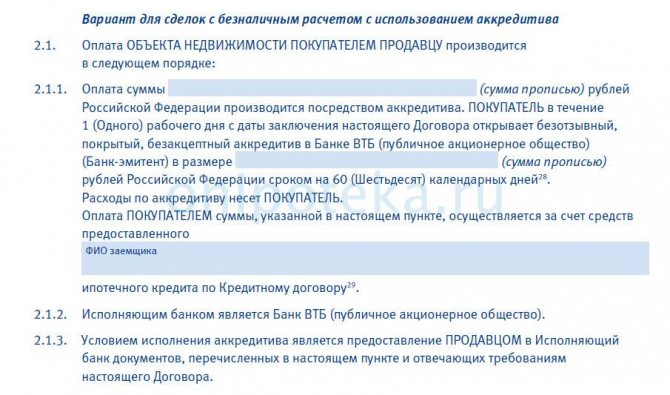

- Стороны сделки заключают договор о взаиморасчетах по данной схеме. Продавец открывает в ипотечном банке счет, в условиях которого значится успешная регистрация договора купли и переход права собственности.

- Первый взнос и кредитные деньги зачисляются на указанный номер счета. Однако получить их продавец не сможет, ведь сумма останется заблокированной, пока не наступит условие выплаты. Не вправе снять с него деньги и покупатель.

Если регистрация купли-продажи не прошла в определенный срок (к примеру, 45 дней), средства вернутся заемщику в том же объеме. Рисков нет ни у одной из сторон – продавец получает деньги сразу после регистрации документов в Росреестре, а покупатель уверен, что оплаченный им взнос не пропадет. Единственный минус такой схемы взаиморасчетов – высокая комиссия банка. При передаче крупной суммы она может составлять до 40 тысяч рублей.

Анализ банковских условий кредитования

Если семья или заемщик понимает, что кредит ему доступен (можно воспользоваться любым ипотечным калькулятором на официальном сайте банка России), то следует переходить на следующий предварительный этап – изучение условий кредитования.

Отметим сразу, что не первый год лидером в сегменте ипотечного кредитования в России является Сбербанк. Также в топ банков входят Газпромбанк, Россельхозбанк, ВТБ и другие.

Но если внимательно изучить основные условия кредитования, то получиться, что они не имеют принципиальной разницы:

- Процентная ставка – от 8,5 до 10%;

- Срок кредитования – до 30 лет;

- Первоначальный взнос – 10% и более.

В чем же тогда разница? А разница в дополнительных условиях кредитования.

На что обратить внимание при анализе банковских условий по ипотеки:

- Максимально допустимый размер займа. Есть банки, предлагающие оформить не более 3-х миллионов, а есть, кто допускает оформить в кредит и 20 миллионов рублей;

- Наличие дополнительных комиссий;

- Удорожание кредита за счет отказа от добровольного страхования жизни. Очень важный момент, если Вы не собираетесь страховать свою жизнь. В таком случае банк имеет право (и он это делает) увеличить процентную ставку по ипотеке на 0,5-1,5%. И каждый банк увеличивает ставку на разный процент. И если 0,5% кажется небольшой величиной, то за 30 лет пользования кредитом – это 15% дополнительной переплаты;

- Возможность досрочно погасить долг без применения штрафных санкций. Необходимо выбирать только то учреждение, которое допускает погашение долга без применения штрафных санкций.

По итогу анализа выгодности условий кредитования, необходимо подать онлайн-заявку на ипотеку.

Совет № 1: не ограничиваться лишь одним банком, поскольку в выбранном банке можно получить отказ, или представленные условия на сайте не будут соответствовать действительности. Лучше выбрать 2-3 банка;

Совет № 2: если Вы являетесь участником зарплатного проекта определенного банка или у Вас открыт депозит в финансовом учреждении, то лучше подавать заявку именно в это учреждение. Условия по кредитам для постоянных и надежных клиентов намного выгоднее, чем для других физических лиц. Кроме того, в таком случае требования к заемщикам более лояльны, чем к остальным физическим лицам.

На что обратить внимание

Важно, какую сумму вы готовы отдать в качестве первоначального взноса и сколько готовы отдавать ежемесячно на погашение кредита. Хорошо, если эта сумма составит не более 30 % семейного дохода

В этой ситуации не стоит надеяться на повышение зарплаты или получение дополнительного заработка. Если этого не произойдет, бремя ипотеки станет для вас слишком тяжелым, и вы можете даже потерять квартиру.

Выбирая банк, обратите внимание на процентную ставку. Не пренебрегайте мелочами

Казалось бы, особой разницы между ставками 12 % и 12,5 % нет, но ведь кредит вы будете выплачивать в течение долгих лет, а за это время полпроцента выльется в существенную сумму. Например, если вы берете 3 000 000 рублей на 20 лет, то переплатите 210 000 рублей, а если на 30 лет – то 450 000 рублей.

Берите ипотеку в той валюте, в которой получаете зарплату или иной доход. Конечно, ставки по валютным кредитам более привлекательны, но рисковать не стоит. Хочется еще раз напомнить, что выплачивать вам придется на протяжении долгих лет, а за это время может случиться не один кризис. Например, во время кризиса 2008 года многие люди, взявшие ипотеку в долларах, не смогли выплачивать проценты и потеряли свои квартиры.

Проценты по ипотеке могут быть фиксированными или плавающими. Привлекательность плавающих заключается в том, что они снижаются вместе со снижением ставки рефинансирования ЦБ. Это приведет к уменьшению и ежемесячных платежей. Но тут следует учесть, что ставка рефинансирования снижается только в условиях стабильной экономической ситуации.

В нашей стране можно прогнозировать это на длительное время? Скорее всего – нет. А при повышении ставки выплаты, соответственно, также повысятся. Поэтому пытаться выиграть на плавающей ставке не стоит.

Не забывайте о том, что в квартиру с голыми стенами вы въехать не сможете. Вам понадобится ремонт, мебель, техника, предметы интерьера. Поэтому берите ипотеку на максимально доступную сумму. Лишние деньги вы потратите на обустройство жилья. Это очень выгодно, потому что ставка по ипотеке ниже, чем по потребительскому кредиту.

Многие люди не думают о том, как правильно взять ипотеку на квартиру, и стараются сразу приобрести просторное жилье с множеством комнат, не учитывая свои финансовые возможности. Это делается с дальновидными целями: жениться, родить детей… Но мы советуем начать с небольшой квартиры.

Во-первых, за нее вы быстрее и безболезненней расплатитесь. Во-вторых, при дальнейшем расширении жилплощади у вас уже будет потенциал в виде квартиры, и условия новой ипотеки будут для вас более легкими.

Заранее изучите цены на рынке жилья. Особенно это касается приобретения недвижимости на вторичном рынке. Не дайте риелторам вас обмануть, продав плохую квартиру за высокую цену.

Не покупайте неликвидную недвижимость, которую потом будет трудно реализовать. К ней относятся квартиры:

- в неблагополучных районах;

- в домах, близко расположенных к трассам;

- на первых и последних этажах;

- в домах, находящихся рядом с промышленными предприятиями;

- в районах с плохой инфраструктурой.

Процентные ставки

Актуальные процентные ставки Сбербанка представлены ниже:

| Программы | Максимальная сумма, тыс. руб. | Ставка, % | Срок, лет | Первый взнос | Примечание |

| Готовое жилье | 15 000 | 8,2 | 30 | 15 | +0,4% если ПВ от 15-20%, + 0,5% если нет зарплатной карты Сбербанка, + 1% при отказе от страховки; +0,8% по ипотеке по двум документам: + 0,3% при отказе от покупки квартиры через сайт domclick; + 0,3% при отказе от электронной регистрации; Акция молодая семья — базовая ставка 7,8 % |

| Стройка | до 85% от стоимости недвижимости | 8,1 | 30 | 15 | +0,4% если ПВ от 15-20%, + 0,5% если нет зарплатной карты Сбербанка, + 1% при отказе от страховки; +0,3% по ипотеке по двум документам: + 0,3% при отказе от электронной регистрации. |

| Строительство жилого дома | до 75% от стоимости залога | 9,3 | 30 | 25 | +0,5%, если заемщик не получает зарплату на карту Сбербанка; +1% при отсутствии полиса страхования жизни; +1%, если ипотека оформляется после оформления недвижимости в органах Росреестра |

| Загородная недвижимость | до 75% от стоимости залога | 8,5 | 30 | 25 | +0,5%, если заемщик не получает зарплату на карту Сбербанка; +1% при отсутствии полиса страхования жизни; +1%, если ипотека оформляется после оформления недвижимости в органах Росреестра |

| Военная ипотека | 2 788 | 8,4 | 20 | 20 | |

| Нецелевой кредит под залог недвижимости | до 60% от стоимости | 11,3 | 20 | + 0,5% — если не зарплатник; + 1% — при отказе от страхования жизни. | |

| Ипотека на гараж и машино-место | 9 | 30 | 25 | + 0,5% если не зарплатный проект, +1% при отказе от страховки. | |

| Семейная ипотека | до 6 млн. в регионах и до 12 млн. в Москве, МО, Санкт-Петербурге и ЛО. | 4,7 | 30 | 20 | + 0,3 при отказе от электронной регистрации; + 1% при отказе от страхования жизни. |

| Рефинансирование ипотеки | 8,5 | 30 | |||

| Акция «Свой дом под ключ» | до 8 000 000 ₽ для объектов в Москве и Московской области до 5 000 000 ₽ для объектов в Липецкой области | 10,9 | 30 | 20 | До регистрации ипотеки ставка 12,9% |

| Ипотека с господдержкой 2020 | Москва, МО и Санкт-Петербурга и ЛО до 8 млн. руб, регионы до 3 млн. | 6,1 | 20 | 20 | + 0,3% при отказе от электронной регистрации сделки, + 1% при отказе от страхования жизни |

| Сельская ипотека | Регионы до 3 млн. ЛО и Дальний восток до 5 млн. Москва, МО и Санкт Петербург не работают | 2,7 | 25 | 15 | Временно приостановлена |

Что делать после одобрения ипотеки?

Когда банк выносит окончательное решение по выдаче ипотеки, следует переходить к другой фазе сбора пакета документов.

Заявителю обязательно потребуется принести договор купли-продажи, страховой полис. Затем недвижимость нужно будет зарегистрировать в собственность. Далее обязанность заключается в своевременном внесении платежей по кредиту.

Если ипотечный кредит был оформлен в Сбербанке, ежемесячные платежи по кредиту можно вносить дистанционно через личный кабинет Сбербанк Онлайн. О том, как платить за кредит через Сбербанк Онлайн читайте здесь.

Популярные вопросы по теме статьи:

Какие документы нужны для ипотеки?

Чтобы оформить ипотеку, необходимо в первую очередь подать заявку на ипотечный кредит в банк. Если ее оформят, нужно подготовить пакет документов, соответствующий выбранной программе. Однако основной перечень от заемщика является неизменным:

- паспорт;

- второй документ, удостоверяющий личность;

- справка о доходах;

- согласие супруга/супруги на ипотечный кредит;

- свидетельства о рождении детей, если они есть.

Далее заемщик предоставляет документы в зависимости от выбранной программы. К примеру, для ипотеки на строящееся жилье требуются:

- договор с застройщиком;

- кадастровый паспорт, строящегося жилья;

- экспертная оценка квартиры;

- подтверждение разрешения на строительство.

Для ипотеки на вторичное жилье нужны документы от продавца, подтверждающие чистоту сделки.

Для участия в программе «Военная ипотека», нужна предварительная регистрация и подача рапорта по месту службы.

Сколько рассматривают документы на ипотеку?

Срок рассмотрения документов на ипотеку, как правило, состоит из двух этапов. В течение 5-15 дней (зависит от банка) рассматривается предварительная заявка, которую в большинстве случаев можно оформить онлайн.

Если по предварительной заявке приходит одобрение, необходимо явиться в банк и получить список необходимых документов. Собрать их и в назначенный день и час принести в банк. Срок рассмотрения полного пакета документов не может превышать 30 дней.

Что делать, если банк отказал в предоставлении ипотечного кредита?

Банк, как правило не называет причин отказа, однако чаще всего решение связано с низкой заработной платой, наличием других кредитных обязательств, отсутствием стабильной работы.

Подавать заявку на ипотеку повторно, следует при условии, что как-то изменилось финансовое положение.

Можно ли оформить ипотеку без справки о доходах?

Есть несколько вариантов оформить ипотеку без справки о доходах.

- Обратиться в банк, где у вас действует зарплатная карта. Такие клиенты могут оформлять кредиты и ипотеку без предоставления справки о доходах, так как в банке уже имеется вся необходимая информация. Кстати, зарплатные клиенты, как правило, могут оформить ипотеку по ускоренной программе и сниженной процентной ставке.

- Второй вариант, оформить ипотеку под залог. Если имеется другая недвижимость в собственности, можно оформить ипотеку под нее. Это будет гарантом для банка, что в случае прекращения выплат она отойдет к нему.

Можно ли оформить ипотеку по 2-м документам?

Многие банки сегодня предлагают оформить ипотеку по двум документам. Однако, углубившись в условия программ, становится ясно, что действует это предложение только для зарплатных клиентов. Паспорт и второй документ, удостоверяющий личность позволят зарплатным клиентам Сбербанка, оформить там ипотеку. Главное, чтобы доходы были хорошими.

Как выдают ипотеку: наличными или на карту?

Если ипотека оформляется на новострой, банк перечисляет сумму строительной компании, а заемщик получает график внесения платежей и непосредственно в саму строительную компанию деньги не несет. Он обязан ежемесячно перечислять установленную сумму, банку.

При оформлении ипотеки на вторичное жилье, деньги, как правило, переводят на специально открытый счет или дебетовую карту. Наличными в банке ипотеку не выдают, но их можно снять с пластиковой карты (к примеру, в банке Тинькофф действует такая схема).

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

- Ипотека с государственной поддержкой: условия, ставка

- Ипотека для бюджетников в Сбербанке

- Как взять ипотеку в Райффайзенбанке в 2019 году?

- Можно ли взять ипотеку без первоначального взноса

- Где взять ипотечный кредит: обзор выгодных предложений

- Ипотека Альфа Банк: условия для физических лиц

- Ипотека на строительство дома в Сбербанке: условия в 2020

- Ипотека в Крыму для молодой семьи (2018)

- Где оформить ипотеку по двум документам?

Как оформить

Процесс оформления ипотеки состоит из нескольких этапов, требующих от заемщика анализа и оценки последствий на каждом из них.

Выбор программы

Анализируя предложения многих банков, рассчитав предварительно, какую сумму можно получить, и размер ежемесячных платежей, заемщик сопоставляет их со своими возможностями. Если есть основания для получения льготной ипотеки с господдержкой, обязательно рекомендуется ими воспользоваться. Следует учитывать, что госпрограммы действуют на новостройки, сумма кредита не превышает 70% стоимости залога по отчету об оценке, а первый взнос банк попросит разместить на счете. Ежемесячный взнос не должен быть выше 30% суммарного дохода семьи.

Список документов

Выбрав ипотечную программу и банк, необходимо приступить к подготовке документов на заемщика, приобретаемое жилье для льготной программы. Документы готовят в соответствии с требованиями органов власти и кредитной организации.

Понадобятся:

- оригиналы и ксерокопии документов на всех членов семьи

- на залоговое имущество

- справки о зарплате 2-НДФЛ

- заверенная копия трудовой книжки

- подтверждение трудоустройства

- сертификат на господдержку (при наличии)

Заявка

Заявку на кредит можно оформить онлайн в выбранном банке или лично посетить отделение кредитной организации с паспортом и документами и, следуя его рекомендациям, оформить бланк заявки в банке.

Выбор объекта для ипотечного кредита

Объектом ипотеки может быть вторичное жилье, новостройка, жилой дом на участке. Выбирая объект, заемщик должен исходить из финансовых возможностей семьи. Банки предлагают льготные условия ипотеки, если заемщик покупает жилье у партнеров-застройщиков. Пользуясь субсидиями государства, выбирают объект, который рекомендован органами власти. Документы на выбранный объект предъявляют банку на согласование.

Оформление залога

Выбрав жилье и согласовав его со всеми сторонами (банк, органы власти, ПФР), приступают к оформлению договора кредитования. Для залога нужно заказать оценку стоимости жилья в согласованной с банком компании и приемлемости его в виде залога. Отчет об оценке также передают банку. Рассмотрев документы, кредитный комитет уведомляет заемщика о форме оформления залога.

Проведение сделки купли-продажи

Сделка включает несколько этапов:

- Заключается договор купли-продажи жилья с владельцем недвижимости.

- Заключается кредитный договор с банком, в котором обязательно указана срок и сумма кредита, ставка, условия расторжения, досрочного погашения, санкции за несвоевременные платежи.

- В договоре указывают, что выступает залогом, его стоимость, требование страхования.

- Следует очень внимательно читать все пункты договора. На это банк дает заемщику не менее пяти дней.

Регистрируем ипотеку и права собственности

Ипотечный договор регистрируют в Росреестре в соответствии со ст. 20 №102-ФЗ. Заявление на регистрацию заполняют заемщик и банк. Также необходим договор купли-продажи недвижимости и договор залога (если он составлен с банком отдельно) или закладная. Регистрация ипотеки возможна также по заявлению нотариуса, удостоверившего сделку. Если на залог оформлена закладная, регистрация ипотеки осуществляется по ней.

Оформляем страховку

По требованию банка и с целью снижения ставки по ипотеке заемщик страхует объект недвижимости, передаваемый в залог, от повреждения и утраты прав. Страховая сумма не меньше стоимости кредита с учетом всех процентов. Большинство банков требуют страховать жизнь и трудоспособность заемщика. Личное страхование и в интересах самого заемщика, чтобы обязательства по ипотеке при несчастном случае или смерти не перешли его наследникам. Окончанием процесса является передача денег продавцу указанным в договоре купли-продажи способом.

Как проходит сделка с использованием банковской ячейки

Передача денег через арендованную банковскую ячейку — один из безопасных и надежных способов расчетов за недвижимость.

Порядок следующий:

- Покупатель арендует ячейку (минисейф) на определенный срок.

- Представитель банка, покупатель и продавец пересчитывают деньги и кладут их в ячейку на хранение банку.

- Банк проверяет подлинность купюр и блокирует денежные средства на согласованный срок.

- Обычно регистрация сделки занимает до 7 дней, на это время оформляют договор аренды ячейки.

- Продавец, выполнив условия договора купли-продажи, подтверждает это документами банку и получает доступ к ячейке. Чаще всего условием является факт регистрации права собственности покупателя на приобретаемую недвижимость.

Затраты на услугу аренды ячейки, проверку подлинности купюр составят до 5 тыс. руб.

Как получить ипотеку?

Получение ипотеки всегда сопровождается тщательной проверкой документации, дохода и прочей информации о заемщике.

Поэтому прежде, чем подавать в банк заявку на получение ипотеки, необходимо заранее:

- Выбрать подходящий банк и определиться с программой ипотеки;

- Проверить, подходите ли Вы всем требованиям банка;

- Собрать пакет требуемых для оформления ипотеки документов;

- Выбрать жилье, которое бы идеально подходило всем параметрам, установленным в банке;

- Собрать сумму, необходимую для первого взноса по ипотеке.

Однако все эти пункты содержат множество нюансов и тонкостей, которые необходимо разобрать прежде, чем обращаться к банку.

Таким образом, Вы сможете заранее подготовиться к процессу оформления ипотеки, сделав его для себя проще и понятнее.

Требования к заемщику

Любой банк будет предъявлять к своим заемщикам по ипотеке определенные требования. Такая практика необходима, так как банк не может выделять деньги для кого угодно. Поэтому каждый банк будет тщательно проверять, проходите ли Вы по всем установленным параметрам, и являетесь ли вообще надежным заемщиком. В зависимости от специфики банка и, иногда, программы по ипотеке, список требований будет отличаться.

Требования к заемщику

Но какой бы не была ипотека условия получения кредита будут базироваться на следующем:

- Возраст заемщика. В большинстве своем, банки устанавливают возрастной порог в 21-70 лет. Однако Вы не сможете получить ипотеку, если Вам, к примеру, 69. Дело в том, что максимум 70 Вам должно быть уже на момент внесения последнего платежа по ипотеке. Таким образом, если Вы хотите оформить ипотечный кредит на 15 лет, то на момент оформления Вам должно быть максимум 55 лет. Наряду с этим, учитывайте, что некоторые банки устанавливают порог в 60-65 лет. Определенное число банков занижает его для женщин, выставляя порог в 55 лет;

- Стаж работы. В зависимости от специфики банка, могут установить минимальный трудовой стаж в 1-3 года. Причем, имеется ввиду, что столько нужно проработать за всю жизнь. Некоторые банки (к примеру, РСХБ) указывают, что 1-3 года нужно отработать за последние 5 лет жизни. Отдельным пунктом является стаж работы за последний год. На текущем рабочем месте Вы должны работать уже, как минимум, полгода;

- Доход. Банки не устанавливают определенный размер зарплаты, необходимый для ипотеки. Но Вы должны зарабатывать в месяц ровно столько, чтобы хватило на внесение ежемесячных платежей и потом еще остались средства на нормальное проживание;

- Кредитная история. Для того, чтобы Вам одобрили ипотеку, необходимо иметь положительную кредитную историю. А именно – не иметь просрочек по прошлым кредитам или ситуаций с невыплатой. В противном случае, Вам вероятнее всего откажут в ипотеке, ведь недобросовестный заемщик не нужен никому;

Подробнее ознакомиться с перечнем банком, которые дают ипотеку с плохой кредитной историей можно на этой странице.

Рекомендуем к просмотру:

- Наличие обеспечения по кредиту. Обеспечение – это гарантия того, что ипотека будет погашена в обязательном порядке, даже если Вы, по каким либо причинам, перестанете платить. Обычно, для этого привлекается поручитель или отдается в залог ценное имущество. Чаще, в качестве залога выступает квартира, которую Вы купили в ипотеку;

- Гражданство и регистрация. В большинстве случаев, для того, чтобы дали ипотеку, необходимо быть гражданином России и иметь здесь постоянную прописку. Некоторые банки дают возможность получить ипотеку и иностранцам, однако для этого необходимо иметь регистрацию в РФ и постоянно проживать на территории этой страны;

- Место работы. Но даже если получать большие деньги, но не предоставить банку подтверждение того, что Ваш доход официальный и стабильный, то в ипотеке Вам откажут. В таком случае, банку даже неинтересно, какой должен быть доход. Главное лишь, чтобы не было рисков, что Вы его потеряете на каком-то году кредитования;

- Залоговая недвижимость. Особым пунктом являются требования к недвижимости. Каждый банк устанавливает свои параметры, однако суть сводится к одному – жилье должно быть ликвидным.

Все ли могут рассчитывать на ипотеку?

Рассматривая заявки на получение ипотеки, банки стараются оградить себя от рисков невыплат, и тщательным образом оценивают текущую платежеспособность заемщика, а также вероятность того, что до момента полного погашения кредита он также его финансовая состоятельность не ухудшится. Поэтому к заемщикам предъявляются определенные требования, соответствие которым повышает шансы банка получить предоставленную сумму в полном объеме.

Первое, и самое главное, что необходимо сделать потенциальному ипотечнику – это доказать банку свою финансовую состоятельность.

Основными сведениями (представляющими интерес для банка) о лице, претендующим на кредит, являются следующие:

1. возраст заемщика;

2. образование;

3. наличие стабильного места работы;

4. платежеспособность клиента;

5. статус и кредитная история.

Во всех банках при выдаче займа на жилье устанавливаются возрастные ограничения – понятно, что среднестатистический выпускник школы редко имеет доход, позволяющий делать ежемесячные взносы. По требованиям банка заемщику должно быть (как правило) не менее 21 года. Верхняя возрастная планка, соответственно, определяет вероятность того, что заемщик доживет до момента полного выполнения обязательств. Многие требования основаны на исследованиях, проводимых разными банками и финансовыми учреждениями, социальными службами на предмет социальной адаптации и ответственности. Образование играет роль немалую, хотя главной ее не назовешь, но, как правило, люди с высшим образованием вызывают больше доверия.

Ключевые требования для выдачи ипотеки — наличие постоянного места работы или иного источника стабильного дохода (официально подтвержденного), что и определяет платежеспособность клиента. Если обращается в банк человек, у которого стаж работы порядка 10-15 лет, а уровень заработной платы выше среднего, тогда любой банк с радостью предложит ему выгодные условия. А вот студент, едва закончивший ВУЗ, вряд ли может рассчитывать на оформление ипотеки, даже если он имеет трудовой опыт и более или менее хорошую зарплату.

Иными словами, речь идет о том, что банк не даст кредит, необеспеченный какими-то гарантиями. Однако такими гарантиями может быть поручительство лиц, которые подходят под требования банка, залоговое обеспечение (например, квартира родителей) или солидный первоначальный взнос. Если заемщик в состоянии обеспечить перечисленные гарантии, то банк с удовольствием выдаст деньги на хороших условиях.

Большое значение имеет и кредитная история заемщика (сегодня данные о крупных займах хранятся в Кредитных Бюро, к которым банки имеют доступ), поэтому наличие в этой истории просрочек по кредитам или вообще невыплат резко снижает шансы получить кредит.