Эмиссия платежных банковских карт: что это такое, порядок эмиссии

Содержание:

- Кто выпускает ОФЗ и ОФЗ-н

- Роль эмитента при выполнении транзакций

- Оплата по карте

- Кто может быть эмитентом

- Что эмитируют банки?

- Эмитент карты и Apple

- Платежи, осуществляемые при помощи банковской карты

- Функции банка-эмитента

- Что означает понятие банк-эмитент

- Эмитенты и их цели

- Характеристики ценных бумаг

- Крупнейшие эмитенты ценных бумаг в России

- Какие бывают виды аккредитивов

- Особенности банка эмитента

- Кто имеет право на выпуск ценных бумаг

Кто выпускает ОФЗ и ОФЗ-н

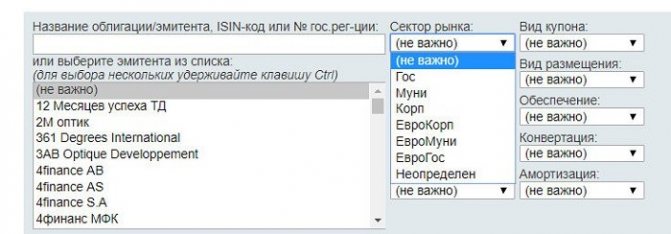

Для консервативного инвестора ОФЗ являются одним из наиболее привлекательных вложений. ОФЗ – это облигации федерального займа. Их эмитентом является государство, но непосредственно выпуском и расчетами с инвесторами занимается Министерство финансов, так что корректней именно Минфин называть эмитентом ОФЗ.

Этот вид облигаций выпускается для покрытия внутренних нужд государства. Выделяются следующие разновидности ОФЗ в зависимости от типа купона и порядка погашения:

- с постоянным купонным доходом – обозначаются как ПД, например, ОФЗ-26216-ПД;

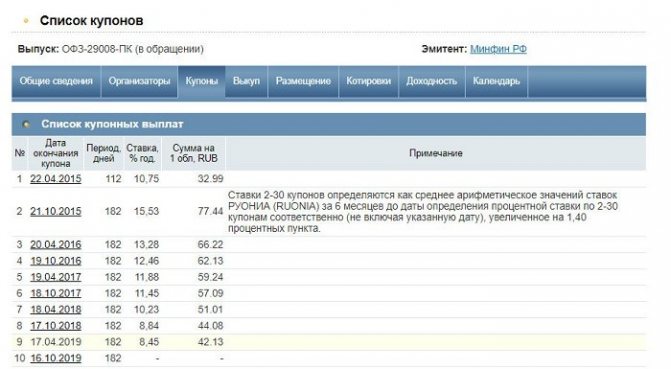

- с переменным купоном – маркируются как ПК, пример – ОФЗ-29008-ПК, в России переменных купон по ОФЗ равен ставке РУОНИА плюс премия;

- с амортизацией долга – обозначаются как АД, к примеру, ОФЗ-46016-АД, амортизация удобна тем, что позволяет эмитенту погашать долг постепенно, а не сразу большим траншем;

- с индексируемым номиналом – название содержит аббревиатуру ИН, например, ОФЗ-52001-ИН, взамен купона по таким облигациям номинал возрастает каждый год на определенную величину (по указанному выпуску – на 2,5%).

Рекомендую прочитать также:

Биржа NYSE: что нужно знать инвестору для торговли акциями

Все секреты Нью-Йоркской фондовой биржи NYSE

Отдельную категорию занимают ОФЗ-н, которые маркируются так: ОФЗ-53001-Н. Это ОФЗ для населения – специальный вид заимствований, эмитируемый Минфином. Их доходность увеличивается в зависимости от срока обладания и варьируется от 7,2% до 8,4%. Купить ОФЗ-н можно только в Сбербанке или ВТБ и лотом от 50 единиц. Цены на ОФЗ-н устанавливает Минфин в начале каждого торгового дня.

Роль эмитента при выполнении транзакций

В совершении операции по дебетовой или кредитной карте участвуют две стороны: это эмитент и эквайер. Что такое банк-эмитент, мы выяснили. Эквайер — это банк, который обслуживает точку приема платежей (банкомат или терминал).

Эмитентом и эквайером может быть одна и та же компания. Например, если снятие денег с карточки ВТБ проводится через банкомат ВТБ.

Взаимодействие разных организаций происходит через процессинговые центры. В этих центрах множество запросов обрабатываются в автоматическом режиме. Крупные банки создают свои процессинговые центры. Маленькие организации платят за услуги посредников.

Вы могли замечать, что при оплате банковской картой терминал некоторое время обрабатывает информацию, и только потом печатается чек. Какие процессы происходят в момент ожидания:

- Процессинговый центр эквайера направляет запрос эмитенту.

- Эмитент обрабатывает запрос. Если карта не заблокирована, PIN код введен верно, и на балансе есть нужная сумма, операция будет разрешена.

- Согласие компании, где обслуживается клиент, направляется в процессинговый центр эквайера.

- Сумма списывается со счета покупателя и поступает банку, который обслуживает магазин.

Перечисленные операции выполняются за секунды. Высокую скорость обеспечивают большие вычислительные мощности и автоматизация обработки данных.

Оплата по карте

Когда клиент готов что-то купить в торговой точке, то его действия должен подтвердить эмиссионный банк. Для этого кассир может попросить оставить свою подпись на чеке, или же показать документ, чтобы подтвердить личность. Продавец сверяет роспись, сделанную человеком с той, которая на платёжной карточке.

В отдельных случаях пластик исполняет роль аккредитива. То есть, фактически, клиент доверяет перевести деньги со своего счёта на другой. Это происходит после того, как совершена сделка или оказана услуга. Деньги зачисляются на счёт юридического лица.

Важно. При покупке в интернете, торговая организация не может удостовериться в личности человека

Поэтому покупатель должен ответить на ряд вопросов, после которых сделка будет заключена.

Кто может быть эмитентом

Эмитентами могут считаться только юридические лица, получившие соответствующие разрешения. Индивидуальные предприниматели и другие физические лица не могут собственнолично выпускать ценные бумаги.

Среди юридических лиц, имеющих право на выпуск в обращение акций или облигаций:

- частные предприятия;

- национализированные предприятия;

- государственные органы управления;

- органы местного самоуправления.

При этом, если облигации могут выпускать любые юридические лица, право на эмиссию опционов и акций предоставляется только предприятия с акционерным обществом.

Важно отметить, что с юридической точки зрения все эмитенты равноправны и имеют общие для всех требования для допуска к торгам на фондовой бирже. Однако, это не гарантирует идентичный интерес к таким бумагам со стороны потенциальных инвесторов

Очевидным выбором для них станут предприятия с наибольшими темпами роста, наивысшей общей стоимостью компании и прибыльностью

Однако, это не гарантирует идентичный интерес к таким бумагам со стороны потенциальных инвесторов. Очевидным выбором для них станут предприятия с наибольшими темпами роста, наивысшей общей стоимостью компании и прибыльностью.

Не последнюю роль играет и безопасность вложений. В случае инвестирования ожидаются стопроцентные гарантии по возмещению вкладов и выплат по ним.

Вместе с получением права выпуска ценных бумаг и документов эмитент берет на себя обязательства по выполнению всех прав и условий, предусмотренных эмиссируемыми бумагами.

В таком случае третье лицо получает все привилегии и финансовую прибыль выпуска документов, в то время, как обязательства по выполнению полного списка обязательств остаются за изначальным обладателем права эмиссии.

По этой модели к примеру, происходит выпуск криптовалют (Bitcoin, Litecoin, Dogecoin, Ethereum и многие другие) и эмиссия евроцентов.

Что эмитируют банки?

Объектом эмиссии банков могут быть разные, не связанные между собой или общим содержанием активы.

Банки эмитируют:

- собственные акции, подобно производственным предприятиям и другим акционерным обществам;

- облигации, векселя и прочие финансовые обязательства подлежащие погашению;

- аккредитивы – обязательства банка выполнить определенные платежи за своего клиента;

- банковские карты и чековые книжки – платежные инструменты по которым их держатель совершает расчеты, а банк переводит потраченные клиентом средства получателю платежа.

Каждый из объектов банковской эмиссии имеет свои условия выпуска и обращения. Объединяет их ответственность банка-эмитента за определенные аспекты использования этих инструментов.

Банки эмитенты в Беларуси совершают все перечисленные эмиссионные операции и подчиняются нормам действующего законодательства, в т.ч. указаниям Национального банка.

Эмитент карты и Apple

Несколько лет назад в России появилась возможность расплачиваться за покупки без наличных денег и банковских карт. Для этого стало достаточным поднести экран своего айфона к банковскому терминалу на кассе и пройти идентификацию с помощью отпечатка пальца, прибегнув к функции Touch ID. Уже через секунду телефон начинает вибрировать и издает звуковой сигнал, свидетельствующей об оплате товара.

Все дело в том, что в айфонах, начиная с моделей 6 и дальше, начала работать функция Apple Pay. С ее помощью можно безопасно и конфиденциально производить оплату покупок.

Суть работы Apple Pay заключается в том, что пользователь привязывает к сервису свою банковскую карту. При этом ее номер не хранится ни на устройстве, ни на серверах Apple. Для их получения сервис запрашивает данные у эмитента, а вся операция занимает считанные секунды. Пользователю нужно лишь идентифицировать себя посредством прикладывания пальца к кнопке телефона.

Как настроить

Для того чтобы настроить Apple Pay на айфоне, нужно убедиться, что Touch ID работает, а после этого открыть приложение Wallet и нажать на крестик «Добавить платежную карту». Сервис предложит ввести данные карты. Сделать это можно либо вручную, либо поднести карту к объективу телефона и сделать снимок. Программа сама расшифрует данные.

Если на экране появится сообщение: «Эмитент Вашей карты пока не предоставляет поддержку для этой карты», это означает, что данная кредитная организация или тип карты не поддерживаются Apple. Сегодня совершенно точно имеется поддержка карт Visa и MasterCard Сбербанка.

Еще одной причиной появления такого сообщения может стать недостаток средств на банковском счете. Если их меньше, чем один рубль, то прежде чем привязывать карту – счет нужно пополнить.

Как пользоваться

Воспользоваться Apple Pay сегодня можно практически в любом месте: магазине, супермаркете, банке и даже в транспорте. Главное, чтобы терминал поддерживал бесконтактный способ оплаты – PayPass, PayWave и NFC. Узнать их обычно можно по значку в виде возрастающих волн звукового сигнала.

Чтобы расплатиться, достаточно активировать приложение Wallet (обычно для этого нужно дважды нажать кнопку «домой»), после чего поднести телефон к терминалу с высвеченной суммой к оплате и положить палец на сенсор Touch ID. Далее платеж будет совершен автоматически.

Также нужно иметь в виду, что дополнительную комиссию за пользование Apple Pay ни эмитент, ни сервис не взимают. Больше, чем указано на чеке, платить не придется.

Платежи, осуществляемые при помощи банковской карты

При проведении вами безналичных платежей в счет какой-либо организации банк-эмитент вашей карты выступает гарантом сделки. Т.е., он подтверждает вашу способность оплатить покупку без передачи вами наличных денег продавцу.

Именно поэтому продавец при проведении платежа требует:

- расписаться в чеке;

- предоставить документ, удостоверяющий личность.

Так он проверяет, что платежный инструмент банка эмитента, принадлежит держателю карточки, т.е. вам.

Существует понятие «аккредитив банка эмитента» – этот термин обозначает платежное поручение перевести денежные средства со счета одного юридического лица на счет другого юридического лица, если все условия сделки соблюдены (например, осуществлена доставка товара). В данном случае, вы выступаете в роли физического лица, а банк перечисляет средства юридическому лицу. Ваша карта выступает в качестве такого же платежного средства, как и аккредитив между юридическими лицами. Но для ее оформления не требуются какие-либо специальные документы.

Если вы оплачиваете покупку в интернете, у продавца нет возможности проверить вашу личность. Поэтому созданы специальные дополнительные вопросы, ответив на которые вы заключите сделку.

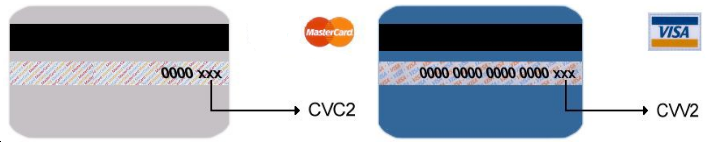

- СVC2-код (расположен на оборотной стороне);

- платежный адрес банка эмитента (адрес, который указан в договоре КФУ на обслуживание платежной карты).

Функции банка-эмитента

Первая и основная функция – выпуск в обращение пластиковых банковских карт и выдача их клиентам-пользователям. Вы пришли в банк, подали необходимые документы и через некоторое время, в результате положительных итогов проверки вашей кредитной истории, вам откроют банковский счёт и выдадут банковскую карту. Можете пользоваться картой на своё усмотрение, не забывая о правилах универсального банковского договора.

Вторая функция – авторизация вашей пластиковой карты. Например, вы совершаете шопинг по магазинам и расплачиваетесь на кассе пластиковой картой. Именно банк-эмитент, после запроса магазина и проверки информации об остатке средств на карте, даёт «добро» на совершение сделки либо отклоняет сделку.

Третья функция – списание средств с банковского счёта пользователя карты. Это означает, что банк-эмитент экономит ваше время. Во время оплаты вами банковской картой товаров или услуг, финансовое учреждение, без вашего участия, в автоматическом режиме осуществляет все ваши финансовые операции.

Четвёртая функция – обеспечение безопасности пластиковых банковских карт. Все выпускаемые банком-эмитентом карты имеют достаточно степеней защиты. Если вы, например, потеряли банковскую карту, нужно сразу же обратиться в банк – он займётся блокировкой банковского счёта и собственным расследованием.

Пятая функция – отчётность перед пользователем карты. Вы, как пользователь банковской карты, можете потребовать от банка-эмитента ежемесячную выписку – информацию о совершённых финансовых операциях. Эта услуга очень удобна как для забывчивых пользователей, так и для педантов, ведущих детальный учёт своих расходов.

Шестая функция – предоставление информации о клиенте другим кредитным учреждениям. Эта функция вполне оправдана тем, что обмен информацией о кредитной истории держателя карты позволяет предотвратить мошенничество (к сожалению, участившееся в последнее время) в сфере получения пользовательских кредитов.

Седьмая функция – тесное сотрудничество и открытое взаимодействие с клиентами, рассмотрение их жалоб и запросов. Из опыта работы банков-эмитентов, эта функция для клиентов – одна из важных при выборе кредитного учреждения. Открытость и приветливость сотрудников, быстрые и квалифицированные ответы на вопросы клиентов, доступность отделений банка – основные критерии при выборе эмитента.

Что означает понятие банк-эмитент

Банковская карта содержит сведения о ее владельце, платежной системе, банке-эмитенте. Банк, выпустивший и обслуживающий карту, является эмитентом.

Функции, которые выполняет банк-эмитент следующие.

Выдает банковские карты. Банк совершает открытие счета, к нему открывается карта. Один счет может распространяться на много карт, их можно открывать всем членам семьи.

Авторизация. Процесс авторизации происходит во время совершения клиентом покупок в торговых точках. В этот момент банк занимается подтверждением клиентских данных о платежеспособности.

Выставление счетов-выписок. Банк-эмитент вынужден регулярно предоставлять расширенные сведения об операциях, совершаемых по счету карты. Поэтому он выставляет выписки с указанием того, откуда поступили деньги или на какие цели израсходованы.

Взаимообмен с различными финансово-кредитными организациями. Такая ситуация может возникнуть, когда клиент оказался в месте, где банк-эмитент отсутствует. В срочном порядке клиенту необходимо снять средства с карты, и тогда он вынужден воспользоваться банкоматом стороннего банка.

Эмитенты и их цели

Самое интересное, что наше государство тоже является эмитентом. В лице Министерства финансов и Банка России государство выпускает облигации федерального займа и еврооблигации.

Считается, что это низкорискованные инвестиции, хотя тоже имеется риск того, что Минфин их не погасит в указанный срок. Тогда будет объявлен дефолт и никто из населения страны, бизнеса и даже каких-то иностранных инвесторов не будет больше связываться с такими инвестициями. Тем более, что доходность по ним чуть больше инфляции. Прибыль не такая уж и космическая. Посмотрите в таблице ниже:

Поэтому государство старается всегда выполнять свои обязательства, а для большинства инвесторов это является наиболее надежным вариантом из всех вариантов инвестиций. Тем более, что само государство, как вариант, пополняет свой бюджет, реализует быстрей какие-то важные проекты.

Эмиссия банкнот и монет осуществляется эмитентом в лице Центробанка. И никто не может больше этого в стране делать. Цель тут очевидна-поддержка и контроль цен, инфляции, денежной массы.

Несмотря на то, что банки-это коммерческие предприятия, которые хотят получать прибыль, как в любом бизнесе, у них очень важная задача для экономики страны. И именно они постоянно совершенствуют и придумывают как сделать более эффективными платежные средства. Например, известные всем банки Сбербанк, ВТБ, Тинькофф.

Стоит заметить, хотя к данной теме это имеет не прямое отношение, но в последние годы банки стали пробиваться в лидеры по брокерским услугам. Брокерские услуги у них всегда были, но сейчас они очень много денег вливают на то, чтобы отвоевать свою львиную долю на рынке данных услуг.

Банк может быть эмитентом банковских карт (мы все ими пользуемся), векселей, депозитарных сертификатов, чеков, ну и акций с облигациями тоже.

Давайте еще раз поговорим про акции и облигации. Какое-то предприятие выпускает ценные бумаги и размещает их на бирже. Цель выпуска этих бумаг-увеличение уставного капитала и привлечение новых денег для других проектов.

Риски здесь намного больше, чем работа инвестора с государственными облигациями. Но не все так безнадежно. Если торговать голубыми фишками, то дефолты здесь очень маловероятны.

С акциями мы разобрались. Тут все просто. Предприятие выпустило бумажки, инвесторы их выкупили, а потом у них происходит обращение на бирже. А фьючерс-это просто контракт между продавцом и покупателем. И вторая сторона обязуется выкупить в будущем какое-то количество базового продукта. Тогда получается, что трейдеры и есть эмитенты. А биржа, всего лишь следит, чтобы условия контракта выполнялись обеими сторонами.

Если вы еще ничего не знаете про фьючерсы, то советую вам подписаться и следить за новостями моего проекта, в котором я пытаюсь с помощью спекулятивных инвестиций из 50 000 рублей сделать 100 000 рублей:

Характеристики ценных бумаг

Признаки, характерны для каждого типа ценных бумаг, выпускаемых юридическими лицами по праву эмиссии:

- Эмиссионная бумага обязательно должна быть зарегистрирована государственными органами контроля.

- Размещение ценных бумаг и документов происходит выпусками (партиями) определенного заранее числа.

- Внутри одной партии каждая эмиссионная бумага всегда имеет равные права реализации и идентичную стоимость на фондовой бирже.

- От эмитента требуется полная прозрачность в ведении бизнеса, что подразумевает общедоступность информации о финансовом положении компании в текущий момент времени для всех потенциальных и фактических инвесторов. Этот пункт может служить одновременно ограничителем для предприятий, пытающихся искусственно завысить свои доходы в глазах покупателей и хорошей рекламой для честных и преуспевающих юридических лиц.

Крупнейшие эмитенты ценных бумаг в России

Объем торгов на российских биржах практически на 90% приходятся на голубые фишки и акции первого эшелона. Голубые фишки входят в расчет индекса МосБиржи и оказывают влияние на менее ликвидные акции второго и третьего эшелонов. Если голубые фишки начинают расти в цене, растет индекс МосБиржи. Это оказывает влияние на все остальные акции, что приводит к росту фондового рынка. Если голубые фишки начали снижаться в цене, это спровоцирует падение остальных акций.

Основные показатели, характеризующие Голубые фишки:

- Ликвидность. Высокая ликвидность говорит о том, что акция пользуется спросом у спекулянтов и инвесторов. Это позволяет мгновенно покупать и продавать акцию по выгодной цене.

- Волатильность. Низкая волатильность показывает надежность акции.

- Спред. Чем меньше разница между ценой покупки и продажи, тем выше ликвидность акции.

- Объем торгов. Высокий объем торгов свидетельствует о популярности акции среди трейдеров и инвесторов.

Крупнейшие российские эмитенты представлены компаниями нефтегазовой, металлургической промышленности. А также банками, операторами связи и энергетиками. К крупнейшим эмитентом относятся:

Какие бывают виды аккредитивов

Первым делом

нужно упомянуть о таких видах аккредитивов

как отзывные

и безотзывные.

Как понятно из названия, отзывной

аккредитив предполагает возможность

его отзыва или аннулирования со стороны

плательщика без какого-либо предупреждения

бенефициара. Этот вид аккредитива лишён

тех основных достоинств, которые

позволяли бы использовать его в качестве

гаранта оплаты по заключаемой сделке.

Такого рода

отзыв осуществляется посредством подачи

заявления плательщика в банк-эмитент

и, как уже говорилось выше, может быть

произведён без уведомления (и тем более

без согласия) другой стороны сделки

(бенефециара).

Поэтому на

практике большинство аккредитивов

являются безотзывными. Хотя и их тоже

можно отозвать, однако для этого

необходимо обязательно уведомить

бенефициара, а кроме этого, в большинстве

случаев, требуется получить на это его

согласие.

Если в реквизитах

аккредитива прямым текстом не указано,

что он является отзывным, то по умолчанию

он считается безотзывным. И именно

безотзывные аккредитивы используются

в международных расчётах (в правилах

установленных международной торговой

палатой отзывные аккредитивы вообще

не существуют как вид).

Аккредитив

может быть покрытым

и непокрытым.

В первом случае (покрытого или как ещё

говорят — депонированного аккредитива)

банк-эмитент сразу перечисляет всю

сумму денег на счёт исполняющего банка.

В случае непокрытого аккредитива (его

ещё называют гарантированным) исполняющему

банку предоставляется возможность

списывать средства (в пределах суммы

аккредитива) с коррсчёта открытого в

банке-эмитенте. Опять же, в международной

практике, согласно правилам установленным

ICC, все

аккредитивы априори являются непокрытыми.

Аккредитив

называется подтверждённым

в том случае, когда исполняющий банк

официально обязуется совершить по нему

платёж независимо от того поступят или

не поступят средства от банка-эмитента.

Сей факт очень сильно повышает надёжность

заключаемой сделки.

Кумулятивными

именуют такие аккредитивы остаток

средств с которых не списывается, а

остаётся и накапливается для дальнейших

расчётов (при оформлении новых аккредитивов

в том же банке). Похожим типом является

револьверный

аккредитив, он предназначен для оплаты

поставок растянутых на относительно

длительные периоды времени. Благодаря

автоматическому возобновлению при

оплате каждой новой партии товара,

револьверный аккредитив позволяет

наиболее оптимально производить расчёты

с поставщиками.

В тех случаях,

когда требуется перевести оплату не

прямому поставщику, а какому-либо другому

бенефициару (например в рамках

взаиморасчётов между поставщиками)

используют переводные

аккредитивы (иначе они ещё называются

трансферабельными).

Кроме этого

существуют ещё такие типы аккредитивов

как:

-

Циркулярный

аккредитив позволяет бенефициару

получить причитающиеся ему деньги не

только непосредственно в банке-эмитенте

или в исполняющем банке, но и во всех

их филиалах или банках-корреспондентах; -

С красной

оговоркой.

Раньше (так и хочется сказать — в

стародавние времена), когда все

аккредитивы оформлялись на бумажном

носителе, оговорка о том, что бенефициар

может получить часть оплаты в виде

аванса (до предоставления им всех

необходимых документов) выделялась в

тексте красным цветом. Отсюда и нынешнее

название; -

Резервный

аккредитив являя собой одну из

разновидностей банковской гарантии

(по сути своей) применяется для

внешнеторговых связей с такими странами,

где сами по себе банковские гарантии

запрещены. Он обеспечивает расчёт с

поставщиком в любом случае. Даже если

у плательщика не окажется денег, расчёт

с поставщиком в полной мере будет

осуществлён банком-эмитентом.

Особенности банка эмитента

Суть всех операций в том, что банк-эмитент вначале получает запрос от терминалов, куда карта вставлена. Потом, при помощи специального электронного оборудования, держатель карты идентифицируется. Затем возможны варианты. Когда пользователь запрашивает баланс счета, то все просто: проходит мгновенная проверка наличия денег на счету, после этого информацию посылают обратно. Если запрос приходит от терминала, с которого пользователь намеревается оплатить услугу, товар или снять наличные, то из банка уйдет кодированное разрешение на снятие или платеж. Естественно, деньги со счета будут мгновенно списаны с различными комиссиями. Учреждение подготавливает и высылает по запросу клиента расшифровку операций по счету.

Помимо этого, когда карта кредитная, заемщику выдадут текущую задолженность. Получить такую информацию можно через упомянутые уже терминалы, а можно через мобильную связь или компьютер. Правда, для воплощения в жизнь последних двух вариантов необходимо будет заключить договор.

Банк-эмитент обеспечивает безопасность карты на уровне, который доступен для него

Он объясняет все меры предосторожности, предоставляет данные только по специальному паролю, блокирует счета утерянных или украденных карт. Если пин-код становится доступен посторонним лицам после получения на руки карты, банк не отвечает за последствия

Наконец, финансовая организация проводит учет всех операций по счетам, анализирует их и дает отчет перед Центробанком. Помимо этого, в банке проходит постоянный обмен информацией с коллегами. Конечно, помимо перечисленных функций, могут быть и дополнения, но главные мы все-таки назвали.

Мы старались дать наиболее полное определение и понятие термина банк эмитент, раскрыть его обязанности.

Кто имеет право на выпуск ценных бумаг

В качестве эмитента ценных бумаг могут выступать:

- Минфин и государство – наиболее надежные эмитенты. Если будет допущен дефолт по ОФЗ, то это сразу подорвет всё доверие к российской экономике, так как основными держателям гособлигаций являются иностранные инвесторы. Поэтому по ОФЗ государство будет стремиться рассчитаться при любых условиях. В крайнем случае эмитирует новый тираж, чтобы покрыть старые долги. Чаще всего выпуском облигаций занимается Минфин. Деньги могут привлекаться на самые разные цели: покрытие социальных обязательств, защита от дефолта, запуск крупного проекта. Целью может выступать и сдерживание инфляции.

- Муниципалитеты. В принципе, эти эмитенты такие же надежные, как и Минфин. Государство с меньшей вероятностью допустит дефолт по муниципальным облигациям – опять-таки, из соображений престижа и безопасности. Но технический дефолт, когда купон или номинал облигации выплачивался позднее срока, допускается. Поэтому этот тип эмитентов более рисковый. Чаще всего муниципалитеты привлекают деньги для выплаты зарплаты бюджетников и развитие внутренней инфраструктуры региона, а также вложения в крупные проекты. Возврат долга осуществляется за счет средств налогоплательщиков или субсидирования со стороны Минфина.

- Корпорации. Целями заимствования могут быть покрытие кассового разрыва, увеличение уставного капитала, обновление оборудования и т. д. Самые надежные эмитенты это крупные компании типа Сбербанка, Газпрома или АФК Системы. Более рисковыми являются облигации от малоизвестных компаний, которые впервые вышли на листинг Мосбиржи.

В целом более надежные эмитенты предлагают меньшую доходность, находящуюся на уровне с банковскими ставками. Чем менее надежен эмитент, тем больший купон по облигациям он предлагает в качестве премии за риск.

Физическое лицо облигацию или акцию выпустить не может.

Что касается акций, то здесь наиболее надежные эмитенты – это компании из первого котировального списка Мосбиржи, входящие в ее индекс. Менее надежные – это компании второго и третьего эшелона. Самые ненадежные – это фирмы, не вышедшие на IPO и предлагающие свои бумаги напрямую. Например, молодые стартапы.

Рекомендую прочитать также:

Как закрыть ИИС и стоит ли это делать раньше срока

Подводные камни при закрытии ИИС: что нужно знать