Собираем документы для ипотеки

Содержание:

- О материнском капитале

- История ипотеки

- Ипотека: с чего начать?

- Плюсы и минусы ипотечного кредита

- Этапы оформления

- Что делать, если последовал отказ по заявке

- Паспорт, СНИЛС, копия трудовой и справка 2‑НДФЛ для ипотеки с подтверждением дохода

- Выбор банка

- Документация

- На что обратить внимание при выборе банка

- Какую ипотеку взять

- Как работает ипотека

- Законы об ипотечном кредитовании

- Что такое ипотечная ссуда

- Когда ошибаются люди при приобретении недвижимости в кредит

- Что следует знать перед тем, как взять ипотеку

- Дополнительные документы в рамках социальных программ

- Не забываем про страховку

- Что такое ипотечное жилищное кредитование

- Нужен ли риэлтор?

- Чем ипотека отличается от кредита

- Покупка жилья в ипотеку на вторичном или первичном рынке

- Как рассчитать ипотеку

О материнском капитале

Материнский капитал – способ государства помочь семьям с

двумя и более детьми. С помощью него можно оплатить первоначальный взнос или

часть ипотеки. В 2019 году сумма материнского капитала достигла 453 тысячи

рублей.

Уже взятую ипотеку можно погасить с помощью материнского

капитала, не дожидаясь наступления 3-летия ребенка. Многие банки без проблем

оформляют ипотеки под материнский капитал, существуют отдельные ипотечные

программы для молодых семей с поддержкой государства.

Чтобы оплатить остаток по ипотеке таким образом, придите в

банк с паспортом и сертификатом на материнский капитал, обратитесь к

банковскому сотруднику и заполните заявление на досрочно погашение. Также его

можно без проблем использовать в качестве первоначального взноса.

Для перевода денег в банк, направляйтесь в Пенсионный фонд и

делайте запрос. Не забудьте собрать следующий пакет документов:

- Паспорт;

- Заявление о вашем желании оплатить ипотеку с

помощью материнского капитала; - Сертификат;

- Копия договора о покупке жилья;

- Копия ипотечного договора;

- Выписка из Единого госреестра;

- Обязательство, заверенное нотариусом, что вы

наделяете супруга и детей долями.

Взять ипотеку под материнский капитал становится с каждым годом все легче. Проблем могут возникнуть, если ошибиться в сборе или заполнении документов, либо если было совершено преступление родителей против ребенка.

История ипотеки

Слово «ипотека» появилось в Греции еще в VI веке до н.э. Тогда оно употреблялось в другом значении. Так называли специальный столб, который вбивался в землю должника.

История российской ипотеки началась в XIII веке с зарождением частной собственности на землю. С появлением первых государственных банков начало развиваться кредитование под залог домов и другого имущества. Все банки тогда были казенными и представляли собой учреждения ипотечного кредита. В 1786 году была основана специальная Страховая экспедиция, которая специализировалась на страховании передаваемых банкам залогов.

С 1861 года начался «золотой век» ипотеки. Образовались кредитные общества, выдававшие ссуды под залог купленной земли своим участникам.

К началу ХХ века лидирующие позиции на рынке ипотечного кредитования заняли земельные банки. Ипотечные кредиты стали принимать массовый характер. Октябрьская революция прервала историю ипотеки в России, так как была отменена частная собственность.

Новое развитие ипотеки началось уже после 1990 года. Банковская система постепенно развивалась, росло количество банков. Многие начали предоставлять ипотечные кредиты. В 1998 году ипотечное кредитование было прописано в законодательстве.

Ипотека: с чего начать?

Как театр начинается с гардероба, так и ипотека начинается с выбора банка. Многие действуют наоборот, сначала ищут квартиру, тратя на это много времени, а потом, после начинают пытаться получить кредит на нее. И тут могут наступить непредвиденные обстоятельства, которые поставят крест на всех ваших начинаниях. Банк отказал в кредите, либо процентная ставка слишком высокая, сумму, которую одобрил банк не хватает на найденную квартиру, продавец не хочет ждать, когда вам одобрят кредит и многое другое.

Чтобы избежать таких недоразумений, нужно сначала выбрать правильный банк и получить у него одобрение на получение ипотечного кредита, знать сумму кредита, которую он вам одобрил. И только после этого начинать подыскивать себе жилье исходя из текущих возможностей.

Для получения ипотечного кредита, а вернее для рассмотрения банком вашей заявки, вам понадобятся всего несколько документов:

- паспорт (иногда дополнительно второй документ, например водительские права)

- сведения об образовании (диплом)

- справка о вашей заработной плате по форме 2-НДФЛ (если вам перечисляют зарплату на карту этого банка, то не требуется)

- заявление о предоставлении кредита — указываете какая сумма вам нужна и на какой срок

- анкета-заемщика (можно скачать на сайте и заполнить дома)

- сведения о наличии движимого или недвижимого имущества (если есть)

После одобрения можно приступать к поиску жилья. На это вам дается обычно 3 — 4 месяца. Если не уложитесь в этот срок, то нужно пройти процедуру одобрения кредита заново.

Кто гарантировано (практически всегда) получает одобрение на получение ипотечного кредита:

- большая официальная заработная плата

- чистая кредитная история

- большой первоначальный взнос

- сумма запрашиваемого кредита невелика

- есть ликвидное хорошее имущество (несколько квартир в вашей собственности, загородный дом будем гарантом выдачи кредита)

Плюсы и минусы ипотечного кредита

При оформлении ипотеки в залоге у банка будет покупаемая недвижимость. Поэтому нужно осознанно и ответственно подходить к кредиту. Будущему заемщику нужно понимать, что отношение с банком будут носить длительный характер и перед подачей заявки на кредит нужно обдумать несколько моментов. В первую очередь, стоит взвесить все плюсы и минусы ипотеки.

Ключевые достоинства ипотечного займа:

- Быстрое решение квартирного вопроса: заселиться в новое жилье можно будет сразу же после оформления сделки;

- Уверенность в юридической чистоте сделки: в интересах банка тщательно проверить продавца, покупаемую недвижимость и подлинность документов на объект;

- Постепенное погашение долга: банки предоставляют своим клиентам множество вариантов кредитных программ, которые позволяют без ущерба для семейного бюджета погашать задолженность;

- Заемщик имеет право на получение налогового вычета;

- На данный момент есть немало выгодных ипотечных программ с государственной поддержкой. Есть возможность получения средств из материнского капитала, семейная ипотека с низкой процентной ставкой;

- Темпы роста цен на недвижимость показывают, что, приобретая собственное жилье (даже в кредит), собственник сохраняет или существенно преумножает свои денежные средства.

Из недостатков ипотеки можно выделить:

- Итоговая переплата: чем больше срок кредитования, тем больше будет сумма переплат;

- При оформлении ипотеки потребуются собственные финансовые вложения: покупка страхового полиса, оценка жилья, оплата госпошлин при сборе некоторых документов и пр.;

- При покупке жилья в кредит собственник будет иметь ограниченные права на свою недвижимость. Продажа, обмен, дарение, существенная перепланировка или снос недвижимости без согласия кредитора запрещены;

- При возникновении каких-либо форс-мажорных ситуаций (например, потеря платежеспособности) можно лишиться жилого объекта.

Этапы оформления

Подбор жилья является необходимым этапом при оформлении ипотечного кредита.

Однако выбирать квартиру, если заявка на ипотеку еще не одобрена, лишено смысла.

В отношении квартиры предъявляются требования ее ликвидности, чтобы банк смог быстро ее продать в случае нарушения заемщиком своих обязанностей по договору.

Также условием банка является то, чтобы стоимость жилья превышала сумму займа на 10% и более.

Банками могут предъявляться различные условия, к примеру, чтобы год постройки многоквартирного дома, степень износа объекта недвижимости, а также технические характеристики и др.

Получение ипотеки осуществляется поэтапно:

| Подбор банка | Выбор банка для кредита осуществляется заемщиком самостоятельно в зависимости условий. Рекомендуется изучить предложения нескольких учреждений, ознакомиться с действующими программами и их условиями, выполнить предварительный расчет кредита |

| Подача анкеты-заявления | Как правило форма банка содержит подробную анкету на заемщика |

| Выбор объекта | Вслед за одобрением заявки, следует приступать к подбору жилья, в соответствии с критериями банка относительно залоговой недвижимости. |

| Сбор документов | Согласно перечню, который получен в банке |

| Внесение авансового платежа продавцу | Составление предварительного договора купли-продажи. Определяется дата совершения сделки для подписания договора с банком и регистрации |

| Заключение договора ипотеки | Регистрация перехода права собственности, регистрация обременения недвижимого имущества |

| Расчеты | с продавцом |

| Оформление страховки | страхование объекта залога является обязательным условием, согласно ФЗ «Об ипотеке (залоге) недвижимости». Прочие разновидности страхования заключаются по желанию заемщика |

До момента полного погашения ипотеки, банк имеет право залога на купленное жилье.

Заемщик может владеть и пользоваться приобретенным в кредит жильем, но не может совершать с ним сделки без согласия банка, например, продать или подарить.

Что делать, если последовал отказ по заявке

При отклонении ипотеки уточните причину отказа и попробуйте исправить ситуацию.

Вот что может послужить основанием для отказа:

- Низкий уровень дохода;

- Несоответствие по возрасту;

- Недостаточный стаж работы;

- У заявителя есть другие кредиты;

- Плохая кредитная история;

- Наличие судимости;

- Подача недостоверных данных или допущение ошибок в заявлении;

- Неполный пакет документов;

- Несоответствие приобретаемой недвижимости требованиям банка.

- В редких случаях кредитная комиссия оставляет за собой право в отказе без объяснения каких-либо причин.

Клиенты банка, которые не понимают, с чего начать оформление ипотеки, должны в первую очередь взвесить все преимущества и недостатки данного кредита. Затем нужно изучить возможные ошибки и учесть риски. Также нужно оценить свой бюджет.

Не стоит соглашаться на первое понравившееся предложение – нужно изучить банковский рынок, просчитать и оценить несколько разных предложений. Затем нужно определиться с типом недвижимости и с конкретным объектом.

Паспорт, СНИЛС, копия трудовой и справка 2‑НДФЛ для ипотеки с подтверждением дохода

Если взнос меньше, чем нужно для ипотеки по двум документам, придется собрать больше документов. Для каждого участника сделки понадобятся:

- паспорт;

- СНИЛС;

- копия трудовой книжки, заверенная работодателем;

- справка 2‑НДФЛ за последние шесть месяцев или справка о доходе по форме банка — обе справки берут в бухгалтерии на работе или через работодателя, о них еще поговорим отдельно;

- свидетельство о регистрации брака, если муж и жена оформляют ипотеку вместе как созаемщики;

- брачный договор, если муж или жена планируют оформить ипотеку только на себя;

- военный билет для мужчин младше 27 лет.

Для ипотеки с материнским капиталом. Если при оформлении ипотеки будет использоваться материнский капитал или программа «Семейная ипотека», дополнительно нужно подготовить:

- свидетельство о рождении на каждого ребенка;

- сертификат на материнский капитал;

- справку или выписку об остатке материнского капитала. Справку получают в Пенсионном фонде, а выписку — через личный кабинет на Госуслугах.

Банк может запросить еще какие-нибудь документы, если собираетесь брать ипотеку на специальных условиях, например, ипотеку для военных или сельскую.

Для ипотеки без справки 2‑НДФЛ. 2‑НДФЛ — это справка с работы, она нужна, чтобы подтвердить доход. Некоторые банки разрешают заменить ее выпиской о пенсионных отчислениях или выпиской с зарплатной карты. Это варианты для тех, кто получает белую зарплату.

Тем, кто работает неофициально, подойдет справка о доходах по форме банка. Эта справка показывает банку, сколько на самом деле зарабатывает человек. При этом работодатель ничем не рискует — банк не будет передавать информацию в налоговую или трудовую инспекцию.

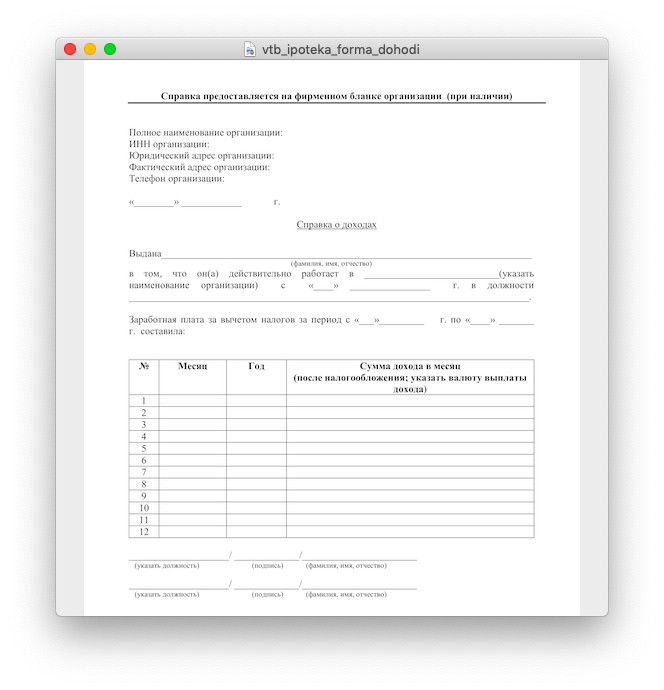

Справки отличаются по внешнему виду, но поля обычно одинаковые: паспортные данные, контакты работодателя и таблица с заработком по месяцам.

Так выглядит справка по форме банка ВТБ, ее нужно напечатать на фирменном бланке компании, а затем заверить подписью главного бухгалтера и печатью

Так выглядит справка по форме банка ВТБ, ее нужно напечатать на фирменном бланке компании, а затем заверить подписью главного бухгалтера и печатью

Выбор банка

Когда берете ипотеку, деньги выдает банк, с ним согласовываются все условия, первоначальный взнос, проценты и прочее. Чтобы решение было обоснованным и взвешенным, необходимо ознакомиться с предложениями лучших банков России.

Рассматривая варианты, обращайте внимание на:

- процент;

- первоначальный взнос;

- максимальную сумму кредита;

- максимальный срок;

- репутацию банка и отзывы клиентов.

Альфа-Банк

Альфа-Банк – самый крупный частный банк в России. Основан в

1990 году, почти 30 лет радует клиентов выгодными ставками и интересными

предложениями.

Ипотеку в Альфа-Банке можно взять на:

- готовое жилье;

- строящееся жилье.

Ипотека на строящееся жилье радует относительно невысокой

ставкой от 8,09%. Минимальная стоимость жилья – 600 тысяч рублей, максимальная

– 50 миллионов рублей. Первоначальный взнос от 10%. Срок ипотеки от 3 до 30

лет.

Ипотека на готовое жилье имеет ставку от 8,79%. Минимальная и максимальная ставки, срок ипотеки аналогичны строящемуся жилью. Первоначальный взнос от 15%.

Чтобы рассчитать ипотеку на калькуляторе и подать заявку, переходите на сайте банка в раздел «Ипотека». Заявки рассматриваются 1-3 дня, если ипотеку одобрят, погашать ее можно онлайн или через банкоматы.

ВТБ

ВТБ – российский частный банк, основанный в 1990 году. Почти

30 лет на рынке – знак стабильности и качества.

Банк предлагает на выбор две ипотечные программы:

- квартира в новостройке;

- квартира во вторичном жилье.

Если захотите приобрести квартиру в новостройке, то ставка

по кредиту будет от 8,4%, максимальный срок – 30 лет, максимальная сумма – 60

миллионов рублей. Вторичное жилье имеет аналогичные данные по ипотеке. Первый

взнос должен составить 50% от суммы.

Калькулятор и форма для заполнения заявки находится на сайте

ВТБ Банка.

Сбербанк

Сбербанк – государственный банк, работающий со времен Советского Союза. Контролирует его Центральный Банк России.

Банк предлагает на выбор множество ипотечных программ:

- строительство собственного жилья в ипотеку под ключ;

- на строящееся жилье;

- на готовое жилье;

- на загородный дом;

- военная ипотека;

- под материнский капитал;

- с господдержкой семей;

- на гараж или место для машины.

Выбор широкий, каждый найдет подходящий для себя тариф.

Процентная ставка в Сбербанке начинается от 5% и достигает 11%, зависит от

выбранной ипотечной программы. Максимальный срок – 30 лет, минимальная сумма –

300 тысяч рублей, максимальная – 30 миллионов рублей. Первоначальный взнос от

10% от суммы.

Сделать приблизительные расчеты по понравившемуся тарифу и

оформить заявление на ипотеку можно на сайте Сбербанка.

Райффайзенбанк

Райффайзенбанк – дочерняя компания австрийского одноименного банка. Его основали в 1996 году, банк отличается высококлассными услугами и стабильностью.

Банк предлагает множество привлекательных ипотечных тарифов:

- для квартиры в новостройке;

- для семей с господдержкой;

- для квартиры во вторичном жилье;

- для коттеджа.

Ставка по кредиту начинается от 4,39% и достигает 12,75%.

Максимальная сумма займа – 26 миллионов рублей. Минимальный срок ипотеки – 1

год, максимальный – 30 лет.

Сделать расчеты и отправить заявку можно на сайте банка,

рассмотрение займет лишь 1-3 дня.

Открытие

Открытие – крупный российский банк, функционирующий с 1993

года и занимающий седьмое место по активам в стране. Банк считает своим

приоритетом – высококлассный сервис и удобство.

Ипотечная программа банка Открытие предлагает взять ипотеку с процентной ставкой от 7,95%. Максимальная сумма – 150 миллионов рублей, что превышает предыдущие показатели от других банков в несколько раз. Максимальный срок выплаты – 30 лет, первоначальный взнос – 10% от суммы.

Открытие поможет купить как квартиру в новостройке, так и во

вторичном жилье. Чтобы воспользоваться услугами банка, перейдите на их сайт и

заполните форму заявки.

Газпромбанк

Газпромбанк – крупный российский банк, работающий с 1990

года.

Тарифы по ипотеке в Газпромбанке:

- Семейная;

- Военная;

- «Новоселы»;

- Программа реновации.

Процентная ставка от 4,5% до 9%. Максимальная сумма – 60

миллионов рублей, максимальный срок выплаты – 30 лет. Первоначальный взнос

10-20%.

Оформить заявление и рассчитать ипотеку на калькуляторе

возможно на сайте банка.

Документация

Чтобы получить ипотеку, необходимо подготовить ряд документов:

- Заявление на оформление ипотеки;

- Заверенную копию трудовой книжки;

- Паспорт;

- Документацию, подтверждающую ваши доходы;

- Свидетельство государственного пенсионного

страхования.

Если с жильем для покупки определились, понадобится пакет документов о его характеристиках, паспорт продавца, отчет о стоимости и прочее.

Существуют и другие обязательные документы:

- брачный договор, если имеется;

- военный билет;

- свидетельство о браке или его расторжении;

- водительское удостоверение;

- аттестат, диплом.

Банк вправе потребовать другие дополнительные документы и

материалы, чтобы убедиться в вашей платежеспособности и надежности.

На что обратить внимание при выборе банка

Одновременно с подбором квартиры следует озадачиться выбором банка-кредитора. Сейчас даже в небольшом городе можно найти 5-10 крупных банков, предлагающих ипотечные кредиты на вторичное жилье. Основные условия кредитования в них, как правило, мало отличаются

| Срок кредита | 1-30 лет |

| Возраст заемщика | 25-50 лет |

| Сумма кредита | 0,5-10 млн. руб. |

| Первоначальный взнос | 10-30% |

| Процентная ставка | 12-15% годовых |

Вместе с тем каждый банк может предъявлять свои требования к залогу, заемщику, стажу работы, регистрации, семейному положению и т.д. – или делать какие-то существенные послабления. Все эти детали могут как увеличивать или уменьшать процентную ставку, так и влиять собственно на выдачу ипотечного кредита. Чтобы найти самое лучшее предложение, заемщику нужно:

- Ознакомиться с кредитными программами всех банков, работающих в городе. Сделать это можно, не выходя из дома – на интернет-сайтах, как правило, представлены основные параметры кредитования и требования к заемщикам.

- Выберите самые выгодные предложения из тех банков, под чьи требования вы подходите. Имейте в виду, что указанная процентная ставка — как правило, нижняя планка. При рассмотрении заявки банк может ее существенно увеличить.

- Поэтому следующий этап – личное обращение в офисы выбранных банков. Так вы примете окончательное решение.

К сожалению, в случае с ипотекой непригодна действенная для обычных кредитов схема подачи заявки сразу в несколько банков. Вы можете только получить предварительное решение, но последующие действия по рассмотрению кредита нужно проводить только в одном банке – так как они требуют существенных денежных затрат. Поэтому определиться с банком-кредитором нужно на начальном этапе, а для этого заранее подготовить максимально информативный комплект документов: он поможет банкам сделать вам самое выгодное предложение.

Какую ипотеку взять

У каждого банка имеется несколько программ ипотечного кредитования

Важно, чтобы банку вы были интересны в качестве клиента. Банк оценивает клиента по уровню доходов и качеству кредитной истории

Требования у банков различаются. На начальном этапе нужно определиться с банком. Для этого можно обратиться с заявлением в несколько банков и посмотреть, какие условия и программы вам будут предложены. Затем выбирать лучший вариант.

Узнайте, относитесь ли вы к группе льготных заемщиков и можете ли претендовать на ипотеку с господдержкой. Выбирайте не только самый выгодный, но и наиболее удобный для вас вариант. Рассмотрим виды ипотечных программ на примере банка ВТБ:

• приобретение жилья на вторичном рынке (от 7,9% годовых);

• приобретение жилья в новостройке (от 7,9% годовых);

• ипотека с господдержкой для семей с детьми по всей России (от 5% годовых);

• Дальневосточная ипотека (от 2% годовых);

• Ипотека без подтверждения дохода (от 7,9% годовых).

Как работает ипотека

Механизм действия ипотечного кредитования делится на несколько этапов. Процесс выдачи кредита не быстрый и требует затрат времени и со стороны клиента и со стороны банка. Ипотека работает так:

1. Клиент имеет на руках небольшую сумму денег, достаточную для оплаты части покупки недвижимости. Он выбирает банк с подходящей ипотечной программой и заполняет заявку на ипотечный кредит. К заявлению прилагает все необходимые документы.

2. Банк рассматривает заявку и проверяет документы в течение нескольких дней. Далее заявка одобряется или отклоняется.

3. Если заявка одобрена, клиента начинает поиск подходящей недвижимости. Банки дают на это не более трех месяцев, затем заявку и документы придется подавать заново.

4. Клиент находит объект недвижимости и передает банку информацию и документы на него. Если объект соответствует требованиям банка, то назначается независимая оценка.

5. Банк одобряет выбранный объект недвижимости и устанавливает окончательную сумму кредита с учетом данных оценки.

6. С клиентом заключается договор ипотечного кредитования.

7. Заемщик перечисляет сумму первоначального взноса продавцу (безналичным путем или распиской).

8. Банк получает подтверждение уплаты первоначального взноса и перечисляет сумму кредита на счет продавца.

9. Клиент оформляет недвижимость в собственность. Оформляется закладная. Клиент страхует недвижимость, если того требует банк. Далее кредит выплачивается в соответствии с графиком.

10. Если клиент не в состоянии выплачивать кредит, допускает просрочки или не выполняет условия договора, банк может расторгнуть договор и предмет залога будет изъят и реализован для погашения долга.

ВАЖНО! Залог реализуется банком по рыночной цене. За счет полученных средств банк покрывает задолженность клиента не только по основному долгу, но и по всем процентам и неустойкам

Законы об ипотечном кредитовании

Первый ФЗ «Об ипотеке (залоге недвижимости) был принят 16.07.1998 года. Он действует в настоящее время и считается основным законодательным актом в сфере ипотечного кредитования. Есть и другие нормативные документы:

• Жилищный кодекс РФ от 29.12.2004 г. Определяет правила и порядок управления жилым помещением;

• Гражданский кодекс РФ от 30.11.1994 г. определяет сроки исковой давности при оспаривании ипотечных сделок, содержит описание залога, обязательства, долга и т.д.;

• Уголовный кодекс РФ от 13.05.1996 г. определяет ответственность за мошенничество в сфере ипотечного кредитования;

• ФЗ № 122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним» закрепляет обязательную регистрацию всех ипотечных сделок;

• ФЗ № 218-ФЗ от 30.12.2004 «О кредитных историях» определяет правила направления и получения информации о кредитах и займах заемщика;

• ФЗ № 135-ФЗ от 29.07.1998 г. «Об оценочной деятельности в РФ» определяет порядок проведения оценки недвижимости перед передачей ее в залог;

• Письмо ФНС РФ от 9.06.2005 г. № 14-1-05/1884 «Об имущественном налоговом вычете» описывает право и порядок получения налогового вычета.

ВАЖНО! Список законодательных актов, связанных с ипотекой не является закрытым. Постановления и другие документы регулярно появляются при введении новых программ

Например, по обеспечению жильем молодых семей или военнослужащих. Полный список таких программ есть на сайте ДОМ.РФ.

Что такое ипотечная ссуда

Предоставление банком денег в долг под залог недвижимости на определенные цели и на длительный срок, называется ипотечным кредитом или ссудой. Такие кредиты выдаются банками или специальными уполномоченными организациями, например, АИЖК.

Ипотечные ссуды бывает двух видов по объекту залога:

• с залогом купленного жилья;

• с залогом другого имеющегося жилья.

Виды ипотеки в зависимости от того, какой объект планируется приобрести за счет заемных средств:

• покупка готового уже используемого жилья (вторичный рынок);

• покупка нового готового жилья (объект уже сдан в эксплуатацию);

• покупка жилья на этапе возведения;

• на покупку частного дома, если земля имеет статут ИЖС;

• на строительство частного дома;

• на покупку дачи, земельного участка или другого объекта за чертой города (загородная недвижимость).

Когда ошибаются люди при приобретении недвижимости в кредит

Например, на свадьбе молодоженам подарили определенную сумму, которую они решили использовать в качестве первого взноса для приобретения квартиры в кредит. Пара решила выбрать маленький домик с одной комнатой. Он размещен не в центре, а на окраине города. Ипотеку с бюджетом, который есть сегодня, можно было бы закрыть за семь лет, поэтому пара остановилась именно на таком варианте.

Спустя год пара становится родителями двух малышей. Жена уходит в декрет и больше не приносит доход в общий бюджет. Почти весь заработок супруг тратит на содержание своей семьи. Муж и жена в состоянии платить ипотеку. Только вот погасить долг смогут не за семь лет, как планировалось, а за пятнадцать.

Дом перестает их устраивать, потому что дети подрастают, места становится все меньше. Однако семье некуда деваться. Муж и жена обязаны выплачивать за жилье еще пятнадцать лет, усиленно работая, и жить в небольшом помещении, размещенном на окраине.

Супруги могли учесть, в ближайший период у них могут родиться дети, и жена временно не сможет работать, приносить доход в семью. В таком случае пара бы по-другому выбирала себе жилье. Можно было бы немного накопить и приобрести в ипотеку более просторную квартиру в хорошем районе. Да, ее нужно было выплачивать тоже на протяжении двадцати лет. Однако такой длительный срок мог быть обусловлен просторным помещением и хорошим районом в центре города.

Необходимо выбирать квартиру, просчитывая все нюансы наперед. Следует изучить договор, что позволит предотвратить ошибки, которые могут возникнуть после его заключения.

Что следует знать перед тем, как взять ипотеку

Первое, что нужно для себя уяснить – покупка квартиры в ипотеку – это большая ответственность. Прежде чем взвалить её на свои плечи, уточните для себя следующее:

- Какую сумму вы готовы ежемесячно выделять из своего бюджета на покрытие долга. Она не должна бить по карману семьи и лишать её необходимых вещей и продуктов питания. Учтите, что такое кредитование рассчитано на годы. Если неправильно рассчитать свои возможности, эти годы пройдут в нужде.

- Есть ли у вас перспектива досрочного погашения. Это позволит сэкономить: чем больше срок, тем больше вы переплачиваете. В результате долгосрочного кредитования люди фактически приобретают одну недвижимость, а возвращают сумму стоимости 2-х или даже 3-х.

- Разницу между кредитом и рассрочкой. Первый вариант предлагают банки, второй – девелоперы. Займ всегда предполагает проценты, рассрочка бывает беспроцентной.

- Есть государственные программы, которые желательно изучить. Возможно, одна из них поможет сделать кредитование более выгодным.

Ипотека с одной стороны даёт людям возможность уже сейчас стать владельцами квартиры или дома, а не копить на недвижимость долгие годы, переживая, что инфляция может в одночасье обесценить все сбережения. С другой стороны, она бремя, которое придётся нести до полного погашения задолженности.

Интересный факт: снизить процент по ипотеке можно с помощью рефинансирования. Время от времени банки предлагают выгодные условия для заёмщиков с хорошей кредитной историей.

Дополнительные документы в рамках социальных программ

Отдельные программы подразумевают дополнительные условия и, соответственно, расширенный пакет документов. Рассмотрим их подробнее.

Военная ипотека

- Удостоверение военнослужащего или сотрудника МВД;

- Справка о выслуге лет;

- Копия военного контракта, заверенная уполномоченным лицом;

- Сертификат участника НИС.

По программе «Молодая семья»

- Если брак действителен, понадобится свидетельство о браке. Если же нет, то свидетельство о разводе;

- Справка из муниципальной администрации, удостоверяющая необходимость улучшения жилищных условий у семьи-заявителя;

- Сертификат о предоставлении целевой государственной субсидии на внесение первоначального взноса (если имеется);

- Свидетельства о рождении или усыновлении детей.

По материнскому капиталу

Здесь все очень просто:

- Сертификат (его и называют материнским капиталом);

- Справка из ПФР, свидетельствующая о действительности сертификата (о том, что он не был потрачен).

Не забываем про страховку

Стоимость страховки при покупки квартиры при ипотеке составляет от 0,5 до 2%. Причем эти деньги нужно вносить за год вперед и далее продлевать ее ежегодно. Поэтому нужно ответственно подойти к выбору страховой компании. Размер страховки зависит от многих факторов, как от возраста, условий работы заемщика и отсутствия у него хронических заболеваний так и от состояния покупаемого жилья.

Что входит в стоимость страховки?

- страхование недвижимости

- страхование жизни и здоровья заемщика

- титульное страхование на случай потери права собственности на квартиру

Как правило, банк предлагает заключить страховой договор у него напрямую или через рекомендованные им страховые компании. Здесь подкупает простота, не надо никуда ехать и вся процедура потребует от вас минимум усилий.

Поэтому, лучше потратьте время и узнайте сколько будет стоить услуга в нескольких страховых компаниях. Наверняка вы найдете более выгодные условия, чем те, которые предлагает банк.

Запомните, вы будете платить по кредиту длительное время и каждая год вам нужна будет страховка. Поэтому даже небольшая разница по страховке способна сэкономить вам десятки тысяч рублей.

Что такое ипотечное жилищное кредитование

Предоставляемый физическим лицам долгосрочный целевой займ с целью покупки домов, квартир, апартаментов, земельных участков под жилую застройку с передачей этой недвижимости в залог называется ипотекой. Часто используется схема передачи купленного жилья в залог, но возможно предоставление для этой цели другого недвижимого имущества заемщика. На залоговое имущество налагается обременение в Росреестре прав на недвижимое имущество. Для получения ипотечного кредита для приобретения жилья потребуется начальный взнос в размере от 20% его цены.

Как работает

Как получить ипотеку, понятно из схемы процесса ипотечного кредитования:

- выбрав жилую недвижимость, заемщик обращается в банк;

- к кредитной заявке прилагает пакет основных и дополнительных документов;

- после одобрения ипотечной заявки банк исследует объекта залога;

- залог передается для оценки недвижимости в независимое агентство;

- после анализа всей информации банк принимает решение;

- оформляется и подписывается кредитный договор;

- заемщик вносит первоначальный взнос;

- производится страхование залога, жизни заемщика;

- банк перечисляет деньги продавцу;

- на залог налагается отягощение.

Нужен ли риэлтор?

При покупке квартиры многие нанимают риэлторов. Но это удовольствие не из дешевых. Как правило, средняя плата за их услуги составляет 2-5% от стоимости жилья. Т.е. за квартиру ценой в 3 млн. рублей вам придется раскошелиться за риэлтерские услуги 60 — 150 тысяч рублей.

И тут возникает резонный вопрос. А можно ли обойтись без риэлтора при ипотеке, тем самым сэкономив достаточно приличную сумму.

Чтобы ответить на этот вопрос, давайте разберем, а что собственно входит в услуги риэлторов:

- подбор и показ жилья

- подготовка документов для ипотечной сделки

- анализ и сопровождение сделки, т.е. проверка юридической частоты.

В моей жизни было 2 ипотечных кредита и в обоих случаях я прекрасно обходился без риэлтора.

Почему? Да потому что, все что делает риэлтор, в данном случае можно сделать самому.

Допустим подбор жилья. В каждом городе есть сайты по продаже недвижимости. Вы сами вполне прекрасно можете найти и посмотреть все интересующие варианты. Причем все варианты, а не те, что может предложить вам ваш риэлтор.

Подготовка документов. Взять справки из БТИ, заказать оценку квартиры и прочие — также можно самому. Все остальное делает ваш банк, у которого вы берете кредит: договор купли-продажи.

Проверка юридической чистоты и сопровождение сделки. Здесь также все проверяется банком. И причем довольно досконально. Ведь банк, как кредитор, в первую очередь заинтересован в том, чтобы в дальнейшем не было никаких проблем с квартирой, т.к. она остается в у него в залоге до полной выплаты кредита.

Согласитесь, что юристы у банка поопытнее, чем обычные риэлторы и проверяют все досконально по поводу избегания возможных проблем в будущем. Да и не факт, что риэлтор проверяет все документы по квартире. Для них самое главное — это быстрее получить комиссионные.

И последний факт, не в пользу риэлторов — они не несут никакой ответственности в случае, если в дальнейшем у вас квартира будет отсужена обратно старым владельцем или его приемниками, даже если риэлтор и проверил ее на юридическую частоту.

В лучшем случае, если такое произойдет — риэлтор вернет вам деньги, которые он получил от вас в виде комиссионных. И все. А раз так, зачем тратить лишние деньги.

Чем ипотека отличается от кредита

Ипотека – это тоже кредит, но процесс его выдачи более сложный и трудоемкий.

ВАЖНО! Главное отличие ипотеки от стандартного потребительского кредита – обязательное оформление залога. В качестве залога принимается всегда недвижимое имущество

Залог служит гарантией для банка, что выданные в кредит средства будут возвращены вместе с процентами в строгом соответствии с графиком. Другие отличия ипотеки от кредита:

1. Ипотека предполагает крупную покупку, в кредит выдаются суммы свыше 1 млн. рублей. По обычным кредитам сумма договора не превышает 500 тыс. рублей.

2. Ипотека – долгосрочный кредит (до 35 лет). Потребительские кредиты выдаются на 1-5 лет.

3. Требования к заемщику по ипотеке более жесткие, нужен большой пакет документов, справок, поручительства. Потребительские кредиты часто выдаются даже без подтверждения дохода, только по одному паспорту.

4. Процентная ставка по ипотечным кредитам всегда ниже за счет того, что эти кредиты обеспечены залогом.

5. Ипотека – целевой кредит. Заемщик обязан документально подтвердить целевое использование кредитных средств. Потребительские кредиты являются нецелевыми. Заемщик может потратить кредитные деньги по своему усмотрению, подтверждение банку не требуется.

6. Ипотечный кредит предполагает, что часть средств на покупку будет внесена заемщиком самостоятельно. Первоначальным взносом покрывается 10-30% стоимости покупки, а остальная часть будет оплачена за счет кредита. Потребительские кредиты выдаются без первоначального взноса.

Покупка жилья в ипотеку на вторичном или первичном рынке

Выдача ипотечного займа осуществляется на покупку конкретного жилья. Поэтому, перед подачей заявления на ипотеку, стоит определиться с объектом недвижимости:

- квартира в только построенном (строящемся) доме;

- покупка жилья на вторичном рынке;

- деньги берутся на строительство собственного дома/коттеджа.

Каждый из вариантов имеет ряд особенностей, условия кредитования в зависимости от объекта будут отличаться. Например, многие банки сотрудничают с компаниями-застройщиками. На покупку квартиры у партнеров банка часто можно встретить акции, выгодные условия или низкий процент по кредиту.

Как рассчитать ипотеку

Для того чтобы рассчитать максимальную сумму можно воспользоваться специальным ипотечным кредитным калькулятором. Такой сервис есть на официальном сайте любого банка. В кредитный калькулятор самостоятельно рассчитает вам сумму кредита, исходя из ваших данных. Рассмотрим расчет ипотеки при помощи онлайн ипотечного калькулятора банка ВТБ.

Для расчета нужно:

Расчет ипотеки по ипотечному калькулятору не означает, что банк вам одобрит именно указанную в расчете сумму. Это примерные данные, на которые следует ориентироваться при выборе жилья. Такой расчет поможет оценить финансовые возможности и выбрать оптимальную стоимость покупки.