Что такое биржа

Содержание:

- Как начать торговать на валютной бирже – 5 шагов

- Три вида рынков для заработка

- Основные фондовые биржи России

- Чем опасна валютная биржа

- Как работает биржа

- Как торговать на бирже

- Как проходят торги

- Преграды, мешающие развитию Белорусской валютно-фондовой биржи

- С чего начать торговлю на бирже

- Риски на финансовых рынках

- Как можно заработать на МосБирже

Как начать торговать на валютной бирже – 5 шагов

Чтобы начать торговать на валютной бирже на реальные деньги, надо пройти пять шагов. Вот они.

Найти лицензированного брокера

Вам нужно найти брокера с лицензией Центрального банка Российской Федерации. Чтобы не страшно было доверять ему деньги. И не бояться, что он вас «кинет».

Центральный Банк предъявил очень жесткие требования к брокерским компаниям, поэтому официально остаться на российском рынке смогли очень немногие фирмы: Альпари, Финам, Альфа-Форекс. Они контролируются центральным банком и сильно переживают за свою лицензию, поэтому не мошенничают.

Хотя, по идее, даже лицензированные брокеры могут лишить вас ваших денег и свалить вину на какое-то форс-мажорное обстоятельство или технический сбой. И никому вы ничего не докажете, потому что при регистрации обязательно поставите галочку «Согласен с правилами» .

Но они все-таки трясутся над лицензией Центрального банка, поэтому я лично не знаю случаев, которые подрывали бы доверие к брокерам-акулам типа Финама.

Подробнее о выборе брокера Форекс читайте в моей статье на эту тему.

Изучить технический или фундаментальный анализ

Сделки на рынке надо открывать на основании анализа, а не вашего воображения. Не надо делать так: «Мне кажется, что цена пойдет вверх, надо открыться на повышение, нет, вот отсюда она должна пойти вниз – откроюсь на понижение».

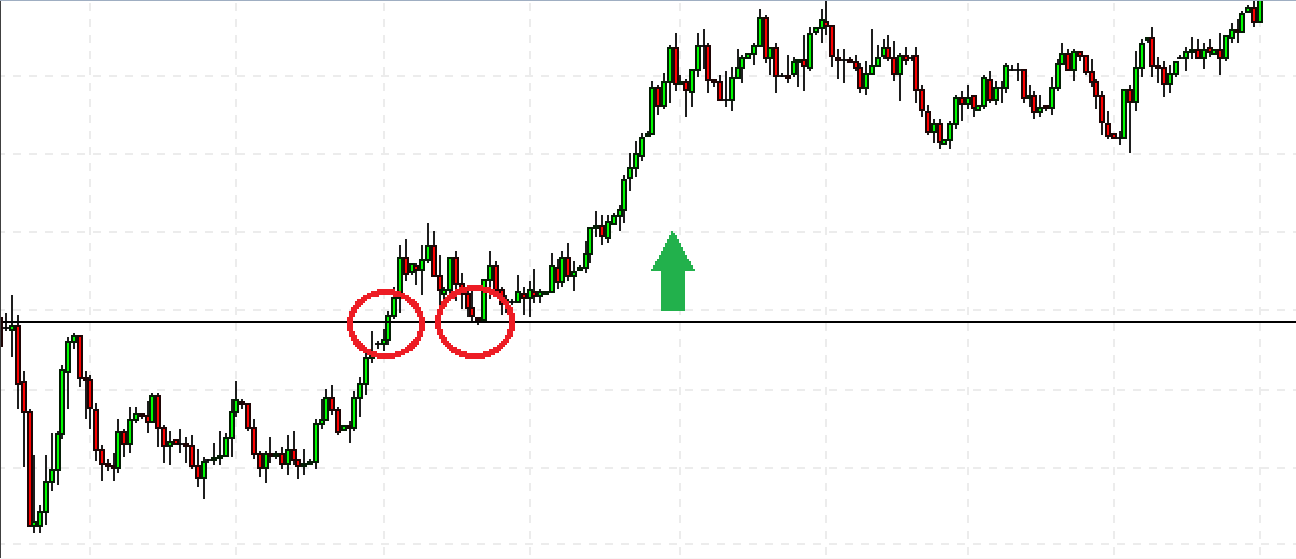

Все ваши действия должны быть обоснованы. Например: «Цена пробивает уровень предыдущей вершины (первый красный кружок), начинает использовать этот уровень как линию поддержки (второй красный кружок) – значит, уровень сильный, высока вероятность движения цены наверх. Открываюсь на повышение».

Это пример технического анализа рынка, когда вы изучаете историю ценовых колебаний, чтобы через нее прогнозировать будущее.

Есть еще фундаментальный анализ – когда вы анализируете общую экономическую ситуацию, читаете финансовые новости и принимаете решение на основе этих данных. Например: «Евросоюз ввел новые санкции против России – значит, курс рубля к доллару должен снизиться, открываюсь на повышение».

В технической и фундаментальной аналитике есть очень много направлений, подходов и стратегий. Вам надо выбрать какую-то свою стратегию, проанализировать ее эффективность и неукоснительно ей следовать.

Потренироваться на демо-счете

Демо-счет – это платформа с игрушечными деньгами, но настоящими графиками и реальным временем. Он помогает потренироваться нажимать на кнопки в торговом терминале, опробовать торговую стратегию, в целом понаблюдать за движениями разных валютных пар. Поиграйтесь там, чтобы привыкнуть к терминалу и вообще к рынку.

Начинать торговать сразу на реальном счете нельзя. Сольете деньги.

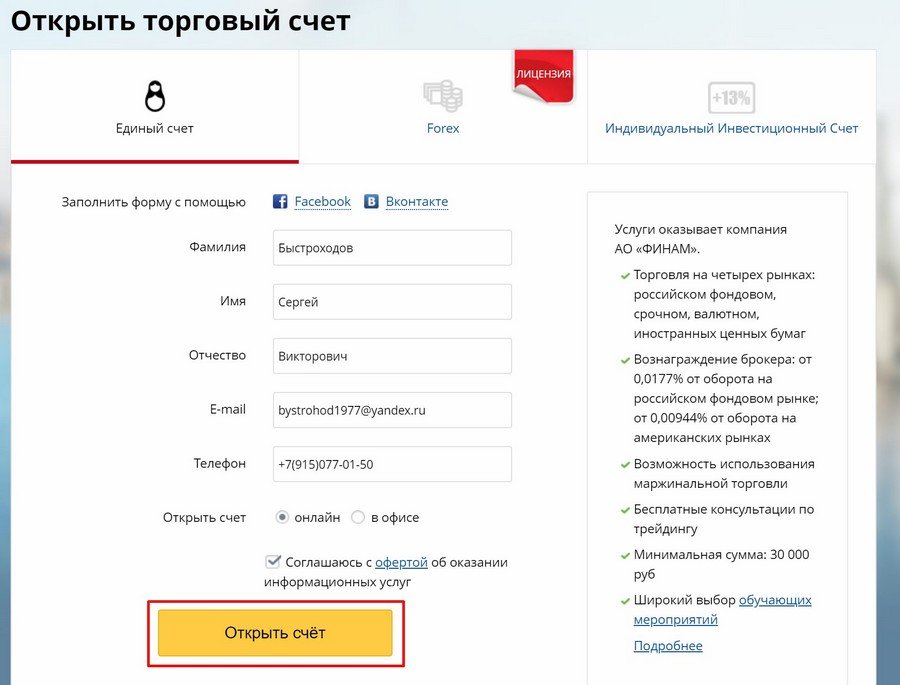

Открыть реальный счет

Когда выбран надежный брокер, найдена хорошая торговая стратегия, пройдена практика на демо-счете – можно пробовать открывать реальный счет и заключать сделки на настоящие деньги.

Ни в коем случае нельзя вносить на реальный торговый счет заемные деньги. Вы можете случайно нажать не на ту кнопку и все потерять, стратегия может не сработать. В конце концов какая-нибудь шокирующая новость может перевернуть рынок вверх дном и вы все потеряете.

Начать торговать

Когда все предыдущие шаги пройдены, остается только начинать открывать реальные сделки.

В реальной торговле надо обязательно следовать правилам управления капиталом. В каждой сделке вы должны рисковать не более чем двумя процентами от своего депозита, обязательно выставлять защитные приказы (Тейк Профит и Стоп Лосс), воздерживаться от торгов в моменты выхода важных новостей, когда рынок колышет в разные стороны.

Три вида рынков для заработка

- Форекс;

- Фондовый рынок;

- Криптовалютный;

На всех можно торговать дистанционно через приложения на смартфонах. Пройти регистрацию у брокеров можно из дома. Рассмотрим подробно их отличия и сходства.

2.1. Форекс

Форекс («Forex», от англ. FOReign EXchange — «зарубежный обмен») — это самая большая в мире торговая площадка по межбанковскому международному валютному обмену по рыночным ценам.

Большинство начинающих начинают своё знакомство с торговлей на бирже через Форекс. Это связано с тем, что Форекс-брокеры активно рекламируются в интернете. Не заметить их сложно. Редко, когда встречается реклама фондовых брокеров.

Заработать на Форекс можно только на спекуляциях валютами. Это основная цель этой площадки.

Статистика Форекса печальна: 95% трейдеров теряют деньги. Хотя в рекламе можно увидеть чуть ли не горы денег у игроков. Это лишь уловки Форекс-брокеров.

Почти всегда Форекс брокеры предлагают большие бонусы за пополнение счёта. Например, 100% на депозит. По факту эти деньги не даются клиенту. Чтобы их получить необходимо совершить колоссальный оборот в 1000 своих депозитов.

Бонусы Форекс брокеров это лишь приманка. Реально получить эти деньги почти нереальная задача.

Рынок Форекса — это в главную очередь торговля валютными парами:

- EURUSD;

- GPBUSD;

- USDJPY;

- USDCHF;

- CADUSD;

- и т.д.;

Надёжные Форекс-брокеры для заработка на торговле:

- Максимальная доступность;

- Можно начинать с минимальных депозитов;

- Доступны большие кредитные плечи;

- Подходит только для трейдинга;

- Большинство теряют деньги на Форексе;

- Отнимает много времени;

- Есть комиссии за перенос позиции на ночь;

2.2. Фондовый рынок

Фондовый рынок (от англ. «stock market») — это открытый рынок ценных бумаг, где каждый участник может продавать и покупать финансовые активы. Иногда его ещё называют финансовым рынком или фондовой биржей. Сокращенно ФР.

В отличии от Форекса на фондовом рынке финансовые активы склонны к росту. Поэтому если просто купить акции и облигации, то на большом промежутке времени инвестор вероятнее всего заработает.

Статистика говорит, что средний рост рынка акций в год составляет 10-15% годовых. Однако отдельно взятые года могут приносить серьёзные убытки вплоть до минус 90% и больше. Например, так было в финансовый кризис 2007-2008 гг. Но после происходит резкое восстановление биржевых котировок.

Фондовый рынок регулируется законодательно, поэтому денежные средства инвесторов защищены.

Инвесторы могут инвестировать в реальные бизнесы через ценные бумаги.

Что торгуется на фондовом рынке:

- Акции (отечественные и зарубежные);

- Облигации (гособлигации, корпоративные, еврооблигации);

- ETF фонды (на фондовые индексы, из облигаций, смешанные, на товары);

- Опционы (биржевые опционы PUT и CALL);

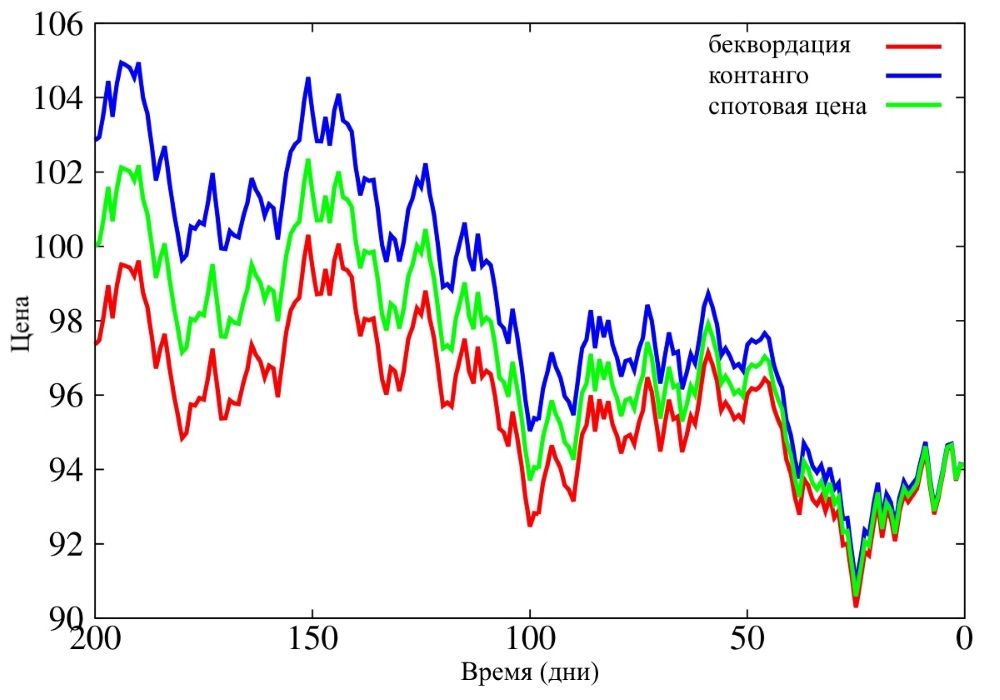

- Фьючерсы (на акции, индексы, товары);

- Валюты (доллары, евро, юани, франки и прочее);

Фондовый рынок не пользовался особой популярностью до 2019 г. В 2020 г. реклама фондовых брокеров активно выросла. Это связано с притоком новых клиентов из-за понижения ключевой процентной ставки ЦБ. Держать деньги на вкладах стало слишком малодоходно и граждане ищут способы заработать больше.

2.3. Криптовалютный рынок

Криптовалютные биржи (криптобиржи) — это сайты, предоставляющие услуги по трейдингу криптовалютой.

Этот рынок очень молодой. Его рассвет пришёлся на 2017 г. со стремительным ростом стоимости на криптовалюты в 50 и даже в 200 раз. С тех пор многие монеты упали на 90% и более.

Криптовалюты представляют из себя цифровые деньги. Хотя назвать их деньгами сложно, поскольку они никем не признаны. Официально их никто не может принять.

Волатильность на рынке криптовалют просто зашкаливает. Биржевые котировки могут стремительно расти и падать. Это очень нравится спекулянтам, которые могут быстро зарабатывать, но кто-то теряет на этом.

Если есть желание активно поторговать с высокой волатильностью, то криптобиржи позволяют это сделать. Высокая ликвидность позволяют быстро совершать сделки с минимальными комиссиями, а высокая волатильность позволяет быстро фиксировать прибыль.

В интернете существует много криптобирж. Но по факту лидерами для криптовалютного трейдинга являются лишь несколько:

У них есть мобильные приложения, чтобы совершать сделки в любом месте.

Когда-то Биткоин стоил меньше цента. На момент 2021 г. его котировка уже превысила 30 тыс. долларов. Это крайне рискованные инвестиции. Можно потерять 100% средств, но и потенциал прибыли тоже есть. Этот инструмент для профессионалов.

Можно выделить 4 популярные криптовалюты с высокой волатильностью и большой историей:

- Bitcoin;

- Ethereum;

- Litecoin;

- Ripple;

Основные фондовые биржи России

Сейчас на территории России функционирует 10 бирж, причём 80% от общего объёма продаж совершаются на четырёх из них.

Рассмотрим каждую подробнее.

Московская биржа (ММВБ-РТС)

Площадка, ныне носящая имя «Московская биржа», основана ближе к концу 2011 года. Её образованию послужило объединение двух знаменитых торговых площадок России: ММВБ – Московской межбанковской валютной биржи (созданной в 1992 году) и Российской торговой системы. Датой её образования считается 1995 год.

В последние годы ММВБ состоит в ТОП-20 мировых лидеров по количеству заключаемых сделок. Мосбиржа открывает брокерам возможность взаимодействовать с 6 рынками:

- Фондовым – специализируется на купле-продаже акций, паёв, депозитарных расписок.

- Срочным – специализирующимся на заключении сделок с фьючерсами, опционами, производными инструментами.

- Валютном – на нём производятся спотовые операции, связанные с иностранной валютой.

- Денежном – устраивает сделки РЕПО.

- Товарном – на нём происходят процессы купли продажи металлов и зерна.

- Внебиржевом.

Площадка работает: с 08:00 и до 18:40 по Московскому времени.

Расчёты на биржах воспроизводятся в следующих временных диапазонах:

- Т+2 – производится на 2-ые сутки с момента сделки (для акций и облигаций),

- Т+1 – на следующие сутки с момента заключения договора по государственным облигациям,

- Т+О – в тот же день, когда была осуществлена сделка (актуально по корп. облигациям).

Ключевые индексы:

- индекс Московской биржи (расчёты производятся в рублях),

- индекс РТС (расчёты осуществляются в долларах США).

Валютная биржа Санкт-Петербурга (СПВБ)

Данная организация была основана в 1992 году гос. органом, отвечающим за связь мэрии Санкт-Петербурга с внешними организациями в сотрудничестве с главными коммерческими банковскими компаниями.

СПВБ предоставляет свои услуги на:

- Фондовом рынке (специализируется на купле-продаже акций и облигаций эмитентов России).

- Валютном рынке (торговля валютой зарубежных стран).

- Рынке осуществляющем кредитование между банками (МРК).

Торги осуществляются по расписанию, приведённому ниже:

- Фондовые – с 10:00 до 16:30;

- МРК осуществляется с 10:30 до 13:00;

- Валютные торги проводятся с 10 до 13 (первая сессия — по валютам USD/TOD, USD/TOM, EUR/TOD, EUR/TOM); 13:30-16:30 — вторая сессия (USD/TOM, EUR/TOM).

Сибирская межбанковская валютная биржа (СМВБ)

Данная компания была основана банковскими структурами, находящимися на территории семнадцати городов Сибири в 1992 году. Площадка специализируется на заключении сделок с участием иностранных валют, купле продаже ценных бумаг и операциях, проводимых с товарами. Именно биржа Сибири создала популярную платформу QUIK.

СМВБ организует торги иностранными валютами в системе СЛОТ, по корпоративным бумагам и на организованном рынке, а также через информационно-торговую систему OLTS СМВБ обеспечивает торговлю долговыми обязательствами.

Чем опасна валютная биржа

Вот пять основных опасностей, которые поджидают трейдеров именно на валютном рынке.

Можно потерять все деньги из-за кредитного плеча

Если вы торгуете без плеча, то потерять деньги в принципе нельзя, потому что курсы валют никогда не опускаются до абсолютного нуля. Но если у вас плечо хотя бы 1:2, то при снижении курса валюты на 50 % вы уже теряете весь свой депозит.

Если плечо 1:100, то изменение цены на 1 % приведет к потере всего депозита.

Многие Форекс-брокеры предлагают новичкам торговать с плечом 1:1000.

Можно получать только спекулятивный доход

Единственный способ заработать на валюте – это обменять ее по более выгодному курсу. Пассивного дохода типа дивидендов от акций или процента от облигаций вы никогда не получите.

Сделки опасно оставлять на выходные

Это характерно и для других рынков, но к Форексу тоже относится. За выходные может произойти какое-то серьезное экономическое событие типа государственного переворота, взрыва на АЭС, землетрясения, в результате чего курсы отдельных валют резко упадут.

Вы не сможете продать купленные доллары/иены/фунты в начале падения, потому что брокер начнет работать только в понедельник. А к понедельнику у вас на счете уже может быть колоссальный минус.

Можно попасть к липовым брокерам

Все компании, лишенные лицензии Центрального банка, были вынуждены оформиться в оффшорных зонах – чаще всего это какие-нибудь острова в Тихом океане.

Чем они плохи? Если они вас обманут и вы решите подавать на них в суд – это надо будет делать по месту регистрации ответчика. То есть лететь на острова, нанимать переводчиков, подавать иски. Вы вряд ли будете это делать. Поэтому среди оффшорных компаний очень много «однодневок» – они создаются, отнимают у трейдеров деньги и «исчезают». Потом их сменяют другие.

В этой статье моя история о том, как я связался с оффшорным брокером бинарных опционов.

Вы не покупаете никаких реальных активов

Когда вы вкладываете деньги в ценные бумаги, вы вкладываетесь в имущество. Например, купить акцию – значит внести свою долю в общий капитал компании, получить право на ежегодные дивиденды и на получение части имущества компании, которое останется при ее банкротстве.

Когда вы вкладываетесь в валюту, все, что у вас есть – это валюта. Были рубли, стали доллары. Были доллары, стали шведские кроны. Вы с них никогда не будете получать дивидендов, никакого имущества за этими деньгами нет.

Как работает биржа

В современных условиях по умолчанию буду считать, что это электронная биржа. Старые и экзотические варианты рынков с бумажной формой ведения сделок в зале оставлю за пределами статьи.

Три главных компонента рынка, которые онлайн взаимодействуют между собой:

- трейдер (клиент);

- брокер;

- сама биржа с торговой системой.

Схематично выглядит так.

Приказ трейдера на покупку или продажу через торговый терминал компьютера или мобильного устройства попадает на торговый сервер брокера (на схеме — Торговец ЦБ, ценными бумагами). Брокер имеет свое прямое подключение к бирже и ее системе. При этом возможна схема подключения клиента и напрямую к шлюзам биржи, минуя серверы брокера.

Распоряжение трейдера обрабатывается сервером брокера на соответствие целого ряда условий и отправляется через биржевой шлюз на вычислительные мощности ТС биржи. Где и происходит сама сделка в автоматическом режиме из подбора лучших заявок, которые выставили продавцы и покупатели.

В этом процессе участвует клиринговая палата, которая сводит биржевую арифметику, депозитарий для учета владельцев активов. Об этом следующая глава.

Клиринговая палата

Благодаря интернету трейдеры со всего мира могут заключать онлайн тысячи сделок на рынках в секунду. Права на активы непрерывно переходят от одного участника к другому. В один момент времени один и тот же товар может быть куплен и продан одним участником.

Как при спекулятивных операциях при высокочастотной торговле (HFT-трейдинг). При этом приказы на сделки генерируются специальной программой в соответствии с алгоритмом, который в ней заложен. Возникают тысячи и десятки тысяч проведенных торговых операций, по которым нужен учет, сводить математику прибыли и убытков по каждому участнику торгов.

Рассмотрю, как это происходит на Московской бирже. Клиринговые расчеты производит специализированная компания — АО «НКО «Национальный клиринговый центр». Это 100% дочка ММВБ.

Расписание торгов со временем клиринговых сессий с сайта биржи.

Депозитарий

С момента возникновения акция печаталась на бумаге. Так они выглядели.

С появлением электронной торговли по нарастающей стали расти объемы торгов и объемы спекулятивных операций, когда владелец акций на рынке может поменяться не один раз за торговую сессию, дни, неделю. Каждый раз печатать такой вал бумаг — технически и экономически бессмысленная затея.

Возникли отдельные центры хранения данных о номинальных держателях акций, которые вели учет собственников и реестры акционеров.

Так как данные стали храниться в электронном виде, к компаниям, которые ведут депозитарную деятельность, предъявляются повышенные требования по надежности хранения данных. Каждый клиент, заключающий договор на брокерское обслуживание, подписывает и договор с депозитарием на хранении в нем сведений о ценных бумагах, которыми он владеет.

Брокер на бирже

Это профессиональный участник рынка ценных бумаг. Профессиональный, когда торговля на финансовых рынках — это основная деятельность. В странах применяются разные названия, принцип один — от имени государства выступает надзорный орган, которому делегированы права по регулированию этой деятельности.

Российский ЦБ лицензирует, выдает разрешения на профучастника, информация в открытом доступе на сайте банка. Без лицензии компания не сможет иметь место на российских биржах, в частности на Московской. И не сможет оказывать услуги третьим лицам — клиентам. В противном случае это нарушение закона.

Участниками рынков являются конечные клиенты брокеров, депозитарий, сами брокеры.

Контроль

За биржевой площадкой в любой стране осуществляется контроль деятельности. Стандартная схема — внешний и внутренний контроль. Внешний, как правило, за регулирующими органами. Внутренний — за собственными службами и акционерами компании, если биржа имеет акционерную форму собственности.

Как торговать на бирже

Вы открыли счет у брокера, пополнили его и установили торговую программу. Самый популярный терминал в России — Quik, разработка компании ARQA Technologies из Новосибирска. Основные настройки версии 7 можно посмотреть в этом видео.

С чего начать? Попробую дать рекомендации по очередности шагов трейдера, который начинает торговать на Московской бирже:

- Выберите несколько инструментов для краткосрочной и среднесрочной торговли на рынке из списка акций голубых фишек. Они ликвидны, хорошо ходят, на них неплохо работает технический анализ, постоянный новостной фон. Это Газпром, Сбербанк, Роснефть, Лукойл, Норникель. В дальнейшем с этих же бумаг можно начинать формировать долгосрочный портфель.

- Не берите кредитное плечо до тех пор, пока вы не «почувствуете рынок». Это минимум полгода. Первый год — это время для учебы и набивания шишек. Деньги перетекают от одного участника рынка к другому. Ваша задача на первоначальном периоде — свести потери к минимуму. Если смогли заработать — очень хорошо. Крупные зарубежные инвесторы на регулярной основе зарабатывают 4% в год и считают это отличным результатом. Подсчитайте сами, сколько будет через 10 лет, если не будет просадок по счету.

- Повышайте свой уровень как трейдер. На рынке вам противостоят акулы инвестиций, профессионалы. У них задача одна — заработать как можно больше, отобрать деньги у другого участника, в том числе у вас. Самостоятельно изучайте тонкости трейдинга и инвестирования.

- Подберите под себя комфортный стиль торговли. Определите сами для себя, что вам ближе по духу и комфортнее — активно спекулировать или долгосрочное инвестирование. Это стратегия. Тактика — подбор инструментов на рынке (акции, облигации, производные и т. п.).

Как проходят торги

Время работы биржи (МСК):

- с 9:30 до 23:50 – фондовый рынок;

- с 10:00 до 23:50 – срочный, валютный, товарный рынки.

На сайте биржи есть торговый календарь, в котором удобно смотреть дни, когда торги не проводятся (выходные и праздники).

Инвестор должен разбираться в режимах торгов:

- Т+0 означает, что переход прав на активы и все расчеты происходит в день осуществления сделки. Применяется для акций российских и иностранных эмитентов на вечерней торговой сессии.

- Т+1 означает, что переход прав на активы и все расчеты происходит на следующий день после фактической сделки. Применяется для облигаций, в т. ч. ОФЗ, с расчетами в рублях и юанях.

- Т+2 означает, что переход прав на активы и все расчеты происходит через 2 дня после фактической сделки. Самый распространенный на бирже, применяется для акций российских и иностранных эмитентов с расчетами в рублях, облигаций в долларах США и евро, паев ПИФов, акций ETF.

Торговля на бирже проходит по следующему расписанию (МСК):

- 9:50–9:59 – аукцион открытия. Определяется цена по каждому активу.

- 10:00–18:39 – торговый период.

- 18:40–18:50 – аукцион закрытия. Определяется цена по каждому активу.

Это расписание действует для акций российских эмитентов в рублях, облигаций в долларах США, евро, рублях и юанях. По акциям иностранных компаний с расчетами в рублях аукциона закрытия нет.

Вечерняя торговая сессия проводится без аукциона закрытия:

- 19:00–19:04 – аукцион открытия.

- 19:05–23:50 – торговый период.

К вечерней сессии допущены пока только акции российских эмитентов (не все).

Преграды, мешающие развитию Белорусской валютно-фондовой биржи

Получить развитие Белорусская валютно-фондовая биржа не может по причине запутанности законов и подзаконных актов, которые в ряде случаев и вовсе противоречат друг другу. Также в стране отсутствуют различные финансовые институты и законодательная база для их формирования. В экономики преобладает государственный сектор, который в основном управляется устаревшими командно-административными методами. Для выпуска ценных бумаг установлены очень жесткие требования. Так, юридическому лицу для выпуска собственный облигаций в обращение необходимо обладать чистыми активами в размере не менее 1 миллиона евро, также у него должны отсутствовать отрицательные финансовые результаты по основному виду деятельности.

Для иностранных инвесторов Белорусская валютно-фондовая биржа не предусматривает наличие стабильных правил работы и надежных гарантий. Нет возможности разработать и реализовать собственный индекс, используемый для анализа состояния национальной экономики.

В качестве главных флагманов белорусской экономики выступают государственные предприятия, акции которых по большей части (примерно 72,5%) находятся в руках государства. При этом руководство республики не планирует в ближайшем будущем расставаться со своими финансовыми активами. В результате Белорусская валютно-фондовая биржа фактически парализована и не обладает способностью к развитию.

В стране отсутствуют условия для обращения на фондовом рынке таких финансовых инструментов, как опционы, векселя и прочее.

Ну и напоследок, граждане страны обладают недостаточной финансовой образованностью для поддержания работы и участия в торгах на фондовом рынке.

В 2008 году правительство Республики Беларусь приняло решение о том, что все операции по купле-продаже акций ОАО должны проводиться на биржевом рынке, вписав ряд исключений. Однако закрепление в нормативных документах произошло только в 2009 году. В результате за год было заключено сделок по акциям примерно 200 компаний. До этого момента биржевой рынок по отношению к внебиржевому составлял всего 1% к 99%. Такое положение не позволяло определить рыночную цену акции, поскольку их расчет должен вестись на биржевом рынке. В итоге иногда случалось так, что рыночная цена акции была выше номинальной или балансовой стоимости, что говорило о высоком потенциале ряда белорусских предприятиях, так как такой показатель говорит о желании инвесторов вкладывать в них средства. Помимо этого расчет рыночной цены акции поспособствовал тому, что предприятия начали проводить дополнительные эмиссии акции и размещения их на бирже по рыночным ценам. Таким образом, предприятия смогли привлечь к себе больше инвестиций.

В настоящее время Белорусская валютно-фондовая биржа находится на начальном этапе своего развития в стране. Темпы развития будут в дальнейшем зависеть именно от государства, которое должно оперативно принимать соответствующие законы и способствовать приватизации госсобственности, что позволит в немалой степени оживить фондовый рынок страны, а также экономику в целом.

Следующие статьи:

- Казахстанская фондовая биржа

- Рижская фондовая биржа

Предыдущие статьи:

Фондовая биржа Украины

С чего начать торговлю на бирже

Разберемся, как новичку начать торговать на бирже. Я выделила здесь 2 этапа:

- Осознание, чем именно вы хотите торговать. В соответствии с этим изучить площадки для купли-продажи выбранного инструмента (особенности торговли, список активов, режим работы, тарифы и пр.).

- Выбор посредника, который даст доступ на выбранную площадку, и открытие брокерского счета.

Выбор торговой секции и инструментов инвестирования

Основная масса инвесторов ориентируется на фондовый рынок. Именно там они могут купить акции российских и зарубежных компаний, облигации, еврооблигации, биржевые индексные фонды. Все брокеры автоматически открывают доступ на фондовый рынок МосБиржи.

Для тех, кто нацелен на торговлю фьючерсами и опционами, необходимо получить доступ на срочный рынок. Операции с валютой, напомню, проводятся на валютном рынке.

Выбор брокера и открытие брокерского счета

Следующий этап – выбор брокера и открытие брокерского счета. В своей практике открытия счетов у трех разных посредников я всегда пользуюсь определенными критериями.

Наличие лицензии

Ее удобнее проверить на сайте Центробанка, потому что именно он и выдает разрешение на финансовую деятельность. На сайте необходимо найти раздел “Реестры” и скачать “Список брокеров”.

Рейтинг МосБиржи

Тарифы

Самый сложный этап отбора. Придется найти и прочитать многостраничные документы на официальных сайтах брокеров, чтобы определиться с комиссиями. Если есть офис в вашем городе, то рекомендую обратиться за консультацией туда, чтобы сразу задать конкретные вопросы, а не читать много лишней информации.

Советую серьезно отнестись к вопросу тарифов. Они отличаются у разных брокеров в разы. При небольших суммах инвестирования велика вероятность, что большую часть дохода вы будете дарить посреднику. Именно такой опыт я получила, когда открывала свой первый ИИС. Через год пришлось его переводить другому брокеру именно из-за высоких комиссий.

Условия обслуживания

Здесь надо обратить внимание на возможность открытия счета онлайн, удобство мобильного приложения или версии торговой площадки для компьютера, условия пополнения и снятия денег. Вы можете открыть счет непосредственно на сайте или в офисе брокера

Московская биржа через свой “МаркетПлейс” позволяет открыть обычный брокерский счет и ИИС за 10–15 минут не выходя из дома, но выбор посредников пока ограниченный

Вы можете открыть счет непосредственно на сайте или в офисе брокера. Московская биржа через свой “МаркетПлейс” позволяет открыть обычный брокерский счет и ИИС за 10–15 минут не выходя из дома, но выбор посредников пока ограниченный.

Риски на финансовых рынках

Некоторые из них, по мнению ЦБ РФ:

- Замедление роста мирового ВВП по оценкам МВФ. С 3,8% в 2017 году до 3,6% годом позже. При этом ухудшен прогноз на 2019 год по темпам роста, которые снизились в Китае, ожидание на текущий год 6,3%, 2018 г. — 6,6%.

- Неопределенность в политике центральных банков стран центральных экономик мира. Расхождение в оценке ситуации между финансовыми рынками и намерениями ФРС США по дальнейшему повышению учетных ставок.

- Повышение роли геополитических рисков. В первую очередь — торговая война администрации Трампа, которую они объявили Китаю.

После выхода отчета добавился кризис в Аргентине. Кроме макровеличин, любое в мире — повод для движения на рынках. Финансовые рынки реагируют мгновенно.

Атака на НПЗ Саудовской Аравии в субботе 14 сентября 2019 года взвинтила цены на нефть на азиатской сессии с открытия рынков в понедельник 16 сентября на 15%. Это пример реакции мировых рынков. Индикатор страха инвесторов — золото — выросло на 18% в этом году (на 24.09.19). Деньги перекладывают в защитные активы.

Как можно заработать на МосБирже

В 2013 г. биржа вышла на IPO с объемом размещения 15 млрд руб. Это означает, что любой частный инвестор может купить ее акции и получать дивиденды. Ценные бумаги торгуются под тикером MOEX – это торговый код в терминале. На сайте размещена вся необходимая информация по дивидендной политике эмитента:

- последняя редакция документа – 2019 г.;

- целевой уровень доли прибыли, направляемой на выплату дивидендов, определяется как величина свободного денежного потока на собственный капитал;

- минимальная доля прибыли, которая может быть направлена на выплату дивидендов, составляет 60 % от чистой прибыли по МСФО.

Основными владельцами Московской биржи являются:

Чтобы попасть в число акционеров компании, достаточно купить ее акции, которые свободно торгуются на бирже. Текущая стоимость (по состоянию на 17.09.2020) – 148,87 руб. Компания имеет достаточно высокий индекс стабильности дивидендов равный 0,57. Статистика по выплатам это подтверждает:

Текущая дивидендная доходность составляет 7,26 %, что значительно выше банковских депозитов. С февраля 2013 г. котировки акции выросли в 2,76 раза (с 53,89 до 148,74 руб. на 17.09.2020).

Основной доход МосБиржа получает из двух источников:

- Комиссии от участников торгов. Величина показателя зависит от объема торгов, суммы сделок и размера комиссионного вознаграждения.

- Размещение остатков денежных средств клиентов под проценты.

С каждым годом доходы биржи растут, поэтому с учетом выплаты стабильных и высоких дивидендов покупку акций MOEX можно рассматривать в качестве долгосрочных инвестиций в свой портфель.