Депозитарий

Содержание:

- Депозитарий акций

- Примеры

- Нюансы хранения активов

- От Сбербанка

- Депозитарные комиссионные издержки

- Банкротство брокерской компании

- Стоимость услуг депозитария.

- Услуги банков, которые предоставляются юридическим лицам

- Для чего нужен

- Особенности

- Определение и назначение

- Работа с эмитентами

- Хранение ценных бумаг

- Что такое депозитарий ценных бумаг

- Депонент

Депозитарий акций

Один из наиболее часто возникающих вопросов у инвесторов, только начинающих инвестировать в ценные бумаги заключается в том, что им не совсем понятно, как компании-эмитенты узнают, что именно я купил и являюсь держателем акций на текущий момент. Ведь ценные бумаги можно купить и продать за 10-15 мин. и повторять подобные сделки по несколько раз в день.

Ответ достаточно прост – никак. Для того, чтобы понять кому выплачивать дивиденды или кто, является держателем акций на определенный день (пример, при закрытии реестра с целью выплаты дивидендов) эмитенты делают запрос в депозитарии акций. Его часто также называют расчетным. Таким образом, депозитарий акций – связующее звено между компанией, выпускающей акции и инвесторами. Однако передача информации эмитентам не единственная функция таких организаций.

Ключевые задачи депозитария акций намного шире и сосредоточены на:

- Обеспечении сохранности и точного учета ценных бумаг по каждому счету,

- Своевременном отражении перехода прав на ценные бумаги,

- Распределении причитающихся доходов между держателями акций,

- Проверке расчетов биржи при совершении операций,

- Присвоении и смене номинального держателя активов,

- Обработке данных о наложении и снятии обременительных мер на финансовые инструменты и т.д.

Кроме инвесторов и трейдеров – физических лиц, основными клиентами депозитариев акций являются:

- юридические компании, включая брокеров и дилерские центры,

- кредитные организации.

Простыми словами депозитарий ценных бумаг необходим для поддержания нормальной торговли на фондовой бирже.

Типы депозитариев

Депозитарии бывают 2 типов:

- Обыкновенные. Это биржевые организации, отвечающие за сохранность ценных бумаг и операций купли-продажи с ними, также осуществляют учет прав собственности на них.

- Реестродержатели. Это специальные компании-депозитарии, выполняющие основные функции, предусмотренные для депозитариев законодательно и дополнительно присматривающие за правомерностью сделок с ценными бумагами всеми контрагентами.

Контроль за всеми компаниями, выполняющими услуги депозитариев с 2012 года возложен на НКО АО Национальный расчетный депозитарий. Его также называют Центральным.

Схема получения доходов для инвестора выглядит примерно так:

- Организация-эмитент перечисляет рассчитанный купонный доход или дивиденды в центральный депозитарий,

- Там проводится проверка прав расчетных компаний-депозитариев на получение дохода. Если предоставленная информация сходится, то производится перевод.

- Только после этого причитающиеся выплаты распределяются между инвесторами.

Благодаря такому алгоритму действий, эмитент освобожден от обязанности собирать информацию о каждом акционере, а количество банковских переводов сокращается в тысячи раз.

Примеры

Чтобы заниматься депозитарной деятельностью в России нужно зарегистрировать юридическое лицо и получить соответствующую лицензию в Банке России. Требования к претендентам довольно жесткие: минимум 20 миллионов личного капитала, современное оборудование, наличие учетных счетов, квалифицированных работников с допуском (выдается после сдачи специального экзамена).

Лидеры в рейтинге российских депозитариев – несколько организаций: СДК, Гарант, ИНФИНИТУМ, Газпромбанк, Внешэкономбанк.

Мировые депозитарии

В большинстве стран мира Центральные депозитарии — это коммерческие организации, созданные крупными участниками торгов, обычно при национальных фондовых биржах. Некоторые из них стали выполнять функции Международных Центральных Депозитариев (ICSD), которые осуществляют расчеты по сделкам с международными ценными бумагами, такими как еврооблигации. Многие также оперируют различными внутренними активами, обычно через прямые или косвенные (через местных агентов) отношения с местными структурами. Примеры международных депозитариев — Clearstream (ранее Cedel), Euroclear и SIX SIS.

Euroclear занимается внутренними и международными сделками, включая такие активы как облигации, акции, производные инструменты. Предоставляет услуги финансовым учреждениям, расположенным в более чем 90 странах. С 2013 года Clearstream и Euroclear имеют допуск на российский рынок.

Euroclear также выступает в качестве Центрального депозитария (CSD) для Бельгии, Нидерландов, Финляндии, Франции, Ирландии, Швеции и Великобритании, являясь крупнейшим международным центральным депозитарием в мире. Второй по величине в Европе — Clearstream, принадлежащий Deutsche Börse AG.

Интересно отметить, что держателем активов в таких депозитариях будете записаны не вы, а ваш брокер. Так что в теории брокер может совершать манипуляции с чужими бумагами, однако брокерские счета на зарубежных рынках страхуются: до 20 тысяч евро в Европе и до 500 тысяч долларов в США. К тому же некоторые брокеры по запросу могут создать обособленный депозитарный счет, что скорее всего повлечет дополнительные расходы.

Несмотря на то, что основанная в 1973 г. в Нью-Йорке американская депозитарная трастовая компания DTC рассматривается как национальная, а не как ICSD, она владеет более 2 трлн. долл. неамериканских ценных бумаг и американских депозитарных расписок (ADR) из более чем 100 стран. Общий объем активов превышает 10 трлн. долларов.

(Visited 286 times, 1 visits today)

Нюансы хранения активов

Депозитарий − это банк с базой данных, поскольку именно эта организация знает какими активами владеют его клиенты. Когда покупается актив, депозитарий это фиксирует. Поскольку на рынке большое количество частных депозитариев, есть высшее стоящий орган, который известен как Национальный расчетный депозитарий (НРД). Он принадлежит Мосбирже. Функции центрального депозитария − координация и контроль функционирования частных депозитариев.

Как осуществляется процесс продажи/покупки на биржевой площадке?

Через брокера клиент оставляет заявку. Компания создает заявку на биржевой площадке, биржа ее одобряет, завершая сделку. Затем после окончания торговой сессии все сделки, которые прошли на бирже за день, проверяются Клиринговым национальным центром. Если все отлично, передается информация относительно обновленных владельцев активов в НРД. Осуществляется фиксация, и повторно брокерским компаниям рассылает оповещения о существующей ситуации на рынке

Схема более сложная, важно понять участникам, что ими было куплено, депозитарий записал это себе

Депозитарий − это своего рода соединяющий элемент между двумя участниками процесса: пользователем акций и компанией, которая выпустила данную акцию. Фирме неизвестно, кто выступает владельцем бумаги. Когда организации требуется провести транзакцию с акционерами, например, начислить дивиденды, запустить байбек или собрать акционеров, она через компанию реестр держателя, еще одна фирма посредник, находит коннект с депозитарием. После чего узнает, у кого на руках активы в данный момент.

От Сбербанка

Сбербанк представляет собой крупный депозитарий с полным спектром услуг, как гражданам России, так и других стран. У банка есть достаточный опыт в сфере депозитарного обслуживания, что вызывает доверие у пользователей.

- Крупная филиальная сеть дает возможность депонентам проводить операции с активами в любом регионе РФ. Подразделения по всей стране готовы принять участников фондового рынка. Депоненты могут переводить ценные бумаги в любой регион РФ.

- Депозитарий Сбербанка наладил партнерские отношения с ведущими корреспондентами и регистраторами, такие как: НП “Национальный Депозитарный Центр”, ЗАО “Депозитарно-клиринговая Компания”, Внешторгбанк, Внешэкономбанк, ОАО “Центральный Московский Депозитарий” и др.

- Быстрота проведения операций, а также сниженные операционные расходы.

- Широкий перечень бумаг, обслуживающихся в депозитарии Сбербанка.

- Обмен информации депонентом производится с помощью систем «Банк-Клиент», SWIFT и ЭДО Сбербанка.

- Специально разработанная система «Депозитарий», способствует осуществлению учета согласно нормативным документам РФ.

- Гарантия конфиденциальности хранящихся данных, а также сведений о проведенных операциях.

Физические лица могут получить кредит под залог ценных бумаг с рядом преимуществ:

- не учитывается платежеспособность клиента, текущая кредитная нагрузка;

- не требуются созаемщики и поручители;

- кредит выдается в том регионе, где открыт или ведется счет, без привязки к месту регистрации залогодателя;

- кратчайшие сроки обработки запроса на получение кредита;

- при частичном погашении обязательств по кредиту освобождается часть активов, находящихся в залоге;

- клиент продолжает распоряжаться доходом от заложенных активов.

Депозитарные комиссионные издержки

Конечно, депозитарий работает за определенную оплату. Взимается комиссия за услуги, если речь идет о частном тип. Клиент оплачивает данную комиссионную издержку, чаще всего она не выше 200 рублей за год. Возможно, выставлен прайс в виде одной десяток от среднегодовой цены портфеля. Учтите, что оплата может взиматься каждый день, месяц или в виде процента от портфеля

Все это зависит от компании, важно уточнять эти нюансы сотрудничества

Когда на балансе присутствует большая сумма или немалое количество ценных бумаг, тогда комиссию депозитарий может отметить. Поскольку фирме выгодно чтобы клиент хранил большое количество активов.

Есть фирмы, которые проводят акции для привлечения клиентов. Как пример, Сбербанк в прошлом году отменил комиссионную издержку за депозитарное обслуживание

Но, важно учитывать, что тарифы выставленные данным брокером далеко не самые оптимальные, поэтому нет ничего странного в том, что комиссия была отменена для привлечения новых клиентов

Банкротство брокерской компании

Присутствует ли риск, что активы пользователя будут украдены из депозитария? Изначально нужно отметить, депозитарий − это один из профессиональных участников на рынке ЦБ, и его функционирование пребывает под контролем Центрального банка РФ, до момента пока у него присутствует лицензия.

Более того, согласно законодательной базе у депозитария штаб минимум из пяти сотрудников, которые получили специальный документ от Центрального банка, требуются также собственные средства до 15 млн. рублей на старте. Чем больше активов храниться на балансе депозитария, тем выше требования для их резервирования.

Если ЦБ аннулирует лицензию у брокерской компании, параллельно с этим перестают предоставлять услуги депозитарий, здесь прописывается четкий алгоритм действий.

Чаще всего завершение лицензии брокера и его депозитария − это не прямая угроза для активов пользователей. В большинстве случаев изменится просто депозитарий и брокерская компания. Но, как показывает практика на рынке РФ, все же встречаются и грустные истории. Как пример, банкротство Энергокапитал, Юниаструм, МФЦ, в этих случаях клиенты потеряли активы, поскольку их вывод осуществлялся через специальные, черные схемы, которые не позволили клиентам даже выбрать более надежную компанию.

Поэтому важно учитывать при выборе брокерской компании:

с какого года функционирует фирма;

когда получена лицензия;

количество активных пользователей;

входит ли компания в списки лучших;

важно изучать активы в обороте фирмы, поскольку на данный момент идет тренд на консолидацию рынка, это приводит к тому, что выживают исключительно базовые и государственные участники на рынке. Есть шансы на выживание у инвесторов близких к государственным

Поскольку Центробанк приходит на помощь при возникновении проблемы.

Стоимость услуг депозитария.

За свои услуги депозитарий вправе взимать определенную плату. Тарифы могут отличаться, поскольку законом не установлено определенных ценовых планок.

Для физических лиц тарифы будут самыми дешевыми. Часто открытие счета является бесплатным. Далее клиент уже платить на проведение операций

Юрлицам придется платить за открытие депо-счетов, поскольку здесь работа для депозитария более трудоемкая и сравнивается с открытием расчетного банковского счета. Средняя цена: 3-6 т.р.

На открытых счетах клиенты вправе хранить бумаги. За это депозитарий взымает определенную плату. За проведение операций по депо-счету клиенты платят также определенную комиссию. Если бумага в документарной форме, то операции по ней будут стоить дороже, поскольку здесь требуется проверка бумаги на подлинность, использование оборудования по пересчету и проверке, аренда помещений для хранения.

Бумаги в бездокументарной форме обойдутся в обслуживании дешевле, поскольку их не нужно проверять или хранить. Они учитываются только в безналичной форме.

Услуги банков, которые предоставляются юридическим лицам

Услуги банков для юридических лиц существенно отличаются от тех, которые могут быть предоставлены физическим. Отличие их заключается в самой природе экономических отношений и участниках финансового оборота. С одной стороны, спектр услуг для организаций и компаний намного шире, чем для граждан, а с другой – ответственность здесь намного выше. К таким услугам относятся:

- Кредитование. Кредиты являются наиболее удобным выходом для тех предпринимателей, которые испытывают значительные финансовые трудности при покупке какого-либо движимого имущества, оборудования либо объектов недвижимости для осуществления своих бизнес-задач. Параметры и формы предоставления им кредитов могут также существенно различаться, зависит это от уровня взаимоотношений между банком и данной организацией, от формы собственности и от сферы деятельности конкретного предпринимателя.

- Депозитные услуги. В этой сфере банковских услуг также есть различия между депозитами для физических и юридических лиц. Депозиты подразумевают начисление процентной прибыли на свободные денежные средства юридического лица, а дополнительные условия подобных начислений обычно обговариваются заранее с каждым конкретным клиентом банка. Депозитарное обслуживание очень удобно.

- Обслуживание расчетных счетов. Данная услуга может быть не единичной, а даже комплексной. При обслуживании счетов организаций подразумевается высокая скорость совершения расчетно-денежных операций, а также высокое их качество. В эту сферу входит услуга по оптимизации операций управления денежными средствами.

- Обслуживание, а также эмиссия пластиковых карт. Обычно эта услуга предполагает обслуживание так называемых зарплатных счетов.

- Инвестирование. Клиент банка в этом случае может быть как инвестором, так и объектом инвестирования.

- Услуги факторинга. Онипредусматривают передачу финансовых средств предприятию, являющемуся клиентом банка, взамен на право требования у дебитора (третьего лица) передачи товаров, услуг, возмещения задолженности. Тем не менее дебитор имеет право получить отсрочку платежа. Данная услуга очень удобна для тех предприятий, для которых это является стандартной практикой.

- Разнообразные операции, связанные с документами. Это могут быть международные операции, проводящиеся с целью минимизировать риски, возникающие при осуществлении внешнеэкономической деятельности.

- Инкассация. Данная услуга заключается в своевременной транспортировке, а также сохранности денежных средств либо других ценностей.

Для чего нужен

В реестре компаний числится именно организация – депозитарий. При этом она не владелец ЦБ, а только номинальный держатель, ответственный за хранение чужих акций. Права распоряжаться ценными бумагами любым способом без согласия их прямого владельца у таких организаций нет.

Кроме хранения, в обязанности депозитариев входит:

- открытие клиентских счетов для передачи ЦБ;

- регистрация прав собственности при смене владельца;

- ведение отчетности;

- получение и передача сертификатов на ЦБ;

- сохранение конфиденциальности о клиентах;

- обеспечение дивидендных выплат по акциям.

Счет клиентам (депонентам) открывается на основе договора депо или депозитарного соглашения.

Функции и обязанности

На фондовом рынке в обращении сотни миллионов акций, причем у каждой компании. Держателей в таком обороте также сотни тысяч, каждый получает со своих ЦБ дивидендных доход. В обязанности депозитариев как раз и входит контроль над тем, кто, сколько и каким образом получит вознаграждение.

Перечисление купонной прибыли по облигациям, дивидендам по акциям, выкуп бумаг, участие в голосовании акционеров – все это функции депозитарных организаций.

Как работает

Депозитарии работают по схеме, напоминающей безналичный расчет. Вы совершаете банковские операции, но в действительности средства не поступают на счет, не отсчитываются при каждой покупке, чтобы передать их продавцу. Меняются только цифры на остатке.

Деньги переводятся в национальный расчетный депозитарий (НРД). Там проверяется право на получение выплаты и переводятся деньги согласно доле владения. После деньги разделяются между клиентами с удержанием налоговых выплат на полученный доход.

Какими законами регулируется депозитарная деятельность

Нормативно-правовое регулирование депозитарной деятельности основывается на ФЗ «О рынке ценных бумаг» от 22.04.96 г. Этим законом установлены требования к деятельности депозитариев, в том числе лицензирование, ответственность и условия функционирования ФК по обороту ценных бумаг в качестве исполнительной власти.

Примеры депозитариев

Чтобы заниматься депозитарной деятельностью в России нужно зарегистрировать юридическое лицо и получить соответствующую лицензию в Банке России. Требования к претендентам довольно жесткие: минимум 20 миллионов личного капитала, современное оборудование, наличие учетных счетов, квалифицированных работников с допуском (выдается после сдачи специального экзамена).

Лидеры в рейтинге российских депозитариев – несколько организаций: СДК, Гарант, ИНФИНИТУМ, Газпромбанк, Внешэкономбанк.

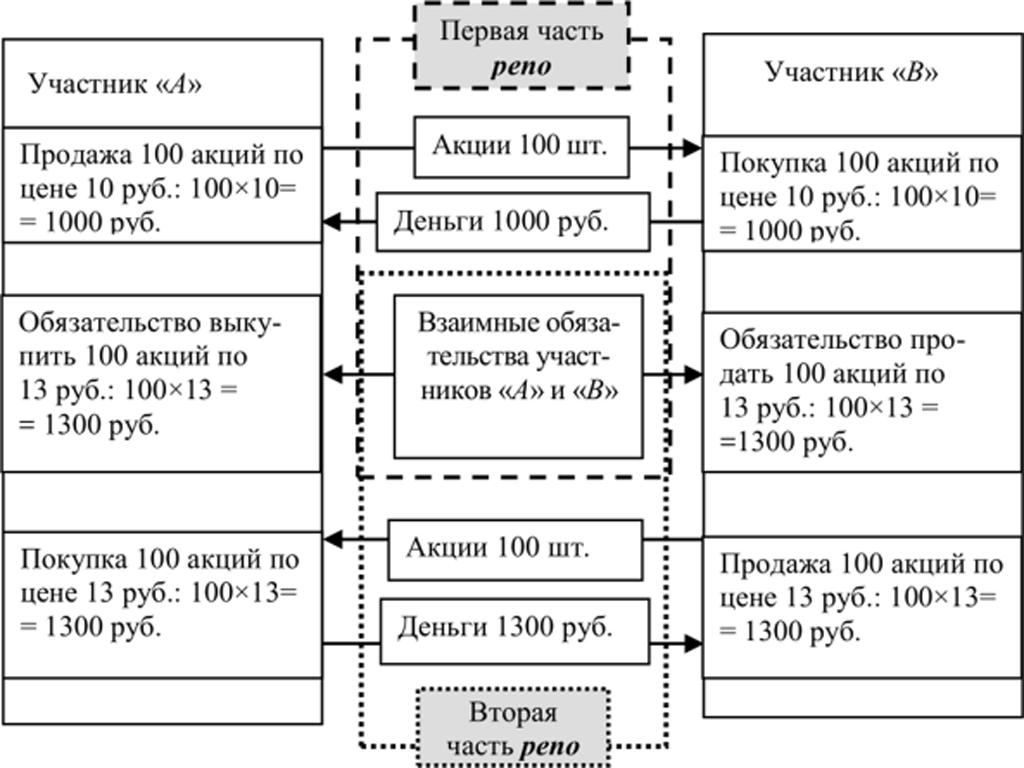

Что такое репозиторий и чем отличается от депозитария

Если коротко, то репозиторий отвечает за сбор и регистрацию данных о договорах РЕПО, финансовых инструментах внебиржевого рынка. Выбрать подходящую организацию, занимающуюся такой деятельностью, может только брокер. То есть репозиторий – это такое же хранилище, но только информации. В РФ зарегистрировано две компании НРД и ПАО «Санкт-Петербургская биржа».

Особенности

Центральный депозитарий является ключевым звеном конструкции учетно-расчетной инфраструктуры развитых рынков капитала. Благодаря его функциональности и наличию на финансовом рынке можно решить ряд проблем, которые были связаны с построением независимой и эффективной учетной системы. Для эффективной работы эта система должна обеспечивать конкурентную стоимость услуг биржевых сделок и бескомпромиссную защиту прав инвесторов на владение ЦБ. Создание подобной структуры существенно повысило шансы на оптимизацию состояния на финансовом рынке всех государств, использующих подобную централизованную систему. Но основными задачами, которые стояли перед Центральным депозитарием, оставались:

- повышение надежности и безопасности прав на владение ценными бумагами;

- создание условий для удешевления и упрощения расчетов по сделкам с ценными бумагами на основе осуществления клиринговых сделок.

Благодаря тому, что система систематически прорабатывается и модернизируется, все поставленные задачи были достигнуты и воплощены в жизнь. Теперь любой гражданин Казахстана, имеющий в собственности ценные бумаги разного характера, имеет все основания довериться депозитарию или центральному ядру управления с полной уверенностью в том, что его ресурсы будут сохранены и принесут ему желаемую прибыль. Сама процедура довольно проста и доступна, состоит всего из нескольких обязательных процессуальных пунктов.

Особое положение центрального депозитария обусловлено тем, что это единственная структура, которая наделена правом открывать лицевые счета номинального держания в реестрах. Для баланса финансовой среды должно быть ограничено число уровней номинальных держателей. Этот процесс проводится так, чтобы сохранить возможность предоставления депозитарных услуг региональными брокерами и обеспечить беспрепятственный доступ клиентов к торговым площадкам.

Любая депозитарная деятельность подразумевает наличие лицензии государственного образца, которая является главным документом для разрешения совершения любых манипуляций с ценными бумагами и сертификатами на них. Эти организации подчиняются законодательным нормативам и проводят деятельность в рамках установленного законодательством права.

Создание центрального депозитария не предполагает отмену ведения реестров владельцев именных ценных бумаг. Он сохраняет стандартное ведение реестра с обязательной фиксацией прав владельцев ЦБ.

Определение и назначение

Почему популярны такие инструменты, как недвижимость и драгоценные металлы? Причин несколько, но одна из них – это физическое ощущение собственности. Слиток золота и монету можно подержать в руке, пересчитать. Квартира, офис или гараж – вот они, настоящие объекты, у которых есть земля под фундаментом, стены, крыша и конкретный адрес. Мы ощущаем себя собственниками реальных объектов.

Куда сложнее дела обстоят с ценными бумагами. Раньше их тоже можно было подержать в руках. Сейчас, когда мы покупаем активы на фондовом рынке, физически мы их никак не ощущаем. Потому что большинство акций и облигаций перестали выпускать на бумажном носителе. Они имеют бездокументарную (электронную) форму. Для хранения сведений о том, что именно мы владеем той или иной бумагой, были созданы депозитарии.

Депозитарий – это профессиональный участник фондового рынка, деятельность которого регулируется законодательством и контролируется Центробанком. Для осуществления депозитарных функций нужна лицензия. На 27 ноября 2019 года (время написания статьи) ею обладают 280 компаний. За последние 3 года их количество уменьшилось почти на 100. Актуальный список можно всегда найти на официальном сайте ЦБ.

И если число депозитарных организаций сократилось, то количество клиентов неуклонно растет. В начале 2017 года их было 1,721 млн человек, в 3-м квартале 2019 года – уже 3,713 млн. Объем активов на хранении тоже впечатляет – 63,5 трлн рублей. Рост за неполные 3 года – 15,9 трлн рублей.

Когда вы заключаете договор с брокером, вам открывают:

- Брокерский счет. На нем хранятся ваши деньги.

- Депозитарный счет или счет депо. Простыми словами это счет, на котором будут храниться все записи о наименовании и количестве активов в вашем портфеле.

Учетная функция депозитария ценных бумаг похожа на учетную функцию банков, которые учитывают на своих счетах и проводят операции с безналичными денежными средствами.

Чтобы удостовериться в том, что ваши активы находятся в депозитарии, достаточно запросить выписку, в которой будут отображены все записи о принадлежащих вам активах.

Начинающие инвесторы часто задают вопрос: “А как такие гиганты, как Газпром, Лукойл или Сбербанк узнают, что именно я владею одной их акцией?” Ответ: “Никак”. Если ценные бумаги компании ликвидные, то сделки купли-продажи происходят на фондовой бирже ежедневно и в большом количестве. Представьте ситуацию, когда после каждой сделки информация о смене владельца поступала бы к эмитенту. Им тогда надо было бы нанимать штат сотрудников для обработки.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Номинальным держателем ценных бумаг является депозитарная организация, которая выступает посредником между настоящим владельцем акции (облигации) и компанией-эмитентом. Когда возникает необходимость передать информацию о конкретном инвесторе (например, включение в реестр для выплаты дивидендов, участие акционера в общем собрании), депозитарий передает необходимые данные эмитенту.

Получается, что депозитарий значительно упрощает работу фондового рынка. А введение электронного документооборота еще удешевляет и ускоряет ее.

Работа с эмитентами

Подразделение по работе с эмитентами и инфраструктурой рынка цен. бумаг осуществляет непосредственную связь с прочими участниками рынка: эмитентами, биржами, расчетными депозитариями и регистраторами.

Контактируя с ними, депозитарий получает сведения о предстоящих корпоративных событиях (проведении собраний акционеров, конвертации, выкупе, дроблении и погашении различных ценных бумаг, выплатах дивидендов и пр.) и доводит эту информацию до своих клиентов. По запросам эмитентов депозитарий составляет списки владельцев бумаг для необходимого участия в собраниях акционеров и выплаты дивидендов. Списки направляет их эмитентам. Осуществляет взаимодействие с центральным депозитарием и регистраторами.

Важным требованием действующего законодательства является наличие в штате депозитария должности контролера. Контролер обеспечивает выполнение организацией требований внутренних нормативных документов и законодательства при осуществлении деятельности, рассматривает поступившие обращения и жалобы, проводит выборочные проверки, осуществляет контроль за достоверностью предоставляемой отчетности и раскрытием информации. Контролер, а вместе с ним и руководитель депозитария, также должны иметь сертификат специалиста по финансовым рынкам серии 4.0.

Хранение ценных бумаг

Брокеры в России чаще всего получают сразу две лицензии: брокерскую, чтобы быть посредником на бирже, и депозитарную, чтобы хранить ценные бумаги у себя. Поэтому брокер и депозитарий обычно работают внутри одной компании. Если у брокера нет лицензии депозитария, он договаривается с внешним депозитарием, чтобы хранить ценные бумаги у него.

Во время торгов на бирже у ценных бумаг постоянно меняются владельцы. Депозитарий хранит записи о том, какими акциями и облигациями владеют его клиенты. Сейчас большинство ценных бумаг — электронные записи, а депозитарий — как бы сейф с этими записями. Когда купите акцию, ваш депозитарий запишет у себя, что владелец теперь вы.

Когда вы покупаете акции на биржах, частные депозитарии передают информацию о новых владельцах в вышестоящий — центральный депозитарий. Он получает информацию только о сделках, которые совершаются на биржах, с которыми он связан. Центральный депозитарий как бы следит за переходом прав на ценные бумаги на всем биржевом рынке.

Когда вы покупаете акции на биржах, частные депозитарии передают информацию о новых владельцах в вышестоящий — центральный депозитарий

В России функцию центрального депозитария исполняет Национальный расчетный депозитарий. Если купите акцию на Московской или Санкт-Петербургской биржах, НРД запишет, что акция сменила владельца и хранится в вашем депозитарии. НРД принадлежит Мосбирже, но за ним жестко следит ЦБ.

Смена владельца ценных бумаг на Московской бирже происходит в несколько этапов. Допустим, вы попросили брокера купить акцию. Он передает заявку на биржу, биржа оформляет сделку, а после окончания торгов все сделки проверяет специальная компания, которая тоже принадлежит Мосбирже — Национальный клиринговый центр. После этого НКЦ передает информацию о новых владельцах бумаг в НРД, а он рассылает этот список обратно брокерским компаниям.

Выглядит это так:

Так работает торговля ценными бумагами на Московской бирже

Что такое депозитарий ценных бумаг

Что такое депозитарий?

В международной финансовой торговле (и особенно в Соединенных Штатах Америки) депозитарием называется организация, ведущая учет ценных бумаг и уполномоченная на открытие расчетных счетов на имя инвестора. Отечественное же определение определяет сферу слишком широко, обозначая лишь учет и хранение ценных бумаг.

Функции депозитария

- Деятельность, связанная со сбережением сертификатов на акции и другие ценные бумаги.

- Операции, связанные с учетом количества ценных бумаг.

- Деятельность на рынке внутри и вне биржи, связанная с осуществлением расчетов по бумагам.

- Выплата прибыли по ценным бумагам (дивиденды), исполнение финансовых обязательств держателя бумаг перед государством.

- Консалтинговые услуги (преимущественно применительно к депозитариям американской системы).

- Осуществление сделок repurchase agreement (обязательство обратной продажи купленной ценной бумаги).

- Кредитование ценными бумагами.

В зависимости от сферы деятельности, среди депозитариев выделяют тех, которые ориентированы непосредственно на получателя ценных бумаг, то есть, депозитарий работает с клиентами, на имя которого составляется договор. Такие организации именуются в США и Европе «кастоди». Они открывают кастодиальные счета на имя акционера в так называемом кастодиальном банке – банке реестра акционеров.

Рекомендованные для вас статьи:

- Участники рынка ценных бумаг

- Что такое обратный выкуп акций (buyback)

- Реально ли заработать на фондовой бирже новичку

- Как начать инвестировать в акции сегодня

- Сколько можно заработать на Дивидендах – Реальные примеры

Виды депозитарных систем

По сфере распространения деятельности депозитарий ценных бумаг можно поделить на:

- Национальный

- Международный

Большинство держателей ценных бумаг останавливают выбор на организации, находящийся на территории их страны или же на той, чья юрисдикция на нее распространяется.

К примеру, швейцарский депозитарий CIS не будет работать с иностранными ценными бумагами, а использует для этого дочерний филиал.

В случае, если юрисдикция организации не распространяется на страну инвестора, цепочка получения ценной бумаги или ее эквивалента усложняется. Тогда депозитарий может приобщать к выдаче бумаги посредника из третьей страны, что сказывается на сумме комиссии.

Также депозитарий ценных бумаг может обслуживать как все виды активов, так и быть избирательным.

К примеру, в Бельгии CIK не работает с государственными бумагами.

Все эти особенности функционирования и организации подобных институтов необходимо учитывать при предоставлении брокером депозитария.

В мире существует два вида национальных депозитарных систем:

- Центральный депозитарий

- Децентрализованная система

Центральный депозитарий

Причем эксперты сходятся во мнении, что для процветания финансового рынка предпочтительнее система центрального депозитария. Такая система подразумевает наличие одного органа управления ценными бумагами, которому подконтрольны другие субъекты сферы депозитарных услуг.

В таком случае, рынок выглядит унифицированным, что делает его более привлекательным для инвестирования – активы легче контролировать деятельностью центрального органа.

При децентрализованной системе, отсутствует единый орган, который объединяет деятельность подобных институтов под одним началом.

В странах с централизованной системой ядром преимущественно выступает государственный орган. К примеру, в Германии это регламентировано федеральным законом, по которому центральным депозитарием может быть исключительно банковская организация.

В России Федеральная служба по финансовым рынкам (ФСФР) присвоила НКО ЗАО НРД, входящему в Группу «Московская Биржа», статус Центрального Депозитария. Создание центрального депозитария повысит прозрачность учёта прав собственности, а также эффективность рынка, вдобавок облегчится доступ к российским ценным бумагам зарубежным инвесторам.

Депонент

Этот термин равен по значению с определением «депозитор». «Депонировать» понимается как отдавать на сохранение, класть в банк. Депонент — сумма оплаты труда, которая осталась на хранение предприятием.

Депонент, в первом значении слова – вкладчик, предоставивший вещь на хранение, внесший ценности в депозит государственного учреждения. Депонент как соответственно современное понятие в экономике – физическое или юридическое лицо, который является законным хозяином денежные средства, временно отданные на сохранность другому физическому или юридическому лицу, владельца депозита. Практически в конце двадцатого века этот термин приобрел ещё одно значение. Этим определением начали называть физическое лицо – сотрудника, который не была вовремя выплачена зарплата. Итак конкретное определении термина: депонент – это лицо, которое не получило своевременно положенные ему денежные доходы и выплаты. Примером могут служить рабочие и служащие, не получившие в срок (обычно три дня) начисленную им заработную плату, лица, которые пострадали из – за удержания, а основой являются исполнительные документы судебных органов.

Сопряженное понятие – депозитарий. Депонент это лицо, которое воспользовалось услугами депозитария по сохранности ценных бумаг и (или) учету прав на ценные бумаги. Им же является лицо, которое открыло в головном депозитарии или субдепозитарии, соответственно по договору, счет депозитный и которое теперь имеет право отдавать распоряжения на выполнение операций по своему депозитному счету. Также депонент и депозитор имеют общую этимологию и одну и ту же суть. Эти слова как современные понятия в экономике, являются тождественными.