Привилегированные акции

Содержание:

- Виды акций

- Откуда берутся акции и что они дают их владельцам

- Разновидности акций

- Обыкновенные

- Особенности акций крупнейших компаний России

- Отличие привилегированных акций от обыкновенных

- Что такое акции

- А в чём же подвох? Или каковы недостатки префов

- Пакеты акций и их возможности

- Что выбрать инвестору

- Что же выбрать

- Заключение

Виды акций

Что же дают акции инвесторам? В первую очередь это конечно же возможность получения прибыли. Она может формироваться от:

- роста курсовой стоимости акций (купили за 100, через 3 года продали за 150 рублей);

- получения дивидендов.

В зависимости от вида акции, основной локомотив получения прибыли может быть смещен либо в сторону роста стоимости, либо получения дивидендов.

Обыкновенные акции

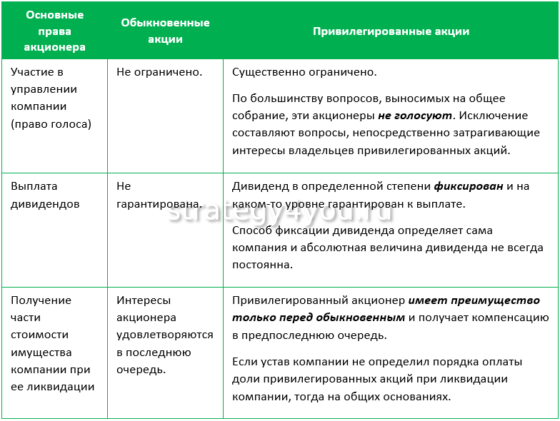

Держатели обыкновенных акций могут рассчитывать на:

- Право голоса при управлении в совете директоров. Но для частных инвесторов, владеющих достаточно скромным портфелем, этот параметр не так важен.

- Право на получение дивидендов. Решения о выплате и его размере принимает совет директоров на основании полученной прибыли, текущего финансового положения компании и дальнейших планов по развитию компании. Решение может быть как положительным, так и отрицательным.

- Получение части стоимости компании при ее ликвидации.

Большинство инвесторов, покупая обычные акции надеются именно на их дальнейший рост в будущем. А получение дивидендов — это своего рода дополнительный бонус.

Но всегда можно найти компании, которые выплачивают по обыкновенным акциям неплохие дивиденды. В некоторых случаях даже больше, чем приносят привилегированные акции других компаний.

Привилегированные акции

Из недостатков — владельцы не имеют право голоса в управлении компании. Из достоинств — владельцы привилегированных акций имеют первоочередное право на получение денежных выплат при банкротстве компании среди акционеров.

Но это не главное. В отличие от обыкновенных, привилегированные акции дают право на получение постоянных дивидендов. В течение всего времени, пока компания работает, инвесторы получают прибыль. Размер определяется многими параметрами. Основание зафиксировано в уставе предприятия. Владельцы префов (так называют привилегированные акции) имеют первоочередное право на получение дивидендов. Порядок выплат может быть раз в год, полгода, реже раз в квартал.

Условно привилегированные акции есть нечто среднее между обыкновенными акциями и облигациями. Но обладают всеми достоинствами обоих ценных бумаг:

- Получение фиксированной прибыли в виде дивидендов, аналогично купонным выплатам по облигациям. Но если облигации имеют ограниченный срок обращения, то у Префов такого ограничения нет. Есть компании, выплачивающие дивиденды уже на протяжении 50-80 лет. Неплохой вариант обзавестись постоянным пассивным доходом, которым могут воспользоваться и ваше потомки (дети, внуки).

- Покупка доли в компании с надеждой на дальнейший рост и развитие, что безусловно положительно скажется на рост котировок.

Откуда берутся акции и что они дают их владельцам

с целью привлечения денег, необходимых для дальнейшего роста и развития. Основное преимущество такого способа создания капитала — отсутствие необходимости возвращать полученные средства в заранее установленный срок.

Кроме того, продажа инвестиционного инструмента этого вида не налагает обязательств по размеру и частоте обязательных выплат их держателям.

В него входят следующие этапы:

В него входят следующие этапы:

- принятие и утверждение решения руководством;

- государственная регистрация выпуска;

- размещение;

- государственная регистрация отчета.

Каждый из них включает в себя множество разных подэтапов, которые превращают это действие в длительный и сложный процесс. Поэтому для эмиссии чаще всего привлекается специальная компания — андеррайтер.

Для акции устанавливается номинальная цена, которая определяется путем деления уставного капитала на общее количество выпускаемых бумаг. Разница между этим показателем и стоимостью, по которой происходит первичное размещение и составляет эмиссионный доход компании.

Для того, чтобы выпущенные акции были допущены к торгам, выпустившее их акционерное общество должно пройти процедуру листинга. При этом каждая биржа предъявляет свои требования. Покупая их, инвестор приобретает малую долю эмитента этого актива и становится совладельцем бизнеса.

Возможности, которые это дает человеку, зависят от того, какой объем от общего числа акций нужного типа находится в его собственности:

- 1% — держатель может ознакомиться с реестром других владельцев бумаг этой компании;

- 2% — дает право вносить темы для обсуждений на собраниях акционеров и предлагать кандидатуры на руководящие позиции;

- 10% — позволяют инициировать внеочередные собрания и проверки;

- более 25% — дают возможность налагать вето на решения, принятие которых требует более 75% голосов, например, внесение изменений в устав;

- более 50% — наделяют своего владельца правом принимать часть решений самостоятельно;

- 75% и более — превращают человека в собственника бизнеса, обладающего полномочиями принятия единоличных решений.

Человек, который является собственником менее чем 2% акций никакого влияния на компанию оказывать не способен, несмотря на то, что формально является совладельцем.

Держатель даже одной дающей право голоса бумаги получит уведомление о проведении собрания акционеров. Через депозитарий, в котором ведется учет его активов, он может подать поручение на голосование. Однако его мнение не сыграет роли.

Держатель даже одной дающей право голоса бумаги получит уведомление о проведении собрания акционеров. Через депозитарий, в котором ведется учет его активов, он может подать поручение на голосование. Однако его мнение не сыграет роли.

Главная цель, с которой миноритарные инвесторы приобретают такой вид активов — заработок на дивидендах или росте стоимости.

Разновидности акций

Долевые бумаги открытых акционерных обществ (АО) делятся на две категории: обыкновенные и привилегированные акции. И те, и другие активы доступны для приобретения:

- непосредственно у эмитента;

- на фондовых биржах – как отдельно, так и в составе фондовых индексов;

- в ПИФах (паевых инвестиционных фондах).

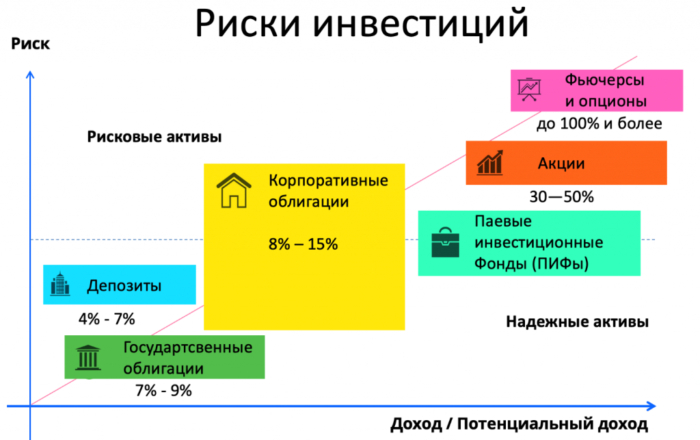

В зависимости от отрасли, в которой эмитент осуществляет свою деятельность, а также от цели инвестирования, держатель акций может получать доход двумя способами:

- на разнице котировок (купил подешевле, продал подороже);

- в форме дивидендов.

Дивиденды – это доход акционера в виде процента от прибыли, начисляемый по итогам финансового года. Размер процента назначается советом директоров АО, далее выносится для рассмотрения на собрание акционеров.

Выплаты дохода в форме дивидендов бывают не обязательно раз в год – иногда это происходит ежеквартально, раз в полгода или девять месяцев. Вся информация о размере выплат и их периодичности находится в открытом доступе на сайте эмитента.

Обыкновенные

Фондовые биржи предоставляют широкий выбор ценных бумаг крупных российских и зарубежных компаний, большинство из которых составляют обыкновенные акции. Эти бумаги выпускаются эмитентами – открытыми и закрытыми акционерными обществами. В первом случае бумаги свободно продаются на фондовом рынке, во втором – распределяются среди определенного круга лиц. Обыкновенные акции предоставляют их держателю возможность участвовать в принятии решений по деятельности компании посредством голосования на собраниях акционеров. Доход акционера выражен в форме дивидендов, размер которых определяется как процент от чистой прибыли общества за год.

Привилегированные (префы)

Итак, что значит «привилегированные акции», и какие основные привилегии имеют эти ценные бумаги?

Выпуск привилегированных акций ограничен законодательством – их количество не должно быть больше 25 % от общего числа ценных бумаг компании. Размер дивидендов по префакциям может выражаться в фиксированной или, реже, плавающей сумме и не зависит от результатов работы эмитента. Если деятельность компании по итогам года оказалась убыточной, дивиденды по префам их владелец все равно должен получить. Таким образом, для выплаты дохода используются другие источники. Кроме того, при реорганизации и ликвидации АО владельцы префов имеют право на получение определенной доли имущества.

Это основное, что нужно знать про обычные акции и привилегированные. Далее рассмотрим их различия более детально.

Обыкновенные

Простые (обыкновенные) акции предоставляют владельцу имущественные права и право голоса при управлении компанией. Голосование происходит на общем собрании акционеров, где принимаются ключевые решения. Владельцы небольших пакетов (миноритарии) имеют право:

- Присутствовать и голосовать на общем собрании акционеров.

- Выбирать Совет Директоров компании.

- Получать дивиденды.

- Требовать любую финансовую и хозяйственную информацию, если она не содержит государственной тайны.

- Делать запросы руководству компании.

- Заключать сделки по купле-продаже принадлежащей доли.

Виды акций

Если лицо обладает большим пакетом простых акций или даже имеет контрольный пакет ПАО, то права намного шире:

- Влияние на стратегическое и тактическое развитие предприятия.

- Весомый голос при определении дивидендов за текущий период.

- Представительство в Совете Директоров одним или несколькими лицами.

- Запрос любых финансовых, хозяйственных, операционных, технологических, производственных документов.

- Блокирование некоторых стратегических вопросов компании при достаточном количестве голосов (обычно 25% + 1 голос).

- Представительство в Ревизионной комиссии.

- Влияние на размер выплаты дивидендов.

- Принять решение о банкротстве или ликвидации предприятия.

Права зависят от пакета акций. Так, в ПАО Газпром владелец 2% пакета имеет право представлять своего человека в Совете Директоров. Владельцы контрольного пакета фактически являются руководителями предприятия, обладатели блокирующего могут запретить некоторые инициативы общества, например, отчуждение имущества

Все акции в России согласно закону «О рынке ценных бумаг» являются бездокументарными и именными. Права на собственность на данные бумаги учитываются на специальных счетах профессиональных участников рынка ценных бумаг – у регистраторов, депозитариев, брокеров.

Мнение эксперта

Дмитрий Дуняшев

Блогер, частный инвестор, руководитель проекта real-investment.net

Гарантируется самый высокий уровень сохранности сведений о собственности на актив. Бумажную ценную бумагу можно потерять, электронные счета – никогда.

Особенности акций крупнейших компаний России

Сбербанк

После ребрендинга компания получила наименование «Сбер», поскольку в настоящее время ПАО ведет бизнес по нескольким направлениям. Является крупнейшим банком страны, обслуживающим до 50% населения. Контрольный пакет акций принадлежит государству. Номинал простой и привилегированной акции составляет 3 рубля, 21.5 млрд. долевых бумаг выпущено, на осень 2020 биржевой курс составляет примерно 250 рублей.

Обыкновенные и привилегированные акции Сбербанка

Трейдинг и долгосрочное хранение ценных бумаг Сбера, как правило, выгодны. Сбербанк всегда отличается выплатой неплохих дивидендов.

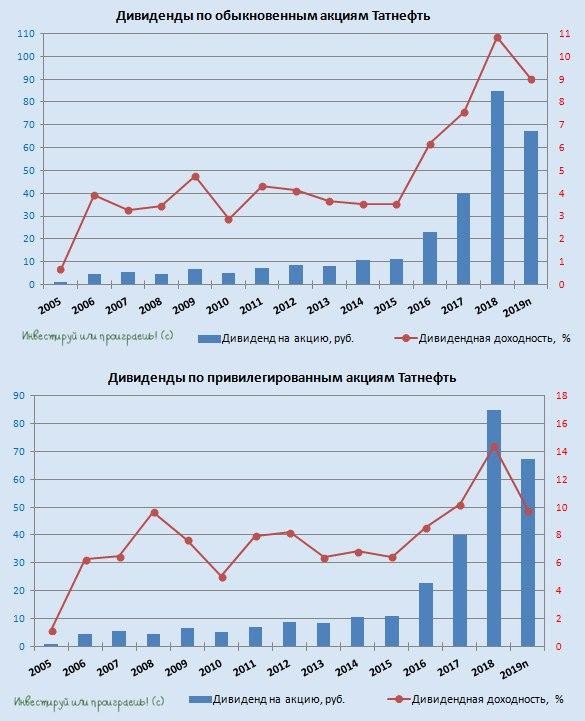

Татнефть

Эта компания не только добывает нефть, но и выпускает массу продукции из нефтепродуктов с высокой добавленной стоимостью – масла, пластик, шины и т.д. Это придает устойчивость компании на бирже, а планомерное развитие дает уверенность инвесторам.

Что касается дивидендов, то компания выплачивает одинаковую сумму на привилегированные и простые акции, сам размер довольно высок, чтобы нивелировать волатильность курса. При номинале в 1 рубль за 2019 года всем держателям было выплачено 64 рубля. Всего выпущено 2,25 млрд. долевых ценных бумаг.

Обыкновенные и привилегированные акции Татнефти

Башнефть

ПАО входит в структуру государственной компании «Роснефть», поэтому решение владельцев ее миноритариев не всегда имеет решающее значение. Однако, несмотря на мировую экспансию «Роснефти» и связанные с этим большие расходы, акционеры ПАО Башнефть неизменно получают неплохие дивиденды.

Котировки акций Башнефти

Биржевая котировка ценных бумаг компании, как и у всякого нефтедобытчика и переработчика, зависит от биржевых цен на нефть. Номинал составляет 1 рубль при 177 млн. штук (почти 17% привилегированные), стоимость на бирже составляет осенью 2020 года 1700 рублей за единицу.

Мечел

Эта компания занимается металлургией и производством металлоизделий. Номинал акций составляет 10 рублей, ПАО выпустило в эмиссию 555 млн. штук, в т.ч. 134 млн. привилегированных.

Динамика обыкновенных и привилегированных акций Мечела

Цена одной акции на бирже – чуть более 60 рублей. На компании до сих пор сказывается скандал с Президентом России, который публично обвинил владельца и директора в манипулировании рынком, чем резко обрушил котировки предприятия.

Кроме того, компания испытывает финансовые трудности в связи с высокой закредитованностью, поэтому по обыкновенным акциям не выплачивались дивиденды с 2012 года. Владельцы привилегированных ценных бумаг получают небольшие суммы, редко превышающих номинал ценной бумаги.

Россеть

Компания объединяет региональные электросетевые комплексы в единую федеральную систему. Номинал акции составляет 1 рубль, размер эмиссии – 198 млрд. штук, из них 2 млрд. – привилегированные.

На бирже ценные бумаги торгуются недорого — 1,5 рубля за обыкновенные и 2 рубля за «префы». Это связано с многочисленными преобразованиями компании, изношенностью оборудования, другими факторами. Однако, в перспективе эта энергетическая компания имеет все возможности для роста капитализации.

Газпром

ПАО является одной из крупнейших компаний мира, постоянно ведущую свою экспансию в России и мире. Номинальная стоимость одной акции – 1 рубль, выпущено 23,6 млрд. штук. Контрольный пакет в руках государственных структур. Курс на бирже осенью 2020 составляет около 180 рублей, что ниже котировок 2019 года.

График акций Газпрома

Это связано с задержкой реализации нескольких крупных проектов, падением цен на природный газ в мире. Однако, в долгосрочной перспективе ожидается рост цен на газ, поскольку альтернатив практически нет, следовательно будет увеличение биржевых котировок Газпрома.

Привилегированных ценных бумаг Газпром не выпускал.

Отличие привилегированных акций от обыкновенных

А если выбирать между двумя ценными бумагами одной компании? На ком остановить выбор? Взять префы с расчетом на дивиденды. Или обыкновенные акции с надеждой на более быстрый рост котировок.

Рассмотрим для примера акции Сбербанка — обычные и привилегированные.

На графиках ниже, котировки банка на бирже за последние 5 лет.

Обыкновенные акции Сбербанка — график за 5 летПривилегированные акции Сбербанка — график за 5 лет

За это время привилегированные акции выросли аж на 101% или в 2 раза. По обычным рост составил 120%.

Но за это время владельцы двух видов активов получали ежегодные дивиденды:

| Год | Обычные | Привилегированные |

| 2012 | 2.08 | 2.59 |

| 2013 | 2.57 | 3.2 |

| 2014 | 3.2 | 3.2 |

| 2015 | 0.45 | 0.45 |

| 2016 | 1.97 | 1.97 |

| Итого: | 10.27 | 11.41 |

С учетом того, что изначальная стоимость обычных акций была на 25% выше префов, то получаем что на один и тот же вложенный капитал, чистая прибыль без реинвестирования дивидендов составила:

- Обычные акции — 113%

- Привилегированные акции — 144%

Получается, что в плане доходности префы более выгодный вариант, чем обычные акции. По крайней мере, на примере Сбербанка. Но здесь мы упустили один важный момент, который может сильно влиять на конечную прибыль долгосрочного инвестора.

Что такое акции

Акции – эмиссионные ценные бумаги, которыми закрепляются права владельца (акционера) на:

- Получение доли прибыли фирмы в виде дивидендов.

- Участие в управлении АО.

- Получение части имущества компании в случае ликвидации.

Способами получения дохода являются как денежные средства, так и имущество АО (к примеру, ценные бумаги). Нужно понимать, что приобретение акций не означает получение гарантированных выплат по ним. Выплаты зависят от многих обстоятельств, таких как:

- Положение в уставе, регламентирующее условия получения дивидендов;

- Положительное решение на собрании АО о выдаче дивидендов;

- Наличие прибыли у фирмы.

Акции акционерных обществ бывают именными или на предъявителя. Именная удостоверяет личность её держателя. Акции на предъявителя выпускаются в строго установленном количестве, которое зависит от величины общего уставного капитала.

Акции классифицируются на две формы: обыкновенные (простые) и привилегированные. Каждое АО само решает выпускать или нет привилегированные акции. В случае, если выпуск таких ценных бумаг произошёл, их стоимость не может превысить четверть общего уставного капитала. По этой причине большее распространение имеют обыкновенные акции.

Выпуская обыкновенные и привилегированные акции в определённом соотношении, фирма может получить много выгоды при минимуме недостатков:

- Обеспечивать приток денежных средств на развитие и расширение бизнеса;

- Сохранить контрольный пакет и решающий голос в совете директоров;

- Минимально снизить издержки, связанные с выплатами по ценным бумагам.

Список некоторых организаций, имеющих в обращении акции обоих видов:

- Сбербанк;

- Сургутнефтегаз;

- Ростелеком;

- Башнефть;

- Роллман.

Видео по теме:

Акционерное общество может выпустить сертификаты акций – документы, подтверждающие, что указанное в них лицо владеет определённым количеством акций. В сертификате указан ряд реквизитов:

- Номер;

- Количество;

- Номинальная стоимость;

- Наименование и статус эмитента;

- Категория;

- Имя владельца;

- Фиксированная ставка дивидендов (для привилегированных);

- Условия обращения и пр.

А в чём же подвох? Или каковы недостатки префов

Ну подвоха, в прямом смысле этого слова, здесь, конечно же, никакого нет, а вот ряд недостатков у данного вида акций определённо присутствует. Хотя, с другой стороны, для кого недостатки, а для кого – просто несущественные детали.

Чем же за эти самые привилегии приходится расплачиваться? Во-первых, сразу же надо сказать о том, что данный тип акций не даёт своему владельцу права на управление компанией-эмитентом (за очень редкими исключениями). И если владельцы обыкновенных акций той же компании, могут принимать полноправное участие в голосовании по всем вопросам вынесенным на общее собрание акционеров, то владельцам «префов», в данном случае, остаётся тихо курить в сторонке.

Хотя, стоит заметить,

что по определённому ряду вопросов

(например, если дело касается реорганизации

или ликвидации компании), владельцы

привилегированных акций имеют право

на участие в голосовании. И чисто

теоретически, в том случае, если

проголосуют относительно согласованно,

они могут заблокировать принятие

положительного решения по такого рода

ключевому вопросу.

Во вторых, то что касается

собственно дивидендов. По «префам»

выплачиваются стабильные дивиденды в

виде фиксированной суммы, либо в виде

определённого процента от номинальной

стоимости акции или от прибыли компании

за текущий отчётный период. То есть, в

данном случае, есть некий вполне

определённый лимит. А в отношении

дивидендов по обыкновенным акциям,

такого рода лимита не существует и их

размер будет таким, каким его определит

общее собрание акционеров. То есть,

чисто теоретически, дивидендный доход

по обыкновенным акциям может на порядок

превысить доход по акциям привилегированным.

Другое дело, что зачастую общее собрание

акционеров предпочитает направлять

полученную прибыль не на дивиденды, а

на дальнейшее развитие компании***.

Дивиденды по «префам» хотя и должны выплачиваться стабильно, по факту могут быть и отменены. Например, в том случае, если по итогам работы за год будет зафиксирован убыток. Если такого рода ситуация происходит на практике, то владельцам привилегированных акций предоставляется право голоса на общих собраниях акционеров (наравне с владельцами обыкновенных акций).

Следует, конечно, упомянуть и о том, что компания-эмитент имеет право выкупа таких акций не испрашивая на то мнения акционера. Правда если дело до этого и доходит, то данный выкуп производится по достаточно выгодной цене (выше рыночной).

*** Такое положение вещей обусловлено тем, что большие пакеты акций обычно сосредоточены в руках мажоритарных акционеров, которым выгодно не столько сиюминутное извлечение прибыли, сколько дальнейшее процветание компании (с перспективой получить куда большую прибыль в будущем).

Насколько критичны эти недостатки

Такие ли уж это недостатки? Ну вот зачем, скажем, вам нужен голос на собрании акционеров? Хотя конечно, в том случае если ваша доля акций будет составлять хотя бы 1% от общего их количества, то, чисто теоретически, вы сможете оказывать определённое влияние на судьбу компании.

Но для обладания одним процентом акций необходимо обладать и весьма внушительным капиталом, и я вряд ли сильно ошибусь, если скажу что мало кто из читающих эти строки, является счастливым обладателем такового. К примеру, рыночная капитализация Сбербанка (сумарная стоимость всех его акций) 6.353.870.000.000 рублей (на январь 2021), а это означает, что для покупки доли в 1% вам потребуется 63 миллиарда рублей.

Что касается возможности “принудительного” выкупа акций эмитентом, то во-первых, это случается крайне редко, а во вторых вас при этом не обидят материально, а даже наоборот, заплатят с премиальными. Ну а полученные таким образом деньги легко можно вложить в другие бумаги, благо выбор на фондовом рынке всегда есть.

Ну а возможный меньший размер дивидендов в сравнении с акциями обыкновенными, на мой взгляд вполне компенсируется стабильностью их выплаты. Ведь выбирая привилегированные акции инвесторы в первую очередь уповают именно на это, так какой смысл впоследствии причитать об упущенных прибылях (к тому же далеко не факт, что такая ситуация действительно будет иметь место).

Пакеты акций и их возможности

Пакетом называется количество акций, находящихся под единым контролем. Существуют следующие виды пакетов акций:

- миноритарный (от 1% до 25%);

- блокирующий (от 25%+1 акция до 50%);

- контрольный (от 50%+1 акция).

Владельцы менее 1% акций называются розничными. Владение тем или иным пакетом акций наделяет акционера различными правами:

- акционеры, имеющие менее 1% акций, не наделяются никакими правами, кроме права голосования на общем собрании акционеров;

- 1% акций даёт право доступа к базе данных акционеров. Это может быть полезно для разработки стратегии скупки акций;

- 2% акций позволяют акционеру предлагать кандидатуры в совет директоров компании и другие её контрольные органы, а также вносить вопросы в повестку дня общего собрания акционеров;

- 10% акций позволяют созывать внеочередное собрание;

- 20% акций, которыми владеет другая компания, делают акционерное общество зависимым;

- 25%+1 акция составляют блокирующий пакет, т.е. позволяют блокировать решения общего собрания акционеров, требующие одобрения 75% голосов. Это, например, такие вопросы, как реорганизация и ликвидация акционерного общества, внесение изменений в его устав, изменение уставного капитала;

- 50%+1 акция – контрольный пакет. Он позволяет единолично принимать решение по ряду стратегических вопросов. Например, об эмиссии ценных бумаг и о выплате дивидендов;

- 75%+1 акция позволяют акционеру единолично принимать любые решения.

Владелец контрольного пакета акций обязан сделать публичное предложение (оферту) остальным акционерам о выкупе у них акций. Владелец более 95% акций принудительно выкупает акции у миноритарных акционеров. Благодаря этим качественным различиям, рыночная стоимость одной акции в составе, например, блокирующего или контрольного пакета может быть значительно выше, чем её розничная рыночная стоимость. Вообще же выделяют следующие виды стоимости акций:

- номинальная – доля уставного капитала, приходящаяся на 1 акцию;

- эмиссионная – стоимость акции при первичном размещении на рынке, обычно она выше номинальной на сумму, называемую эмиссионной выручкой;

- рыночная – определяется на бирже как равновесие между спросом и предложением;

- балансовая – результат деления чистых активов компании на число акций в обращении.

Если рыночная стоимость акции (или её курс) ниже балансовой, считается, что акция недооценена и следует ожидать роста её курса. Аналогично в случае переоценённости акции относительно её балансовой стоимости следует ждать снижения курса.

Что выбрать инвестору

Если перед инвестором стоит вопрос, какие акции купить, обычные или привилегированные, то на первый план при сравнении выходит возможность получения дивидендов.

Рассмотрим моменты, на которые надо обратить внимание при выборе между двумя типами. Выпускает ли компания привилегированные акции

Я этот и многие другие вопросы выясняю на сайте dohod.ru, который дает удобную таблицу для анализа дивидендных ценных бумаг. Фрагмент такой таблицы на скриншоте ниже:

Выпускает ли компания привилегированные акции. Я этот и многие другие вопросы выясняю на сайте dohod.ru, который дает удобную таблицу для анализа дивидендных ценных бумаг. Фрагмент такой таблицы на скриншоте ниже:

По ней видно, что Башнефть выпускает разные виды ценных бумаг, а Газпром и Газпром нефть – только обыкновенные.

- Прописано ли в дивидендной политике компании условие, по которому размер выплат по префам должен быть не меньше, чем по обычке. На сайте каждого эмитента есть вся исчерпывающая информация.

- Какие еще условия получения дивидендов указаны в дивидендной политике эмитента.

- История выплаты дивидендов по обычке и префам.

- Дивидендная доходность по обоим типам.

Дивидендная доходность = Размер утвержденного дивиденда на 1 акцию / Текущая котировка на дату отсечки * 100 %

Опять воспользуемся таблицей с сайта dohod.ru и посмотрим на доходность по двум у разных компаний:

| Компания | Доходность выплаты за 2019 г. | |

| Префы | Обычка | |

| Башнефть | 7,46 % | 5,95 % |

| Ленэнерго | 8,15 % | 1,55 % |

| НКНХ | 10,6 % | 9,26 % |

| Россети | 8,09 % | 5,53 % |

| Сбербанк | 9,68 % | 8,78 % |

Таблица наглядно показывает, что доходность по префам выше, чем по обычке. Но из этой тенденции есть исключения. Например, компания “Казаньоргсинтез” за 2019 г. на префы выплатила 0,25 руб., на обычку – 3,33 руб.

Ну и не забываем провести анализ эмитента перед тем, как покупать его ценные бумаги.

Обратите внимание, что при перечислении вам дивидендов брокер, который является налоговым агентом, возьмет 13 %. Это налог на доходы, который уплачивается и с привилегированных, и с обыкновенных акций.. Как купить привилегированные акции

Как купить привилегированные акции

Что же выбрать

Перед приобретением акций необходимо рассмотреть статистику за последние годы. Она должна быть ровной, без существенных снижений по выплатам дивидендов и ежегодно немного подниматься. Такая статистика будет означать развитие предприятия и хороший шанс на высокие выплаты по ценным бумагам и в будущем. Привилегированные акции гарантируют стабильные ежегодные дивиденды.

Рост курсовой стоимости обыкновенных акций способен в будущем давать владельцу высокую прибыль. При отсутствии выплат по бумагам, все денежные средства работают внутри АО, способствуют дальнейшему развитию и повышают капитализацию предприятия на фондовом рынке.

Заключение

За рубежом привилегированные акции представляют собой инструмент, который больше похож на облигации. Держателю гарантируется получение дивидендов практически при любом раскладе.

У нас, как обычно, имеются свои специфические особенности. Так, несмотря на то, что минимум дивидендных выплат закреплен в политике акционерного общества, окончательное решение по его выплате решает общее собрание.

Несмотря на то, что в итоге даже владелец префов может остаться без дивидендных выплат, этот вид ценных бумаг является достаточно привлекательным для включения в инвестиционный портфель. Ещё одним плюсом является то, то привилегированные акции пока дешевле, чем обыкновенные.

А вот для формирования денежной массы, необходимой для инвестирования, я всё же рекомендую рассмотреть торговлю на бирже, чему я вас с удовольствием и научу. Для начала, начните с изучения Московской биржи. Присоединяйтесь!