Сделка репо: особенности проведения

Содержание:

- Риски сделок РЕПО

- Пирамидинг репо

- What Is a Repurchase Agreement?

- Существенные условия договора репо

- Риски при сделках

- Вторая часть сделки РЕПО не исполнена (полностью или частично)

- Сделки РЕПО и риск брокера

- Возобновит ли Центробанк РФ валютные аукционы РЕПО?

- Виды сделок РЕПО

- Что такое Repo Coin

- Ощутимые плюсы

- Основное назначение операций

- Риски и варианты их снижения

Риски сделок РЕПО

Договоры РЕПО обычно рассматриваются как инструменты, снижающие кредитный риск, но существуют остаточные кредитные риски. Хотя по сути это сделка с обеспечением, продавец может не выкупить проданные ценные бумаги на дату погашения.

В таких ситуациях покупатель ценных бумаг может продать их на бирже, чтобы вернуть денежные средства, которые он одолжил. Однако это представляет собой риск, заключающийся в том, что за время, прошедшее с момента заключения сделки до ее завершения, стоимость ценной бумаги может снизиться. В этом случае у покупателя не останется иного выбора, кроме как либо удерживать ценную бумагу в течение длительного срока, либо продать ее в убыток.

С другой стороны, в этой сделке также существует риск для заемщика. Если стоимость ценной бумаги превышает согласованные условия, кредитор может не продать ее обратно.

REPO с более длинными сроками погашения обычно считаются более рискованными. Чем дольше срок РЕПО, тем больше вероятность того, что стоимость залоговых ценных бумаг будет подвержена сильным колебаниям, а финансовые операции контрагентов сделки могут повлиять на способность выполнить договор.

Фактически кредитный риск контрагента является основным риском, связанным с REPO. Как и в случае любого кредита, кредитор несет риск того, что должник не сможет погасить основную сумму долга.

Минимизация рисков сделок РЕПО

Существуют механизмы, встроенные в сделки РЕПО, которые помогают снизить эти риски. Большинство сделок РЕПО имеют избыточное обеспечение. Если залоговое обеспечение падает в цене, наступает Margin call и от заемщика требуется внести изменения в предлагаемые ценные бумаги.

Существуют механизмы, встроенные в сделки РЕПО, которые помогают снизить эти риски. Большинство сделок РЕПО имеют избыточное обеспечение. Если залоговое обеспечение падает в цене, наступает Margin call и от заемщика требуется внести изменения в предлагаемые ценные бумаги.

И наоборот, если стоимость обеспечения возрастает, возникает кредитный риск для заемщика, поскольку кредитор не может продать их обратно. В этой ситуации заемщик может договориться о REPO с недостаточным обеспечением или довнести денежные средства.

Как правило, кредитный риск по договорам РЕПО зависит от многих факторов, в том числе от условий сделки, срока РЕПО, ликвидности обеспечения, специфики участвующих контрагентов и многого другого.

REPO функционируют как обеспеченные долговые обязательства, что снижает общий риск. И поскольку цена РЕПО превышает стоимость залога, эти соглашения остаются взаимовыгодными для покупателей и продавцов.

Пирамидинг репо

Если у инвестора имеются надёжные и ликвидные бумаги (государственные облигации и акции «голубых фишек»), он может за счёт операций репо привлекать суммы, многократно превышающие его собственные средства. Это позволяет ему выстраивать целую «пирамиду репо» из ценных бумаг, на каждом новом уровне используя только что приобретённые бумаги для получения дополнительного капитала. При этом пирамида будет постепенно сужаться за счёт вычета дисконта, ставки репо и брокерской комиссии. Размер дисконта зависит от того, какие бумаги участвуют в сделке.

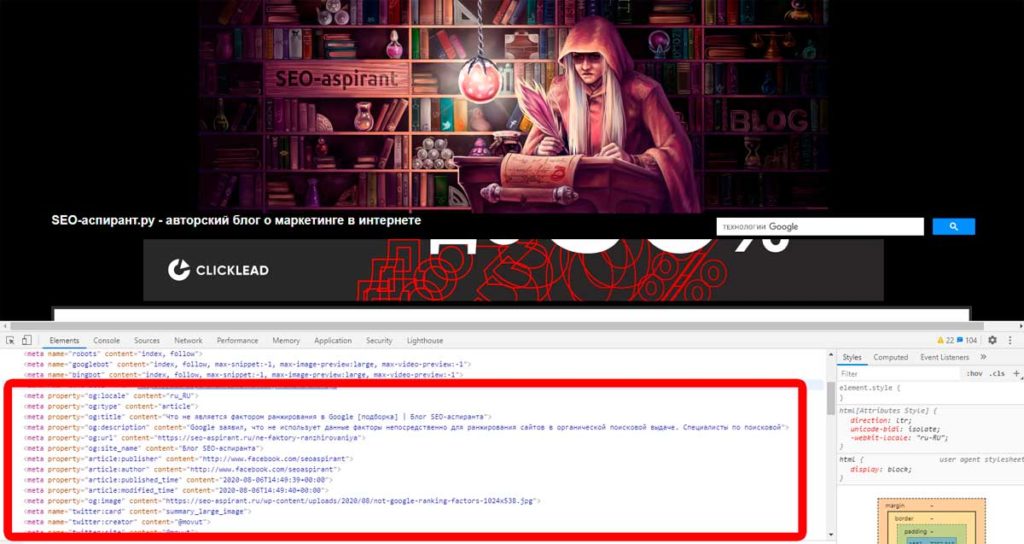

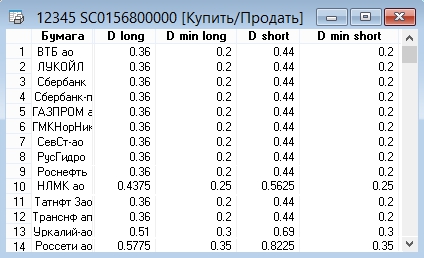

Приоритет отдаётся государственным облигациям, для них дисконт минимален. Высоко оцениваются также акции крупнейших компаний, таких как Газпром и Лукойл. Процент дисконта носит название «ставка риска», а её минимальное значение определяется Национальным Клиринговым центром. Фактическое значение ставки определяется не только бумагой, но и уровнем риска инвестора: стандартный или повышенный уровень риска. Квалифицированные инвесторы, имеющие повышенную степень риска, получают минимальную ставку. В торговом терминале ставка риска обозначается буквой D.

Чем ниже дисконт по конкретной бумаге, тем больше уровней пирамиды можно построить, тем выше будет полученный доход. Главное условие – превышение доходности портфеля над расходами по его обслуживанию. С наращиванием пирамиды обеспечивать это условие становится всё сложнее, и даже небольшие отклонения рентабельности бумаг могут привести к маржин-коллу. На практике пирамиду репо выстраивают, как правило, только с облигациями, т. к. они ведут себя более предсказуемо. До тех пока доходность облигации выше, чем ставка репо + комиссии брокера, инвестор получает прибыль. Однако не всегда построение пирамиды даёт преимущество: выигрывая за счёт плеча, инвестор теряет на ставке репо. Предположим, на разнице этих показателей он получает эффективную доходность 1% годовых, а имея 1 млн руб. собственных средств, покупает облигации на 7 млн руб. В пересчёте на объём позиции доходность портфеля будет 7%. Такая рентабельность возможна и без построения пирамиды, поэтому нужна либо более интересная бумага, либо более высокий уровень риска инвестора. Кроме того, существует опасность изменения ставки репо и ставки купона (если облигация с переменным купоном), но благодаря ликвидности облигаций инвестор, как правило, успевает закрыть сделки без больших потерь.

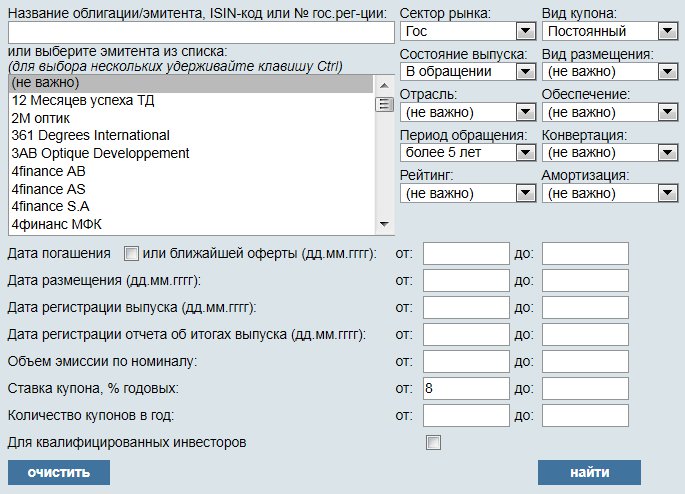

Среди найденных по этим критериям выпусков есть облигация ОФЗ-26218-ПД. Это облигация федерального займа с постоянным купонным доходом. Размер купона – 8,5% годовых.

P.S. Как вы, надеюсь, понимаете, задачей статьи было не столько дать исчерпывающие рекомендации, сколько объяснить суть сделки репо простыми словами. Можно сказать без преувеличения, что на этих операциях построены фондовый и денежный рынки.

Всем профита!

14.07.2018

What Is a Repurchase Agreement?

A repurchase agreement (repo) is a form of short-term borrowing for dealers in government securities. In the case of a repo, a dealer sells government securities to investors, usually on an overnight basis, and buys them back the following day at a slightly higher price. That small difference in price is the implicit overnight interest rate. Repos are typically used to raise short-term capital. They are also a common tool of central bank open market operations.

For the party selling the security and agreeing to repurchase it in the future, it is a repo; for the party on the other end of the transaction, buying the security and agreeing to sell in the future, it is a reverse repurchase agreement.

Key Takeaways

- A repurchase agreement, or ‘repo’, is a short-term agreement to sell securities in order to buy them back at a slightly higher price.

- The one selling the repo is effectively borrowing and the other party is lending, since the lender is credited the implicit interest in the difference in prices from initiation to repurchase.

- Repos and reverse repos are thus used for short-term borrowing and lending, often with a tenor of overnight to 48 hours.

- The implicit interest rate on these agreements is known as the repo rate, a proxy for the overnight risk-free rate.

1:38

Существенные условия договора репо

Главными условиями договора являются требования к ценным бумагам:

- вид (например, акции или облигации), а также ценные бумаги, выпущенные в наличной или безналичной формах;

- тип (например, акции «голубых фишек» или второго эшелона);

- количество.

К примеру, по условиям 1 части сделки акции были приобретены за 375 000 руб. (5 000 $ или 145 000 грн.). Во второй части договора предусмотрен выкуп этих ценных бумаг за 412 500 руб. (5 500 $ или 159 500 грн.). В этом случае ставка будет равна 10 % (500/5000*100).

Участники рынка, играющие на понижение, применяют операции депо, обратные сделкам репо: обратная продажа осуществляется по пониженному курсу. В расчете ликвидности необходимо сделать выбор между депо (сделки с использованием заемных ценных бумаг) и репо (сделки с использованием заемных денежных средств). В целом, при спокойной ситуации на рынке операции репо применяются чаще, а депо более актуальны в периоды экономических потрясений: трейдер продает ценные бумаги, чтобы через короткий промежуток времени приобрести их дешевле.

Объект и форма договора

Объектом договора является предмет залога. Это могут быть ценные бумаги следующих видов:

- акции и облигации российских и иностранных эмитентов;

- инвестиционные паи;

- клиринговые сертификаты участия.

Договор составляется в количестве экземпляров, равном количеству участников сделки, по одному экземпляру для каждой стороны.

Субъектный состав

Субъектами договора являются продавец и покупатель. Если одной из сторон договора является физическое лицо, то второй стороной может быть только юридическое лицо, являющееся брокером, дилером, кредитной организацией или профессиональным участником рынка ценных бумаг.

Права и обязанности сторон

Права и обязанности продавца

- Продавец обязуется передать покупателю ценные бумаги, свободные от обязательств перед третьими лицами.

- В случае существенного изменения цены договором может быть предусмотрена выплата компенсационного взноса. Этот пункт актуален для долгосрочных сделок репо или для краткосрочных сделок с ценными бумагами, которые характеризуются высокой волатильностью.

- Если в течение действия договора ценные бумаги, переданные согласно первой части сделки, были конвертированы в другие, то может быть предусмотрена передача покупателю иных ценных бумаг. Однако это условие должно быть зафиксировано в договоре.

Права и обязанности покупателя

- Покупатель обязуется передать продавцу во второй части сделки ценные бумаги, не обремененные обязательствами перед третьими лицами.

- Договор может предусматривать запрет на совершение сделок с предметом договора в течение срока действия. Это ограничение должно быть зафиксировано на счете репо покупателя.

- В случае изменения цены также могут быть предусмотрены компенсационные выплаты продавцу.

- Обязательства по договору могут быть исполнены покупателем досрочно, если данное условие определено договором.

Генеральные соглашения по сделкам репо

Существует генеральное соглашение, содержащее условия, установленные саморегулируемой организацией НФА (Национальной Фондовой Ассоциации) для заключения договоров репо. Данный документ распространяется на весь рынок ценных бумаг.

Генеральное соглашение должно соответствовать Примерным условиям, которые являются обязательными:

- Порядок заключения договоров репо.

- Существенные условия договора.

- Порядок исполнения обязательств.

- Правовой статус контрагентов.

- Механизм разрешения споров по договору.

- Проведение верхней и нижней переоценки.

Из международных соглашений по операциям репо следует отметить следующие:

- General Master Repurchase Agreement;

- Global Master Repurchase Agreement.

Исполнение договора репо

Надлежащее исполнение условий договора происходит в момент получения покупателем, определенным во второй части договора, ценных бумаг в документарной форме или в момент зачисления на счет депо либо внесения записи в реестр владельцев ценных бумаг.

Обязательства могут быть выполнены путем проведения взаимозачета, а также при помощи уполномоченных лиц (брокера, депозитария или клиринговой организации).

Законодательство предусматривает возможность досрочного исполнения договора в случае наступления форс-мажорных обстоятельств либо неисполнения или ненадлежащего исполнения обязательств одной из сторон перед другой стороной или третьими лицами.

Риски при сделках

Поговорим подробнее о рисках. Один субъект несет потери тогда, когда другая нарушит условия по перекупу активов. Чаще всего это связано с рыночной ситуацией. Если ценные бумаги растут в цене, то тот, кто их приобрел, может сам выгодно продать их, не передавая обратно продавцу. В противоположной ситуации, когда стоимость активов опустится, самому получателю займа станет невыгодно выкупать свои акции.

Оба варианта влекут за собой определенные риски. Однако, если бумаги не будут выкуплены, они остаются во владении покупателя, и он может делать с ними что хочет. Когда, напротив, требования договора не выполнила вторая сторона и не передала активы, у продавца остаются уплаченные за них деньги.

Управление рисками и дисконт

Чтобы управлять рисками, при заключении договора стороны вправе прописать дополнительные условия – о премии и компенсационных выплатах. Что это значит? Завышение цены активов над выдаваемой суммой.

Риски при этом становятся минимальными, но все же остаются, т.к. есть вероятность, что стоимость ценных бумаг упадет еще ниже. Бывает и так, что стороны изначально договариваются о заниженной премии. В этом случае минимизируется риск продавца.

Компенсационные взносы

С течением времени премия может изменяться. Поэтому чем больше срок сделки, тем она рискованней. Для управления рисками здесь применяются выплаты – компенсации. О них я также говорил более подробно, когда рассматривала способы обеспечения исполнения обязательств.

Добавлю только, что такой метод стал особо популярный после кризиса 2008 года, когда игроки не могли исполнять требования договора РЕПО.

Вторая часть сделки РЕПО не исполнена (полностью или частично)

Рассмотрим ситуацию, когда стороны не выполнили обязательств по второй части РЕПО и не провели процедуру урегулирования взаимных требований (либо ее не прописали в договоре), предусмотренную п. 6 ст. 282 НК РФ. Иными словами, сделка не признается сделкой РЕПО для целей налогообложения.

Как предписано законодательством, в данном случае налогообложение операции должно происходить по правилам ст. 280 Кодекса и операцию по первой части РЕПО для целей налогового учета надо рассматривать как обычную сделку купли-продажи ценных бумаг. В Письме Минфина России содержится несколько актуальных замечаний на этот счет. Одно из них касается даты, на которую определяется рыночная (расчетная) цена ценной бумаги. Напомним, что при продаже ценных бумаг для целей налогообложения нельзя признавать цену их фактической реализации сразу. Сначала ее нужно сравнить с рыночными (расчетными) ценами на указанные ценные бумаги и определить размер их отклонения друг от друга <*>. Минфин России в Письме указал, что рыночные (расчетные) цены определяются на дату исполнения первой части РЕПО.

<*> Подробнее о порядке определения расчетной стоимости ценных бумаг см. в статье С.Г. Тарыгина «Определение расчетной цены некотируемых ценных бумаг» // РНК, 2006, N 11. — Примеч. ред.

При признании сделки не соответствующей в целях налогообложения требованиям сделки РЕПО у участников договора возникают доходы либо расходы, связанные с куплей-продажей ценных бумаг. В рассматриваемом случае датой признания доходов и расходов от купли-продажи ценных бумаг является дата второй части РЕПО. Вместе с тем необходимо откорректировать ранее учтенные доходы (расходы) в виде процента по РЕПО. Корректировку следует производить в текущем отчетном периоде.

Пример 2. 20 марта 2006 г. ЗАО «Сигмабанк» и ЗАО «АльфаИнвест» заключили сделку РЕПО, по которой ЗАО «Сигмабанк» признается покупателем, а ЗАО «АльфаИнвест» — продавцом по первой части сделки РЕПО. Участники сделки исчисляют доходы и расходы по налогу на прибыль методом начисления. Предметом сделки являются акции, обращающиеся на ОРЦБ.

По договору 20 марта 2006 г. ЗАО «АльфаИнвест» передает контрагенту 1000 акций. Последний в тот же день перечисляет продавцу по первой части РЕПО 13 500 000 руб. (по 13 500 руб. за каждую акцию).

21 августа 2006 г. стороны обязаны совершить обратную операцию, по которой ЗАО «Сигмабанк» передаст ценные бумаги на депо-счет контрагента, а ЗАО «АльфаИнвест» оплатит их по общей стоимости 14 000 000 руб. (по 14 000 руб. за каждую акцию).

На дату совершения первой части РЕПО (20 марта) минимальная цена акций на бирже составила 14 200 руб.

Исходя из условий примера, ставка РЕПО равна 8,7783% .

На конец I квартала 2006 г. ЗАО «Сигмабанк» отразило доходы от операции РЕПО:

13 500 000 руб. x 8,7783% x 11 дн. : 365 дн. x 100% = 35 714 руб.

На конец II квартала доходы ЗАО «Сигмабанк» от операции РЕПО составили:

13 500 000 руб. x 8,7783% x 91 дн. : 365 дн. x 100% = 295 456 руб.

На указанные отчетные даты ЗАО «АльфаИнвест» отразило расходы от совершения операции РЕПО в тех же суммах (35 714 руб. — по I кварталу и 295 456 руб. — по II кварталу).

Допустим, 21 августа на дату второй части РЕПО операция обратной покупки (продажи) не исполнена. Процедура урегулирования взаимных требований в договоре РЕПО не прописана. В такой ситуации сделка перестает удовлетворять требованиям сделки РЕПО и для целей налогообложения ее необходимо рассматривать как сделку купли-продажи ценных бумаг.

Исходя из Письма Минфина России, на дату предполагаемого исполнения второй части РЕПО (21 августа) у ЗАО «Сигмабанк» возникнут доходы от реализации. Причем цена фактической реализации акций (13 500 руб.) окажется ниже минимальной биржевой цены акций (14 200 руб.), сложившейся на дату исполнения первой части РЕПО. В связи с этим ЗАО «Сигмабанк» в III квартале признает доходы от реализации ценных бумаг в размере 14 200 000 руб. (14 200 руб. x 1000 шт.). Основание — п. 6 ст. 282 НК РФ.

Поскольку в I и II кварталах участники несостоявшейся сделки РЕПО отражали доходы и расходы по сделке в виде процента РЕПО, ЗАО «Сигмабанк» при подаче декларации за 9 месяцев 2006 г. обязано откорректировать суммы налогооблагаемых доходов. ЗАО «АльфаИнвест» при подаче декларации за 9 месяцев скорректирует расходы, ранее отраженные в отчетности за I квартал и полугодие 2006 г.

Сделки РЕПО и риск брокера

Инвестор успешно торгует на рынке, наращивает портфель и получает прибыль на сделках РЕПО. Внезапно у брокера, с которым проходила работа, отзывают лицензию. Как быть и что будет с вложенными средствами клиентов? Такая ситуация произошла в конце 2016 года с ИК «Элтра». В ходе проверки по подозрениям в совершении манипуляций с акциями поставщика канцтоваров «Живой офис» компания была лишена лицензии на осуществление дилерской и брокерской деятельности.

В теории депозиты инвесторов защищены, так как средства клиентов и самого брокера должны находиться на разных счетах. Но на практике это не всегда так. По правилам, в течение трех дней брокер оповещает своих клиентов об отзыве лицензии и прекращает любые операции на рынке. Что делать инвестору? Нужно успеть перевести свои средства со счетов брокера на свой банковский счет, а акции в депозитарий другого брокера.

Инвесторы, работавшие с ИК «Элтра», понесли убытки (около 38 млн. рублей) из-за отзыва лицензии. Они не получили ожидаемый доход по открытым сделкам ввиду приостановления деятельности. Для закрытия сделок РЕПО компания вела переговоры с заемщиками. Большинство компаний пошли навстречу «Элтре», вывели часть средств из оборота и закрыли сделки. Это весьма наглядный пример того, что сделки РЕПО в России чреваты дополнительными рисками — ИК «Элтра» был хотя и небольшой, но старой компанией, находившейся на рынке с начала 90-х годов.

Заключение

Брокеры нередко советуют своим клиентам использование договоров РЕПО как возможность получить дополнительные несколько процентов дохода «практически без риска». Практика показывает, что пирамиды РЕПО способны работать месяцы и даже годы. Стабильная прибыль при этом успокаивает и ведет к потере бдительности — между тем примеры выше наглядно показывают, что стратегии, основанные на РЕПО, уже приводили к очень крупным убыткам известных финансовых организаций и их инвесторов.

Возобновит ли Центробанк РФ валютные аукционы РЕПО?

Валютные аукционы РЕПО ЦБ

Почему вновь началось падение российской валюты? Какие факторы играют против курса рубля? Возобновит ли ЦБ РФ валютные аукционы РЕПО и поможет ли это рублю?

Written by: global-finances.ru

Август месяц является традиционно тревожным временем для всех, кто следит за судьбой российской валюты.

Тем более, что в 2020г. для этого есть все основания.

Курс рубля к доллару и евро снижается вот уже четвертый месяц подряд, практически вернувшись к минимальным с начала года отметкам.

Происходит это в условиях очередного снижения цен на нефть и глобального роста доллара в ожидании начала процесса повышения процентной ставки ФРС США.

В результате рубль, еще в мае стоивший 50 рублей за одного «американца», на данный момент торгуется вблизи уровней в 65.00 за доллар и 72.00 за евро.

Какие факторы определили падение российской валюты в последние месяцы?

Во-первых, цены на нефть.

Июльское снижение котировок «черного золота» на мировых рынках (почти на 20 процентов) продолжилось и в августе, что в итоге сыграло ключевую роль в давлении на рубль.

Нефть марки Brent, подбиравшаяся в первой половине мая 2020г. к 70 долларам за баррель, на данный момент снова стоит ниже 50 долларов, как и в начале года.

Во-вторых, окончание Центробанком валютного рефинансирования банков, что постепенно усилило давление валютный рынок.

Напомним, что валютные аукционы РЕПО ЦБ были прекращены с 1 июня 2020г.

По подсчетам экономистов из Sberbank CIB, всего подобным образом заемщикам было предоставлено 32,8 млрд. долларов, из них 26 миллиардов – на один год.

В-третьих, пятикратное снижение в текущем году регулятором базовой процентной ставки (с 17 до 11 процентов годовых) также способствовало ослаблению курса национальной валюты.

В-четвертых, сохраняющаяся геополитическая напряженность и продолжение санкционной войны.

Эксперты не исключают, что с целью поддержания курса рубля ЦБ РФ может принять решение о возобновлении валютных годовых аукционов РЕПО.

Данная сделка предусматривает покупку Центробанком у российских кредитных организаций ценных бумаг при условии, что через заранее определенный срок (один год) будет осуществлена их обратная продажа банкам по заранее определенной цене.

Фактически, валютные аукционы РЕПО ЦБ выполняют функцию предоставления банкам краткосрочных займов в иностранной валюте.

Согласно проведенному агентством Bloomberg опросу экономистов, ЦБ РФ может вернуться к практике проведения годовых валютных аукционов РЕПО уже до конца сентября 2020г.

Виды сделок РЕПО

Основные виды сделок

- Прямое РЕПО;

- Обратное РЕПО.

Сделками прямого РЕПО называются сделки продажи ценных бумаг кредитору с обязательством обратной покупки заемщиком.

Сделками обратного РЕПО (англ. Reverse repo) называются сделки покупки ценных бумаг заемщиком с обязательством обратной продажи кредитору.

Обратное РЕПО — это то же самое соглашение РЕПО с точки зрения покупателя, а не продавца. Следовательно, продавец, выполняющий транзакцию, назвал бы его «РЕПО», а покупатель в той же транзакции назвал бы его «обратным РЕПО». Таким образом, «РЕПО» и «обратное РЕПО» — это абсолютно одинаковые транзакции, которые описываются с разных точек зрения контрагентами сделки.

Термин «обратное РЕПО и продажа» используется для описания создания короткой позиции по финансовому инструменту, когда покупатель в операции REPO немедленно продает предоставленные продавцом ценные бумаги на бирже. В дату закрытия сделки покупатель приобретает соответствующие ценные бумаги и передает их продавцу, тем самым закрывая короткую позицию.

Виды сделок по сроку существования

- Сделки внутри дня — сделки прямого и обратного РЕПО совершаются в один и тот же день.

- Овернайт (англ. Overnight) — соглашение с датой погашения «на следующий день». Обе части сделки заключаются на спот рынке (первая часть — today, вторая — tomorrow).

- Срочное REPO — срок соглашения превышает один день.

- Действующие REPO — срок исполнения второй части фиксирован, но еще не наступил.

- Открытые REPO — срок погашения не устанавливается.

Срочные и открытые договоры обратного выкупа

Основное различие между срочным и открытым РЕПО заключается в количестве времени между продажей и обратным выкупом ценных бумаг.

REPO, которые имеют определенную дату погашения (обычно следующий день, неделю или месяц), являются срочными соглашениями обратного выкупа. Брокер продает ценные бумаги клиенту с условием, что он выкупит их обратно по более низкой цене в определенный день. Клиент получает право пользования ценными бумагами на срок действия сделки, а брокер получит проценты, указанные как разница между начальной ценой продажи и ценой обратного выкупа. Процентная ставка является фиксированной, и проценты будут выплачены клиентом по истечении срока погашения. Термин «срочное РЕПО» используется для инвестирования денежных средств или ценных бумаг, когда стороны знают, на какой срок заключена сделка.

Соглашение об открытом РЕПО (также известное как РЕПО по требованию) работает так же, как и срочное РЕПО, за исключением того, что брокер соглашается на сделку без заранее установленной даты погашения. Сделка может быть прекращена любой из сторон путем направления уведомления другой стороне. Если открытое РЕПО не прекращается, оно автоматически переносится каждый день. Проценты выплачиваются ежедневно или ежемесячно, а процентная ставка периодически пересматривается в зависимости от рыночной ситуации.

Открытое РЕПО используется для инвестирования денежных средств или финансовых активов, когда стороны не знают срока окончания сделки. Но почти все открытые соглашения закрываются в течение одного-двух лет.

По месту заключения сделки

- Биржевые — сделка заключается на бирже, которая является гарантом соблюдения всех условий сделки.

- Внебиржевые — сделка заключается вне биржи. Параметры сделки определяют сами участники.

- Трехстороннее РЕПО — в сделке участвует третья сторона. Клиринговый агент или банк проводит операции между покупателем и продавцом и защищает интересы каждого из них. Он удерживает ценные бумаги и гарантирует, что продавец получит наличные деньги в начале действия договора, а покупатель переводит денежные средства в пользу продавца и поставляет ценные бумаги по достижении срока погашения.

Контрагенты, участвующие в биржевых сделках РЕПО

На российском рынке все биржевые сделки заключаются на МосБирже. Контрагентами, которые присутствуют на бирже и участвуют в сделках, являются:

Что такое Repo Coin

Repo Coin, или REPO, является utility-токеном, предназначенным для поощрения людей, которые помогают найти недобросовестного арендатора. Вы получаете вознаграждение в REPO в обмен на сканирование чьего-либо номерного знака. Заработанные вами REPO могут быть использованы исключительно для оплаты товаров и услуг в магазине Repo Coin.

Прямо сейчас в этом магазине представлены такие товары, как iPhone, Xbox One, PlayStation, Microsoft Surface и подарочная карта Amazon.

Repo Coin используется для решения следующих задач:

- Автоматическая онлайн-оплата за использование автомобиля. Для этих целей применяется блокчейн;

- Автоматизированный поиск и возврат авто с помощью мобильного приложения.

Лояльные и активные пользователи поощряются платформой и получают вознаграждение за свою активность.

Внутренняя валюта платформы, токены REPO, используются для самых разных целей, включая расчеты, оплату и т.д. Их ценность напрямую связана с успехом проекта.

REPO работает на базе блокчейна Stellar (XLM). Создатели осознанно отказались от использования популярного стандарта ERC-20. Они считают, что для целей, которые ставит перед собой проект, больше всего подходит именно Stellar.

Ощутимые плюсы

Разобравшись с тем, что такое РЕПО, есть смысл обратить внимание на сильную сторону таких сделок. Прежде всего, речь идет о следующем факте: покупатель бумаг после соглашения становится не держателем залогового имущества, как, например, банки, а его единоличным владельцем

То есть на предмет залога права собственника есть только у него.

Это означает, что в случае невозврата кредитных средств покупатель может, не согласовывая свои действия с кем-либо, продать купленные бумаги по выгодной для него цене. Более того, подобная система делает неактуальными проверки ликвидности заемщика, равно как и оценку его платежеспособности. Это значительно упрощает процесс заключения сделки и нейтрализует риски как таковые.

Также РЕПО — это отличный шанс получить деньги для лиц, которые не имеют возможности воспользоваться банковским кредитованием по тем или иным причинам.

Основное назначение операций

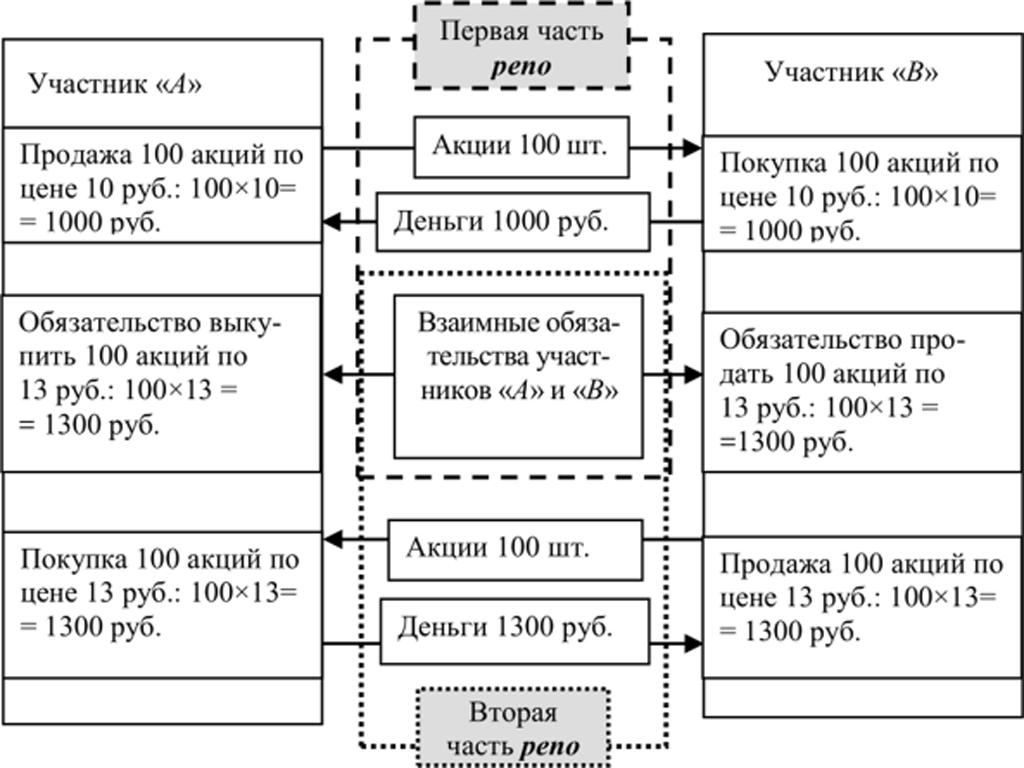

Операция репо (англ. «repurchase agreement», «repo») представляет собой сделку, состоящую из двух частей: продажи и последующей покупки ценных бумаг через определенный срок по заранее установленной цене.

Механизм операций репо подразумевает переход права собственности на ценные бумаги, что снижает кредитный риск по данному виду операций по сравнению с депозитом или обеспеченным кредитом и упрощает разрешение ситуаций при неисполнении обязательств одной из сторон.

Операции репо как инструмент денежно-кредитной политики активно используются центральными банками, которые могут проводить их для предоставления ликвидности или для абсорбирования избыточной ликвидности. Большинство центральных банков используют аукционы репо для управления совокупным объемом ликвидности. Многие центральные банки предлагают операции репо постоянного действия.

В рамках реализации денежно-кредитной политики операции репо Банка России проводятся в целях предоставления рублевой ликвидности. Они представляют собой покупку Банком России у кредитной организации ценных бумаг за рубли с последующей их продажей в определенную дату.

При структурном дефиците ликвидности Банк России в качестве основного инструмента управления ликвидностью использует аукционы репо на срок 1 неделя. Такие аукционы проводятся еженедельно и называются основными аукционами репо. При структурном избытке ликвидности основные аукционы репо не проводятся. Как в условиях структурного дефицита ликвидности, так и в условиях ее структурного избытка Банк России может проводить аукционы репо «тонкой настройки» на срок от 1 до 6 дней, аукционы репо на длительные сроки, а также предоставляет банкам возможность использования операций репо постоянного действия.

Основные аукционы репо и аукционы репо «тонкой настройки»

Операции репо постоянного действия

Операции обратного модифицированного репо, представляющие собой продажу Банком России кредитной организации ценных бумаг с последующей их покупкой, применялись для абсорбирования избыточной ликвидности в 2003-2004 годах.

Операции репо могут применяться центральными банками для предоставления ликвидности кредитным организациям в рамках выполнения различных других, отличных от реализации денежно-кредитной политики, функций.

Так, Банк России может покупать у кредитной организации ценные бумаги не только за рубли, но и за иностранную валюту. В 2014-2017 годах в рамках функции по поддержанию финансовой стабильности Банк России использовал операции репо для обеспечения кредитных организаций долларовой ликвидностью в ситуации, когда доступ к ней оказался затруднен по независящим от кредитных организаций причинам. Введенный с 1 сентября 2017 года механизм предоставления кредитным организациям рублевой ликвидности в экстренных случаях (МЭПЛ) также может быть реализован через операции репо.

Аукционы репо в иностранной валюте

Операции репо в рамках МЭПЛ

Риски и варианты их снижения

Любая финансовая операция сопряжена с риском. Даже хранение денег на депозите таковым обладает (например, обесценивание вклада из-за слишком низкой ставки). Что может произойти при проведении операции РЕПО:

- Неисполнение продавцом обязательства по обязательному выкупу проданных ценных бумаг. С одной стороны, этот риск минимизируется тем, что у покупателя остается на руках актив. Он может его продать и возместить потерянные деньги. Но с другой – есть все шансы возникновения следующего вида риска.

- Изменение стоимости актива в меньшую стоимость. В этом случае покупатель при реализации теряет часть денег. Для минимизации этого риска советуют заключать сделки только с наиболее ликвидными активами, например, такими считаются акции “голубых фишек”. Но все мы наблюдали (и продолжаем это делать) ситуацию 2020 г., когда котировки многих успешных и крупных компаний рухнули вниз и до сих пор не восстановились. Среди таких эмитентов есть и “голубые фишки”. Отсюда вытекает еще один риск.

- Временные затраты. Для реализации активов по подходящей цене требуется время. И 2020 г. показал, что на это может уйти не один месяц.

Рассмотрим, какие варианты минимизации рисков предлагает Центробанк РФ.

Дисконт

По каждому активу, участвующему в сделке РЕПО, устанавливается дисконт с учетом его ликвидности, кредитного качества и других параметров. Например, для “голубых фишек” он будет меньше, чем по ценным бумагам из второго и третьего эшелонов. Продавец продает актив со скидкой к оценочной цене, что будет гарантией для покупателя получить обратно деньги в полном объеме.

Компенсационный взнос

Если до исполнения второй части договора ценные бумаги резко выросли в цене, то продавец (если договор заключен на условиях компенсационных выплат) может требовать от покупателя выплаты компенсации деньгами или ценными бумагами. И, наоборот, заплатит продавец, если котировки акций резко ушли вниз. Конкретная сумма компенсации определяется как разница между ценой продажи актива и ее текущей стоимостью.