Что такое фондовая биржа? рейтинг топ фондовых биржи мира

Содержание:

- Задачи фондовой биржи

- Плюсы и минусы

- Зачем нужна биржа

- Биржевые термины для торговли акциями

- Разновидность биржевых сделок

- Признаки классификации

- Определение и история становления фондовой биржи

- Три вида рынков для заработка

- Как работают биржи

- Структура фондового рынка

- Типы сделок на фондовом рынке

- Этимология

- Товарные биржи

- Открытие брокерского счёта

- Виды современных бирж

- Используется ли криптовалюта на валютных торгах московской биржи?

- Тинькофф инвестиции

- Базовые термины инвестора

- Топ фондовых бирж мира

Задачи фондовой биржи

Главными задачами фондовой биржи являются:

- создание условий для существования постоянно действующего рынка ценных бумаг

- установка цены на финансовые инструменты

- обеспечение передачи прав собственности

- обеспечение гарантии выполнения всех условий по сделке

Фондовая биржа предлагает большие возможности для получения стабильного дохода от торговли ценными бумагами. Для того чтобы преуспеть с ее помощью нужно начать с малого и пройти обучение при помощи правильно выбранной брокерской компании. У фондовой биржи имеются свои функции и задачи, правила проведения сделок. И если выбрать для себя оптимальные стратегии торговли финансовыми инструментами, то в скором времени можно добиться отличных результатов.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Плюсы и минусы

Сама суть трейдинга такова, что нет смысла говорить о плюсах и минусах торгов. Для одних биржа — очевидное благо. Для других — скам и разводилово.

Лично я вижу для себя такие плюсы биржевого трейдинга сегодня:

- легкая и удобная торговля;

- безграничный потенциал для возврата вложений (в теории);

- есть варианты торговли на бирже с любым стартовым капиталом;

- высокая ликвидность рынка.

Торговать выгодно всегда, даже если рынки падают.

Есть и минусы биржевых торгов, из которых самые весомые:

- высокий риск потерь;

- налоговая неопределенность (если вы торгуете где-то еще, помимо российского рынка);

- высокий теоретический порог вхождения.

Зачем нужна биржа

Фондовую биржу некоторые люди считают собранием спекулянтов, торгующих воздухом, либо очередной пирамидой «МММ». На самом деле никакого отношения к пирамидам биржи не имеют. Это такой же финансовый институт, как, например, банк.

Для наглядности рассмотрим пример. У одного человека есть бизнес, а у другого — деньги. Второй заметил, что бизнес первого развивается успешно. Он пришел к нему и сказал, что готов вложить свои сбережения в дело, но с условием, что ему будет выплачиваться постоянный процент от прибыли (т. е. захотел стать совладельцем бизнеса). Первый подумал и согласился, они оформили сделку.

А теперь попытайтесь представить, что таких людей миллионы: у кого-то есть бизнес, кто-то хочет вложить свои деньги, а кто-то передумал и хочет продать свою долю. Для того чтобы эти процессы как-то урегулировать, нужна компания, которая возьмет на себя функцию организации торговых сделок между покупателями и продавцами ценных бумаг и контроля над ними.

ВАЖНО! Биржи — это именно организованные торговые площадки, которые функционируют по определенным правилам, обеспечивают максимальную концентрацию спроса и предложения, а также помогают создать свободную конкуренцию

Биржевые термины для торговли акциями

1 Торговый терминал — это программа для доступа к торговле. Поскольку не у всех есть возможность торговать акциями через компьютер, то можно использовать приложение для смартфонов (есть под Android и iOS).

2 Тикер — это краткое обозначение акции на бирже. Делается, чтобы упростить поиск и точно идентифицировать компанию.

На разных биржах тикеры могут дублировать друг друга. Поэтому помните, что тикер является уникальным только в рамках одной биржи.

3 Премаркет и постмаркет — это дополнительное время торговли на бирже перед началом и после завершения основной торговой сессии. Читайте подробнее: торговля на премаркете и постмаркете.

4 Голубые фишки — это акции крупных компаний, имеют самую большую ликвидность на рынке (их можно легко продать и купить даже большим объёмом). Есть также акции второго и третьего эшелона. Они менее ликвидны и, как правило, они более дешевы оценены по мультипликаторам.

5 Биржевой стакан — это таблица со всеми заявками на покупку и продажу. Указана цена и объём.

6 Волатильность (volatility) — это относительная характеристика рынка, отображающая силу колебаний цены. Если биржевые котировки сильно колеблются плюс/минус, то говорят о высокой волатильности.

7 Гэп — это ценовой разрыв в котировках. Происходит на открытии рынка за счёт множество накопившихся новостей. Может быть как вверх, так и вниз.

8 Квалифицированный инвестор — участник торгов, который обладает доступом ко всем видам финансовых инструментов (в том числе, к очень рискованным). Для присвоения статуса квалифицированный инвестор необходимо обладать одним из двух критериев: 1) Наличие на счёту 6 млн рублей, 2) Ежемесячные торговые операции в течении 12 месяцев. Есть ещё критерии для тех, кто имеет образование или работал в этой отрасли несколько лет.

9 Ликвидность (liquidity) — это показатель объёма торгов. Например, ликвидный рынок даёт возможность приобрести или продать финансовые активы в любой момент торгов без проскальзываний цены и затрат на спред.

10 Паттерн (pattern) — это модель (шаблон) на графике, является предвестником дальнейшей ситуации на рынке. Например, бывают паттерны роста, падения. Подробнее: свечные модели и паттерны на примерах.

11 Сплит (Stock split) — это увеличение числа находящихся в обращении акций путем их дробления. Например, сплит 1 к 4 означает, что если была 1 акция ценой 10000 руб, то станет 4 стоимостью 2500 руб. Подробнее: что такое сплит.

12 Фондовый индекс (Index) — это финансовый инструмент, который отображает стоимость совокупности группы акций. Каждая акция входит в индекс со своим весом, в зависимости от ликвидности торгов этого инструмента. Таким образом, индекс отображает общее положение дел на рынке акций. Читайте более подробно: фондовые индексы.

Разновидность биржевых сделок

Фондовая биржа имеет несколько разновидностей заключаемых сделок. Первично они делятся в зависимости от срочности организации:

- кассовые (исполняются сиюминутно);

- срочные (участники договариваются об обязательном сроке исполнения, которого в дальнейшем и придерживаются).

Последние, в свою очередь, ранжируются в зависимости от следующих составляющих:

- цена (определение стоимости сделки относительно периода расчета – в момент заключения сделки или в момент выполнения условий);

- срок расчета (через сколько дней будет определяться стоимость);

- механизм заключения (бывают опционными, твердыми и пролонгационными).

Любая из вышеперечисленных сделок заключается путем составления договора купли-продажи, который и регулирует выполнение дальнейших обязательств с обеих сторон.

Признаки классификации

Существует несколько признаков, по которым биржи собирают в определенные группы. Некоторые из них более популярны. Но рассмотреть следует все виды классификации биржи. Основные из этих классификаций:

- роль государства в организации работы биржи;

- вид и состав товара;

- правовая организация;

- участники торгов;

- место в международной торговле;

- сфера деятельности;

- преобладающая разновидность сделок.

Самой популярной классификацией считается группировка по виду товара. По этому признаку выделяют товарные, валютные и фондовые биржи.

По типу собственности различаются государственные, частные и смешанные разновидности. По форме участия посетителей торговые посредники могут быть открытые или закрытые. Также бывают международные и национальные организации подобного типа. По характеру заключаемых сделок биржи могут быть опционные, фьючерсные, реального товара или смешанные.

Определение и история становления фондовой биржи

В переводе с голландского «биржа» – это финансовый институт, который непрерывно функционирует в рамках рынка однородных товаров и контролирует сделки их купли-продажи. Согласно определению, факты осуществления подобных договоренностей приходятся на четко установленное время и место.

В свою очередь, фондовая биржа – это финансовый институт, который регулирует осуществление сделок купли-продажи ценных бумаг, и только. К последним можно отнести акции и облигации, причем как государственных компаний, так и имеющих частный капитал.

Впервые данное понятие упоминается в средние века, в 16-17 столетии, в голландском городе Амстердаме. Здание, в котором находилась первая в мире биржа, имело обозначение — герб в виде трех кошельков. К 18 столетию в Амстердаме начали использовать российские займы, к этому периоду и можно отнести зарождение фондовых торгов в РФ.

Три вида рынков для заработка

- Форекс;

- Фондовый рынок;

- Криптовалютный;

На всех можно торговать дистанционно через приложения на смартфонах. Пройти регистрацию у брокеров можно из дома. Рассмотрим подробно их отличия и сходства.

2.1. Форекс

Форекс («Forex», от англ. FOReign EXchange — «зарубежный обмен») — это самая большая в мире торговая площадка по межбанковскому международному валютному обмену по рыночным ценам.

Большинство начинающих начинают своё знакомство с торговлей на бирже через Форекс. Это связано с тем, что Форекс-брокеры активно рекламируются в интернете. Не заметить их сложно. Редко, когда встречается реклама фондовых брокеров.

Заработать на Форекс можно только на спекуляциях валютами. Это основная цель этой площадки.

Статистика Форекса печальна: 95% трейдеров теряют деньги. Хотя в рекламе можно увидеть чуть ли не горы денег у игроков. Это лишь уловки Форекс-брокеров.

Почти всегда Форекс брокеры предлагают большие бонусы за пополнение счёта. Например, 100% на депозит. По факту эти деньги не даются клиенту. Чтобы их получить необходимо совершить колоссальный оборот в 1000 своих депозитов.

Бонусы Форекс брокеров это лишь приманка. Реально получить эти деньги почти нереальная задача.

Рынок Форекса — это в главную очередь торговля валютными парами:

- EURUSD;

- GPBUSD;

- USDJPY;

- USDCHF;

- CADUSD;

- и т.д.;

Надёжные Форекс-брокеры для заработка на торговле:

- Максимальная доступность;

- Можно начинать с минимальных депозитов;

- Доступны большие кредитные плечи;

- Подходит только для трейдинга;

- Большинство теряют деньги на Форексе;

- Отнимает много времени;

- Есть комиссии за перенос позиции на ночь;

2.2. Фондовый рынок

Фондовый рынок (от англ. «stock market») — это открытый рынок ценных бумаг, где каждый участник может продавать и покупать финансовые активы. Иногда его ещё называют финансовым рынком или фондовой биржей. Сокращенно ФР.

В отличии от Форекса на фондовом рынке финансовые активы склонны к росту. Поэтому если просто купить акции и облигации, то на большом промежутке времени инвестор вероятнее всего заработает.

Статистика говорит, что средний рост рынка акций в год составляет 10-15% годовых. Однако отдельно взятые года могут приносить серьёзные убытки вплоть до минус 90% и больше. Например, так было в финансовый кризис 2007-2008 гг. Но после происходит резкое восстановление биржевых котировок.

Фондовый рынок регулируется законодательно, поэтому денежные средства инвесторов защищены.

Инвесторы могут инвестировать в реальные бизнесы через ценные бумаги.

Что торгуется на фондовом рынке:

- Акции (отечественные и зарубежные);

- Облигации (гособлигации, корпоративные, еврооблигации);

- ETF фонды (на фондовые индексы, из облигаций, смешанные, на товары);

- Опционы (биржевые опционы PUT и CALL);

- Фьючерсы (на акции, индексы, товары);

- Валюты (доллары, евро, юани, франки и прочее);

Фондовый рынок не пользовался особой популярностью до 2019 г. В 2020 г. реклама фондовых брокеров активно выросла. Это связано с притоком новых клиентов из-за понижения ключевой процентной ставки ЦБ. Держать деньги на вкладах стало слишком малодоходно и граждане ищут способы заработать больше.

2.3. Криптовалютный рынок

Криптовалютные биржи (криптобиржи) — это сайты, предоставляющие услуги по трейдингу криптовалютой.

Этот рынок очень молодой. Его рассвет пришёлся на 2017 г. со стремительным ростом стоимости на криптовалюты в 50 и даже в 200 раз. С тех пор многие монеты упали на 90% и более.

Криптовалюты представляют из себя цифровые деньги. Хотя назвать их деньгами сложно, поскольку они никем не признаны. Официально их никто не может принять.

Волатильность на рынке криптовалют просто зашкаливает. Биржевые котировки могут стремительно расти и падать. Это очень нравится спекулянтам, которые могут быстро зарабатывать, но кто-то теряет на этом.

Если есть желание активно поторговать с высокой волатильностью, то криптобиржи позволяют это сделать. Высокая ликвидность позволяют быстро совершать сделки с минимальными комиссиями, а высокая волатильность позволяет быстро фиксировать прибыль.

В интернете существует много криптобирж. Но по факту лидерами для криптовалютного трейдинга являются лишь несколько:

У них есть мобильные приложения, чтобы совершать сделки в любом месте.

Когда-то Биткоин стоил меньше цента. На момент 2021 г. его котировка уже превысила 30 тыс. долларов. Это крайне рискованные инвестиции. Можно потерять 100% средств, но и потенциал прибыли тоже есть. Этот инструмент для профессионалов.

Можно выделить 4 популярные криптовалюты с высокой волатильностью и большой историей:

- Bitcoin;

- Ethereum;

- Litecoin;

- Ripple;

Как работают биржи

Несмотря на то, что биржевая торговля происходит онлайн, она все равно зависит от реальных «зданий», в которых располагаются биржи

Поэтому важно запомнить следующее:

- Все биржи закрыты в выходные дни и праздники.

- Фондовые и товарно-сырьевые биржи закрываются на ночь.

- Валютный рынок на ночь не закрывается, он работает круглосуточно. Он закрыт только в выходные и праздники.

Сразу отмечу еще один очень важный момент. Цены на рынке меняются постоянно. Они никогда не спят. И если рынок закрыт – это не значит, что цены стоят на месте. Когда рынок «откроется» – цена может быть совсем не там, где была изначально.

В результате возникают вот такие ценовые разрывы, или гэпы.

В отдельной статье я объясню, почему гэпы так опасны.

Структура фондового рынка

Структура фондовой биржи построена на: брокерах, регуляторах, эмитентах, инвесторах. Все они важны для функционирования биржи и в случае исключения одного из них, биржа перестанет существовать в прежнем виде.

1. Брокеры

Работа всех бирж заключается в предоставлении возможности заключать сделки и проводить свою работу брокерам на финансовых рынках. Брокеры могут заключать сделки от имени крупных банков, организаций и частных клиентов. Именно брокерские компании, а не сама фондовая биржа, предоставляют возможность торговать всем желающим на фондовом рынке.

Начиная свою работу на бирже, следует выбрать для своего обслуживания на ней — брокерскую компанию.

В брокерской компании, следует пройти процедуру регистрации, пополнение торгового счета и начать торговлю.

Каждый частный инвестор, обязательно должен пройти обучение торговле на бирже, осознать возможные риски и потренироваться на учебном счете. Например, учебный счет для торговли на фондовом рынке предоставляют нижеприведенные брокеры.

2. Регуляторы

Регуляторы предназначены для контроля брокерских компаний и их деятельности. В случае обнаружения нарушения у брокера, его могут лишить лицензии, а клиентов перевести в другую брокерскую компанию.

3. Эмитенты

Эмитентами являются компании выпустившие ценные бумаги для обращения их на фондовой бирже. Эмитентами являются частные предприятия и государственные органы.

Государство выпускает на рынок только облигации с фиксированным доходом. Гарантируя возврат всех вложенных средств плюс фиксированный доход в определенный срок, указанный в облигациях.

Предприятия выпускают акции и облигации. Предприятия не гарантируют возврат номинальной стоимости и в случае банкротства, инвесторы потеряют все вложенные деньги в такие предприятия. Вот почему следует отдавать преимущество в инвестировании именно ценным бумагам с государственной защитой.

4. Инвесторы

Инвесторы являются участниками фондового рынка, которые обеспечивают дополнительный капитал как для расширения предприятий, так и комиссионные брокерским компаниями и другим организациям на бирже. Благодаря именно инвесторам работает вся структура фондового рынка.

Типы сделок на фондовом рынке

Существует два типа сделок:

- Лонг (длинная позиция, торговля на повышение, «long»). Самый популярный тип сделки. Позволяет покупать ценные бумаги на долгосрок, не платя никаких комиссий.

- Шорт (короткая позиция, торговля на понижение, «short»). Для этого надо продать ценные бумаги, которых у Вас нет. Брокер даёт их взаймы. За долг приходятся платить ежедневно небольшую комиссию, поэтому долго держать подобную позицию невыгодно (конечно, это при условии, что рынок не валится). Для трейдинга в течение дня можно брать «шорт» бесплатно. Главное, чтобы мы вернули то же число ценных бумаг, что и взяли взаймы.

На фондовом рынке есть следующие типы ордеров:

- Лимитированная заявка (buy limit, sell limit). Это заявка на покупку/продажу с конкретным объёмом и ценой. Как только рыночная цена доходит до неё, то ордер исполняется. Это наиболее выгодный и предсказуемый тип заявок для трейдера.

- Рыночная заявка (market order). Покупка по текущей рыночной цене. На неликвидном рынке чревато сильной переплатой за спред. На ликвидных рынках можно пользоваться в момент пробоев уровней, чтобы успеть войти в движение.

- Стоп заявка (stop-loss, take profit). Можно указать уровень, по достижению которого будет автоматически проданы акции по рыночной цене. Если указать стоп цену 100,00, то, скорее всего, цена будет ниже: 99,92 и т.д. Поскольку в момент резких движений на рынке не будет такого количество заявок, чтобы удовлетворить все продажи. Такая ситуация называется проскальзыванием. Про этот тип ордеров можно прочитать: стоп-лосс и тейк-профит;

- Стоп лимитированная (stop buy, stop sell). Указание цены, после которой будет автоматически куплен актив по рыночной цене. Например, если рынок растёт и пробивает важный уровень, то можно на автомате купить по текущей цене в тот момент.

Этимология

История возникновения бирж относится к XII—XV вв. и начинается с вексельных ярмарок в Венеции, Генуе, Флоренции, Шампани, Брюгге, Лондоне.

В Брюгге (Западная Фландрия) вексельные торги проходили на площади, где стоял дом старинного семейства Ван Дер Бурсе, на гербе которого были изображены три кожаных мешка (кошелька). Собрания купцов на площади получили название «Borsa», что означает «кошелёк». Именно там, на территории современной Бельгии в , была основана первая биржа.

В этот период вексельная торговля в Брюгге имела большое значение. Там купцы покупали иностранные векселя и совершали обмен торговой информацией. В Брюгге экспортеры совершали продажу векселей импортерам. На бирже в Брюгге устанавливался курс векселей в разных иностранных валютах.

Товарные биржи

Товарные биржи представляют собой рынки, функционирующие на регулярной основе, на которых происходит оптовая продажа товаров с определенными характеристиками. На товарной бирже действует принцип чистой конкуренции, а все товары являются легкозаменяемыми в силу своей однородности. На данный момент существует около 100 видов биржевых товаров, которые относятся к различным группам – сырье (энергетическое или промышленное), металлы, текстильное сырье, пищевые продукты и прочее. В зависимости от реализуемого товара товарные биржи могут быть специализированными (узкая товарная направленность) или универсальными.

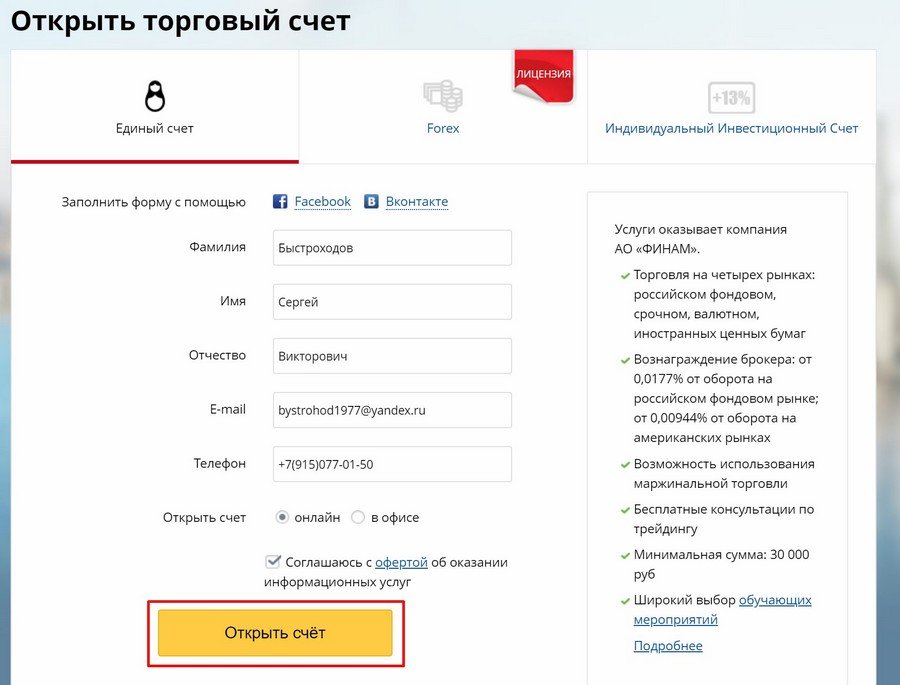

Открытие брокерского счёта

Как начать торговлю акциями на бирже? Пока не начнёшь, то будет много вопросов что и как, поэтому для начала давайте выберем брокера и откроем брокерский счёт.

Без брокера доступа напрямую к бирже у физических лиц отсутствует.

Шаг 1. Регистрация у брокера

Для торговли акциями нужно открыть брокерский счёт. Его можно открыть только через фондовых брокеров.

На рынке представлено множество брокеров. Каждый даёт возможность торговать акциями. В основном они отличаются удобством мобильного приложения для торговли (у кого-то их нет), комиссиями и списком доступных инструментов.

Рекомендую работать со следующими (сам работаю через них):

Форма регистрация выглядит так:

Чем эти брокеры хороши:

- Есть все доступные финансовые инструменты (акции, облигации, ETF, фьючерсы, опционы);

- Есть доступ к Московской и Санкт-Петербургской бирже;

- Минимальные комиссии за торговый оборот;

- Бесплатное пополнение/снятие денег;

- Удобные мобильные приложения для торговли;

- Регистрацию можно пройти удалённо;

Шаг 2. Открытие брокерского счёта

В личном кабинете проходим процедуру по открытию брокерского счёта. Для открытия не надо ехать в офис брокера.

На выбор будет представлено несколько вариантов. Для торговли акциями можно открыть ЕДП (единая денежная позиция) или ИИС (индивидуальный инвестиционный счёт). Последний даёт возможность получить налоговую льготу в случае, если счёт просуществует более трёх лет.

Шаг 3. Пополнение счёта

Пополнить брокерский счёт можно двумя способами:

- Наличными (необходимо ехать в банк брокера);

- Межбанковским переводом (удалённый перевод);

Рассмотрим немного подробнее второй вариант с межбанковским переводом на брокерский счёт.

Шаг 4. Торговля акциями

Также в приложении есть удобная возможность просмотреть текущий график торгов:

Удобно представлен биржевой стакан со всеми активными лимитными заявками:

Если вы хотите торговать акциями через компьютер, то для этого нужно установить торговый терминал Quik. Подробно про принципы торговли на бирже написано в статье:

Виды современных бирж

Все биржи можно классифицировать в зависимости от ценностей, которые используются при совершении биржевых операций. Виды современных бирж основываются на видах ценностей. В качестве объектов торговых операций могут выступать следующие ценности:

- Полезные ресурсы – газ, нефть, руды;

- Ценные бумаги и акции различных предприятий и банков;

- Банковские чеки и валюта разных государств;

- Продукция повседневного потребительского спроса – сырье, пищевые продукты;

- Информационные технологии;

- Электронные денежные средства (криптовалюта);

- Объекты интеллектуальной собственности;

- Драгоценные металлы и драгоценные камни (золото, алмазы, платина);

- Денежные долговые обязательства (облигации).

Используется ли криптовалюта на валютных торгах московской биржи?

Заработать на валютных торгах московской биржи сегодня можно лишь вращая реальный капитал. Стартовать вы можете с 10 долларами. Однако удельный вес на эдектронном валютном аукционе сейчас принадлежит цифровому денежному капиталу.

Крипто-валюта обращается по тем же принципам, что и привычные инструменты валютной биржи. Но сам рынок ее реализации имеет ряд существенных отличий:

- Полная децентрализация процесса торгов.

- Отсутствие единого эмиссионного центра.

Вы можете доверить деньги профессиональному прайм-брокеру и не заглядывать ежедневно в биржевые котировки, многозначительные графики движения курсов.

Тинькофф инвестиции

Банк Тинькофф стал самым популярным в России за последние годы. Он предоставляет уникальные условия для владельцев кредитных и дебетовых карт, а так же предлагает инвестировать в будущее с пользой.

Список фондовых бирж пополнился специальным предложение от Тинькофф, и далее мы рассмотрим, в чём заключается преимущество данных инвестиций.

Если вы желаете получать прибыль, можно вкладывать средства в ценные бумаги и валюту, «Тинькофф Инвестиции» — отличный способ приумножить деньги. Сервис способен предоставить качественные инструменты для управления инвестициями на расстоянии, без необходимости иметь постоянные контакты с менеджером.

Фондовый рынок, реализованный на базе Тинькофф инвестиций, не требует специальных навыков, но проанализировать его всегда полезно. Платформа имеет уникальные черты, о которых следует знать пользователям. Являясь физическим лицом, можно оформить брокерский счёт в дочерней компании, и вложить средства через данный счёт в финансовые организации.

Согласно

утверждениям менеджеров банка, в «Тинькоф инвестициях» способны разобраться

даже домохозяйки, не имеющие особых навыков в работе фондовых бирж. Всё, что

необходимо для работы – открытие брокерского счёта. Но стоит понимать, что сам

банк не является посредником, он имеет партнёра, через который пользователи и

осуществляют операции на бирже.

Если вы твёрдо решили заняться брокерской деятельностью, и являетесь клиентом банка, то можно на официальном сайте компании оформить заявку на открытие специального брокерского счёта. Процедура займёт немного времени, и вы оперативно сможете приступить к «игре» на бирже.

Кроме того, фондовая биржа, доступ к которой предоставляет Тинькофф банк, имеет ряд привилегий для пользователей, а так же действующую партнёрскую программу. Регистрируйтесь на бирже и приводите друга, тогда вам гарантированно начисляют бонусы, что стимулирует брокера к дальнейшей деятельности в рамках спецпредложения от Тинькофф.

Базовые термины инвестора

Существуют товарные, валютные и криптовалютные, фьючерсные и фондовые биржи. На них продаются и покупаются, соответственно, биржевые товары (драгоценные металлы, энергетическое, промышленное сырье и др.), валюты и криптовалюты, фьючерсные контракты и ценные бумаги.

- К понятию фондовая биржа тесно примыкает фондовый рынок или рынок ценных бумаг — взаимоотношения между инвесторами, эмитентами и их посредниками, связанные с выпуском и обращением ценных бумаг (акций, облигаций, фьючерсов), которые дают своим владельцам определенные (финансовые) права.

- Рыночные ценные бумаги — одна из разновидностей финансового инструмента — это права на материальные или нематериальные активы с определенной стоимостью. Они представляют собой реальный или виртуальный документ — контракт между двумя сторонами — в результате которого одна из них получает финансовые активы, а на другую накладываются финансовые обязательства.

- Актив (базовый актив) — общее название для торгуемых на бирже товаров: ценных бумаг, сырья и пр. Также активами называется собственность компании или частного лица, материальное и нематериальное (например, бренд) имущество, которое имеет денежное выражение и способно приносить прибыль. Активы делят на капитальные (недвижимость и оборудование), финансовые и нематериальные (деловая репутация). Материальные и нематериальные активы компании называют капиталом.

- На другой чаше весов всегда находятся пассивы организации, т. е. ее обязательства, например, долги или кредиты.

- Стоимость актива после вычета из него всех обязательств называется эквити. Этот показатель важен для оценки финансового состояния компании и целесообразности инвестирования в нее, например, покупки ее акций.

- Дериватив — это финансовый контракт, а также обязательство совершить определенное действие относительно базового актива. Стоимость дериватива привязана к цене базового актива и основана на ней, но не обязательно равна.

- Есть разные типы деривативов, например, фьючерсы — контракты, по которым стороны обязуются совершить сделку купли-продажи определенного актива по заранее установленной цене в установленный срок, а также опционы — договоры, которые дают право (не обязательство!) на покупку определенного актива по установленной цене в заранее определенное время.

- Один из важнейших показателей для любого актива — его ликвидность, т. е. возможность быстро и без потерь обменять актив на денежные средства по рыночной стоимости и наоборот.

- Рыночная капитализация — это показатель, который позволяет оценить стоимость той или иной компании, выраженную через стоимость всех выпущенных ею акций. Чтобы его рассчитать, нужно умножить рыночную цену акции на их общее количество. Рыночная капитализация дает трейдерам возможность оценить размер и надежность компании.

- IPO (Initial Public Offering) — первичное размещение ценных бумаг или других активов компании на бирже. Любой желающий может приобрести их и стать акционером компании, которая в результате этого изменяет свой статус и из частной превращается в публичную. Таким образом компании привлекают финансы для своего развития.

- Фиатные валюты (фиат) — национальные валюты, например, доллар США, евро, юань.

- Индекс фондового рынка (биржевой, фондовый индекс) — показатель, который представляет сводную цену акций составляющих его компаний, отслеживает поведение акций и позволяет измерить их эффективность. Индексы могут отслеживать акции компаний конкретной отрасли или размера. Например, индекс Dow Jones Industrial Average рассчитывается на основе цен акций 30 крупнейших компаний США, которые торгуют на Нью-Йорской фондовой бирже, а FTSE 100 — на основе 100 крупнейших компаний на Лондонской фондовой бирже.

Рассчитывается индекс как среднее или средневзвешенное значение цен всех акций, входящих в него. Как правило, все индексы имеют начальную цифру 1000, которая изменяется в зависимости от роста или падения стоимости акций.

Топ фондовых бирж мира

В настоящее время во всем мире имеется большое количество фондовых бирж. Сегодня их насчитывается более нескольких сотен. Они отличаются своим уровнем сервиса и предоставляемыми инструментами. Инвестиционные компании и многие другие участник рынка доверяют тем из них, которые обладают большим уровнем надежности.

В мире выделяется несколько фондовых бирж, которые уже доказали, что трейдеры и другие частники рынка могут им доверять.

Нью-Йоркская биржа

Ранее в городе Нью-Йорке купля продажа таких инструментов, как ценные бумаги, осуществлялась посредством двух бирж:

- NYSE

- Euronext. NYSE Euronext

Десять лет тому назад произошло их слияние. Теперь оба эти института обладают одним общим понятием — Нью-Йоркская фондовая биржа. Она характеризуется своим высоким уровнем влиятельности в мире. В рейтингах она практически всегда находится на первых местах. Объем капитализации данной биржи является просто огромным. Он составляет 13 триллионов долларов. Здесь ведется торговля акциями трех тысяч самых влиятельных компания планеты.

Московская биржа

В России большое значение имеет Московская биржа. У нее имеется отличная репутация и множество клиентов. Она предлагается большие возможности торговли акциями, облигациями и валютой, товарами, опционными контрактами и многим другим. В рейтинге мировых фондовых рынков ММВБ находится в первой двадцатке.

Эта биржа с каждым годом стремится стать все лучше и лучше, потому что в ней работает команда специалистов, разрабатывающих наиболее выгодные условия для сотрудничества, чтобы инвестиции приносили им стабильный доход.

Московская биржа является относительно молодой. Она существует с 2011 года. Она использует европейский опыт проведения сделок. Он заключается в следующей схеме: T+2. Это значит, что клиенты получают полный расчет по состоявшейся сделке через два дня после ее открытия.

Токийская биржа

Эта биржа является одной из самых возрастных на данный момент. Она была образована в 1878 году. Она всегда занимает место в тройке самых влиятельных институтов финансового мира. Она сотрудничает с 2300 крупнейшими компаниями, которые представлены кроме всех прочих еще и банковскими организациями. Ее участники делятся на следующие категории:

- сайтори (они представляют собой посредников)

- связующие компании

Практически 80 процентов биржевого оборота Японии приходится именно на Токийскую Биржу.

Гонконгская биржа

Эта биржа была образована в 1861 году. Она регулярно входит в двадцатку лучших фондовых бирж мира. Основным фондовым индексом данного института является Hang Sang. Именно благодаря нему отражается эффективность фондового рынка Гонконга

В нем принимается во внимание большое количество акций крупнейших компаний города

Лондонская биржа

Ее история началась с 1570 года. Именно тогда она была образована. Здесь в торговле принимают участие ценные бумаги ведущих компаний города страны, и даже мира, валюта, товары и прочее. Она открыта для сотрудничества с мировыми компаниями. Именно это выделяет ее на фоне всех остальных. У нее имеется свой собственный индекс, получивший название FTSE100. Именно с его помощью проводится анализ успешности всей экономики.

ТОП-10 крупнейших фондовых бирж мира:

| 10 | Бомбейская биржа |

| 9 | Мадридская биржа |

| 8 | Биржа Торонто |

| 7 | Шанхайская биржа |

| 6 | Франкфуртская биржа |

| 5 | Лондонская биржа |

| 4 | Euronext |

| 3 | NASDAQ Stock Exchange |

| 2 | Токийская биржа |

| 1 | New York Stock Exchange — NYSE |

Источники

- https://AboutCash.ru/chto-takoe-fondovaya-birzha/

- https://www.finam.ru/education/likbez/birzha-chto-eto-takoe-i-zachem-ona-nuzhna-20190531-20116/

- https://kakzarabativat.ru/investirovanie/fondovaya-birzha/

- https://ruscoins.info/investicii/vidy-finansovyh-birzh-24497/

- https://VFinansah.com/other/vidy-birzh

- https://strategy4you.ru/finansovaya-gramotnost/vidy-birzh.html

- https://www.finanbi.ru/chto-takoe-fondovaya-birja-783

- https://www.iqmonitor.ru/investicii/forex/all/fond-birga.html