Стоп-лосс и тейк-профит

Содержание:

- Установка стопа и профита

- Какой Стоп Лосс выставлять в сделках и как его рассчитать

- Резюме

- Выставление take profita (тейк профита)

- Скользящий стоп как альтернатива ордеру TAKE PROFIT

- Как правильно их установить – 3 возможных способа

- Почему Стоп-лосс занимает главную позицию?

- Как ставить стоп лосс?

- Понятие ордеров стоп-лосс и тейк-профит

- Всегда ли сделка закрывается по Стоп Лоссу или Тейк Профиту?

- Как рассчитать и выставить стоп лосс

Установка стопа и профита

Как выставлять SL и TP изучают на первых этапах знакомства с биржевой структурой. По техническому анализу правильная установка данных ордеров напрямую зависит от сильных ценовых уровней.

В тренде такими границами являются поддержка, сопротивление, а во флэте — ценовые границы максимальных и минимальных пиков.

Проще говоря, устанавливать стоп ордер советуют над ценовыми максимумами или минимумами, а снимать прибыль лучше по достижению сильных уровней.

Обычно выставление и определение «лосей» и профитов связанно:

- с условиями торговой стратегии;

- с показаниями индикаторов, советников или графическим анализом;

- с простой установкой большего размера прибыли, нежели убытка.

Чтобы не попасть «впросак» при установке ордеров важно учитывать одну и достаточно важную деталь, как спрэд. Для удобства торгов на финансовых рынках используется торговля в quik, как одна из наиболее распространенных методов проведения операций, предусматривающая проведение автоматических сделок по покупке и реализации инструментов в онлайн режиме

Для удобства торгов на финансовых рынках используется торговля в quik, как одна из наиболее распространенных методов проведения операций, предусматривающая проведение автоматических сделок по покупке и реализации инструментов в онлайн режиме.

Многие биржевики отдают преимущество платформе Quik, пренебрегая привычным для всех, Metatrader из-за того, что Квик предоставляет более широкие возможности доступа к фьючерсам и опционам в условиях контракта.

Также не могу не сказать, что существуют всякого рода советники, это своего рода утилиты, скрипты якобы помогающие подобрать правильный уровень. Лично этим не пользовался и не интересовался

Рекомендую не заострять на этом внимание

Какой Стоп Лосс выставлять в сделках и как его рассчитать

Предположим, у нас появляется красивая свеча с нетипичной тенью. Это говорит о потенциальном развороте рынка. Предположим, она направлена вверх, а следовательно, после ее закрытия необходимо продавать. Но рынок дал ложный сигнал: цена пошла наверх. Мы поняли, что ошиблись. Конечно, можно вручную закрыть позицию (и многие неопытные трейдеры так делают), но здесь мы сталкиваемся с двумя рисками:

- Не всегда мы можем отслеживать рынок, например, вы отошли от терминала, отключение электроэнергии и так далее.

- Срабатывают психологические факторы. Например, у нас может появиться иллюзия, что цена еще вернется в нужном нам направлении. В результате, можно получить еще больший убыток.

Мы можем заранее установить безопасный для нас уровень убытков, исходя из стратегии и степени агрессивности торговли.

Главное правило гласит – если Стоп Лосс не выставлен, то риск стопроцентный.

Главное – уметь четко определить момент, когда мы действительно оказываемся неправыми. Ведь движение цены в невыгодном нам направлении может свидетельствовать о коррекции, а не долгосрочном тренде. В нашем случае таким моментом является достижение ценой уровня чуть дальше края хвоста.

Следовательно, автоматическое закрытие сделки должно осуществляться, когда котировка доходит до ценового максимума + еще пару пунктов выше для страхования от различных технических моментов.

Исходя из этого, выделим такие закономерности, по которым выставляется Стоп Лосс:

- Стоп Лосс нужно выставлять на уровне возможного отскока, который необходимо вычислить по линиям поддержки и сопротивления, каналам и другими инструментами. Если цена для достижения S/L должна пересечь значимую линию, лучше сделать его чуть побольше.

- Stop Loss должен быть хотя бы в 2 раза меньше тейк-профита. Если вам это кажется невыполнимым, знайте: правило риск-менеджмента предполагает другое соотношение – в 3-5 раз.

Для сравнение покажем вам неправильные стопы:

- Уровень Стоп Лосс превышает Тейк Профит, иногда во много раз. Это заранее убыточный подход.

- Стоп Лосс равнозначен T/P. В этом случае ваша стратегия предполагает вероятность заработать как 50/50, как будто вы торгуете без понимания рынка. В этом случае лучше не открывать сделки.

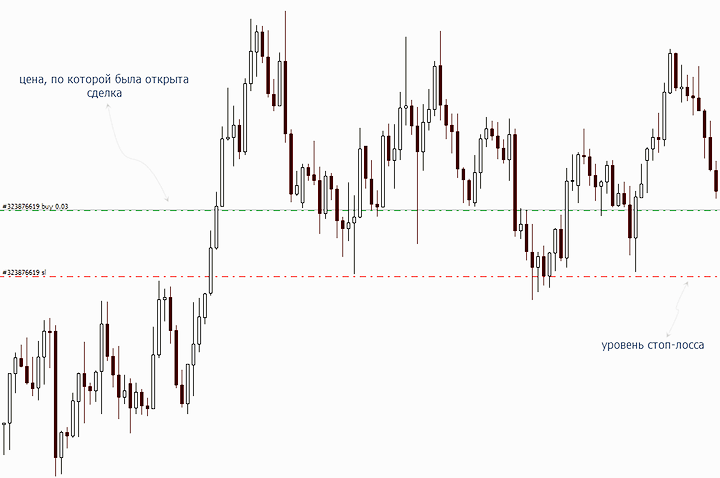

Стоп Лосс при Buy и Sell сделках

Если актив покупается, такая позиция называется длинной. В этом случае нам нужно выставлять стоп-лосс ниже критического уровня. Предположим, мы торгуем валютной парой NZDUSD, и на момент открытия позиции котировка была 0,6670. Предположим, что новозеландский доллар по отношению к американскому будет дороже. Стоп Лосс выставляется на уровне 0,6560.

Видим, что здесь стоп-лосс устанавливается ниже уровня открытия. То есть, если изначальные предположения о росте новозеландского доллара не оправдают себя, то произойдет автоматическое закрытие позиции, как только будет достигнут критический уровень. В любом случае, трейдер всегда имеет возможность закрыть позицию раньше или перенести стоп ордер вручную или автоматически (трейлинг стоп).

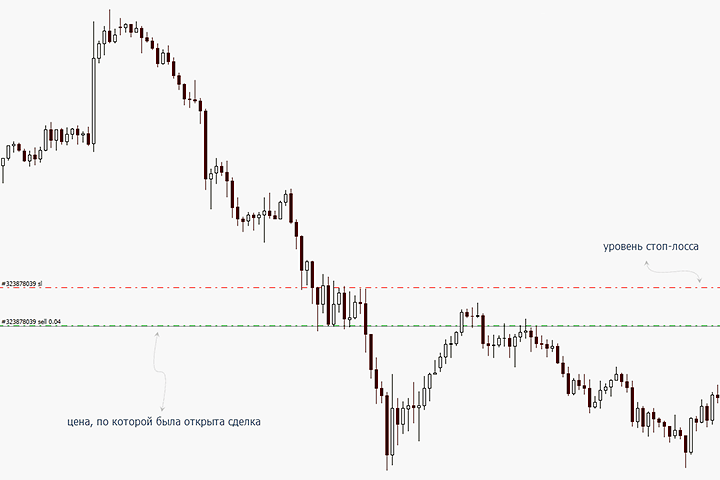

Сделка на продажу называется короткой, и здесь выставление стопа выглядит абсолютно так же. Единственное исключение – это то, что установить лося нужно выше уровня открытия. В общем, независимо от типа сделки, Стоп Лосс нужно устанавливать в противоположной стороне, что логично.

Вот график японской иены. Здесь была открыта короткая сделка на уровне 114,327. Видим, что защитный ордер находится выше стоимости открытия.

Резюме

Знаете, дорогие друзья, если бы я наткнулся на эту статью в самом начале своей инвесторской карьеры, я бы смог избежать очень многих ошибок. Сегодня я постарался дать вам все, чтобы торговля акциями для начинающих была прибыльным занятием, а не пустой тратой времени, сил и средств. Те из вас, кто уже не первый день торгует на бирже, смогут оценить мое мнение со стороны и, быть может, разнообразить свой арсенал торговых инструментов. Помните, успех на рынке зависит только от вас. Вам решать, какой стиль торговли выбирать, когда входить на рынок, и когда закрывать свои позиции. Исходя из своих предпочтений, характера и нрава, определяйтесь, нужен ли вам take profit или нет.

Для себя я уже давно принял решение. Поскольку моя торговля, как правило, ведется в низко- или средневолатильное время, то свои ордера я преспокойно смогу закрыть и вручную. Именно поэтому я стараюсь искать такие места, где рынок кричит мне: «СКОРО ПРОИЗОЙДЕТ РАЗВОРОТ!». Вот тут-то и находится моя точка фиксации прибыли.

Выставление take profita (тейк профита)

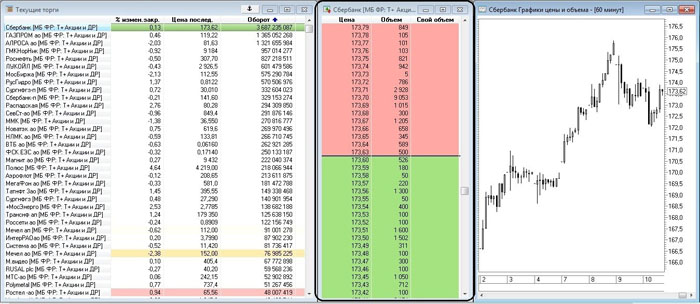

Вернемся к нашим 37 фьючерсам Сбербанка. Приказ на убытки мы разобрались как поставить, теперь поставим приказ на фиксирование прибыли. Если, конечно, рынок дойдет туда. Выбираем приказ тейк-профит из списка заявок:

А теперь ставим цену, по которой мы будем фиксировать прибыль.

Здесь нужно еще указывать отступ от max (максимальный) и защитный спред. Рекомендации здесь сложно дать, ведь для каждого инструмента они будут абсолютно индивидуальными .

И еще это будет зависеть от волатильности на тот момент. Можно везде в этих двух графах поставить 0, и выставить заявку. Она будет принята к работе вашим брокером.

Как выставить правильно связанную заявку, рассмотрим в следующих статьях. Надеюсь, вы уже разобрались с тем, как выставить простую заявку для входа в рынок. Тогда вы научитесь ставить на автомате все эти приказы. Но не обольщайтесь на то, что сразу начнете зарабатывать в трейдинге и купите себе квартиру, машину и т.п. Это достаточно сложная профессия, хотя кажется простой.

Я вам рекомендую прочитать про профессию трейдер, и как дурят нам, простым людям, мозги в ней. Ведь все хотят красиво жить, вкусно кушать, дать качественное обучение своим детям, но этим и кормится весь бизнес вокруг трейдинга.

Сами почитайте, и желательно это читать, хотя бы раз в месяц. Встряхнет мозги Вам гарантированно! А это пойдет на пользу и вам и вашему брокерскому счету, в который на рынке все хотят залезти и забрать деньги.

Еще очень важный момент, при установке стоп-заявки не забывайте про проскальзывание. Я недавно создала группу Вконтакте. Как раз рассказываю про свою неудачу с проскальзыванием стоп-лосса. Потери тогда составили больше -6%.

Скользящий стоп как альтернатива ордеру TAKE PROFIT

Практически в любом торговом терминале существует возможность установки, так называемого, скользящего стопа – Trailing Stop. Суть этого инструмента сводится к тому, что уровень Stop Loss не стоит на месте, а перемещается вслед за ценой (в том случае, конечно, если цена движется не в убыток, а в сторону профита) на заданном от неё расстоянии.

Механизм скользящего стопа следующий:

- Предположим, что вы установили значение Trailing Stop в 10 пунктов;

- Предположим далее, что цена пошла в “вашу сторону” и позиция начала приносить прибыль (бумажную);

- В тот момент, когда размер бумажной прибыли составит 10 пунктов, Trailing Stop активизируется и выставит ордер Stop Loss в безубыток (на расстоянии в те самые 10 пп);

- Далее при дальнейшем движении цены в профит, ордер Stop Loss будет автоматически передвигаться вслед за ней на заданном расстоянии (в данном случае это всё те же 10 пп);

- Если же цена, вопреки вашим чаяниям, развернётся и пойдёт обратно, то Stop Loss уже никуда не сдвинется (иначе какой был бы в нём смысл?) и закроет позицию едва лишь цена уйдёт от достигнутого ею значения на 10 пунктов.

То есть, в том случае если открытая вами позиция резво рванёт в профит и при этом ни разу не откатится назад на заданное в настройках скользящего стопа количество пунктов, то через некоторое время получится так, что ордер Stop Loss окажется в “зоне прибыли”. Иными словами закрытие по стоп-лоссу будет уже не взятием убытка, а фиксацией прибыли. Именно поэтому его и можно рассматривать в качестве альтернативы тейк-профиту.

Нюансы использования Trailing Stop

При всём удобстве его использования, данный инструмент обладает рядом особенностей которые следует в обязательном порядке учитывать при его использовании:

- Trailing Stop работает только при включенном торговом терминале. Иными словами, если произойдёт обрыв интернет-соединения, или вы выключите компьютер, или случайно закроете окно терминала, то ордер Stop Loss перестанет двигаться и останется на том месте, где он был в момент выключения терминала (обрыва связи);

- Trailing Stop выставляет стоп-ордер не сразу, а только лишь после того как цена сдвинется на определённое количество пунктов в сторону прибыли. Это может быть чревато тем, что если вдруг позиция сразу пойдёт в убыток вы просто-напросто останетесь без защитной остановки. Во избежание такого казуса я рекомендую параллельно со скользящим, устанавливать ещё и обычный стоп-лосс. В этом случае, если позиция сразу пойдёт в минус, то она будет закрыта по этому стоп-ордеру. Ну а в ином случае, если позиция пойдёт в плюс, трейлинг-стоп попросту перенесёт установленный вами вручную стоп на новый уровень, а затем потащит его вслед за ценой.

Как правильно их установить – 3 возможных способа

О трёх способах их установки мы говорили ранее в статье «Обзор основных функций торгового терминала МетаТрейдер», поэтому упомянем их вкратце. Сначала определимся с типами торговых позиций.

Сделки на валютном рынке подразделяются на две большие группы:

- Позиции на покупку валюты (Buy) – ждём, что цены пойдут вверх, курс укрепится, покупаем дешевле, чтобы потом продать дороже. Другое их название – «Long», лонговые позиции. Практика показывает, что вверх рынок идёт значительно медленнее, чем вниз («long» в переводе с английского означает «долгий», «длинный» — долго придётся сидеть и ждать), потому что доминирующая эмоция у рыночной толпы – обогащение, приумножение капитала.

- Позиции на продажу валюты (Sell) – ждём, что цены пойдут вниз, курс ослабнет. Купить дороже, чтобы продать дешевле – это абсурд, конечно, всё немного иначе. Если доллар растёт в цене, то рубль падает. Если мы думаем, что доллар упадет, то покупаем рубль, который подорожает на падении доллара, и мы продадим его дороже, с выгодой для себя (но, чтобы в этом всём не заморачиваться, в терминале мы как бы открываем сделку на продажу доллара). Другое название – «Short» или короткая позиция («short» в переводе с английского означает «короткий», ждать придётся недолго). Причина – рынок обычно падает гораздо быстрее, чем растёт, потому что толпой овладевает страх, беспокойство за свои деньги, трейдеры спешат попродавать активы, избавиться от них. Результат – валюта валится вниз, как лавина.

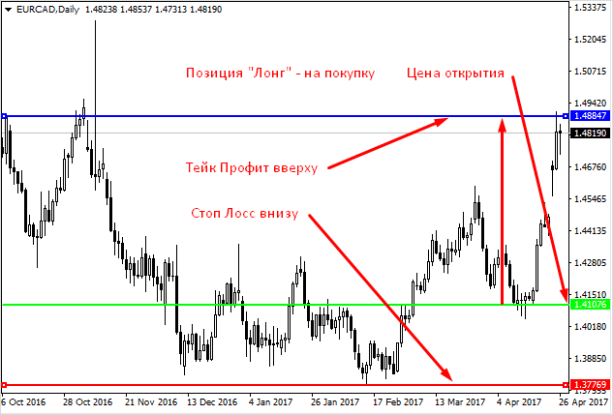

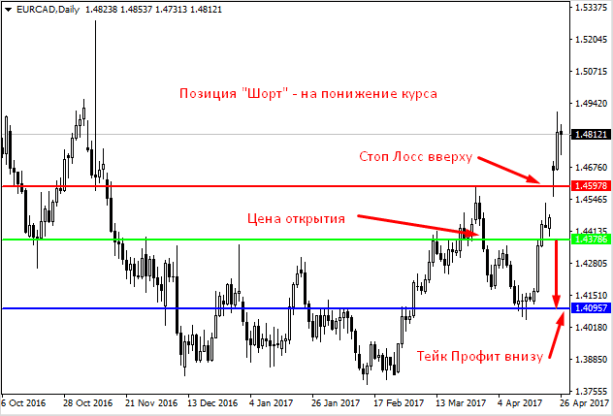

Теперь, какое отношение тип позиции имеет к Стоп Лоссу и Тейк Профиту. Новички иногда путают совсем, казалось бы, элементарные вещи. Если мы открываем лонговую позицию, то есть на рост цены, Стоп Лосс будет находиться под ценой открытия, а Тейк Профит – над ней. Ибо если цена упадет, мы потеряем деньги, а если вырастет – заработаем.

При шортовой позиции (на продажу) Стоп Лосс располагается вверху, Тейк Профит — внизу. Всё логично: мы хотим заработать на снижении, а если рынок пойдёт вверх, наши денежки начнут прогорать.

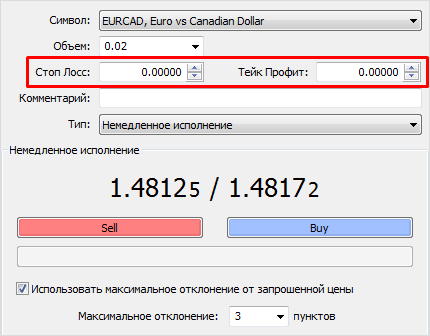

Теперь об установке Тейк Профита и Стоп Лосса. Вы уже знаете, что можно обозначить нужные уровни непосредственно при открытии нового ордера.

Второй вариант – перемещение Стопа и Профита после открытия торговой позиции. Для этого жмём на цену и тянем её вверх или вниз. В зависимости от типа сделки (Шорт/Лонг) с одной стороны зафиксируется убыток, с другой – прибыль.

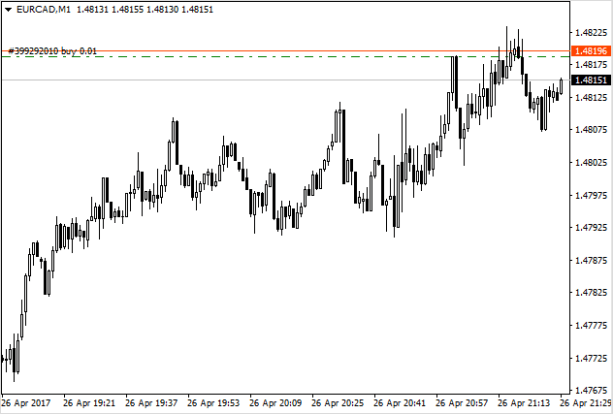

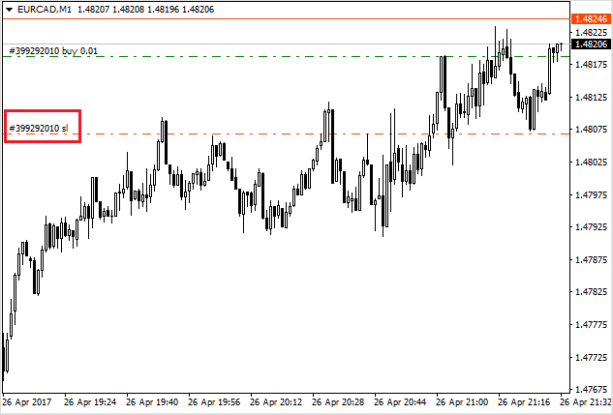

Например, вот я открыл сделку на повышение.

Видна только зелёная линия – цена, по которой я вошёл в рынок. Кстати, помните, почему она выше реальной рыночной цены инструмента? Обязательно прочтите об этом в материале «Что такое спред на валютном рынке Форекс», поскольку без базовых знаний вообще никуда не уедете.

Если я нажму на цену и потяну её вниз – появится уровень Стоп Лосса, как только отпущу цену – он зафиксируется.

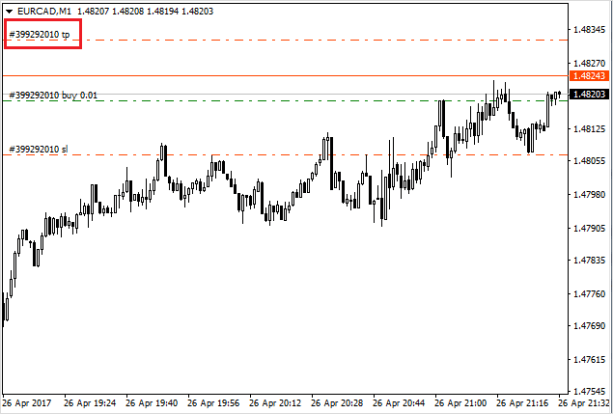

Теперь я немного сужу график (чтобы было лучше видно) и потяну цену вверх – появится Тейк Профит.

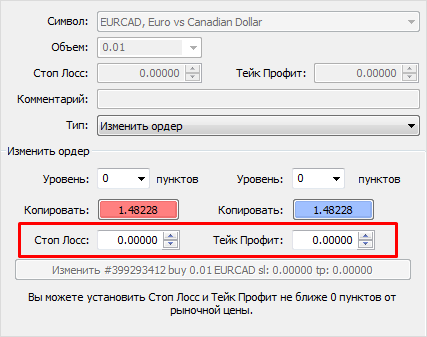

Третий вариант – изменение значений ТР и SL в уже открытом ордере.

«Как выставить» — выяснили, теперь не менее сложный вопрос – куда? Как его рассчитать?

Почему Стоп-лосс занимает главную позицию?

Стоп Лосс помогает вам не выбыть из торгов до тех пор, пока не перестанут действовать первичное направленное краткосрочное смещение и настройка торговли. Цель профессионала при установке стоп-лосс и тейк-профит заключается в размещении своей остановке на уровне, позволяющем торговле совершать движение в вашу пользу, или же блокирующем ее, если пользы нет. Определяя позиции установки стоп-лосс, думайте о следующем логическом уровне, в котором произойдет изменение рынка, говорящее о том, что сигнал не правильный.

Не допускайте, чтобы он был поставлен далеко, но и не ставьте его слишком близко к входной точке. Дайте рынку возможность действовать и держите остановку довольно близко, чтобы как можно быстрее выйти из торгов, если рынок с вашим анализом не согласен

Для определения места остановки очень важно найти грань

Как ставить стоп лосс?

Набрали в поисковике «» и зашли на мой блог? Сейчас вы узнаете ответ… минуточку…в справочнике по биржевой торговле посмотрю… Вы адекватный человек если так сделали?!?!?! Как вы представляете себе ответ на этот вопрос? Может быть «ставьте на 30 пп ниже» или «на уровне 10 см от верхнего края экрана»? Меня просто ужасает ситуация, что люди задают этот вопрос!!! Он в принципе не корректен. Нельзя ответить на этот вопрос однозначно для всех трейдеров. Это всё равно, что спросить «как изобрести то, что ещё не изобрели?». Полная чушь!!!

Меня выводят из себя сайты, которые советуют какой-то способ для выставления стоп лосса! Ваш способ самый лучший и подходит абсолютно всем??? Какая ерунда!!! Слов не хватает, которые можно печатать! Например, советуют ставить за последней коррекцией. Но никто не указывает, что этот способ применяют для трендовой торговли, да и методов следования тренду сотни!

А что если человек учиться торговать против тренда (как система), или изучает парный трейдинг, а может на новостях? Читал, что в российском интернете 98% информации о биржевой торговле не соответствует действительности, полностью соглашусь с этим (ещё одно )!!!

Выбор метода выставления стоп лосса нужно начинать исходя из вашей системы. Не нужно читать сайты, которые советуют один метод или искать ответы на форумах, найдите ответ сами! Придумайте несколько способов выставления стопов и протестируйте каждый на вашей системе, по которой торгуете или только собираетесь. Выберите самый эффективный и попробуйте его улучшить. Всё! Вот так просто, только нужно взять и заставить себя проводить тесты. Если вы интуитивный трейдер и торгуете без системы, то вам подскажут звёзды, как выставить стоп лосс. 🙂 Шучу, просто торговать системно намного проще, чем наугад. Большинство прибыльных трейдеров в мире системные, поэтому присоединяйтесь, если это не так! К системности прийти не просто, я не раз менял тактику торговли, прежде, чем нашёл свою:

Понятие ордеров стоп-лосс и тейк-профит

Стоп-лосс и тейк-профит относятся к категории защитных ордеров, которые выставляются с целью автоматического закрытия сделок. За счет стоп-лосса ограничиваются потенциальные убытки во время торговли, а тейк-профит служит для фиксации прибыли при достижении определенного уровня.

Суть использования таких ордеров заключается в том, чтобы контролировать проведение торговых операций в то время, когда трейдер отсутствует. Не всегда вы можете находиться за своим компьютером и наблюдать за движением графика, тем более, если оно занимает часы. В этом случае выгодно применять стоп-приказы, а также они полезны во время долгосрочной торговли. Когда трейдера нет рядом и он не может следить за ситуацией, рынок может внезапно пойти на разворот, таким образом, открытый ордер в кратчайшие сроки из прибыльного превращается в убыточный. Если у вас был выставлен стоп-лосс, он предотвращает финансовые потери, сводя их к минимуму в сложившейся ситуации. Но бывает и обратное явление, когда сильное движение выводит вашу сделку в хороший показатель прибыль, однако в ваше отсутствие вы не сможете ее зафиксировать, а потом произойдет откат и вы все потеряете. Если выставить заблаговременно тейк-профит, произойдет автоматическая фиксация прибыли на конкретном уровне и вы гарантированно ее получите без риска убытков.

Несмотря на то, что ордер тейк работает в сторону получения прибыли, куда более важным и необходимым считается имен стоп-лосс. Это объясняется такими его особенностями:

- стоп-лосс может служить выгодной заменой тейк-профиту, когда трейдер подтягивает защитный ордер вслед за ценовым графиком, чтобы уберечь свою прибыль. Несмотря на то, что торговая операция будет завершаться через стоп, все равно на счету уже будет зафиксированная прибыль;

- если вы просто потеряете прибыль, это не так критично, чем понести убытки, которые могут привести к марджин-коллу и вообще обнулению депозита.

Особенности использования стоп-лосса

Валютная торговля должна осуществляться по системе, в частности включающей в себя тактику выставления защитных ордеров. Вы можете пользоваться и универсальными техниками, которые подходят практически под любую трейдинговую стратегию.

Ниже рассмотрим такие варианты использования стоп-лосса:

- на локальных экстремумах;

- на уровне сопротивления;

- на линии Parabolic SAR.

Стоп-лосс на локальных экстремумах

Локальные экстремумы удобны тем, что помогают выявить точки разворота мини-тренда или завершения коррекции. Они применяются многими трейдерами для проведения технического анализа: если цена пробивает предыдущий экстремум, значит, высокая вероятность продолжения тренда. Таким образом, при пробитии точки максимума или минимума в направлении тренда будет открываться множество новых сделок, которые будут толкать цену дальше.

В данном случае стоп-лосс выставляется на несколько пунктов ниже минимального значения или на несколько пунктов выше максимального значения, чтобы не было касания с ложным импульсом. Может случиться такое, что произойдет откат цены к предыдущему экстремуму без дальнейшего пробоя, а потом отскок и продолжение движения в прежнем направлении. Правильно выставленный приказ стопа не будет задет и трейдер комфортно зафиксирует прибыль по сделке.

Стоп-лосс на уровне сопротивления

Выставление стоп-лосса на ключевом уровне сопротивления напоминает тактику выставления по экстремумам. Уровень – это сильный торговый ориентир, поскольку на нем концентрируется большое количество отложенных ордеров. Этот вариант рассматривается как консервативный и рекомендуется к использованию начинающим трейдерам, особенно актуален при краткосрочной торговле.

Стоп-лосс на линии Parabolic SAR

Стоп-лосс можно выставлять, ссылаясь на индикатор Parabolic SAR, а также ориентироваться на значение скользящих средних. В данном случае защитный приказ выставляется на маркер индикатора, который соответствует свече, при которой открывалась сделка. По мере роста потенциального дохода по операции можно передвигать приказ вслед за Parabolic.

Если вы применяете скользящую среднюю, тогда стоп-лосс приходится на точку, соответствующую последней свече. Иногда работать с мувингом удобнее, чем с Параболиком, поскольку его движение более плавное.

Всегда ли сделка закрывается по Стоп Лоссу или Тейк Профиту?

Нет, не всегда. Есть три причины, по которым сделка может закрыться раньше или позже, чем нужно, трейдер либо недополучает прибыль, либо терпит больший убыток.

Причина первая – проскальзывания. В отдельной статье мы поговорим о том, почему они возникают и что это вообще такое. Сейчас вам достаточно знать, что проскальзывание – это рывок курса на несколько пунктов сразу. Например, вы хотели продать доллар по курсу 60.00 рублей, выставили любой торговый приказ (Стоп Лосс, Тейк Профит или отложенный ордер). Была цена 59.98, а потом рынок сразу прыгнул на 60.02. Таким образом, цены 60.00 не было, торговый приказ исполнится по 60.02.

Сейчас вам кажется, что это незначительно, в большинстве случаев, так оно есть. Но, если на рынке выходят важные новости, проскальзывания могут быть очень крупными, если вы входите в сделку большим объёмом, разница уже не покажется несерьёзной.

Причина вторая – гэпы. В отдельной статье мы не только дадим им простое и понятное определение, но и научимся торговать на разных типах гэпов. Сейчас для простоты запомните следующее: гэпы – разрывы цен, возникающие из-за того, что рынок закрыт. На Форексе они наблюдаются после выходных или праздников, на фондовом рынке – ежедневно.

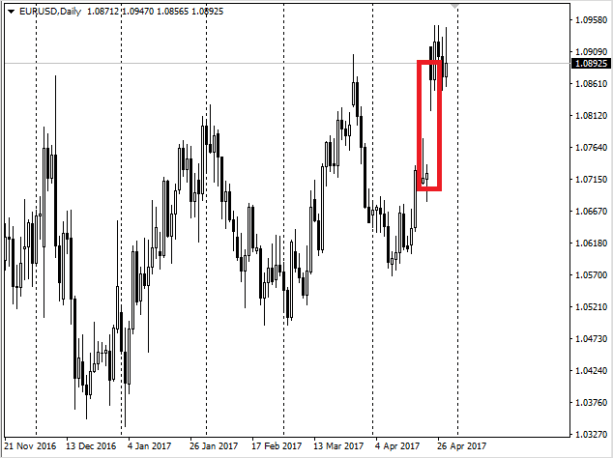

Если в выходные не произошло каких-либо серьёзных событий, цены не особо отклонятся от предшествующих значений, в противном случае разрыв может быть огромным. Например, в прошлые выходные во Франции проходил первый тур выбора президента, все валютные пары с евро и многие другие открылись в понедельник гэпом.

Как и в случае с проскальзываниями, между крайними ценами гэпа цен как бы вообще не было, поэтому брокер не в состоянии исполнить торговый приказ. Если в понедельник после выходного дня цена находится за уровнем Стоп Лосса (ниже при лонговой сделке и выше при сделке «шорт»), позиция закроется именно по ней. Результат – планировали потерять одну сумму, а потеряете другую, более крупную.

На форумах часто встречаются сообщения типа «Из-за гэпа потерял в понедельник 30 % денег!» Будьте осторожны, когда оставляете открытые сделки на выходные, почитайте отдельную статью о гэпах, чтобы научиться от них защищаться.

Причина третья – Стоп Аут. Если вы перегрузили депозит, а рынок пошёл против вас и съел большую часть капитала (обычно процентов 75 — 80), брокер автоматически закроет все сделки, дожидаться исполнения Стоп Лосса или, тем более, Тейк Профита, он не будет. Чтобы не допускать Стоп Аута, надо во всех сделках устанавливать защитный приказ и помнить о правилах управления капиталом (потом ещё поговорим об этом).

Начинающие трейдеры часто ведут торговлю без Стоп Лосса. Когда они “вразумляются”, обязательно жалуются на снижение прибыли. Да, рынок периодически разворачивается, поэтому торговля со Стопом кажется менее выгодной, но рано или поздно появляется одна сделка, на которой разворота не происходит, все деньги съедаются.

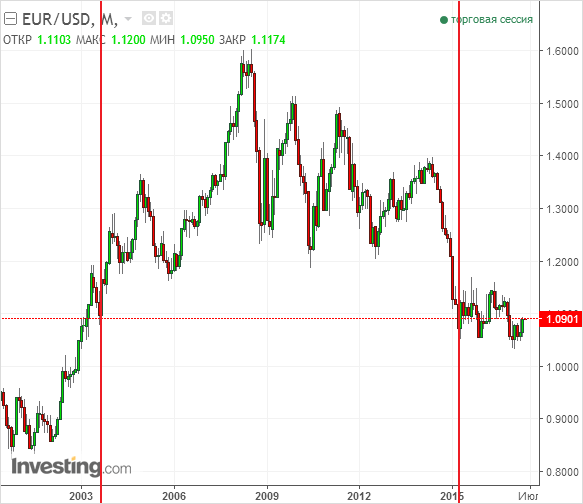

В заключение приведу ещё один неплохой пример. Допустим, вы открыли неудачную сделку по паре EUR/USD в сентябре 2003 года. Вы думали, что цены пойдут вниз, но они повернули обратно. Вернулась ли цена к прошлой своей гавани?

Да, только вот ей потребовалось 12 лет на возвращение. Согласитесь ли вы ждать, если предположить, что рынок вас не вынесет по Стоп Ауту?

Стабильного профита в торговле, до встречи!

Как рассчитать и выставить стоп лосс

Как показывает практика, для прибыльной торговли на рынке Форекс, самое важное не прибыль, а правильно рассчитанный уровень стоп лосса (stop loss). Ордер на закрытие убытка должен быть рассчитан заранее, еще перед входом в сделку

Приведу банальные правила входа в сделку, которые не соблюдают 95% трейдеров:

- Анализ предположительного рыночного движения.

- Расчет уровня стоп лосса (stop loss) (хоть на форексе, хоть на фьючерсах).

- Открытие позиции.

- Установка стоп лосса (stop loss).

Расчет стоп лосса (stop loss)

Есть множество разных способов, как рассчитать стоп лосс. Именно свой, тк нет системы, которая подойдет каждому трейдеру. Один работает внутри дня и ему стоп в 20 пп кажется гигантским, второй, долгосрочник, ему стопы и в 100 пп не кажутся большими. Поэтому, глядя на свою торговую систему, каждому трейдеру придется подумать, какой стоп приемлем для него.

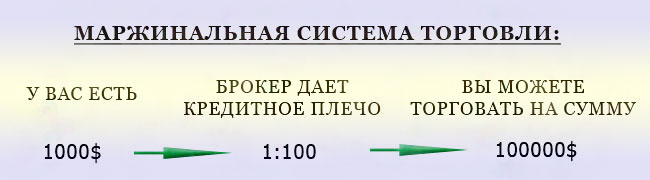

Конечно есть общие рекомендации такие как: «Рискуйте только 5-10% счета в каждой сделке». Это хорошая рекомендация из которой следует, если депозит равен 10 000$, при риске 5%, риск на сделку будет равняться:

риск на сделку = 10 000$ — 5% = 500$

Именно 500-ми долларов можно рискнуть с данным депозитом и установленным риском, и ни копейкой больше. Дальше нам нужно узнать размер стоп лосса и определить объем сделки.

Забегая вперед, трейдер обязан принимать решение о входе в сделку или нет, проанализировав возможный убыток, сопоставив его с возможной прибылью и если установленное соотношение риск менеджментом является приемлемым, входить в сделку. В противном случае сигнал следует пропустить.

Как правильно выставить стоп лосс (stop loss)

Вариантов выставления стопов миллионы. В этой статье разберу несколько способов, как можно правильно выставить стоп лосс на Форекс.

Вариант 1. Ставим стоп лосс ниже / выше предыдущего low / hi.

У трейдеров есть мнение, раз рынок нарисовал минимум / максимум и дал сигнал на вход, обновлять выше указанною точку уже не должны. Поэтому наиболее распространены уровни для стоп лосса ниже / выше предыдущего low / hi.

Вариант 2. Установить стоп лосс ниже / выше фракталов.

Индикатор Fractal, который по умолчанию находится во всех терминалах, отмечает на графике 5 точке (1 максимум / минимум и по две с каждой стороны). Принято считать, если фрактал был нарисован, то выше / ниже него вполне можно выставить stop loss.

Вариант 3. Установить стоп лосс ниже / выше индикатора Parabolic SAR.

Один из любимых индикаторов, который также находится в каждом терминале, Parabolic SAR. Тк индикатор трендовый, очень многие трейдеры любят прятать стопы за его предыдущую отметку.

Вариант 4. Выставляем стоп лосс (stop loss) ниже / выше линии MA.

Еще один трендовый индикатор Moving Average (MA). Считает, пока цена находится выше индикатора, идет бычий тренд, как только цена пересекает MA, тренд меняется на нисходящий, поэтому можно поставить стоп лосс ниже линии MA в случае лонговой позиции, и выше, в случае шортовой.

Где и как правильно ставить стоп лосс разобрались, переходим к следующему пункту.

Почему срабатывают стопы

Перечисленные в этом разделе варианты постановки стопа, безусловно не являются панацеей от всех бед. Новички скорее всего не знакомы, а вот более опытные абсолютно точно сталкивались с ситуацией, когда стопы срабатывают магическим образом. Цена выбивает трейдерскую сделку из рынка и тут же разворачивается.

Ох сколько об этом пишут на форумах, мол брокер охотится на моим стопом, все куплено, форекс — лохотрон, и даже не хотят подумать что дело совсем в другом. Не уж то брокеру нужны наши 100$ и из-за них он будет производить манипуляции, подрисовывать свечки и все в этом духе? Тогда возникает резонный вопрос, кто же это делает, и самое главное как?

Некоторые «крупные игроки», к коим относятся маркет-мейкеры, серьезные трейдеры, банки, различные фонды, конечно же могут знать уровни скопления стоп-ордеров и не потому что наши сделки, где то отмечаются, а потому что понимают психологию толпы, и, обладают средствами, с помощью которых намеренно ведут цены к таким уровням, где и стопятся большинство. В таких случаях, в трейдерских кругах говорят «свозили на стопы» или «избавились от пассажиров».

Если ваши сделки выбивает слишком часто, вывод напрашивается только один, вы мыслите как толпа, шаблонно и предсказуемо для акул трейдинга и являетесь легкой наживой.

Решение: проанализируйте убыточные сделки и пересмотрите методы выставления стопов.

В этом разделе, постарался привести наиболее часто встречающиеся места для установки Stop Loss`ов. Конечно же, это не все варианты и тем более, здесь не приведены психологические зоны, о которых безусловно знают «крупные игроки», но все же, даже эти знания, позволят улучшить результаты торговли.