Тинькофф инвестиции

Содержание:

- Как завести брокерский счёт в «Тинькофф Инвестиции»

- Чем Тинькофф полезен инвесторам, работающим на фондовом рынке

- Тонкости регистрации

- Как открыть брокерский счет

- Плюсы и минусы Инвестиций

- Как пользоваться?

- Плюсы и минусы компании

- Тарифы и комиссии 2021

- Влияние комиссий на результат

- Подробнее о приложении – вход и интерфейс

- Тинькофф Инвестиции-что это такое

- Часто задаваемые вопросы

- Как начать зарабатывать с Тинькофф Инвестиции?

- Заключение

- Выводы

Как завести брокерский счёт в «Тинькофф Инвестиции»

Если вы решили торговать через «Тинькофф Инвестиции», для начала вам придется обзавестись брокерским счетом. Скачиваем на телефон из любого магазина: AppStore, Google Play или AppGallery (есть поддержка операционных систем Андроид и iOS). Пополнить счёт можно с карты любого банка, но вывести средства — только на счёт в Тинькофф Банке, поэтому для полноценной работы приложения нужно оформить счет или карту в «Тинькофф».Например, дебетовую Tinkoff Black.

Максим Фёдоров, вице-президент инвестиционной компании QBF:

— Надо сказать, что мобильные инструменты для торговли сейчас почти не отличаются от программ, установленных на ПК. Инвестор через мобильное приложение может купить или продать любой актив или финансовый инструмент. Возможно, есть ограничения для торговли по алгоритмам, когда в одну минуту робот совершает десятки сделок, — компьютер для этих целей удобней. В целом же никаких отличий нет.

Чем Тинькофф полезен инвесторам, работающим на фондовом рынке

Этот банк удобен тем, что позволяет из личного кабинета покупать бумаги компаний по всему миру, поддерживается работа с акциями ETF фондов. Ранее Тинькофф работал в связке с БКС, клиенты получали доступ к фондовому рынку через него. Но весной 2018 г. Tinkoff была выдана лицензия брокера и сейчас работа ведется через него.

Активно идет рост клиентской базы. Если в августе 2018 г. брокер занимал 5-е место по числу зарегистрированных клиентов, то в апреле 2019 г. уступает лишь Сбербанку. Менее чем за год клиентская база выросла вчетверо.

Удобно то, что для физических лиц предусмотрена удаленная регистрация (если они уже являются клиентами банка). Если нет, то курьер привезет все нужные документы по вашему адресу, на порядок удобнее, чем открывать счет при визите в офис.

Полезные детали

Из особенностей инвестиций в фондовый рынок с Тинькофф отмечу:

- Максимальную простоту. Не нужен ни QUIK, ни МетаТрейдер, ни NinjaTrader. По сложности приобретение акций напоминает покупку товара в интернет магазине. Выбираете тип актива, задаете объем сделки и отправляете заявку.

- Доступ к зарубежным торговым площадкам. Есть выход на NYSE, NASDAQ, LSE (лондонская биржа).

- Доступны сотни акций, в том числе ETF, можно инвестировать в облигации. На тарифе Премиум и вовсе обещают свыше 10 тыс. инструментов фондового рынка из 30 стран мира. Правда, перечень активов не приводят, ссылаясь на положения ФЗ 39, а именно статьи 51.1

- Тарифы на первый взгляд выше, чем у конкурентов, но в банке говорят, что это связано с отсутствием скрытых комиссий. Об этом мы еще поговорим отдельно.

- Ввод и вывод средств с банковского счета на брокерский выполняется без комиссий со стороны компании.

- За приложение для смартфона для работы на фондовом рынке платить не придется.

За счет овердрафта реализован мгновенный вывод средств на карту. Предложение выглядит очень интересно, но есть и негативная сторона – об этом также поговорим ниже. После беглого знакомства сервис Tinkoff инвестиции выглядит как минимум интересным предложением.

Тонкости регистрации

Открыть счет можно при выполнении следующих условий:

- Возраст от 18 лет, подающий заявку – гражданин РФ.

- Вы являетесь налоговым резидентом РФ.

- Вы не приходитесь близким родственником должностному лицу и сами соответствующий пост не занимаете (ФЗ №115, Ст. 7.3).

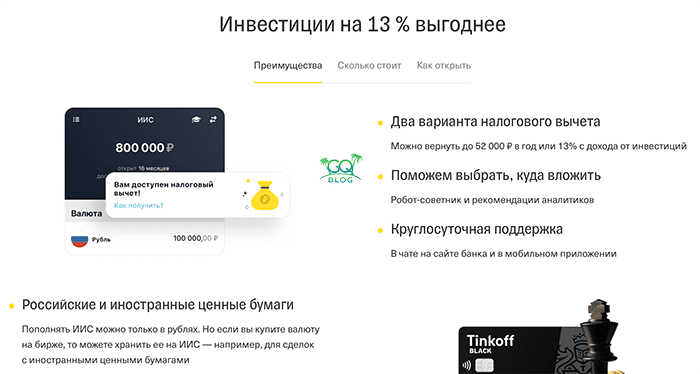

Если собираетесь помимо работы с фондовым рынком вкладывать средства еще и в ИИС, то у других брокеров ИИС счетов быть не должно. Запрещено одновременно открывать более 1-го индивидуального инвестиционного счета.

Что касается самой регистрации, то процесс зависит от того, являетесь ли вы клиентом Тинькоффа:

Те, кто пользуется услугами банка, могут заполнить заявку на сайте tinkoff.ru, подтвердить открытие счета через код из СМС и тут же начать торговать.

Если ранее услугами банка не пользовались, процесс будет чуть дольше. Заявка также подается онлайн, но работать сможете не сразу. Курьер привезет документы, в обязательном порядке вам сделают карту Tinkoff Black, после чего получите доступ к торговле на фондовом рынке.

Рекомендую открывать счет по этой ссылке. Бонусом получите 1000 рублей без дополнительных условий. Сэкономить можно и на обслуживании пластика. Открывайте карту Tinkoff Black и получите 3-месячную скидку.

Закажи дебетовую карту и получи 3-месячную скидку

Еще один приятный бонус – возможность заработать в рамках акции «Приведи друга». Убеждаете зарегистрироваться в Тинькофф знакомых, родственников и зарабатываете по 1000 рублей.

Заполнить онлайн анкету на открытие счета Тинькофф

Видео ниже – развернутый отзыв о работе сервиса.

Как открыть брокерский счет

Отправить заявку на открытие брокерского счета можно в несколько простых шагов:

- Заполните заявку онлайн. Это займет несколько минут. Понадобится только паспорт.

- Представитель банка привезет документы. Если уже есть дебетовая карта Тинькофф, подписать документы можно онлайн.

- Счет будет открыт за 5 минут. Если биржа закрыта на ночь или выходной, счет откроют на следующий торговый день.

Если вы уже являетесь клиентом банка Тинькофф, открыть счет можно в личном кабинете. В случае если вы новый клиент, потребуется зарегистрироваться. Регистрация происходит при оформлении заявки на открытие брокерского или инвестиционного счета. Чтобы открыть счет выполните следующие шаги:

- Выберите тип счета: брокерский или ИИС;

- укажите ФИО, номер телефона и электронную почту;

- нажмите “Далее”;

- введите паспортные данные, адрес регистрации и фактического проживания;

- нажмите “Оформить”.

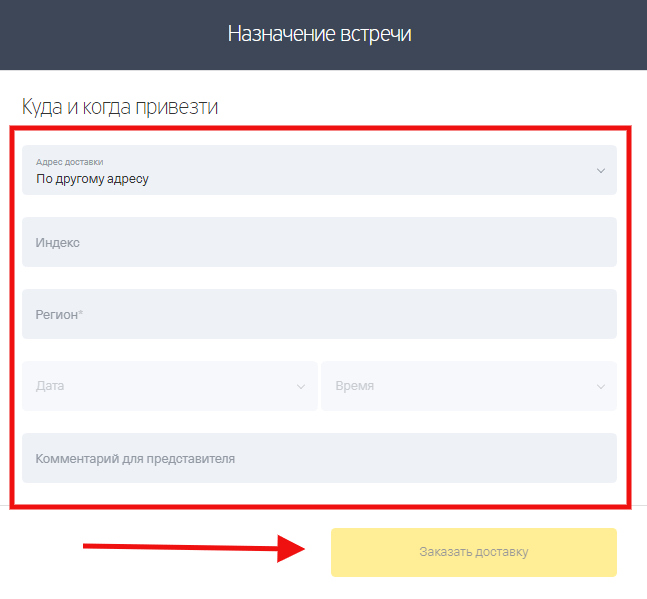

Система автоматически рассмотрит вашу заявку и, в случае предварительного одобрения, предложит указать куда и когда вам доставить необходимые документы. Заполните поля формы и нажмите “Заказать доставку”.

Плюсы и минусы Инвестиций

После использования сервиса и изучения отзывов я могу отметить такие преимущества:

- Открыть счет в Инвестициях и пользоваться им очень просто. Действующему клиенту банка достаточно оставить заявку, новому — подписать договор и получить карту. Все операции проводятся в интернет-банке или мобильном приложении. Операции можно проводить в рублях или в валюте

- Комиссия взимается только за операции с брокерским счетом. Платить за обслуживание не нужно — при отсутствии операций сервис будет бесплатным. Исключение — тариф Премиум: комиссия по нему взимается каждый месяц

- Как и все зарегистрированные брокеры, Тинькофф выступает налоговым агентом. Он сам уплатит НДФЛ с дохода от инвестиций. Также при необходимости банк поможет получить налоговый вычет – для этого будет необходим индивидуальный инвестиционный счет

- Бумаги, которые вы приобретаете, будут принадлежать вам. Если Тинькофф Инвестиции по какой-то причине прекратят работу, то вы сможете перевести их на счет к другому брокеру

- Тинькофф предоставляет вполне качественную поддержку пользователям — особенно это будет полезно тем, кто сталкивается с инвестициями впервые. В сервисе можно найти подробную и актуальную информацию о каждой бумаге и советы по инвестициям. Есть «Советник», который помогает составить портфель акций исходя из целей и бюджета. В приложении удобно следить за новостями биржи и аналитикой

Впрочем, у сервиса есть несколько существенных недостатков. Кому-то они могут показаться незначительными, а кому-то — очень серьезными:

- Сервис доступен только клиентам Тинькофф. Переводить деньги на брокерский счет и выводить их с него можно только с помощью карты Тинькофф Блэк. Тем, кто не интересуется другими продуктами банка, Тинькофф Инвестиции не подойдут. При этом обслуживание карты платное — оно стоит 99 рублей в месяц

- Комиссия за операции на базовом тарифе очень высокая — 0,3% с каждой операции. При этом она взимается как за покупку или продажу бумаг, так и за обмен валюты. Есть тариф с более низкой комиссией, но обслуживание по нему стоит дороже

- Специалисты отмечают, что котировки некоторых бумаг в Инвестициях и на бирже могут не совпадать. Также я заметил несколько неактуальных прогнозов и инвест-идей давностью в несколько недель или месяцев. Поэтому советую вам дополнительно проверять стоимость бумаг и прогнозы в нескольких источниках — например, у других брокеров

- В сервисе не хватает инструментов для более профессиональных инвесторов и трейдеров — закупки по собственному курсу, кредитного плеча, информации о других сделках по той же бумаге; а также некоторых других типов бумаг (например, фьючерсов или опционов). Но этот недостаток, скорее всего, временный — Тинькофф обещает реализовать эти функции в будущем, если они будут востребованы

- Также при работе с сервисом возможны различные технические проблемы — от «исчезновения» денег и акций до ошибок при выводе денег. Но Тинькофф следит за сообщениями об ошибках и оперативно устраняет их

Весной 2019 года Тинькофф подготовил крупное обновление для Инвестиций. Теперь можно просмотреть подробную аналитику по собранному портфелю и создавать уведомления о достижении цены. «Советник» может предложить варианты портфеля активов на основе нескольких стратегий — консервативной, умеренной или агрессивной. Появилось больше инструментов для профессионалов, доступных на «Трейдере» и «Премиуме» — биржевой терминал, в котором можно следить за котировками, торговля по стоп-лоссу и тейк-профиту (закрытие сделки при достижении минимальной или максимальной цены). Тинькофф развивает сервис и старается сделать его удобным для разных категорий инвесторов — это не может не радовать.

Как пользоваться?

Работа с приложением от Tinkoff очень проста и удобна.

Шаг #1. Регистрация

Всё начинается с открытия брокерского счёта. Для того чтобы это сделать нажмите на кнопку снизу.

На странице регистрации спуститесь ниже, там вы увидите поля для заполнения информации. Заполните их и следуйте по инструкции.

При регистрации счёта возможны два варианта:

Если вы не являетесь клиентом Тинькофф Банка, то представитель принесёт на дом все необходимые документы для заполнения и дебетовую карту Tinkoff Black (она нужна для пополнения брокерского счёта и вывода средств), а от вас понадобится только паспорт.

Если вы являетесь клиентом банка, всю операцию можно проделать онлайн, подтвердив свою личность с помощью кода из СМС, указав свой телефон или логин от личного кабинета и тем самым «подписав» договор об открытии счёта.

После того, как счёт открыт, смело устанавливайте приложение на ваш телефон. Скачать его можно и на IOS, и на Android.

Шаг #2. Пополняем баланс

Пополнить баланс можно без комиссии с помощью любой карты Tinkoff. При пополнении брокерского счёта с карты другого банка комиссии от Тинькофф Инвестиций также не будет, однако она может быть у карты вашего банка.

Чтобы пополнить баланс, переходим в наш Портфель — самая первая вкладка, опускаемся в самый низ и нажимаем на Рубль, затем на кнопку пополнить.

В следующем окне вначале выбираем откуда пополнять, а ниже — на какой счёт (рублёвый, долларовый или евровый).

Также при наличии ИИС можно пополнить и его, но только в рублях. Иностранную валюту в ИИС можно будет купить уже потом, перейдя на страницу покупки валют. Там выбираем нужную нам валюту и нужный счёт. Покупается она ровно по тому же принципу, как и при покупке акции. Его я описал ниже.

Шаг #3. Покупаем акции или облигации

Приобретать и продавать ценные бумаги через Тинькофф Инвестиции можно только в будние дни — по выходным биржа закрыта. Чтобы купить нужный нам продукт, переходим во вкладку “Что купить” и выбираем какую-нибудь ценную бумагу. Для примера я выберу FinEx Акции глобального рынка (кстати неплохая покупка в долгосрочной перспективе, найти можно вбив в поиске сверху FXRW).

Итак, находим нужный нам продукт — акцию, облигацию, фонд, валюту, — нажимаем на него и в следующем окне выбираем на какой счёт добавить продукт — брокерский или ИИС. Выбираем способ оплаты (для брокерского счёта можно прямо с банковской карты Tinkoff) и указываем необходимое количество единиц. Нажимаем купить и всё готово, теперь продукт находится в вашем портфеле.

Отдельно хочу рассказать про «Пульс»: на странице покупки какого-либо продукта присутствует много полезной информации, в том числе вкладка Пульс. Перед тем, как принять решение о приобретении продукта, советую ознакомиться с этим разделом.

В нём пользователи пишут свои комментарии и мнения о той или иной ценной бумаге. Вы можете открыть профиль любого комментатора и, оценив его годовую прибыль, убедится, насколько он успешный инвестор и стоит ли прислушиваться к его мнению. После открытия профиля вы сразу увидите все необходимые показатели:

Шаг #4. Выводим прибыль

Выводить средства с брокерского счета можно только на карту Tinkoff. Для этого всё также переходим в наш портфель, нажимаем на Рубль, но на этот раз выбираем Вывести

Далее по старой схеме — Откуда и Куда. Вывод происходит почти моментально.

Важный момент — чтобы выводить валюту, нужно иметь банковский счёт в нужной вам валюте. В Тинькофф он обслуживается бесплатно и открывается всего в пару нажатий. Для того, чтобы открыть валютный счёт, переходим в основное приложение Тинькофф Банка, сразу проматываем вниз и нажимаем кнопку Открыть новый счёт или продукт.

В следующем меню наверху нажимаем Добавить валюту и открываем нужный нам валютный счёт. После этого просто введите код из СМС и счёт готов.

Плюсы и минусы компании

Преимущества Тинькоффа:

- Дистанционное открытие счета.

- Низкий порог вхождения.

- Высокотехнологичная и удобная торговая платформа.

- Есть премаркет и постмаркет.

- Нет комиссии за простой счета.

- Простые тарифные планы.

- Мультивалютный счет.

- Объективные курсы биржевых активов.

- Ввод/вывод без комиссии со счета брокера.

- Отличная техподдержка 24/7.

Недостатки Тинькоффа:

- Высокие комиссии при обслуживании счета брокера.

- Нет деривативов и маржинальной торговли.

- Мало валютных пар.

- Нет инструментов теханализа.

- Редкие системные сбои в работе платформы.

- Периодические звонки с кредитами и кредитными картами.

Тарифы и комиссии 2021

На выбор предлагается 3 тарифа:

- Инвестор,

- Трейдер,

- Премиум.

| Операция | Инвестор | Трейдер | Premium |

| За открытие позиции | 0,30% | 0,05%, от 200 тыс. руб в день 0,025% | от 0,025%, до 2% |

| Обслуживание счета | Бесплатно | 0-290 руб. в мес. | 0-3000 руб. |

Тинькофф Инвестиции какой тариф выбрать

Тариф “Инвестор” подойдет новичкам и инвесторам с долгосрочными и среднесрочными стратегиями, торгующими без кредитного плеча. На данном тарифе не доступны внебиржевые бумаги и участие в IPO, но вы можете воспользоваться помощью робота-советника, а также имеете доступ к публикуемым инвест-идеям и прогнозам, публикуемым внутри карточки каждой акции. На данном тарифе вы можете подключить маржинальную торговлю, но будьте готовы к сбоям при попытке открыть сделку.

Как выяснилось путем разбирательств, такой “глюк” приложения может случаться, если периодически включать-выключать маржинальную торговлю. Так же как и следующий.

Проблему возможно решат, но это не точно 🙂

Нервы и время на общение с техподдержкой потратить придется.

В базовом тарифе вам доступен довольно широкий перечень торговых инструментов, но в то же время, вы не можете получить доступ к внебиржевым финансовым инструментам. Для их приобретения требуется тариф “Премиум”.

Даже базовый перечь активов тарифа “Инвестор” закроет потребности 95% инвесторов, т.к. в нем присутствует достаточное количество акций российских и популярных зарубежных компаний.

Если вам не хватает внебиржевых ценных бумаг, а тариф “Премиум” пока не нужен, то рекомендую рассмотреть зарубежного брокера Roboforex, где вы можете приобретать внебиржевые зарубежные акции с минимальным депозитом. Для торговли, вам понадобиться счет .

Тариф “Трейдер” подойдет для активной краткосрочной торговли акциями в течение дня. Комиссии за сделку тут меньше – 0,05% за сделку и 0,025% ежедневный оборот по сделкам в день достигает 200000 руб.

- отсутствия сделок в течение месяца,

- наличия премиальной карты Тинькофф,

- инвестиционный портфель превышает 2 000 000 руб.,

- оборот по сделкам за прошлый месяц превысил 5 млн. рублей.

Во всех остальных случаях плата за обслуживание составляет 290 рублей в месяц.

Остальные условия схожи с тарифом “Инвестор”. Доступа к внебиржевым бумагам нет, участие в IPO принимать не сможете. Доступ к идеям, прогнозам и возможность маржинальной торговли не ограничены.

Тариф “Premium” подойдет для профессиональных инвесторов с внушительным капиталом. Основная привлекательность тарифа – доступ к внебиржевому рынку финансовых инструментов. За это придется доплатить суммой от 3 000 000 руб., тогда обслуживание для данного тарифа будет бесплатным или 3000 руб./мес. Снижение до 990 руб./мес. возможно со 2-ого мес., если на брокерском счете будет сумма от 1 до 3 млн. рублей.

На Премиум тарифе Тинькофф инвестиции комиссии за сделку:

- на операции с ценными бумагами, доступными на всех тарифах – 0,025% с каждой сделки,

- за внебиржевые акции и ETF – 0,25% за сделку,

- внебиржевые еврооблигации – от 0,25% до 1%,

- структурные ноты – 1%-4% за операцию,

- участие в IPO – 2% за сделку.

- За перенос позиций при маржинальной торговле на следующий день – от 25 рублей.

Также на данном тарифе доступна подписка на “Ведомости” и персональный менеджер.

Выбирая трейдерский тариф или маржинальную торговлю не забывайте ставить уровни стоп лосс и тейк профит. Разберу эти функции на реальном примере: вы приобрели акцию сбербанка за 189 рублей, но опасаетесь, что цена может упасть. Выставляем стоп лосс на уровень 180 рублей, а тейк профит на 210 рублей. Если цена опуститься до 180 рублей, ваша сделка будет закрыта и вы потеряете 9 рублей, а при достижении цены 210 рублей, сделка закроется автоматически с профитом 21 рубль.

Также в приложении есть возможность устанавливать отложенные ордера или лимитные заявки. Например, вы хотите купить акцию Сбербанка по 180 рублей, а текущий курс 189 рублей. Для этого вам нужно нажать “Купить” и выставить лимитный ордер на 180 руб. По достижении ценой 180 рублей, сделка будет открыта.

Отложенные сделки работают только во время открытой торговой сессии, по ее закрытию, все такие ордера будут автоматически удалены. На следующий торговый день их нужно будет ставить заново.

По поводу комиссий не все так прозрачно судя по отзывам.

Влияние комиссий на результат

Если изучить отзывы, то одна из самых распространенных претензий – величина комиссионных отчислений. По мнению трейдеров и инвесторов они великоваты. Как по мне, зависит все от ситуации. Иногда они действительно кажутся неприемлемыми, но чаще – на одном уровне с другими компаниями.

Пример

- За месяц приобретена 1 облигация за 1000 рублей, со сделки списана комиссия в 0,3% или 3 руб. Так как в отчетном периоде велась торговля, то придется отдать еще и 99 руб. за обслуживание счета, в итоге трейдер заплатит 10,2% от суммы покупки. Это действительно очень много, но в реальности мало кто торгует в таком режиме. Сделок больше, объемы выше, так что 10% на комиссии при всем желании потерять очень сложно.

- Если то же самое проделать на тарифе Трейдер, то в момент заключения сделки дополнительно к комиссионному сбору спишется еще и стоимость обслуживания счета в размере 590 руб. То есть потери составили бы почти 60%.

Эти примеры я привожу для того, чтобы вы перед выбором тарифа адекватно оценили свои возможности и сразу выбрали подходящий план. А вот чему высокие комиссии мешают так это созданию инвестпортфеля при небольшом капитале. Ранее выходил ликбез, как сформировать инвестиционный портфель, рекомендую с ним ознакомиться. Но высокие сборы эффективность этого приема снижают.

Другие брокеры

Что касается сравнения с другими компаниями, то важны детали. В Тинькофф действительно в комиссию включено все, не нужно, например, отдельно оплачивать депозитарий. Пара примеров:

БКС – на тарифном плане комиссия колеблется в пределах 0,0177-0,0531%. При этом в месяц придется доплатить за депозитарий 177 руб., за сделки РЕПО (неполное покрытие) – 118 руб., использование QUIK – 300 руб (если сумма менее 30 000 рублей). за вычетом комиссии, за МТ5 – 200 руб. с ежемесячным снижением;

Открыть счет в БКС можно здесь

У Финама на тарифе Дневной при обороте менее 1 млн. за торговую сессию списывать будут 0,0354% за сделку, но не менее 41 руб. 30 коп.

Так что все относительно. При сравнении напрямую у Тинькоффа действительно комиссионные сборы выше

Но если учесть удобство работы, на это не особо обращаешь внимание. Просчитывайте заранее потери на комиссиях

Подробнее о приложении – вход и интерфейс

Как и в случае с приложением личного кабинета, для входа в Тинькофф Инвестиции придется зарегистрироваться и стать клиентом банка – гостевого входа тут, к сожалению, нет. Да это, наверное, и невозможно при текущих условиях, ведь для пополнения брокерского счета тут можно использовать лишь карту Тинькофф – другие банки не подойдут.

Проще всего заказать карту Тинькофф Black – этот продукт наиболее активно рекламируется и является самым удобным для новых пользователей. Сначала запустите приложение и введите номер телефона, который хотите привязать к карте. Затем потребуется его подтвердить при помощи смс-кода – он приходит моментально. Далее настраиваем защиту: либо отпечаток пальца, либо – четырехзначный код. Понятное дело, что в случае использования Тинькофф Инвестиции на ПК или ноутбуке нам подойдет лишь код.

Затем указываем базовые данные о себе: ФИО, дата рождения и адрес почты, выбираем нужный продукт и отправляем заявку. С вами быстро свяжутся, а затем – привезут карту. После этого, уже став полноценным клиентом банка Тинькофф, вы сможете использовать Тинькофф Инвестиции.

В интерфейсе приложения есть пять основных вкладок:

- Портфель;

- Что купить;

- Лента новостей;

- Чат;

- Меню настроек.

Пройдемся по каждому пункту и кратко опишем, за что он отвечает.

Портфель

Личный кабинет инвестора, в котором отображается сумма вашего счета и список купленных ценных бумаг. Существуют разные тактики формирования портфеля для долгосрочных или краткосрочных инвестиций – в зависимости от этого ваш портфель будет либо часто меняться, либо оставаться неизменным. Помимо этого в данном пункте есть также возможность вывести деньги на карту Тинькофф или перевести их на брокерский счет для работы с инвестициями.

Также тут доступны смена тарифа и отключение услуги Овернайт – в ее рамках брокер на ночь берет ваши бумаги и платит за это небольшие деньги. Данная услуга удобна долгосрочным и малоактивным инвесторам – остальным же лучше отключить, хотя каждый решает сам.

На момент написания статьи в приложении Тинькофф Инвестиции доступно три основных тарифа:

- Инвестор – базовый тариф, на который автоматически отправляются все новые пользователи. Отличается единой комиссией за все сделки и бесплатным обслуживанием счета в период, когда инвестор не занимается торговлей на бирже.

- Трейдер – сниженная комиссия за сделки, бесплатное обслуживание для активных пользователей и держателей Премиальных карт Тинькофф.

- Премиум – дает набор персональных сервисов и доступ к любым ценным бумагам. Также в подарок дается особая карта и скидка для крупных инвесторов.

Более подробно с тарифами можно ознакомиться в приложении или на сайте Тинькофф.

Что купить

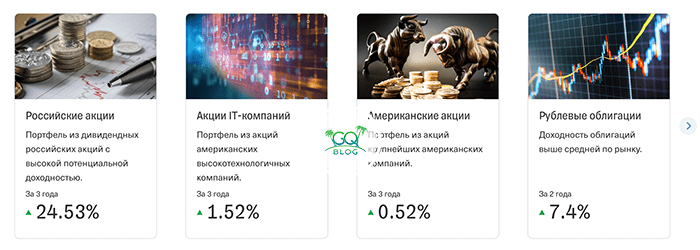

Основное окно для работы в Тинькофф Инвестиции. Здесь вам будет предоставлен доступ к фондам, акциям, облигациям и валютам – можно отслеживать их курсы, покупать и продавать, зарабатывая на этом деньги. Доступны как российские, так и иностранные ценные бумаги.

Для того, чтобы инвесторам было удобнее ориентироваться во множестве доступных инструментов, есть удобные фильтры, а также – поиск по названию. Наиболее полезные инструменты можно добавлять во вкладку Избранное, чтобы получить к ним мгновенный доступ без необходимости повторных поисков.

Еще одним удобным инструментом в этой вкладке является автосборщик портфеля – Сова. Тут при помощи ответов на три простых вопроса вы сможете собрать свой стартовый и наименее рискованный портфель. Очень удобная функция для новичков в сфере инвестирования.

Лента

Тут собраны последние новости из сферы инвестиций. Есть как подкасты, которые удобно слушать по пути на работу, так и текстовые новости. Если вы хотите всегда быть в курсе последних событий финансового мира – а чтобы не потерять деньги, лучше этого хотеть – почаще посещайте данную вкладку.

Чат

При помощи чата вы можете быстро связаться с представителем банка или брокером и решить насущный вопрос. Тут можно задавать как справочные вопросы – вроде информации о тарифах или об акциях – так и технические, если вы столкнулись с какой-то проблемой. Отвечают быстро, общаться – удобно.

Настройки(Ещё)

Общая информация об инвесторе. Тут вы найдете свой тариф, а также сможете пройти тест, чтобы система оценила ваш профиль – насколько рискованно вы готовы действовать. Помимо этого есть также ряд других параметров, вроде уведомлений и прочего.

Тинькофф Инвестиции-что это такое

Всем привет, коллеги! Давно уже хотела рассмотреть трейдинг через Тинькофф Инвестиции, как заработать на этом, и чем он так привлекает клиентов. Ведь Тинькофф-лидер по брокерскому обслуживанию на Российском рынке. Имеет очень хорошее приложение для смартфона. Хотя приложения уже есть у всех брокеров, но они все равно далеко позади за Тинькофф.

Кстати, если мы с вами еще не знакомы, то почитать обо мне и об успехах моих учеников, можно здесь.

Стоит только заглянуть в интернет, так обязательно наткнешься на рекламу услуг Тинькоффа, в рекламе электронной почты тоже не обойтись без него.

Не удивительно, что Тинькофф обогнал таких гигантов рынка по брокерским услугам, как Финам и БКС. Да что они, даже Сбербанк, банковская карта которого есть у каждого второго россиянина, и то умудрился обогнать. Можно сказать, что почти на каждом столбе висит реклама «Тинькофф Инвестиции-как заработать легко и быстро».

Но в первую очередь, Тинькофф-это банк. И до 2018 года занимал рынок именно по банковским услугам. И только в 2018 году Тинькофф банк получил лицензию на самостоятельную брокерскую деятельность. В тот же год была запущена своя платформа для осуществления брокерской деятельности и началось массовое привлечение клиентов.

Теперь у каждого владельца смартфона появилась некая возможность заниматься инвестированием через Тинькофф. Остается только разобраться, как в Тинькофф открыть счет?

Часто задаваемые вопросы

Как найти дивидендные акции?

Если вы хотите найти в сервисе какие акции имеют дивиденды — то напрямую сделать это не получится. Нужно заходить в каждую бумагу и смотреть данные о дивидендных выплатах.

Проще всего использовать дивидендный календарь сторонних сайтов.

Например:

- https://dohod.ru/ik/analytics/dividend

- https://bcs-express.ru/dividednyj-kalendar

- https://open-broker.ru/ru/analytics/

Ищем интересные бумаги с высокими выплатами, а потом переходим в Тинькофф. И совершаем сделку.

Выплата дивидендов

Все дивиденды по акциям, находящихся в вашем портфеле зачисляются на счет. Обычно деньги поступают в течение месяца после дивидендной отсечки. Это правило действует не только для Tinkoff, а для всех брокеров. От иностранных акций и еврооблигаций средства зачисляются в долларах.

Деньги можно сразу же использовать: вывести, потратить или инвестировать.

Налоги с акций и других ценных бумаг

Нужно ли платить налог с прибыли, в том числе и поступающих дивидендов? Сколько и как это сделать?

Налогообложению подлежит вся прибыль полученная инвестором в результате торговли по ставке 13%.

Сюда входит получение дивидендов и продажа ценных бумаг с прибылью (купили за 100 000, продали за 150 тысяч рублей). С 50 000 рублей (чистой прибыли) и будет удержан налог 13% или 6 500.

Отдельно про облигации. С ОФЗ налог не платится совсем (с купонных выплат). С других долговых бумаг — налогообложению подлежит превышение купонного дохода на 5 процентных пункта от ключевой ставки ЦБ. То есть если ставка 8%, а доходность облигации 14%, то налог будет удержан только с 1 процента.

Фондовый брокер, с которым у вас заключен договор (в данном случае БКС) является налоговым агентом. Это значит, что он сам удерживает с вашей прибыли все налоги. И на счет уже поступает сумма, очищенная от 13%.

В конце года брокер определяет итоговую величину налогооблагаемой базы (сумму всех убытков и прибыли) и делает перерасчет. Либо дополнительно удержит налог, либо (если были убыточные операции) вернет излишне удержанную сумму.

Можно ли открыть ИИС в Тинькофф инвестиции?

Нет. Индивидуальный инвестиционный счет можно открыть только обратившись к брокеру напрямую.

Уже можно. )))

Какова минимальная сумма инвестиций?

Размер минимальной суммы ограничен только стоимостью ценных бумаг. Например, одна российская облигация стоит 1 000 рублей. Стоимость большинства российских акций находится в пределах 2-5 тысяч рублей. Но не забываем про минимальную комиссию в 99 рублей. Америка просит за свои бумаги 30-100 баксов (в среднем).

Сколько можно заработать?

Этого никто не знает. Если вы покупаете облигации, то ваша прибыль — это величина купонного дохода. Если же объект инвестиций акции, то разброс может быть от -100% до +20 +30 +50% и выше. Здесь все зависит от купленной бумаги и срока вложений. Гарантию, что цена акции будет расти в будущем и вы 100% получите прибыль никто не дает.

Есть только советы аналитиков. Но… 100% доверять им тоже не стоит.

Почему нельзя покупать акции круглосуточно или время работы биржи

Иногда в платформе можно встретить, особенно в выходные, надпись «Биржа закрыта». Что это значит?

Покупка ценных бумаг в сервисе Тинькофф инвестиции зависит от времени работы мировых бирж. Биржа работает — можно совершать сделки. Биржа закрыта — операции невозможны.

График работы Московской Биржи с понедельника по пятницу. Торги начинаются с 10 часов и заканчиваются в 18-45 по московскому времени.

Америка (NYSE, NASDAQ) торгуется с 17-30 до 24-00 (зимнее время) и с 16-30 — до 23-00 (летнее время). Время указано тоже московское.

Великобритания (LSE) — 10-00 — 17-30 летом и 11-30 — 18-30 — зимой.

Какие комиссии при выводе средств?

Вывод средств с брокерского счета бесплатный. Деньги поступают на карту буквально в течение нескольких минут. Но здесь есть небольшие нюансы. Подать заявку нужно до 17-15 по московскому времени. В противном случае деньги получите только на следующий день. То же самое касается выходных и праздничных дней.

Для примера, у многих брокеров вывод средств может занимать от нескольких часов до 2-х суток. С взиманием комиссии за перевод.

Еще один плюсик, для тех кто не в курсе. Торги на фондовом рынке происходят по принципу Т2+. Это значит, что после продажи бумаги (акций) деньги на брокерский счет поступают через 2 дня. В сервисе Тинькофф такого ограничения нет. После продажи, деньги моментально поступают на брокерский счет. И их сразу же можно вывести.

Как начать зарабатывать с Тинькофф Инвестиции?

Для начала необходимо зарегистрироваться, кликнув «Открыть счет», а далее «Войти». В последнее время, среди популярных бизнес-идей: трейдинг акциями, покупка облигаций и участие в ETF являются весьма востребованными. Важным моментом является то, что за обслуживание счета в этом приложении плата не взимается, так почему бы не попробовать. Все операции подвязываются в историю аккаунта, можно выбирать для покупки тот или другой инструмент в два клика, следить за аналитикой. Удобно, что у приложения есть собственная социальная сеть «Пульс», где можно пообщаться с коллегами, узнать об основных сложностях и подводных камнях торговли, или же о сильных сторонах сотрудничества с этим брокером в режиме онлайн.

Открытие ИИС или брокерского счёта

Для этого необходимо отправить заявку в фирменном приложении, указав контактные данные и заполнив все поля. Выходить из дома для подписания договора не нужно, поскольку курьер привезет пакет документов по любому адресу. В среднем, время открытия счета составляет 1 день, а если выходной, тогда на следующий рабочий день. Для «Премиум» версии открытие может проходить до 2-х дней.

Тарифы

Комиссии необходимо платить только за сделки. За обслуживание счета никакая оплата не взимается. Предусмотрена возможность подключения статуса «Премиум», которая открывает выход на международные рынки, дает персональную карту в подарок и предусматривает персонального менеджера. Комиссия за покупку или продажу из расширенного списка составляет 0,25%. Тарифная линейка представлена по 3 позициям

Предлагаю остановить внимание на самых популярных направлениях

Тарифы брокера в зависимости от типа клиента

| Вид операции | Инвестор | Трейдер | Премиум |

|---|---|---|---|

| Сделка | 0,3% | 0,05%, 0,025% после закрытия дня, когда размер сделок превысил 20 тыс. рублей | 0,025%0,25-4% в случае работы с иностранными внебиржевыми ценными бумагами |

| Обслуживание | 0% | 290 рублей , если оборот ниже 2-х млн., были сделки за отчетный период, нет премиум-карты банка, оборот за прошлый период не превысил 5 млн. | Если портфель свыше 3 млн. рублей — 0. Капитал 1-3 млн. — 990 рублей. Остальные случаи — 3 тыс. руб. |

| Открытие Пополнение Закрытие | Бесплатно | Бесплатно | Бесплатно |

Личный кабинет инвестора

В персональном аккаунте можно подключить бесплатного помощника. Он «расскажет», как заработать, но для этого необходимо дать ответы на 3 вопроса:

- Какая валюта вложений?

- Какая максимальная сумма для инвестирования?

- Какие опции желаете, чтобы были в портфеле?

Далее на основе данных система предлагает вам конкретные акции, облигации, инвестиционные фонды для работы.

Торговля с Тинькофф

Для начала необходимо выбрать акции определенной компании, проанализировав информацию по каждой. В ленте видны актуальные предложения с доходностью за определенный период. Далее нажимаете купить и выбираете количество ценных бумаг для приобретения. Как правило, минимальный лот составляет 10 позиций, но есть компании, которые разрешают покупать бумаги поштучно. Затем видите, какой размер комиссии брокера. К слову, Тинькофф брокер отличается приемлемыми ставками, начиная от 0,025% за операцию.

Заключение

Что можно сказать в итоге? Тем, кто еще не знаком с инвестициями, но планирует заняться ими, сервис от Тинькофф вполне подойдет. Он удобен в использовании, предлагает много полезной информации и относительно недорого стоит. Инвестиции помогут вам собрать базовый портфель акций и успешно распоряжаться им. Более опытному инвестору такой сервис, скорее всего, не подойдет — ему лучше обратиться к другому брокеру.

Конечно же, не забывайте о рисках, которые сопровождают любые инвестиции. Внимательно просчитывайте свой портфель акций, не вкладывайте все деньги в один инструмент и оставьте определенную сумму свободных денег на крайний случай. Не поддавайтесь эмоциям: не спешите покупать резко растущие акции и продавать падающие. Уделите время на изучение правил инвестиций и не бойтесь обращаться за помощью к специалистам.

Выводы

Кому подойдут «Тинькофф Инвестиции»: в первую очередь услуги такого онлайн-брокера подходят начинающим инвесторам, которые хотят познакомиться с миром трейдинга и инвестиций, совершить первые торговые операции, осуществить первые вложения. Для этого отлично подходит тариф «Инвестор» с бесплатным обслуживанием. Для более серьезных финансистов стоит рассмотреть платные тарифы. Ну, а тем, кто зарабатывает на скальпинге или другой профессиональной торговле, «Тинькофф Инвестиции» подойдут только в качестве вспомогательного мобильного решения.

Если раздумываете, какое приложение лучше подойдет именно вам – прочитайте обзор Финтолка, где мы собрали топ-10 приложений для инвестирования.