Расчетный счет в тинькофф банке

Содержание:

- Преимущества и недостатки РС для ООО в Тинькофф

- Как открыть счет в Тинькофф: подробная инструкция

- Общие сведения

- Отличия между Номером карты и номером Расчетного счета

- Услуги расчетно-кассового обслуживания

- Как открыть расчетный счет в Тинькофф банке

- Личный кабинет Тинькофф Бизнес

- Тарифы РКО в банке Тинькофф

- Зачем нужен валютный счет: преимущества клиента Тинькофф

- Преимущества открытия р/с в «Тинькофф Банке»

- Действующие тарифные планы

- Расчетный счет в Тинькофф: Тарифы для ИП и ООО

Преимущества и недостатки РС для ООО в Тинькофф

Открытие РС в организации Тинькова отличается такими преимуществами:

- Не нужно посещать офис банка, все можно сделать в онлайн режиме. Оформление РС занимает несколько дней.

- Для клиентов доступны удобные сервисы для своих бухгалтеров и бесплатная проверка контрагентов.

- Круглосуточная поддержка персонального менеджера.

- Для свободного использования всех возможностей интернет-банка не требуется установка дополнительного программного обеспечения.

- Внутрибанковские операции производятся круглосуточно.

- Как только клиент получает реквизиты счета, их можно отправлять контрагентам и получать от них расчет.

Тинькофф Банк гарантирует надежность предлагаемых услуг. Это второй по счету банк РФ по количеству выпущенных кредитных карт. Организация входит в 30 крупнейших банков по количеству активов. Кредитная организации характеризуется высокими рейтингами по кредитоспособности, что также служит показателем надежности и устойчивости финансового учреждения.

Минусы оформления расчетного счета:

- Необходимость обязательного заключения договора на РКО, оплата за него.

- В кассе нужно вводить лимит и соблюдать его.

Также к недостаткам можно отнести то, что налоговая инспекция может заблокировать счет в ряде случаев. Это происходит, если клиент задерживает отчетность ФСН, не оплачивает штрафы и пени, не выполняет другие требования и постановления налоговой. Но эти недостатки относительны, потому что любой банк обязан исполнять предписания и требования налоговой службы. А работать без расчетного счета юридическим лицам в РФ незаконно.

Как открыть счет в Тинькофф: подробная инструкция

Вся процедура оформления начинается с дебетовой карты, открыть которую можно, подав заявку на официальном сайте www.tinkoff.ru или посетив отделение. Как правило, забрать готовый продукт в областных центрах можно уже через 2 дня. В пригородах сроки могут немного сдвигаться в большую сторону. При этом оператор, который принимает документы, сможет точно рассчитать дату получения.

После того, как карта получена, можно приступать и к оформлению персонального счета. Эта процедура занимает всего несколько минут.

Где подать заявление, необходимые документы

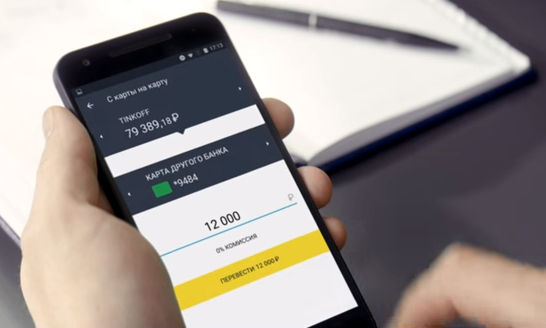

После получения карты пользователь может зарегистрироваться в личном кабинете на сайте tinkoff.ru или скачать мобильное приложение. Последнее идентично личному кабинету с тем лишь отличием, что адаптировано под смартфоны и планшеты на iOS и Android.

Скачать приложение можно в AppStore и Play Market соответственно. Для регистрации достаточно указать свой номер телефона, воспользоваться одноразовым кодом из смс и придумать логин.

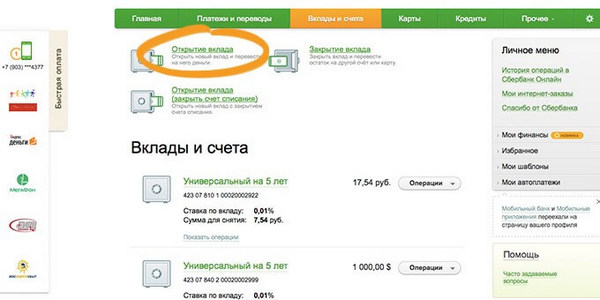

С помощью личного кабинета можно открыть счет:

- Внизу, после панели счетов, выбрать кнопку «ОТКРЫТЬ НОВЫЙ ПРОДУКТ» и нажать на нее.

- Перейти в раздел «БОЛЬШЕ ВОЗМОЖНОСТЕЙ» и нажать «ОТКРЫТЬ НАКОПИТЕЛЬНЫЙ СЧЕТ». Здесь можно остановиться на целевом или обычном типе. Если выбран целевой продукт, необходимо будет настроить его параметры в выпадающем окне: указать назначение и нужную сумму, период за который ее планируется собрать. Проценты на целевой и накопительный счет обычно начисляются одинаковые.

- Подобрать необходимую валюту – рубли, доллары или евро.

- Нажать «НАЧАТЬ КОПИТЬ», если продукт накопительный или «СОЗДАТЬ» во всех остальных случаях.

Обратите внимание! Как и с обычного дебетового, с накопительного счета можно снимать средства или расплачиваться ими. Разница в том, что с постоянно находящейся на счету суммы можно получать проценты

При этом, посетить отделение банка все равно придется – сотрудники должны убедиться, что счет открывает действительно держатель карты, а не злоумышленник, который воспользовался его данными. Кроме того, на обслуживание счета необходимо подписать договор. Обновлять это соглашение придется раз в год, чтобы счет не заблокировали.

Общие сведения

Главный, он же единственный офис Тинькофф Банка находится в Москве, на 1-м Волоколамском проезде, дом 10. Кор. счет 30101810145250000974, банковский идентификационный код (БИК) 044525974. Телефон горячей линии: (495)648-10-00.

Собственно, это всё, что нужно знать. Для открытия счёта следует осуществить вход на этот интернет-ресурс. По замыслу его создателей, там перспективный клиент найдёт всю полезную информацию. Однако некоторые подробности и разъяснения всё же не повредят.

Преимущества счёта в Тинькофф Банке

Выгодные тарифы, обусловленные низким уровнем издержек, уже упоминались. Другие достоинства банка состоят в следующих факторах:

- круглосуточная доступность онлайн-консультаций в чате по вопросам расчетно-кассового облуживания;

- возможность оформления нескольких типов расчётных и кредитных пластиковых карт;

- разнообразный инструментарий ведения экономической деятельности;

- широкая доступность услуг: стать клиентом банка может практически любой желающий.

Открыть расчётный счет по акции

Отличия между Номером карты и номером Расчетного счета

Пластиковая карта используется в качестве инструмента, который позволяет удаленно осуществлять различные операции с банковским счетом, а именно:

- Оплата покупок безналичным способом;

- Перечисление финансовых средств физическим лицам;

- Оплата услуг компаний;

- Совершение платежей через интернет;

- Снятие наличных и так далее.

Все вышеприведенные процедуры могут быть осуществлены по реквизитам банковской карточки:

- В случае онлайн использования для этого учитывается номер, код, а также дата действия (информация располагается непосредственно на пластиковой карточке);

- Для осуществления оплаты через платежные терминалы в банкомате или магазинах применяется магнитная лента или wi-fi чип.

Счет карточки от банка Тинькофф необходим для выполнения множества банковских операций, которые невозможно осуществить исключительно по реквизитам карточки.

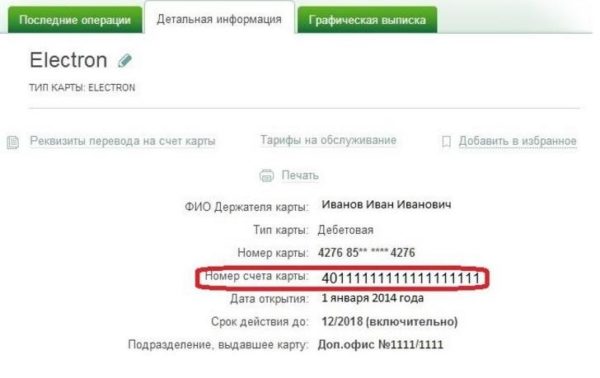

Важно помнить о том, что карточный и расчетный счета, по сути, являются одним и тем же (единый баланс), а разные номера присваиваются им из-за особенностей продуктов. Так, банковская карта имеет 16 цифр, которые несут в себе такие сведения:

Так, банковская карта имеет 16 цифр, которые несут в себе такие сведения:

- Платежная система (MasterCard, VISA);

- Банк-эмитент;

- Тип карточки (кредитная, либо расчетная);

- Валюта текущего счета;

- Регион выпуска;

- Счет;

- Проверочное число.

Если говорить о том, как выглядит р/счет, то он представляет собой комбинацию двух десятков цифр:

- Первые пять знаков указывают на балансовый номер банка (первый и второй порядок);

- 6-9 цифры обозначают валюту;

- Девятая цифра: контрольная;

- 10-13 цифры являются код подразделения банковской организации, в котором было осуществлено открытие счета;

- Последние семь цифр являются внутренним номером Лицевого счета определенного пользователя Тинькофф.

К текущему счету одновременно может быть привязано несколько карточек, причем номер всегда будет оставаться прежним. Карта же обладает ограниченным сроком действия, по завершении которого в обязательном порядке будет выдан новый продукт (в том числе, если карточка будет утрачена или испорчена), которому присваиваются другие параметры. Новая пластиковая карта привязывается к тому же счету.

Применять средства с последнего (получение наличных, осуществление платежей и перечисление средств) можно в любое удобное время. Это оказывается возможным даже в том случае, когда отсутствует пластик (исключительно через отделение).

Услуги расчетно-кассового обслуживания

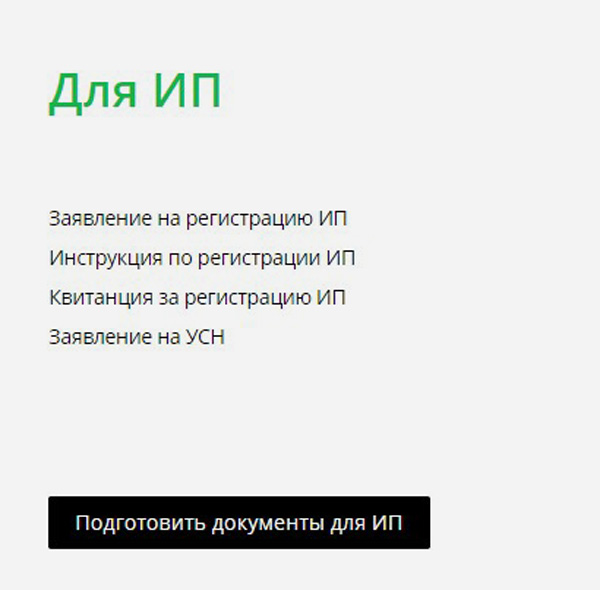

Особенности регистрации ИП и ООО

- Вход в раздел «Регистрация бизнеса» с целью заполнения специальной формы;

- Подготовка документации сотрудниками банка и их отправка в готовом виде по эл. адресу клиента;

- Подание полученной ИП документации в ФНС + оплата госпошлины за регистрацию;

- Открытие расчётного счёта через подачу в банк специальной заявки, но только по результатам получения в налоговой службе документа об открытии ИП или ООО.

Бухгалтерия онлайн

- Исключение личного присутствия в ФНС по поводу сдачи отчетов и деклараций;

- Оптимизация процесса подготовки документов для налоговой;

- Выполнение функций по ведению бухгалтерского учёта.

Особенности пользования личным кабинетом и мобильным приложением

- Совершение, как рублёвых, так и валютных платежей на внутрибанковские счета и аналоги, принадлежащие сторонним банкам;

- Предоставление счетов, востребованных контрагентам;

- Услуги по созданию документации;

- Содействие в сдаче отчётности;

- Доступ к историям совершения разных платежей;

- Выписки и уточнения по остаткам на счёте;

- Возможности валютного контроля;

- Настройка в соответствии с интересующими лимитами по банковским прдуктам;

- Консультации по интернету;

- Ряд дополняющих функций, в т.ч., зарплатный проект, эквайринг, кредиты для бизнеса и т.д.

Зарплатный проект

- Бесплатное подключение;

- Абонплата – 0 руб.;

- Пополнение зарпалатного счёта – отсутствие комиссии по переводам, выполнение аналогичных операций через партнёров – бесплатно, в сторонних банках – 2% от поступления;

- Обналичивание денег в собственных банкоматах (от 3000 руб.) – без комиссии, а в иных случаях – 2%, но не менее 90 руб. за транзакцию;

- СМС-оповещения – 59 руб.;

- На остаток по счёту – 6%;

- Бесплатные услуги по выпуску карт, предназначаемых для сотрудников финансового учреждения;

- Доставка по всем регионам РФ.

Эквайринг

- Торговля в условиях стационарных и передвижных пунктов позволяет рассчитывать на терминалы, как проводных, так и мобильных типов. Покупка соответствующего оборудования обойдётся в 18500 ли 19500 руб.

- Комиссия по платежам, предусмотренным в соответствии с тарифом «Профессиональный» – 1.79%, «Продвинутый» – 2.29%, «Простой» – 2.69%.

- Оперативность зачислениия на р/с – 1 день.

- Отсутствие абонплаты;

- Комиссия по платежам согласно тарифу «Профессиональный» – 2.19%, «Продвинутый» – 2.49%, «Простой» – и 2.69%;

- Факт зачисления – через день после выполнения транзакции.

Кредиты и овердрафт

- Доступность для всех владельцев р/с в данном банке;

- Пределы овердрафта – 1 млн. руб.;

- 45-дневный срок использования + отсутствие комиссионного сбора за первые 7 дней;

- Стоимость пользования средствами – 490 руб. за неделю;

- Оформление по интернету.

- «Оборотный кредит» предполагает верхнее ограничение в размере 3 млн. руб., действие программы – 6 мес., а ставка – от 1% за месяц.

- «На любые цели» – лимит до 2 млн. руб., срок пользования – 6 лет, ставка – от 12% в год.

- «Под залог недвижимости» – сумма до 15 млн. руб., длительность – до 15 лет, ставка – от 9%.

Как снять и положить деньги на счет ИП и ООО

- Через кассы партнёрских организаций;

- Использование банкоматов и терминалов банков-партнёров;

- Переводом денег с других счетов посредством межбанковски платежей.

Как открыть расчетный счет в Тинькофф банке

Удобство открытия расчетного счета в банковской организации Тинькова в том, что клиенту не нужно тратить время на поездку в отделение банка. Все услуги можно оформлять дистанционно: позвонить по номеру или оставить онлайн заявку на сайте.

Менеджер банка проинструктирует, какие бумаги нужно собрать для открытия расчетного счета. Когда все будет готово, представитель кредитной организации встретится с клиентом и передаст ему договор на РКО.

Когда расчетный счет открыт понадобится пополнить его баланс. Сделать это без комиссии можно 4 способами:

С РС другой финансовой организации. Для этого нужно создать платежной поручение, отослать его в банк, чтобы со счета в той учреждении сняли средства и перевели на баланс в Тинькоффе.

Переводом средств со счета физлица. При этом варианте допускается пополнить баланс через электронные системы, Интернет-банк. Для этого нужно вписать реквизиты банка, указать, ИП или ООО, приложить ИНН, КПП. Также клиент обязательно сообщает в форме назначение платежа.

В банкоматах Тинькофф. Для этого подойдет корпоративная карта. Ее вставляют в банкомат, вводят ПИН-код, нажимают на услугу пополнения. Потом нужно указать назначение платежа и пополнить наличными. Также можно сделать это с номером счета. Для этого нужно выбрать пополнение карты и ввести номер счета. Нужно обязательно проверить правильность введения цифр. Затем можно внести деньги.

В офисах и представительствах партнеров Тинькова. В отделении клиент предоставляет паспорт, указывает номер счета и вносит платеж. Но у сотрудников нужно спросить о сроках поступления средств и комиссии.

Снять наличные с РС можно в любом банкомате страны, используя корпоративную карту. Или рассчитываться ею по безналичному расчету.

Список документов для физических и юридических лиц

Для активации расчетного счета в банке Тинькова физическому лицу нужно собрать такие документы, если он регистрирует свою деятельность как предприниматель:

- гражданство РФ;

- выписку из ЕГРИП;

- свидетельство о присвоении идентификационного номера налогоплательщика;

- последнюю декларацию о налогах;

- лицензию на оказание услуг или торговлю определенными товарами или патент.

Юридическому лицу, чтобы оформить расчетный счет, нужно собрать другие документы:

- Гражданство РФ.

- Свидетельство о присвоении идентификационного номера налогоплательщика.

- Выписку из единого госреестра юридических лиц.

- Документ об учреждении.

- Последнюю налоговую декларацию.

Все бумаги нужно отсканировать или сфотографировать в хорошем качестве и предъявить банковскому сотруднику.

Заполнение заявки на РС онлайн

Зарегистрировать расчетный счет можно онлайн на официальном сайте Тинькова путем подачи онлайн заявки. Для этого перейдите на вкладку «Бизнес» и выберите тип счета. После этого понадобится:

- Указать необходимый тариф: простой, продвинутый или профессиональный.

- Заполнить анкету по форме для открытия счета.

- Обсудить с менеджером детали и договориться о дате, месте и времени встречи с сотрудником банка.

- Получить от менеджера реквизиты счета.

- Прикрепить для отправки через сайт tinkoff сканы или фотографии документов.

- Встретиться с менеджером, передать ему документы и заключить договор.

Открытие счета по телефону

При регистрации расчетного счета по звонку телефону, то нужно связаться с менеджером Тинькофф Банка через call-центр. Сотруднику следует сообщить свои контактные данные и информацию о бизнесе, компании. После подачи онлайн заявки можно приступать к сбору бумаг. Встречу с сотрудником банка назначают только тогда, когда все документы для открытия РС подготовлены.

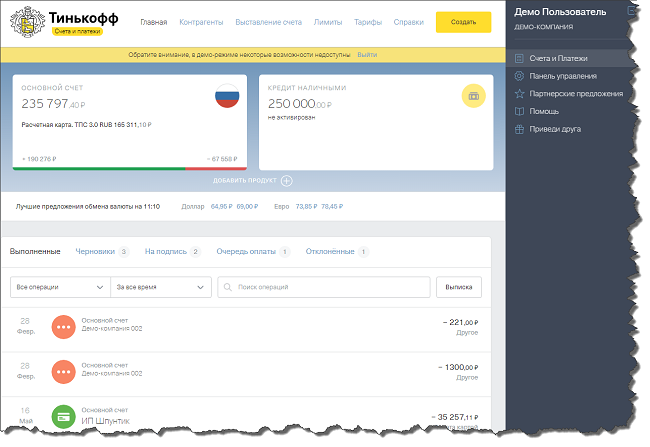

Личный кабинет Тинькофф Бизнес

Сервис обладает удобными функциями, поэтому создает комфортные условия для совершения операций в отечественной и иностранной валюте.

Преимущества личного кабинета для юридических лиц

Удобства Тинькофф Бизнес уже оценили компании и индивидуальные предприниматели. Интерфейс системы удобен и дает ощутимые преимущества:

- Операции, консультации онлайн, без визита в банк.

- Первые 2 месяца бесплатно.

- Выгодные тарифы.

- Дополнительные пакеты услуг.

- Продвинутый интерфейс с удобной системой поиска операций, выставления счетов и другими опциями.

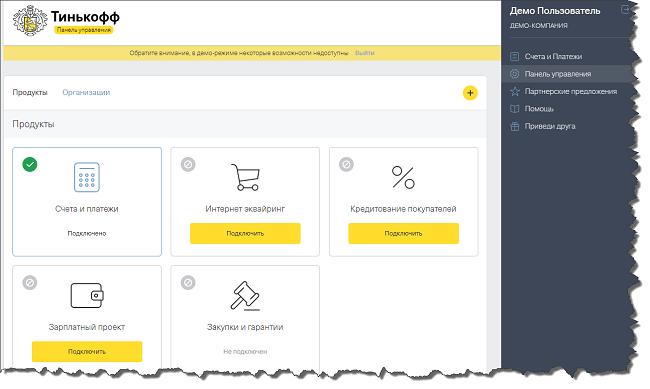

Демоверсия личного кабинета для ознакомления

Система предупреждает, что в демонстрационной версии доступны не все возможности личного кабинета, однако главные функции и разделы в нем есть:

- баланс расчетного счета;

- кредитный баланс;

- операции на счете (наименование контрагента, обложение НДС);

- предложения партнеров;

- программу «Приведи друга» и др.

Главные кнопки располагаются на панели управления личного кабинета Тинькофф банк. Это счета и платежи, кредитование, зарплатные проект и др.

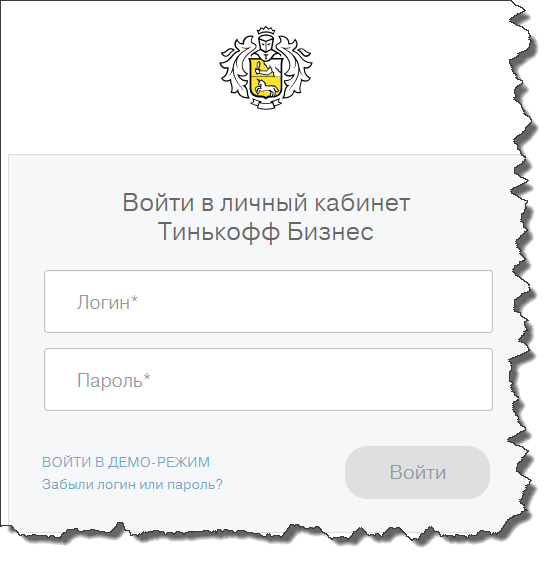

Вход в личный кабинет

- номер телефона;

- название компании;

- ИНН;

- Ф.И.О. ИП или директора;

- электронная почта.

После этого на указанный номер перезванивает менеджер Тинькофф, который запросит подтверждение (сканированные копии) документов:

- паспорта;

- ИНН;

- ОГРН;

- документы из ЕГРЮЛ.

Затем клиент встречается с представителем банка очно в удобное время, подписывает договор. После этого на электронную почту пользователя приходят данные для регистрации.

Для входа в личный кабинет Тинькофф Бизнес пользователь вводит полученные логин и пароль, которые можно легко восстановить в случае утери. С той же страницы входят и в демоверсию кабинета, чтобы оценить основные возможности системы.

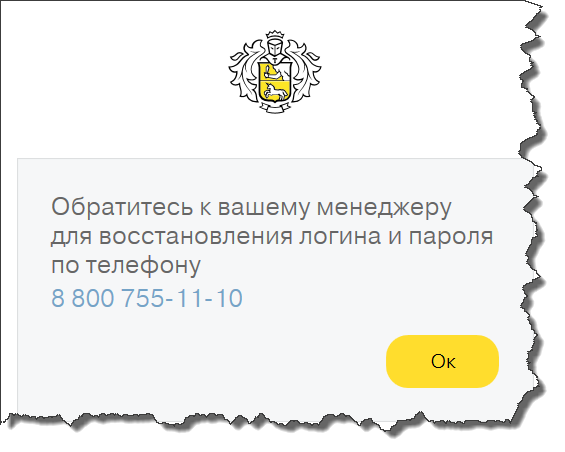

Восстановить и изменить пароль

Восстановить данные от личного кабинета tinkoff.ru можно по логину и номеру телефона. Если утеряны какие-либо сведения, обращаются на горячую линию или или напишите на почту business@tinkoff.ru.

Тарифы РКО в банке Тинькофф

Тинькофф предлагает предпринимателям несколько тарифов РКО.

|

Название тарифа |

Стоимость (руб./мес.) |

Проценты на остаток |

Комиссия за пополнение счета |

Комиссия за переводы физическим лицам и снятие наличных в банке Тинькофф |

|

Простой |

490, первые два месяца и при покупках от 50 тыс. руб. бесплатно |

0,5%, максимум 1000 руб. |

|

|

|

Продвинутый |

1990, первые два месяца и при покупках от 200 тыс. руб. бесплатно |

1%, максимум 4000 руб. |

|

|

|

Профессиональный |

4990, первые два месяца бесплатно |

2%, максимум 10 000 руб. |

|

|

Обратите внимание! Стоимость обслуживания будет одинаковой при любом количестве счетов ООО или ИП вне зависимости от валюты. Также плата взимается за использование дополнительных услуг

Если на счете не было операций, проценты годовых на остаток не начисляются.

За межбанковские операции дополнительно взимается плата в зависимости от тарифа:

- «Простой» – 49 руб.;

- «Продвинутый – 29 руб.;

- «Профессиональный» – 19 руб.

За СМС-информирование первые два месяца плата не взимается, затем – 99 рублей за каждый мобильный номер (990 руб. в год).

Платежные лимиты Тинькофф предоставляет на один месяц. При переводе на пластиковую карту и физлицам или снятии наличных сверх установленного ограничения дополнительная комиссия – 2 990 рублей. Аналогичная сумма взимается за переводы в иностранной валюте по курсу Центробанка.

Лимиты на пополнение счета через банкоматы предоставляются на месяц. Чтобы зачислять наличные, сначала требуется оформить в банке Тинькофф бизнес-карту. Комиссия за перевод на корпоративный пластик составляет 2,99% от суммы при любом тарифе. Комиссия при самоинкассации – 0,3% плюс 490 руб. в рамках пакетов «Простой» и «Продвинутый», 0,25% плюс 490 руб., если вы выбрали пакет «Профессиональный».

Тариф «Премиум». Для тех, кто хочет пользоваться индивидуальным пакетом опций, Тинькофф Банк разработал особые условия. Стоимость ежемесячного обслуживания в рамках пакета «Премиум» составляет 24 990 руб. В рамках тарифа клиентам доступны варианты бесплатных платежей и переводов физлицам, начисления зарплаты и дивидендов без комиссии.

Предприниматели могут пользоваться универсальной экосистемой Open API, чтобы обмениваться данными. Кроме того, клиентам, которые подключают тариф «Премиум», банк предлагает выгодные кредиты для пополнения оборотных средств. Отклонение от валютного курса биржи при конвертации составляет всего 0,05%.

По договору РКО вы сможете предоставлять услуги клиентам сразу после открытия счета.

Зачем нужен валютный счет: преимущества клиента Тинькофф

Открывая персональный валютный счет, клиент банка должен понимать, для чего он нужен:

Валютные операции – это не только расчет в долларах и евро

Под этим определением понимаются все расходные и приходные действия, производимые с иностранцами.

К валютным операциям банк проявляет усиленное внимание, поэтому все они проходят дополнительный контроль. В случае выявления нарушений данные передаются в Центробанк, который штрафует нарушителей.

Деньги не попадают сразу же на счет получателя – поэтому на совершение операции и требуется несколько дней

Изначально они оседают на специальном транзитном счете, где происходят все проверки. Если все в порядке, деньги уходят к получателю.

Переводы крупных сумм нельзя проводить просто так – необходимо предоставить в контракт с иностранным гражданином. К нему руководство банка предъявляет пристальное внимание и, в случае чего, также может предъявить штрафные санкции. Одно из ключевых условий – предоставить контракт в финансовую организацию нужно раньше, чем деньги попадут на транзитный счет.

Преимущества открытия р/с в «Тинькофф Банке»

Открытие расчетного счета в Tinkoff предполагает 5 плюсов, которые помогут вам при ведении бизнеса:

-

Моментальное зачисление платежей.

Банк обслуживает операции круглосуточно по внутрибанковским операциям и с 01:00 до 20:00 по переводам на р/с других банков. -

Начисление процентов на остаток.

Банк начисляет до 6% годовых на сумму на вашем балансе. -

Наличие овердрафта.

Даже если на балансе недостаточно средств, клиенты Tinkoff смогут заплатить контрагентам. Сумма ограничивается условиями договора. -

Предоставление персонального менеджера.

Клиенты всегда могут рассчитывать на оперативную помощь в любое время суток. Общение с менеджером происходит по телефону или в онлайн-чате. -

Возможность объединения с бухгалтерией.

Доступна интеграция с любой современной системой: «Фингуру», «Мое дело», «Кнопка», «Контур», «1С».

Поддержка и бонусы

Tinkoff создал специальные условия, чтобы избавить руководителей компаний от рутинных операций.

Также «Тинькофф банк» предоставляет своим клиентами особые условия для путешествий:

- кэшбэк за оплату билетов и бронирование отелей;

- страхование семьи от бытовых травм и несчастных случаев;

- проходы в бизнес-залы в любой точке планеты.

Действующие тарифные планы

Прежде всего следует упомянуть о том, что в соответствии с правилами этой банковской организации все фирмы, открывшие расчетный счет, могут рассчитывать на бесплатное обслуживание в течение двух первых месяцев. Также все новые клиенты могут совершенно бесплатно пользоваться услугами онлайн-сервиса и мобильного банка, получать SMS-оповещения, а также заказывать изготовление корпоративных карт. В том случае, если до завершения пробного периода вы примете решение прекратить сотрудничество с Тинькофф банком, то закрытие вашего расчетного счета произойдет без удержания каких-либо комиссий.

Программа расчетно-кассового обслуживания от описываемой банковской структуры позволяет клиентам выбрать один из трех доступных тарифных планов:

- Простой. При использовании этого тарифного плана вам потребуется ежемесячно вносить абонентскую плату в размере 490 рублей. Каждый месяц вы сможете бесплатно оформить три транзакции. За оформление каждого последующего платежа вам потребуется оплачивать по 49 рублей. При оформлении переводов физическим лицам в рамках установленного лимита в размере 400 тысяч рублей вам потребуется оплачивать комиссию в размере 1,5%(не менее 99 рублей). На остаток средств на счете происходит начисление процента в размере 2% годовых. При пополнении счета при помощи устройств самообслуживания также удерживается комиссия в размере 0,15%(не менее 99 рублей). При использовании описываемого тарифа вы сможете ежемесячно переводить до 400 рублей на счета своих платежных инструментов.

- Продвинутый. За возможность использовать этот тариф вам каждый месяц потребуется оплачивать абонентскую плату в размере 1990 рублей. При переводе денег контрагентам вам придется оплачивать по 29 рублей за каждую оформленную транзакцию. Действует комиссия в размере 1%(не менее 79 рублей) при переводе денег на счета физических лиц. Ежемесячно вы можете переводить физическим лицам до 400 тысяч рублей. Описываемый тариф позволяет получать дополнительный доход, так как на остаток средств на расчетном счете начисляется комиссия в размере 4% годовых. Каждый месяц вы сможете переводить на свои карты до 700 тысяч рублей без оплаты комиссионных сборов. При пополнении расчетного счета при помощи банкомата удерживается комиссия в размере 01%(не менее 79 рублей).

- Профессиональный. Размер абоненткой платы, которую вам придется вносить при выборе этого тарифного плата, составляет 4990 рублей ежемесячно. При переводе денежных средств на счета контрагентов вам потребуется оплачивать по 19 рублей за каждую транзакцию. Ежемесячно вы сможете совершать переводы на счета физических лиц общим объемом до 800 тысяч рублей. При создании подобной транзакции с вас будет удерживаться комиссия в размере 1%( не менее 59 рублей). При использовании описываемого тарифного плата вы сможете рассчитывать на пассивный доход, который начисляется на остаток средств на счете в размере 6% годовых. Вы сможете совершенно бесплатно переводить деньги на счета своих платежных инструментов в размере до 1 миллиона рублей ежемесячно. При внесении денег на расчетный счет при помощи банкомата с вас будет удерживаться комиссия в размере 0,1%(минимум 59 рублей).

Если спустя некоторое время после открытия расчетного счета вы примите решение перейти на другой тарифный план, то сделать это вы сможете совершенно бесплатно.

Расчетный счет в Тинькофф: Тарифы для ИП и ООО

«Тинькофф банк» разработал специальные предложения по РКО для индивидуальных предпринимателей и ООО.

Разберем детально каждое из них, проанализировав тарифные планы и специфические особенности.

Расчетный счет в Тинькофф для ООО

Открытие р/с происходит бесплатно. Вы сможете проводить любые финансовые операции в режиме онлайн, без посещения офиса банка.

| Название | Платежи контрагентам (другие банки) | Переводы физ.лицам | Пополнение от 290 ₽ | Начисление на остаток | Обслуживание в месяц |

|---|---|---|---|---|---|

| Простой | Первые 3 – 0 ₽, остальные по 49 ₽ | 1,5% + 99 ₽ (до 400 000 ₽) | 0,3% | до 4% | 490 ₽ |

| Продвинутый | Первые 10 – 0 ₽, остальные по 29 ₽ | 1% + 79 ₽ (до 400 000 ₽) | 0,25% | до 6% | 1 990 ₽ |

| Профессиональный | 19 ₽ | 1% + 59 ₽ (до 800 000 ₽) | 0,15% | до 6% | 4 990 ₽ |

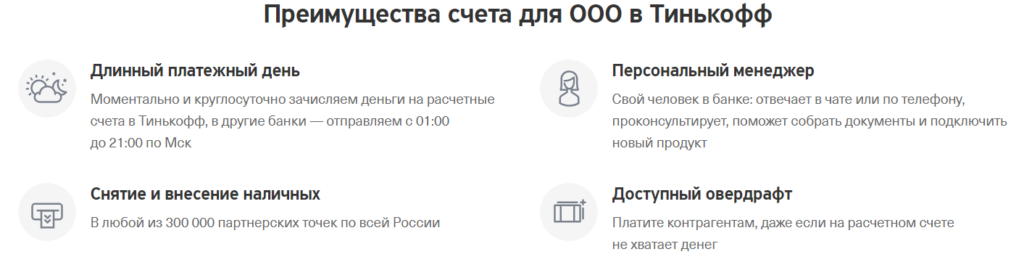

Особенности открытия для ООО

Выделим специфические плюсы использования р/с для ООО, который будет обслуживать Tinkoff:

-

Удлиненный день платежей.

Внутрибанковские платежи проводятся 24 часа в сутки. Для операций, выполняемых на реквизиты других финансовых организаций, время минимально сокращено — с 01:00 до 20:00. -

Овердрафт.

Если недостаточно средств на балансе, банк поможет провести платеж с помощью удобной системы кредитования р/с. - Пополнение и снятие средств в удобных местах. Для клиентов предусмотрено около 300 тысяч точек по всей территории России, где можно пополнить баланс или же снять наличные.

-

Персональный ассистент.

После открытия р/с у вас появится свой менеджер, работающий на вас удаленно. Вам смогут помочь в круглосуточном режиме, без выходных, праздников и ночного отдыха. Он готов консультировать, помогать собирать бумаги и выполнять другие задачи по РКО.

Положительные моменты, которые будут полезны юридическим лицам при открытии валютного р/с:

-

- валютный контроль;

- безвозмездные консультации по внешнеэкономической деятельности;

- бесплатная проверка контрагентов (можно узнать адрес компании, кто в ней директор и другую полезную информацию);

- удобная система создания платежей: с помощью входящих платежей, фото либо импорта из интернет-бухгалтерии.

Важно: Подать заявку на открытие р/c для ООО можно только на официальном сайте банка

Расчетный счет в Тинькофф для ИП

Как и в случае с ООО, р/с открывается бесплатно. «Тинькофф банк» взимает умеренную плату за обслуживание в размере от 490 рублей в месяц.

До 6% поступает индивидуальным предпринимателям на остаток.

| Название тарифа | Платежи контрагентам (другие банки) | Переводы физ.лицам | Пополнение от 290 ₽ | Доход на мин. остаток | Обслуживание |

|---|---|---|---|---|---|

| Простой | Первые 3 – 0 ₽, остальные по 49 ₽ | 1,5% + 99 ₽ (до 400 000 ₽) | 0,3% | до 4% | 490 ₽ |

| Продвинутый | Первые 10 – 0 ₽, остальные по 29 ₽ | 1% + 79 ₽ (до 400 000 ₽) | 0,25% | до 6% | 1 990 ₽ |

| Профессиональный | 19 ₽ | 1% + 59 ₽ (до 800 000 ₽) | 0,15% | до 6% | 4 990 ₽ |

Преимущества использования р/с «Тинькофф» для ИП:

Есть несколько особых плюсов расчетного счета от «Тинькофф банка», которые придутся по душе индивидуальным предпринимателям:

-

Увеличенный платежный день.

Внутри банка платежи проводятся круглосуточно, в других направлениях — с 1 ночи до 20 часов вечера (время московское). - Расчетный счет всегда под рукой.Можно использовать смартфон, ноутбук или компьютер. Платежи подтверждаются с помощью СМС.

-

Персональный консультант.

Как и для ООО, индивидуальным предпринимателям после открытия р/с полагается доступ к удаленному помощнику. Менеджер подробно проконсультирует, не уйдет в отпуск и даже не гуляет в выходные и праздничные дни — отвечает на вопросы в круглосуточном режиме. -

Вывод средств.

Проценты не взимаются, если перевод средств осуществляется с р/с на личные карты в размере от 400 000 до 1 млн рублей в месяц. -

Онлайн-бухгалтерия.

Предоставляется бесплатно. С ней будет проще платить взносы и налоги, а также сдавать декларации ЕНВД, УСН. -

Овердрафт.

С ним у вас получится совершить платеж даже при отсутствии денег на р/с. Овердрафт позволяет получить выгодный кредит в нужное время для стабилизации финансового положения в бизнесе или масштабизации компании.

Открытие и последующее использование р/с для индивидуальных предпринимателей может осуществляться , если вы:

- новый клиент — 60 дней в подарок;

- подключились по совету друга — 90 дней;

- зарегистрировались, как индивидуальный предприниматель — 180 дней;

- оплатили аванс на 12 месяцев — 60 дней.

Важно: Подать заявку на открытие р/c для ИП можно только на официальном сайте банка