Как работает московская биржа

Содержание:

- Какая сумма денег нужна для покупки акций

- Как приобрести акции в Газпромбанке?

- Как купить акции США

- Рейтинг российских брокеров акций

- Купить акций иностранных компаний — пошаговая инструкция

- Как купить лучшие российские акции

- Что нужно знать при инвестировании в зарубежные акции

- Как открыть брокерский счет в Тинькофф Инвестиции?

- Определите размер капитала

- Что делает брокер

- Как избежать рисков при инвестировании денег в акции?

- Куда пойти за акциями

- Не все то золото, что растет

Какая сумма денег нужна для покупки акций

Сказать точно сколько денег понадобится для покупки акций сложно. Во многом это зависит от финансовых возможностей покупателя и поставленных им целей. Как правило, на первом этапе достаточно 30-40 тыс. рублей, однако оптимальным станет вложение 100 тыс. рублей.

Следует понимать, что чем больше акций будет куплено, тем больше можно получить прибыли. Но, повторимся, что никто не может гарантировать доход. Риски потери средств достаточно велики, в любом случае. Минимизировать их поможет покупка ценных бумаг известных мировых или отечественных компаний. Однако, их стоимость достаточно высокая.

Заключение. Простой гражданин, не являющийся юридическим лицом, может купить акции компаний различными способами: через брокера, банк или напрямую у владельца. Из них наиболее рациональным выбором является покупка ценных бумаг через брокерские организации. Оформление сделки происходит в считанные минуты, расчет – в электронной форме. Однако, в таком случае придется потратится на оплату услуг посредника. Подобные затраты окупаются в первые года получения дивидендов от акций.

Прочтите также: Инвестиции и заработок на серебре в 2018-2019 году

2018 — 2021, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

Как приобрести акции в Газпромбанке?

Акции приобретаются через отделения или по телефону справочной службы. Ее номер: 8800 100-07-01. Цена акции может меняться. Ее значения зависят от предложений инвесторов, общего состояния рынка ценных бумаг. При покупке акций через Газпромбанк, потенциальный инвестор должен иметь расчетный счет. Некоторые из операций проводить с ценными бумагами нельзя, в частности, заключать дарственные в отношении них, переписывать на другого человека.

Как получить дивиденды?

ЦБ от компании Газпром — выгодное приобретение, так как вложенные средства будут пожизненно работать на инвестора. Акционер вправе рассчитывать на прибыль, которая приходит к нему в форме дивидендов. Для понимания того как выгодно вложить денежные средства, нужно изучить котировки акций.

Доходность акций Газпрома в среднем за последние 7 лет составляла 4,6-7%. Доход можно получать, как с одного лота, так и с их пакета.

Самое главное условие — быть держателем акций на дату составления реестра акционеров, претендующих на выплату.

Дивидендная политика

В соответствии с правилами дивидендной политики на выплаты держателям акции направляются от 17,5% до 35% чистой прибыли Общества при резервах, которые были ранее сформированы. В другом случае – 10%.

Руководство холдинга предполагает, что ему удастся выйти на уровень выплат 50% от чистой прибыли в течении последующих трех лет. По заявлениям, поступающим от менеджмента, компания не будет стремиться к тому, чтобы сохранить выплаты к значениям абсолютных показателей.

История дивидендных выплат с 1994 года

| год | размер дивидендов, руб. |

| 1994 | 0,02 |

| 1995 | 0,02 |

| 1996 | 0,02 |

| 1997 | 0,03 |

| 1998 | — |

| 1999 | 0,1 |

| 2000 | 0,3 |

| 2001 | 0,44 |

| 2002 | 0,4 |

| 2003 | 0,69 |

| 2004 | 1,19 |

| 2005 | 1,5 |

| 2006 | 1,5 |

| 2007 | 2,66 |

| 2008 | 0,36 |

| 2009 | 2,39 |

| 2010 | 3,85 |

| 2011 | 8,97 |

| 2012 | 5,99 |

| 2013 | 7,2 |

| 2014 | 7,2 |

| 2015 | 7,89 |

| 2016 | 8,0397 |

| 2017 | 8,04 |

| 2018 | 16,61 |

На какой процент дивидендов в год можно рассчитывать?

Дивидендная прибыль от акций составляет 7,2% при выплате дивидендов $0,26 (16,61 руб.), с датой закрытия реестра под дивиденды – 18 июля 2019. Дивидендная доходность акций в среднем составляет 4,6-7%.

Отсечка: как попасть в реестр держателей акций

Отсечка или закрытие реестра – дата, когда формируется список держателей акций, претендующих на выплату части прибыли компании. Списки составляются для того, чтобы стать участником собраний, на которых присутствуют акционеры. Если на повестке дня будет стоять вопрос о распределении дохода и выплате дивидендов по акциям, нахождение человека в реестре означает, что он получит доход по ценных бумаг. Для попадания в реестр нужно приобрести акции до момента окончания торгов за 2 дня до даты отсечки. При ожидании закрытия реестра, акции покажут динамику в положительную сторону.

Как купить акции США

Купить выгодные акции США можно на Московской или Санкт-Петербургской биржах – площадках, которые организовывают торги ценными бумагами.

Но покупать акции напрямую на бирже физическому лицу нельзя. Это можно сделать только через брокерскую компанию, которая предоставляет инвестору доступ к фондовым рынкам, а ещё выполняет его поручения по сделкам с бумагами.

Брокер регистрирует инвестора на бирже и помогает вкладывать деньги. Чтобы начать работу с брокером, необходимо открыть у него брокерский счёт. Он нужен, чтобы учитывать доходы инвестора.

За каждую транзакцию с ценными бумагами брокер берёт комиссию. Обычно комиссия за сделки у всех брокеров не превышает 0,3% от общей суммы операции. Например, купили бумаг на $500 – отдали брокеру $1,5 комиссии.

Заполните заявку на брокерский счёт

window.addEventListener(«load», function() {

const linkList = jQuery(‘a’);

let clientId = «»;

try {

clientId = yaCounter47841770.getClientID();

} catch(e) {

console.log(e);

}

linkList.attr(‘href’, «https://dp.tinkoff.ru/click?lid=2972&cid=109140&sub10=investlab&sub11=luchshie-akcii-ssha-2020&sub12=» +clientId);

linkList.removeAttr(‘data-tinkoff’);

});

и брокер откроет его за 2–3 дня. Чтобы заполнить заявку, нужен только паспорт.

Когда всё будет готово, зайдите в личный кабинет (доступы туда тоже даст «Тинькофф»), пополните счёт картой, выберите нужные акции и купите их.

Комиссия за операции от 0,025%. Пополнение счёта или вывод денег – бесплатно, а начинать торговать можно с любой суммы.

Читайте: 15 самых выгодных акций российских компаний в 2020 году

Рейтинг российских брокеров акций

ВТБ брокер

Третий по количеству клиентов брокер в России. Компания не вкладывается в активный маркетинг, но аудитория у нее есть. ВТБ предлагает неплохие тарифные планы.

| Наименование | Мой онлайн | Стандарт | Профессиональный |

| Комиссия брокера за сделку | 0,05% | 0,04% | Зависит от объема, от 0,015% |

| Комиссия биржи за сделку | от 0,01% | 0,01% | мин. 0,01% |

| Плата за обслуживание | Нет | 150 р. если есть сделка | 150 руб. если есть сделка |

| Заявка на позицию по телефону | 150 р за 1 сделку | – | – |

Если вы являетесь клиентом ВТБ и имеете привилегии банка, то тарифы будут корректироваться в меньшую сторону.

Преимущества ВТБ брокера:

- Наличие мобильного приложения с приличным функционалом,

- Открытый стакан цен,

- Возможно выставлять отложенные ордера,

- Удобная программа для ПК,

- Бонусы и дивиденды доступны для вывода.

Минусы:

- Частые сбои приложения,

- Слабая техподдержка.

В целом ВТБ брокер проявил себя на 3+, но для диверсификации рисков при большой сумме (от 5 млн. руб.) его вполне можно рассмотреть, как вариант покупки акций на долгий период.

БКС брокер

Компания обслуживает около 400 тыс. клиентов и предоставляет возможность открыть счет онлайн за 5 мин. На сегодня для инвесторов доступно 4 тарифа:

| Операция | Инвестор | Трейдер | Инвестор ПРО | Трейдер ПРО |

|

Плата за обслуживание, если совершена хоть 1 сделка |

99 руб. | 199 руб. | 299 руб. | 299 руб. |

| Комиссия за сделку | 0,30% | 0,015-0,05% | 0,015-0,03% | 0,015-0,45% |

БКС брокер – стандартная ничем не примечательная брокерская компания с высоким порогом для входа по сравнению с остальными брокерами. Тарифная сетка имеет базовые тарифы, не превышающие рыночные предложения.

Плюсы работы с БКС:

- Есть доступ на обе биржи: ММВБ и Санкт – Петербургская,

- Сильный аналитический отдел,

- Отличное обучение на собственной платформе,

- Собственное мобильное приложение,

- Прогнозы и аналитика от ведущих экспертов.

Минусы:

- В техподдержке вам не помогут,

- Много жалоб на брокера из-за не корректно предоставляемых услуг.

Открытие брокер

Открытие известен сегодня, как брокер, который активно расширяет свою клиентскую базу, в первую очередь за счет рекламы в интернете. Многие мои партнеры работают с этим брокером, но новичку, будет весьма сложно сориентироваться в тарифной сетке на их сайте.

Тарифные планы в сокращенном виде:

Самостоятельная торговля

| Тип рынка | Конверсионный | Инвестор | Инвестор+ | Самост. управление иис |

| Фондовый | 0,057 | от 45 руб | от 125 руб | 0,057% |

| Валютный | от 0,035875% | 0,01435% и выше | от 0,01435% | 0,035875% и выше |

| Срочный | мин. 2 руб | от 2 руб | мин. 2 руб. | от 2 руб |

| Внебиржевой | от 0,2% | 0,2% | от 0,2% | 0,2% |

Для каждого типа тарифа предусмотрено дополнительное вознаграждение для брокера:

- Конверсионный – 175 руб,

- Инвестор – 295 руб,

- Инвестор плюс – 590 руб,

- Самостоятельный ИИС – 0 руб.

Эти тарифы зависят от минимальной суммы депозита на счете.

Модельный ИИС:

- Фондовый рынок – 0,057%,

- Валютный – 0,01025%,

- Фьючерсы 0,74 руб за контракт,

- Внебиржевой рынок – 0,2%,

- Ведение счета, мин 90 руб или 0,083% от оборота.

Более подробно, что такое ИИС, читайте в статье как устроен ИИС.

Явных плюсов у компании нет, выделю минусы:

- Множество тарифов запутывают пользователей,

- Назойливые менеджеры, достающие частыми звонками.

Не рекомендую работать с этим брокером.

Брокер Финам

На блоге, я уже делал подробный обзор брокера Финам. Рассматривать данную компанию для инвестирования в акции также не рекомендую. Причина тому – нерешенные проблемы у моих партнеров, в частности:

- Зависания терминалов,

- Самостоятельные открытия позиций,

- Задержки в выводе средств,

- Назойливые менеджеры, требующие внести депозит и увеличить депозит,

- Некомпетентная техподдержка.

Если вы пользуетесь кредитным плечом, то вам придется платить за пользование средствами определенную процентную ставку. Тарифы на использования кредитного плеча будут доступны при регистрации брокерского счета.

Я протестировал 90% вышеуказанных компаний и в какой-то момент понял, что российские брокеры еще не готовы предлагать нормальные условия для работы. Поэтому для работы с российскими акциями я оставлю только одного – БКС брокер (офиц. сайт broker.ru) . Как раз недавно перевел туда деньги из Финам. Для покупки иностранных ценных бумаг я пользуюсь услугами исключительно зарубежных брокеров и ниже объясню почему.

Купить акций иностранных компаний — пошаговая инструкция

Доступ к ценным бумагам для физического лица возможен только через брокерские компании. Не стоит этого пугаться, поскольку они лишь посредники между инвестором и биржей. Все действия по покупке/продаже трейдер принимает самостоятельно. Брокер никак не влияет на торговый результат. Он лишь предоставляет доступ к торговому терминалу, составляет отчёты.

Рассмотрим пошаговую инструкцию как купить иностранные акции физическому лицу через российских брокеров. Это самый выгодный и простой способ приобрести ценные бумаги мировых брендов для граждан РФ.

Шаг 1. Регистрация у брокера

В РФ существует множество брокеров для работы с ценными бумагами. Я рекомендую работать со следующими (лично торгую через них):

Это самые крупные и надёжные брокерские компании в России. У них отсутствуют комиссии за ввод/вывод денег. Комиссия берётся лишь за торговый оборот (по сравнению с другими компаниями у них самые минимальные комиссии). Доступ есть ко всем финансовым инструментам.

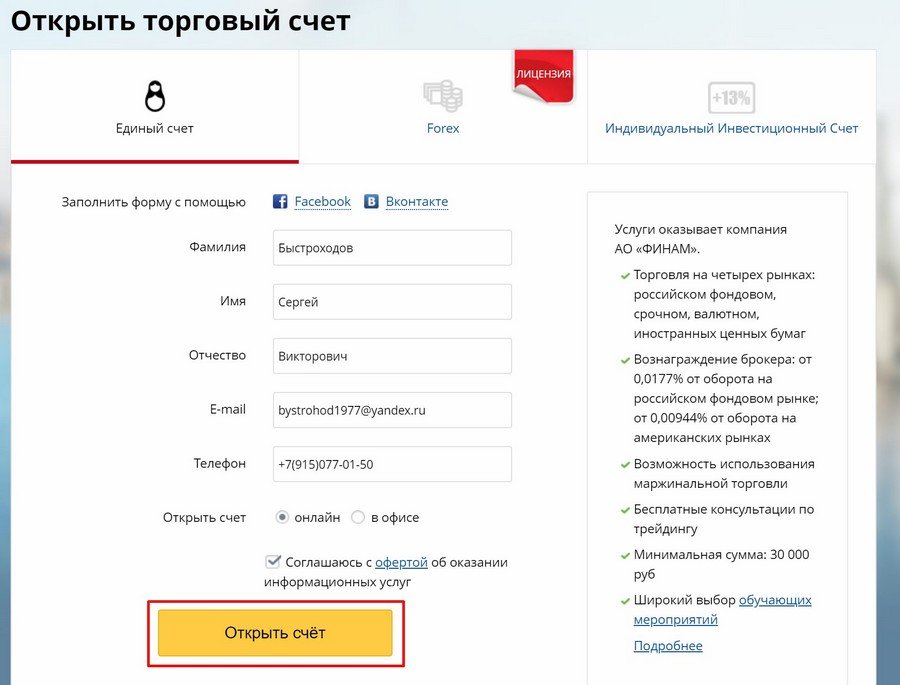

Форма регистрация у брокера очень простая:

При регистрации потребуются загрузить сканы документов: Паспорт, ИНН (для автоматической выплаты налога на прибыль), СНИЛС.

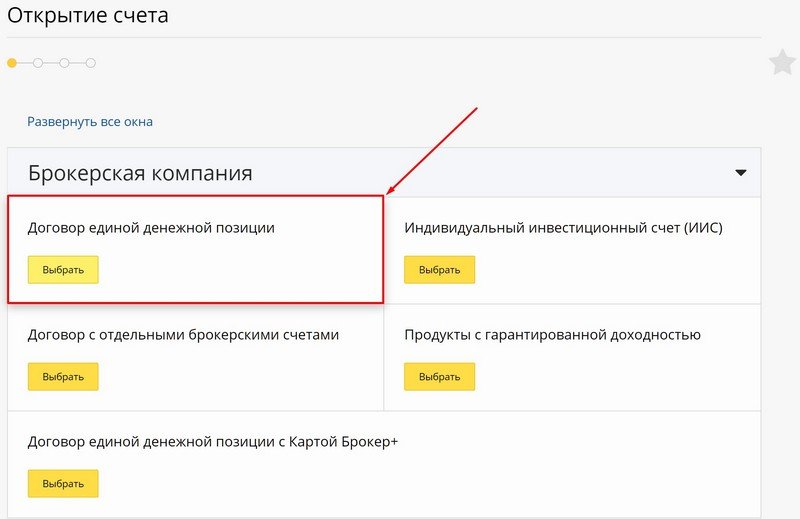

Шаг 2. Открытие брокерского счёта

После регистрации появится возможность открытия брокерского счёта. Это особый вид счёта, который позволяет хранить не только деньги (рубли и другие валюты), но и ценные бумаги (облигации, фьючерсы, опционы Put и Call и т.д.).

Для открытия брокерского счёта в личном кабинете брокера нажмите на ссылку «Открыть новый договор»:

Выбираете тип счёта:

Брокеры предлагают разные виды счётов. Самыми популярными являются: ЕДП (единая денежная позиция) и ИИС (индивидуальный инвестиционный счёт). Второй вид включает все возможности первого, но также даёт ещё и шанс получать налоговые льготы. Рекомендую открыть сразу два: ЕДП и ИИС.

ИИС позволяет вернуть 13% налога от суммы инвестирования на свой счёт (тип вычета А), либо полностью освободить его от налогов на прибыль (тип вычета Б). Единственным условием для получения льгот является: время существования ИИС минимум 3 года. Этот счёт может быть открыт только один на человека. Нельзя открыть два ИИС даже у разных брокеров.

Более подробно про условия ИИС и процедуру возврата налога читайте в статье:

Шаг 3. Пополнение брокерского счёта

Следующим шагом можно пополнить свой счёт. Чтобы найти реквизиты счета необходимо нажать на него в личном кабинете и далее нажать на вкладку «реквизиты для пополнения», где вы найдёте банковские реквизиты.

Пополнять можно на любую сумму. Но думаю, что нет смысла инвестировать в него меньше 100 тыс. рублей, поскольку на эту сумму можно будет купить слишком мало акций. Однако никто не запрещает пополнять на любую сумму.

Например, вы открыли ИИС и хотите получить налоговый вычет, то стоит помнить, что возврат 13% в год возможен с суммы не превышающей 400 тыс. рублей. Поэтому логично пополнять свой ИИС по 400 тыс. рублей в год. Это позволит получать 52 тыс. рублей вычета ежегодно. Можно пополнять ИИС и на меньшие средства, но тогда и возврат налога будет меньше.

Например, на текущий момент есть сумма в 800 тыс. рублей. Можно пополнить 400 тыс. рублей на ИИС, а ещё 400 тыс. рублей на другой счёт (например, ЕДП). А через год просто снять с него деньги и дополнить ИИС. Тогда вы получите два вычета общей суммой 104 тыс. рублей.

Как выгоднее пополнить брокерский счёт

Можно пополнить банковский счёт брокера, а потом перевести деньги на брокерский счёт. Либо сразу положить их на брокерский счёт.

Есть два варианта пополнить свой счёт: наличкой и межбанковским переводом.

Шаг 4. Покупка иностранных акций

Брокер предоставит вам доступ к торговым терминалам (Quik и мобильные приложения). Через них можно будет самостоятельно купить акции США и других стран.

В приложении есть удобная возможность просмотреть текущий график торгов:

Если нет возможности купить иностранные акции самостоятельно через торговый терминал, то можно совершенно бесплатно подать поручение по телефону. Такой подход подойдет для тех, кто редко торгует.

Акции можно покупать и продавать в день сколько угодно раз. Кто-то выбирает активный трейдинг, кто-то составляет инвестиционный портфель и держит ценные бумаги годами, не совершая ни одной сделки. Как лучше поступить, решаете только вы. И тот, и другой способ могут приносить солидные годовые прибыли.

Американский рынок начинает работать вечером в 16:30. Закрывается в 00:59 по Москве. Но поскольку мы покупаем акции на Санкт-Петербургской фондовой бирже, то время начала торговли 10 утра по Москве. Речь идёт про будни, в выходные рынки не работают.

Как купить лучшие российские акции

Купить акции российских компаний можно на Московской бирже – площадке, которая организовывает торги ценными бумагами.

Но покупать акции на бирже напрямую физическому лицу нельзя. Это можно сделать только через брокерскую компанию. Она выполняет поручения инвестора, например: «Купить пять акций Яндекса» или «Продать десять акций НЛМК».

Ещё брокер регистрирует инвестора на бирже. Для этого у него необходимо открыть брокерский счёт. Он нужен, чтобы учитывать доходы инвестора.

За каждую транзакцию с ценными бумагами брокер берёт комиссию. Обычно комиссия за сделки у всех брокеров не превышает значения в 0,3% от общей суммы операции. Например, купили бумаг на 30 000 рублей – отдали брокеру 90 рублей комиссии.

Заполните заявку на брокерский счёт

window.addEventListener(«load», function() {

const linkList = jQuery(‘a’);

let clientId = «»;

try {

clientId = yaCounter47841770.getClientID();

} catch(e) {

console.log(e);

}

linkList.attr(‘href’, «https://dp.tinkoff.ru/click?lid=2972&cid=109140&sub10=investlab&sub11=vygodnye-rossiyskie-akcii-2020&sub12=» +clientId);

linkList.removeAttr(‘data-tinkoff’);

});

и брокер откроет его за 2–3 дня. Чтобы заполнить заявку, нужен только паспорт.

Когда всё будет готово, зайдите в личный кабинет (доступы туда тоже даст «Тинькофф»), пополните счёт картой, выберите нужные акции и купите их.

Комиссия за операции от 0,025%. Пополнение счёта и вывод денег – бесплатно, а начинать торговать можно с любой суммы.

Читайте: 20 лучших дивидендных акций США для пассивного инвестора

Что нужно знать при инвестировании в зарубежные акции

1 Иностранные акции котируются в долларах США. Поэтому стоит предварительно купить доллары на фондовом рынке: котировка «USDRUB_TOM» с поставкой долларов на завтра и «USDRUB_TOD» с поставкой сегодня.

2 С дохода на прибыль будет уплачен налог (НДФЛ) в размере 13%. Причём рассчитывается он в рублях. Из-за нестабильности курса рубля к доллару возможны несколько ситуаций, когда инвестор получает прибыль в долларах, но не платит налога и наоборот, есть убыток в долларах, но рубль сильно ослаб и образуется прибыль. Например:

Вариант 1. Курс доллара 60, цена покупки иностранной акции $5. Через какое-то время вы продали акцию по $5.5 (на 10% дороже), но при этом российский рубль стал «крепче» на 10% и теперь 1 доллар стоит 54 рубля. В этом случае доход в рублях будет равен 0, а значит никакого налога платить не придётся.

Вариант 2. Курс доллара 55, цена покупки иностранной акции $100. Рынок стал падать и вы решили продать актив по $95, но в этот момент курс доллара был уже 63 руб. В этом случае придется заплатить налог на прибыль. Посчитать его легко. Доход от падения курса рубля составил 8/55 = 14,5%. На торговле акцией потеря составила 5%. Значит чистая прибыль 9,5% в рублях. С этой суммы придётся заплатить налог на прибыль.

Налог автоматически будет удерживать брокер, поэтому инвестору не надо заполнять налоговых деклараций.

3 Торговля иностранными бумагами идёт в режиме Т+2. Это означает, что при покупке акции сегодня, расчёты по ней произойдут через два рабочих дня. Это надо учитывать при покупке акции перед дивидендной отсечкой.

4 На иностранные акции платятся дивиденды. При этом налог на прибыль будет составлять 30%, поскольку удерживает его уже другая страна — США. Но налог можно уменьшить до 13, если заполнить справку w-8ben, её можно спросить у брокера. Исключением являются REIT фонды, для которых ставка налога всё равно 30%.

Чтобы получить дивиденды на зарубежные акции достаточно просто быть их владельцем в момент закрытия реестра (как и для российских ценных бумагах).

5 Комиссия при торговле иностранными акциями чуть больше, чем при торговле российскими бумагами примерно в два раза. Со временем она должна снизиться.

6 Инвестиции в акции иностранных компаний дают прекрасные возможности заработать российским инвесторам. Крупнейшие мировые компании показывают стабильный рост и оцениваются в валюте, а, значит, можно быть спокойным за свои вложения. Плюс к тому же этот доход будет в валюте, что снижает рублёвые риски.

Как открыть брокерский счет в Тинькофф Инвестиции?

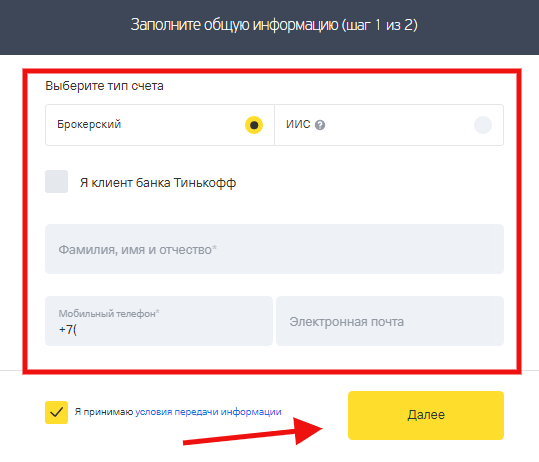

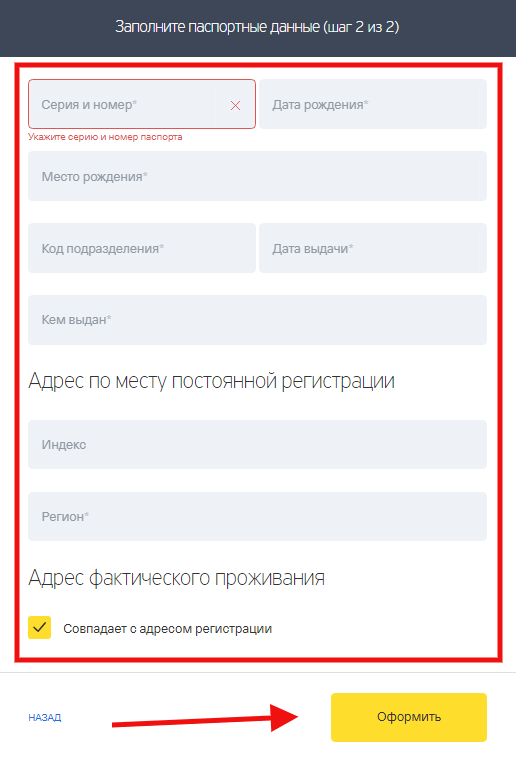

Шаг 1. Заполните заявку онлайн. На этой нужно не более нескольких минут, для заполнения потребуется лишь паспорт.

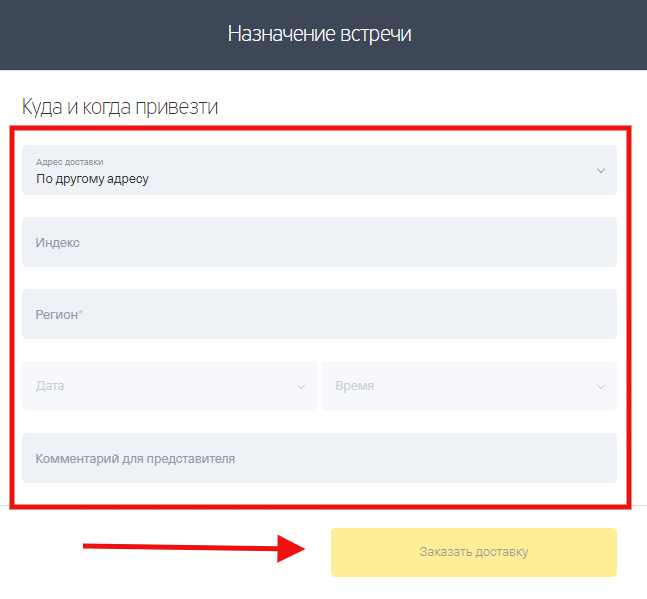

Шаг 2. Документы доставит вам представитель банка. При наличии дебетовой карты Тинькофф документы можно подписать в онлайн-режиме.

Шаг 3. В течение 5 минут будет открыт счет. Если это ночь или выходной, то счет откроют на следующий торговый день.

Простые решения инвестиционных задач

Простые решения инвестиционных задач

Итак, для открытия счета необходимо:

- выбрать тип счета – брокерский либо ИИС;

- указать ФИО, телефонный номер, адрес электронной почты, после чего нажать «Далее»;

ввести паспортные данные, адрес проживания/регистрации, а затем нажать «Оформить»;

после автоматического рассмотрения заявки (если ее одобрят) укажите, когда и куда доставить все необходимые документы. После заполнения всех полей нажмите кнопку «Заказать доставку».

Определите размер капитала

Часть брокеров устанавливает минимальный порог для пополнения счета – в этом случае проблема подбора суммы решается сама собой. Если же компания ограничивается рекомендацией, то расчет величины стартового депозита делайте с учетом того, как и чем собираетесь торговать.

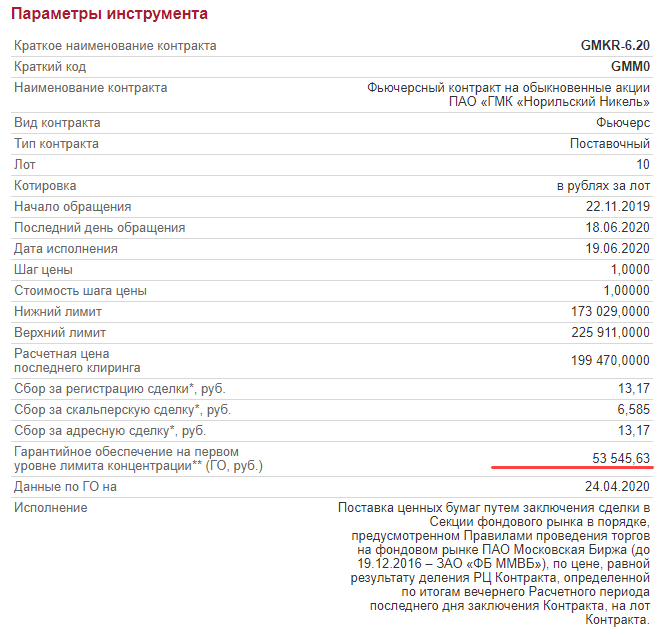

Предположим, трейдер собирается активно работать с фьючерсами на акции российских компаний. Нужно учитывать гарантийное обеспечение (ГО), разберем пример:

- Покупается июньский фьючерс на акции Газпрома. При стоимости контракта 18888 рублей ГО для него составляет 4938,90 руб., то есть плечо 3,82. В момент заключения сделки на счете блокируется 4938,90 рублей.

- Затем приобретается еще 2 контракта на акции МТС с гарантийным обеспечением 2 х 8181,93 = 16363,86 руб.

В этом примере на счете трейдера уже будет заблокировано 21302,76 рублей. Если депозит составляет, например, 30 000 руб., то при таком сценарии дальнейшая работа уже будет осложнена. Например, купить фьючерсный контракт на акции Лукойл уже не получится, по нему гарантийное обеспечение составляет 12620,23 руб., что превышает остаток свободных средств на счете.

Есть и более дорогие инструменты. Например, фьючерс на акции Норникеля стоит 53545,63 рубля (ГО). Поэтому при работе на фондовых биржах нельзя однозначно ответить на вопрос о рекомендованном минимальном депозите.

Что делает брокер

Регистрирует инвестора на бирже и даёт доступ к торгам. Через крупных брокеров можно покупать российские и зарубежные акции, потому что у них есть доступ к обеим биржам – Московской и Санкт-Петербургской.

Показывает биржевую информацию: доходность акций, изменение котировок, даты выплат дивидендов.

Проводит сделки инвестора по его поручению. Например, инвестор сообщает брокеру, что хочет купить 10 акций «Сбербанка» или продать 5 акций «Газпрома». Брокер исполняет требование и переводит деньги инвестора в ценные бумаги.

Учитывает ценные бумаги инвестора. После покупки запись о том, что вам принадлежит акция, хранится у брокера в электронном виде. Точно так же, как деньги хранятся на банковской карточке.

Платит налоги государству. Брокер является налоговым агентом. Если инвестор получил доход от инвестиций, брокер рассчитывает сумму налога от прибыли и отправляет сведения в налоговую.

Как избежать рисков при инвестировании денег в акции?

Как не потерять все?

Гарантированно избежать всех рисков не получится

Это важно понимать. Если вам предлагают инвестировать деньги в ценные бумаги без риска, то перед вами либо мошенник, либо посредник, которые взял эти риски на себя

Но риски можно свести к минимуму. Например, инвестируя в акции крупных компаний. В случае обвала рынка, акции крупных компаний всегда можно продать. Скорее всего, так будут делать большинство акционеров, поэтому цена резко упадет и продавать придется с убытком. Но так вы сможете вернуть хотя бы часть денег.

“Голубые фишки” в России — это почти всегда компании с госучастием или системообразующие компании, то есть те, на которых держится целая отрасль или даже город. Даже если в бизнесе этих компаний будут большие сложности, они получат федеральную поддержку.

Важный совет, не очевидный для новичков — не вкладывайте все деньги в одну компанию или один сектор экономики, разделите инвестиции на несколько частей и распоряжайтесь ими по разному. Другими словами — диверсифицируйте риски. Если в какой-то из областей экономики вдруг грянет кризис, и цены на акции упадут, вы потеряете только часть инвестиций, а остальные получится сохранить. Кроме того, не инвестируйте в долг и не инвестируйте все, что у вас есть — такое поведение инвестора больше похоже на игру в казино, нередко с тем же результатом.

Инвестиции в акции — это профессия, которая требует опыта, знаний, времени и вложений. Если вы осваиваете эту область в качестве хобби, имейте в виду, что за риск нужно будет заплатить.

Но если у вас недостаточно опыта, это совсем не значит, что вы обязательно должны терять деньги. Мы постарались дать советы, которые помогут сделать первые шаги. Начинайте с малого, читайте и учитесь, а на первое время — вооружитесь опытом и советами наставника. Мы всегда рядом, чтобы помочь.

Куда пойти за акциями

Немного интересной статистики. По данным Московской биржи на ноябрь 2019 г., в Системе торгов было зарегистрировано 3,527 млн клиентов – физических лиц. Это лишь 2,4 % от общего числа населения России. Но в 2018 году эта доля составляла всего 1,33 %. Рост очевиден. Для сравнения в США доля частных инвесторов – более 52 % от общего числа населения страны.

Почему мы так отстаем? Ответ очевиден – причина в низкой финансовой грамотности населения, большой степени недоверия к фондовому рынку, который у многих ассоциируется с казино и лотереей. Но это не игра “повезет – не повезет”, а серьезный профессиональный институт. Миллионы людей по всему миру формируют с его помощью свой капитал, который позволяет им в будущем чувствовать себя финансово независимыми, а при правильно составленной стратегии – передать капитал детям и внукам.

Местом, где продают и приобретают ценные бумаги, в том числе и акции всех известных российских компаний, является Московская биржа. Но свободный доступ к торгам частным лицам закрыт. На бирже работают официальные посредники, с которыми надо заключить договор для возможности покупать и продавать акции.

Такими посредниками могут быть компании и банки, имеющие лицензию Центробанка на осуществление брокерской деятельности. Список есть на сайте ЦБ. Но быстрее можно его посмотреть на самой Московской бирже. Заключенный договор позволит открыть инвестору брокерский счет, в том числе и ИИС, и счет депо.

На брокерском счете учитываются деньги для совершения торговых операций на бирже. На счете депо хранятся записи о приобретенных частным инвестором ценных бумагах, учет ведет депозитарий.

Покупка физическими лицами акций зарубежных компаний возможна одним из следующих способов:

- получение статуса квалифицированного инвестора, который дает через наших брокеров прямой выход на иностранные фондовые биржи;

- покупка акций разных иностранных фирм на Санкт-Петербургской бирже, но не все брокеры дают к ней доступ;

- самостоятельное открытие счета у зарубежного брокера;

- открытие субброкерского счета, когда клиент получает доступ на иностранную биржу через оффшорную компанию российского брокера.

Брокер – связующее звено между вами и биржей, поэтому к его выбору надо отнестись со всей серьезностью. Я уже подробно описывала, по каким критериям это надо делать. Сегодня остановлюсь на топ-6 популярных брокеров российского фондового рынка. В первую очередь при составлении списка для обзора я ориентировалась на рейтинг Московской биржи. Она составляет его ежемесячно. Критериями выступают количество клиентов и объем торговых операций.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Не все то золото, что растет

Перед вами типичный график стоимости акций компаний. Кто-то растет, кто-то падает, кто-то скачет вверх-вниз, как на американских горках. Перед инвестором-новичком тут сразу много соблазнов:

- Купить что-то быстро растущее, чтобы сразу вжух – и ты миллионер. А вложил-то всего сто рублей месяц назад. В чем подвох: быстрый рост может смениться затяжной стагнацией или вообще молниеносным падением.

- Купить что-то сильно упавшее, ведь это дешево и потом, наверное, подорожает. В чем подвох: если что-то падает, оно может продолжать падать довольно долго. И потом и вовсе обанкротиться. А может начать расти, но не так быстро, как вам бы хотелось.

- Купить что-то дешевое, ведь оно такое дешевое. В чем подвох: оно может надолго остаться дешевым и никогда не принести прибыль.

Как бороться со всеми этими искушениями и на что ориентироваться?

Виталий Кирпичев, TradingView, Inc., директор по развитию в России:

Если трейдер, перед принятием решения о покупке или продаже актива, анализирует исключительно график, то такой вид анализа называется техническим. Существует множество направлений такого анализа: от начертания простых трендовых линий до поиска цикличных паттернов

Важно определить стиль и стратегию торговли подходящую именно для вас, будет ли это скальпинг, свинг (о значении этих терминов – чуть ниже – прим. ред.), краткосрочные, среднесрочные или долгосрочные инвестиции, будете ли пользоваться индикаторами, или торговать без них – всё это имеет огромное, даже фундаментальное значение

Определить стратегию, подходящую именно вам, поможет метод проб и ошибок – практика направит на верный путь. После того, как вы определитесь со стратегией, можно начать углубляться в тему, подключив литературу, благо интернет буквально кишит страницами теории

Немаловажную роль играет выбор брокера, этому также следует уделить должное внимание

И наконец самое важное, что надо осознать: торговля по своей стратегии и соблюдение правил – ключ к успеху

Скальпинг (он же – пипсовка) — сленговое название одной из спекулятивных стратегий на фондовом рынке, когда ценные бумаги продаются после получения буквально небольшой прибыли в несколько пунктов. Типичная длительность таких сделок – от нескольких минут до долей секунды.

Свинг-трейдинг — сленговое название для стратегии, при которой трейдер длительное время отслеживает движение акций в какой-то одной отрасли, вычисляет циклы ее развития и торгует внутри этого цикла (покупает дешевле, продает дороже).