Что такое налоговый вычет при покупке квартиры и как вернуть 13 процентов от стоимости жилья?

Содержание:

- Кто может получит вычет за НДФЛ

- Каков размер и сколько максимально можно получить

- Сроки возврата подоходного налога

- Правила получения возврата

- Социальный

- 1. Общие сведения

- Как получить налоговый вычет сразу у двух работодателей

- Кто может получить возврат налога при покупке квартиры?

- Налоговый вычет: сколько раз можно воспользоваться

Кто может получит вычет за НДФЛ

На вычет подписываются отдельные физические лица и целые семьи. Это актуально в том случае, если один из собственников подойдет под требуемые условия (имеет официальное трудоустройство и является плательщиком подоходного налога), а все остальные также участвуют в покупке и оформлении собственности.

Перед подачей заявления на вычет нужно удостовериться в праве получения

Чтобы получить от вычета максимальную выгоду, членам семьи рекомендуется совместно выкупать собственность. Размеры налоговых льгот определяют по желанию владельцев – для этого пишут соответствующее заявление на распределение и передают его налоговикам вместе с пакетом подтверждающих документов. Один из вариантов – подать сведения на одного владельца, которому положен максимальный размер вычета НДФЛ.

Некоторые группы пенсионеров также могут рассчитывать на вычет

При долевой схеме оформления подоходный налог распределяется пропорционально тем долям, которые зафиксированы в документах, подтверждающих право собственности. Вычет на долю относится к конкретному физическому лицу. Меняться частями квартиры и передавать другим совладельцам доли для увеличения материальной выгоды не допускается.

Ранее получившие вычет не могут повторно претендовать на льготу, если жилье приобретено до 2014 года

К льготным категориям относят лиц, которые находятся на пенсии – для этого они последние три года перед покупкой должны создавать базу для НДФЛ (иметь постоянный доход).

Не могут стать обладателями льготы лица:

- не трудоустроенные официально;

- пенсионеры, которые последние три года получали доходы в виде пенсии и не имели дополнительного заработка;

- дети-собственники, которые не достигли трудоспособного возраста (данная поправка актуальна для жилья, купленного до 2014 года, так как в дальнейшем появилась возможность получить за ребенка возврат НДФЛ);

- ранее получившие вычет, за исключением случаев, когда его выплатили не в полном размере (данное условие распространяется на жилье, купленное в 2014 году и далее);

- лица, деятельность которых ведется в рамках специальных налоговых режимов и не предполагает оплату НДФЛ;

- оплатившие жилье за счет работодателя или средств программы поддержки материнства – личные финансы не участвовали в сделке.

Новая схема дает право несколько раз оформлять вычет

Также следует убедиться, что квартира перед сделкой не принадлежала работодателю, супругу, родителю, ребенку, брату, сестре и не была объектом взаимосвязанной собственности.

Жилье должно находиться на территории России. Также оно должно быть лично приобретено потенциальным получателем вычета (либо супругом).

Если квартира куплена физическим лицом до 2013 года включительно, не допускается выплата прочих вычетов в его пользу.

Не все квартиры подлежат льготному налогообложению

По наследованной квартире льготы не предоставляются. Аналогичная схема действует, если квартира отошла к новому владельцу в виде подарка. В этом случае физическое лицо не может подтвердить уменьшение налогооблагаемой базы на сумму сделки, так как не ничего не тратит на улучшение жилищных условий. Военные, купившие квартиру в ипотеку, также не претендуют на льготу – частично покупка финансируется военной ипотечной государственной программой.

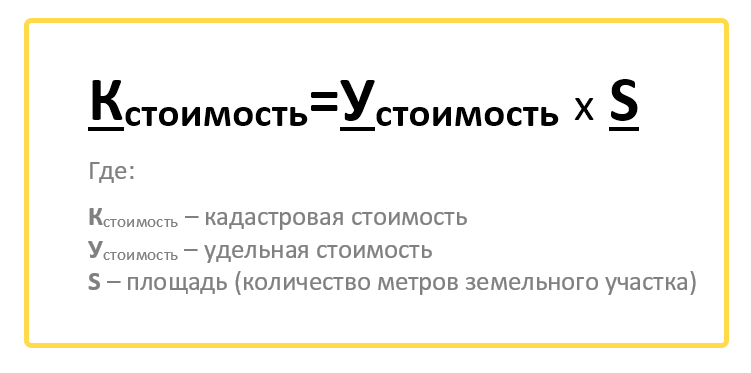

Каков размер и сколько максимально можно получить

Сначала разберемся с размером вычета. Согласно пп. 3 п. 1. ст. 220 НК РФ, можно вернуть 13% от суммы расходов на покупку квартиры (ее стоимости). Стоимость квартиры указывается в договоре купли-продажи. На сумму мат.капитала и прочих субсидий вычет не предоставляется.

Если в квартире несколько собственников, общая сумма вычета делится между ними по размеру их долей. Например, двое граждан купили квартиру за 3.5 млн. руб. У каждого собственника по 1/2. Каждому из них полагается вычет в размере 13% * (3.5 млн. / 2) = 227.5 тыс.руб.

Если квартира куплена супругами и оформлена ими в совместную собственность, каждому из них полагается по 13% от половины стоимости квартиры. Тоже самое когда купленная квартира оформлена в собственность только на одного из супругов. Второй супруг все равно имеет право вернуть НДФЛ за половину стоимости квартиры. Любая недвижимость, которая куплена в браке, считается совместно нажитым имуществом ОБОИХ супругов, даже если оформлена только на одного из них — п. 2 ст. 34 СК РФ. Исключение составляет когда супруги оформили брачный договор, в котором указали иной режим собственности — п. 1 ст. 42 СК РФ.

Немного сложнее обстоит дело с максимальной положенной суммой вычета. Максимальная сумма вычета — 260 тыс.руб., т.е. 13% от 2 млн. (налоговая база). От даты покупки зависит распределение вычета.

Если квартира куплена с января 2014 года, каждый собственник имеет право вернуть себе максимум 260 тыс.руб. — пп. 1 п. 3. ст. 220 НК РФ. Если квартира куплена до января 2014 года года, эти максимальные 260 тыс.руб. рассчитаны на всю квартиру, поэтому делится между собственниками по размеру их долей — абз. 13 пп. 2 п. 1 ст. 220 НК РФ в ред. Федерального закона от 19.07.2009 N 202-ФЗ (старая редакция). Если квартира куплена до января 2008 года, максимальная сумма вычета составляет 130 тыс.руб., т.е. 13% от 1 млн. руб. Данная сумма рассчитывалась на всю квартиру и делится между всеми собственниками по размерам их долей. Более подробно расписано в примерах ниже.

Такая разница в максимальной сумме, потому что в вышеуказанных годах менялось налоговое законодательство в отношении расчета и получения имущественного вычета — Федеральный закон от 23.07.2013 N 212-ФЗ и Федеральный закон от 26.11.2008 N 224-ФЗ.

Сроки возврата подоходного налога

Необходимо обращаться за получением возврата подоходного налога в течение трех лет с момента совершения сделки. Это значит, что при истечении этого срока нельзя получить положенные деньги. Считается, что гражданину они не нужны, раз он не воспользовался предоставленным ему правом.

Если налоговый агент обращается к сотрудникам ФНС до истечения этого срока, он должен предоставить требуемые документы. После проведения камеральной проверки происходит выплата. О праве было заявлено своевременно, значит, если все деньги не были выплачены, остаток переносится на следующий период. Тогда надо снова подавать декларацию и те же бумаги прикладывать к ней. Таким образом, выплаты будут происходить ежегодно до получения положенной суммы.

Отделение ФНС

Не всегда получается обратиться к сотрудникам ФНС в установленные законом сроки. Если есть уважительная причина, по которой невозможно было подать декларацию, то через суд можно восстановить период обращения. Для этого требуется выполнить следующее:

- обратиться в суд с требованием признать право на обращение к сотрудникам ФНС за получением налогового вычета после истечения трех лет;

- предоставление доказательной базы, из которой видно, что гражданин не мог обратиться;

- получить решение суда и приложить его к остальным документам для получения вычета.

Необходимо обладать весомыми аргументами, чтобы восстановить право на налоговый вычет. Сюда относят:

- тюремное заключение;

- призыв на военную службу;

- отсутствие в стране длительное время, а покупка жилья совершалась по доверенности;

- проблемы со здоровьем, которые несовместимы с поездкой к сотрудникам ФНС.

Каждый случай рассматривается индивидуально. Надо предоставить бумаги, доказывающие невозможность обратиться вовремя. Стоит заранее проконсультироваться у практикующего юриста, чтобы понять, какая вероятность благоприятного исхода при решении вопроса через суд. Если она минимальная, то стоит отложить возможность оформить вычет позже, во время следующей покупки квартиры.

Возврат подоходного налога с покупки квартиры – пошаговая инструкция

Стоит рассмотреть подробно, как происходит процесс получения налогового вычета в России в 2019 году. Нет разницы, резидент или нерезидент обращается за деньгами. Принципиальное отличие только в ставке НДФЛ.

Шаг 1

Сбор требуемых документов для оформления вычета и заполнение декларации 3-НДФЛ. Заполнить ее можно самостоятельно или обратиться в специализированные компании. Они готовы помочь за небольшое вознаграждение. Сумма редко превышает 1 000 рублей. При самостоятельном заполнении рекомендуется воспользоваться программой «Декларация», которую можно скачать на сайте ФНС. В ней находятся контрольные соотношения, поэтому вероятность ошибки при заполнении данных минимальная.

Сбор требуемых документов для оформления вычета

Шаг 2

Подача документов сотрудникам ФНС. Для этого необходимо лично прибыть в отделение налоговой, отправить все по почте заказным письмом или передать через доверенное лицо. Стоит отметить.

Подача документов сотрудникам ФНС

Шаг 3

Ожидание проведения камеральной проверки и получение денег.

Ожидание проведения камеральной проверки

Сегодня ФНС работает достаточно быстро, поэтому уже через месяц можно получить деньги

Важно, чтобы счет был открыт в одном из российских банков. Перечисления на счета иностранных банков не производятся

Если счет, куда будут перечисляться средства, не рублевый, то за конвертацию платит сам получатель денежных средств. Комиссия за конвертацию устанавливается конкретно взятым банком.

Правила получения возврата

Гражданам, не получавшим имущественного вычета до окончания 2014 года, или приобрётшим жильё (и вступившим в право собственности) после указанного срока, льгота будет предоставляться по новым правилам.

Новые правила имущественного вычета выгоднее для граждан

Какие документы понадобятся в налоговой?

Гражданин может претендовать на вычет не тогда, когда он приобрёл квартиру, а в момент, когда оформил её в собственность. То есть ключевое звено – не факт оплаты, а факт вступления в право собственника. После он получает у работодателя подтверждение об уплате подоходного налога и может претендовать на вычет. Недостаточно прости прийти в инспекцию, предварительно надо собрать и заполнить необходимые документы.

Налоговая потребует целый пакет бумаг, подтверждающих разные стороны процесса. Чтобы исключить многократные посещения инстанции, список нужных документов стоит изучить подробнейшим образом, тщательно проверить их наличие, а те, что требуют заполнения – заполнить правдиво и без ошибок. Как фальсификация данных, так и недочёты в них приведут к отказу в выплате имущественного вычета.

Первый документ, без которого вычет не получить – декларация по форме 3-НДФЛ, заполненная по образцу, утверждённому приказом ФНС России от 24 декабря 2014. Декларацию на вычет можно подать в течение годового периода, следующего за покупкой квартиры. Если жильё приобреталось в 2017 году, декларацию допускается предоставить до декабря 2018 года. Заполнение налоговой декларации будет проще, если вы ознакомитесь с нашей статьей.

Разумеется, данная справка – лишь единый документ из списка. Целиком он выглядит так:

- Паспорт.

- Заявление, в котором изъявлено желание получить имущественный вычет (получатель должен написать его на имя начальника налоговой инспекции по месту прописки).

- Договор о покупке и продаже, удостоверяющий факт приобретения квартиры.

- Справку с места работы по форме 2-НДФЛ.

- Свидетельство, фиксирующее право гражданина на жильё.

- Если имели место отделочные и ремонтные работы, нужно присовокупить к документам чеки или иные бумаги о платежах.

- Свидетельство о рождении, если «дольщиком» или собственником стал несовершеннолетний.

- Выписки от банка и иные документы, если жильё куплено в кредит.

- Свидетельство о браке, если квартира находится в общей супружеской собственности.

Важный момент! Чтобы передать пакет документов, не обязательно ходить в налоговую лично. Можно отправить в ИФНС своего официального представителя, а также отправить бумаги письмом (приложите описание всех документов, уложенных в конверт) или вовсе пройти всю процедуру онлайн. Для этого нужно зарегистрироваться на сайте gosuslugi.ru.

Сотрудничайте с налоговой – это полезно для бюджета семьи

В какие сроки нести документы?

Претендентов на имущественный вычет не касается известная многим дата – 30 апреля. В этот срок должны подать декларации граждане, получившие прибыль. Поэтому, как уже упоминалось выше, у получателей возврата на имущество есть целый год, чтобы передать налоговой документы.

Если вы выбрали вариант личного визита в инспекцию, не стоит думать, что это займёт целый день. Сейчас процедура проходит довольно быстро, часто для граждан, получающих имущественный вычет, выделяют отдельное приёмное окно или очередь. С рассматриваемым вопросом работают специалисты, у которых «рука набита» и излишне задерживать посетителей они не станут.

Кстати, в помещении ИФНС часто сидят консультанты, помогающие гражданам в заполнении 3-НДФЛ. Если вы не уверены, что сделали всё правильно, за небольшую плату они проверят декларацию за вами или вовсе заполнят с нуля под диктовку (нужно уточнить личные данные). Мы советуем людям, желающим прибегнуть к услугам такого рода, заложить на посещение налоговой чуть больше времени, с запасом, так сказать.

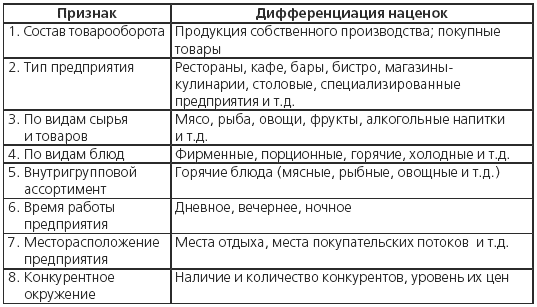

Социальный

Официально трудоустроенный гражданин имеет полное право получить компенсацию в размере 13 процентов от полной суммы, потраченной на социальные нужды, которые будут рассмотрены ниже.

Образование

Органы ФНС выплачивают компенсацию в виде налогового вычета для российских граждан, если они вносят деньги за обучение (своё, либо детей).

Чаще всего, применение вычета происходит при оплате следующих разновидностей обучения:

- Очная, вечерняя, либо заочная форма обучения в средне-специальных, либо высших учебных учреждениях;

- Водительское обучение на разные категории автотранспортных средств;

- Оплата обучения на частных платных курсах (языковые, компьютерные, бухгалтерские и т.д.).

Тогда как компенсация за оплаченное обучение ребёнка максимально составляет 50 000 рублей на каждого из детей.

Медицинские услуги

Расходы в сфере оздоровления могут быть покрыты налоговым вычетом только в следующих ситуациях:

- Уплата за собственное лечение, а также за медпомощь для близких родственников. Преференция распространяется на бюджетные и частные медучреждения. Действующее законодательство содержит полный список услуг, на которые можно оформить вычет;

- При приобретении лекарственных препаратов из перечня, что содержится в нормативно-правовых документах. Требуется сохранить все чеки, которые подтвердят затраты на покупку медикаментов;

- При взносах за добровольное медицинское страхование.

Пенсионные и страховые отчисления

В таком случае подлежит налоговому вычету только одна из следующих разновидностей пенсионного взноса:

- Перечисление по негосударственным взносам по пенсионному обеспечению в негосударственные фонды;

- Взносы на накопительную часть пенсионного пособия;

- Страховые отчисления по договору добровольного пенсионного страхования, при оформлении договора со страховыми компаниями;

- При заключении договором добровольного страхования.

Пенсионные и страховые отчисления

Благотворительные

Действующими нормативно-правовыми документами определяется возможность возврата налогового вычета на средства, потраченные на проведение благотворительных мероприятий.

Однако компенсация будет выплачена только, если учреждение, в которое вложены деньги, относится к следующим:

- Фонды, ассоциации, а также другие учреждения благотворительной направленности;

- Некоммерческие социальные компании, что не имеют за цель получение прибыли. Переводы должны быть только на основную направленность деятельности компании;

- Религиозные учреждения, при переводе средств на деятельность, прописанную в их уставных документах;

- Учреждения некоммерческого типа, осуществляющие свою деятельность в просвещении, спорта, соцпомощи, охраны природы и т.д. Деньги могут направляться в виде пожертвований, а также для увеличения размера фонда таких учреждений.

Какая документация потребуется для получения налогового вычета?

Каждому гражданину, который желает оформить данную льготу, нужно предоставить в Налоговую Службу РФ бумаги, что приведены в таблице ниже.

| Цель вычета | Характеристика |

|---|---|

| Оплата медицинских услуг для себя, либо близких родственников | · Декларация по форме 3-НДФЛ;; |

| · Справка о доходах по форме 2-НДФЛ; | |

| · Квитанции и чеки, которые подтвердят расходы на лечение и заключение договора с медучреждением, имеющим государственную лицензию на осуществление деятельности; | |

| · Свидетельство о рождении – при оплате лечения для детей; | |

| · Справка о бракосочетании – при взносах за медицинские услуги для супруга. | |

| Оплата образования | Такие же справки по установленным формам, и дополнительно следующие документы: |

| · Договор с учебным учреждением; | |

| · Лицензия на осуществление деятельности образовательного заведения; | |

| · Квитанция или чек об оплате образовательных услуг; | |

| · Свидетельство о рождении – при оплате услуг для детей. | |

| При купле-продаже недвижимого имущества | Справки в определённых формах и следующие бумаги: |

| · Паспорт заявителя; | |

| · Договор купли-продажи имущества; | |

| · Акт приема-передачи; | |

| · Документы, подтверждающие сумму оплаты; | |

| · Идентификационный номер. | |

| При ипотечном кредитовании | Справки по установленным формам, а также следующие документы: |

| · Договор ипотеки; | |

| · Выписка из банковского учреждения, подтверждающая выплаченную сумму на текущий момент. |

Помимо этого, к каждой заявке, кроме вышеперечисленных документов, потребуется предоставить заявление с прошением о получении налогового вычета.

1. Общие сведения

На Сайте компании Союза содействия развитию рынка недвижимости «ИНКОМ-НЕДВИЖИМОСТЬ» (в дальнейшем — Компания) применяется технология

сбора информации с использованием cookie-файлов, которая позволяет повысить эффективность Сайта и Сервисов Компании.

Сookie-файлы — это небольшие текстовые файлы, размещаемые на пользовательском устройстве веб-сайтами, которые посещались пользователем.

Они широко используются для того, чтобы веб-сайты могли работать эффективнее, а также, чтобы предоставлять

необходимую информацию владельцам, администрации веб-сайта.

Использование cookie-файлов — стандартная на данный момент практика для большинства веб-сайтов.

Посещая Сайт Компании пользователь соглашается с условиями использования cookie-файлов, описанными в

настоящем документе, в том числе с тем, что Компания может использовать cookie-файлы и иные данные

для их последующей обработки, а также может передавать их третьим лицам для проведения исследований

и предоставления услуг Партнерами Компании.

Как получить налоговый вычет сразу у двух работодателей

Закон позволяет работнику, совмещающему два места работы, оформить имущественный налоговый вычет у обоих работодателей или только у одного из них, на усмотрение налогоплательщика. А в обязанности обоих работодателей как налоговых агентов входит предоставление такой возможности с предшествующей проверкой документов.

Когда плательщик НДФЛ уже успел подать заявление на получение имущественного вычета руководителю или бухгалтеру по первому месту работы, он должен предъявить второму работодателю соответствующий документ, выданный налоговой службой, в котором была бы обозначена сумма вычета, на который сотрудник имеет право с учетом того, что часть вычета он уже получил у другого работодателя.

Придется подождать около месяца, пока налоговая служба выдаст вам нужное количество уведомлений (по количеству мест работы) о наличии у вас прав на получение имущественного вычета по НДФЛ.

Кто может получить возврат налога при покупке квартиры?

Прежде всего, действующее законодательство предусматривает предоставление налогового вычета при покупке жилья только налогоплательщику. Налогоплательщиками признаются организации и физлица, на которых возложена обязанность уплачивать налоги ().

Кроме того, физлица по общему правилу должны являться налоговыми резидентами Российской Федерации (). К ним относятся граждане, фактически находящиеся в России не менее 183 календарных дня в течение 12 следующих подряд месяцев. Этот период не прерывается в случае краткосрочных (менее шести месяцев) выездов за границу для лечения, обучения или работы на морских месторождениях углеводородного сырья (). Ограничение по времени нахождения в России не устанавливается для командированных за границу представителей органов власти и местного самоуправления, а также российских военнослужащих, проходящих службу за рубежом. Эти лица признаются налоговыми резидентами, даже если в течение года они ни одного дня не находились на территории России ().

Также отдельный порядок установлен для признания в 2015 году налоговыми резидентами жителей Республики Крым и Севастополя. Для них 183 дня проживания исчисляются в течение периода с 18 марта по 31 декабря 2014 года ().

Лица, не являющиеся российскими налоговыми резидентами, тоже могут являться плательщиками НДФЛ, но только в том случае, если их источник дохода располагается в России (). Однако получить налоговый вычет они по общему правилу не могут ().

Кроме того, чтобы получить налоговый вычет, нужно иметь сам доход, который облагается налогом. Если налогоплательщик не имеет какого-либо дохода, с которого он обязан уплачивать НДФЛ, то он не сможет получить налоговый вычет. Этим налогом облагается доход, полученный налоговыми резидентами как от российских источников, так и от источников за пределами Российской Федерации, а для нерезидентов – только от российских источников ().

Важно, что вычет предоставляется только собственникам недвижимости. Если вы оплатили покупку квартиры для другого человека, а сами не стали собственником этого жилья, то налоговый вычет вам не предоставят

Равно как не предоставят такой вычет и этому человеку. Исключением является случай приобретения жилья в собственность своих детей или подопечных в возрасте до 18 лет либо строительства жилой недвижимости для них ().

Если квартиру купили супруги (и она по правилам семейного законодательства перешла в их общую совместную собственность), то нередко возникает вопрос: каждый ли из них вправе получить вычет или только тот, на кого недвижимость оформлена? Минфин России посчитал, что на вычет могут претендовать оба супруга, причем и мужу, и жене вычет полагается в полном размере, до 2 млн руб. При этом не обратившийся за таким вычетом совладелец сохраняет право на получение имущественного налогового вычета по другому объекту недвижимости в полном объеме. Правда, действует это правило, только если документы, подтверждающие возникновение права собственности на объект (либо акт о передаче – при приобретении прав на объект долевого строительства), оформлены после 1 января 2014 года (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 5 июня 2015 г. № 03-04-05/32776).

Для объектов, приобретенных до 1 января 2014 года, действует другое правило: размер вычета распределяется между супругами в соответствии с их письменным заявлением. Напомним, что получить вычет можно из доходов за три года, предшествовавших году подачи налоговой (). Иными словами, если налогоплательщик подал заявление о предоставлении налогового вычета на покупку жилья в 2018 году, получить вычет из доходов предыдущих периодов он сможет только за 2017, 2016 и 2015 годы. При этом не имеет значения момент приобретения квартиры, поскольку ограничений на срок обращения за вычетом не установлено (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 29 апреля 2014 г. № 03-04-05/20134).

Однако если недвижимость супругами была оформлена не в совместную, а в общую долевую собственность, то каждый из супругов должен подтвердить понесенные на ее приобретение расходы самостоятельно и именно на сумму этих расходов ему будет предоставлен налоговый вычет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 28 ноября 2014 г. № 03-04-05/60785).

Налоговый вычет: сколько раз можно воспользоваться

Согласно установленным законодательно нормам, получить налоговый вычет можно несколько раз в жизни по большинству направлений, например:

- за учебу в ВУЗе;

- получение образования в коммерческом детском саду или школе;

- получение медицинской помощи;

- покупку лекарств и т.д.

Сколько раз в жизни можно использовать имущественный вычет

Фактически, для этих направлений «обнуление» полагающихся компенсаций происходит каждые 12 месяцев, то есть претендовать на них можно ежегодно. Однако иначе дела обстоят с вычетом по покупке жилья. По нему дается один денежный лимит на всю жизнь. Получается, воспользоваться им можно либо один раз на всю сумму, либо несколько раз, пока полагающиеся отчисления не будут получены полностью.

До наступления 2014 года в силе находились правила, согласно которому на получение компенсации за покупку жилища по целевому займу можно было претендовать только разово, при этом лишь для одного недвижимого объекта. После наступления 2014, ситуация изменилась и теперь компенсацию можно получить на несколько недвижимых объектов, приобретаемых после вступления в действие данной законодательной инициативы.

Согласно законодательным актам датой, когда официально было приобретено жилье, считается:

- день, указанный в выписке из Единого государственного реестра недвижимости, касающийся оформления собственности на объект;

- день, когда жилье было передано дольщику, принимающему участие в строительстве.

Если дата приобретения объекта выпала на время до наступления 2014, и вы по нему получили вычет, получается, даже если сумма не была израсходована, за другой объект недвижимости, купленный с 2015 по 2017 года, вам отчислений не полагается.

Приведем пример. В 2009 году вы приобрели за полмиллиона квартиру и согласно закону получили возврат в размере 65 000. Согласно закону полагается налогоплательщику сумма большая, но поскольку первая квартира куплена до 31 декабря 2013 года, претендовать на остаток вы не можете.

Что касается оплаты процентов по целевому займу, взятому до конца 2013, она не имела ограничений, однако ее задействовать можно было лишь для одной покупки. Все потому, что разделения между вычетами имущественным и процентным разделения до наступления 2014 не существовало.

Приведем пример. В 2011 году вы приобрели небольшую квартиру в Москве и задействовали в ней денежную компенсацию от государства. Затем, в 2012 в ипотеку была куплена вторая квартира в пригороде. При обращении в налоговую инспекцию за погашением процентов по кредиту вы получили отказ, так как право на компенсацию уже задействовали, то есть исчерпали ввиду возможности его одноразового использования.

Однако если вместо 2012 года вы решите приобрести жилье в 2015, так же, в ипотеку, претендовать на покрытие процентов имеете право, так как использовали лишь вычет стандартный.

После наступления первого дня 2014 года в силу вступили законодательные изменения, касающиеся получения вычета за недвижимость. Теперь его сумма составляет 2 000 000 единиц российской валюты, который можно получать частями, пока полагающаяся сумма не будет выплачена.

Приведем пример. В 2016 году вы приобретаете квартиру за полмиллиона рублей и возвращаете полагающиеся вам 65 000. В следующем году вы решаетесь на покупку таунхауса в пригороде, отдавая за него 3 000 000. Так, за этот жилой объект вы можете получить 13% от полутора миллионов остатка, то есть 195 000.

Что касается выплаты компенсаций по процентам, формат их предоставления также изменился.

- Она отделилась от основного вычета по расходам на приобретение недвижимости и может быть получена вне зависимости от его задействования.

- Взаимосвязь между данной выплатой и затратами на приобретение недвижимости не устанавливается.

- Максимальная к получению сумма составляет 390 000 (13% от 3 000 000).

Расходы на кредиты могут быть окуплены государством лишь раз, для единичного недвижимого объекта

Приведем пример. Вы в 2016 году купили таунхаус по стоимости 8 000 000, для этого взяли ипотеку на 6 000 000, сверху которых при возврате обязан уплатить 3 500 000 процентов. Получается, за эту покупку вы можете претендовать на вычет в размере 260 000 (13% от 2 000 000) и 390 000 на покрытие процентов (13% от 3 000 000).