Овердрафт по карте

Содержание:

- Банки предоставляющие карты с овердрафтом

- Виды

- Оформление овердрафта для дебетовой карты Сбербанка

- Как подключить услугу

- Отличие овердрафтов от потребительского кредитования

- Виды овердрафта

- Причины возникновения технического овердрафта

- Судебная практика и примеры условий погашений

- Порядок оформления

- Что такое овердрафт

- Кредитная или овердрафтная?

- Что такое овердрафт

- Овердрафт – что это?

Банки предоставляющие карты с овердрафтом

Практически любой банк готов предоставить овердрафт своему клиенту. Банку это выгодно — так организация зарабатывает деньги на процентах, а условия выдачи гарантируют почти стопроцентный возврат заемных средств. Представляю самые интересные, на мой взгляд, предложения банков по предоставлению овердрафта.

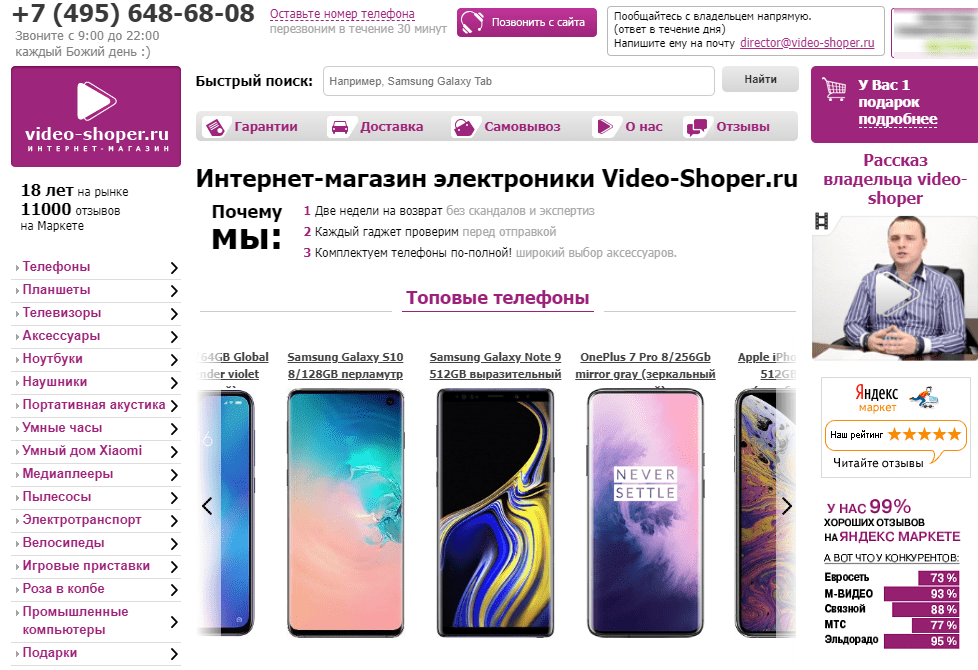

Овердрафт Сбербанк

Овердрафт Сбербанка можно подключить к дебетовой или кредитной карте, доступна для всех карт Classic, Gold, Platinum и Премиум карт Visa или MasterCard. Доступно для физических и юридических лиц. Услуга может быть подключена автоматически или по заявлению. Лимит устанавливается для каждого клиента индивидуально.

Пороги подключения: от 1 000 до 30 000 рублей для частных лиц, от 100 тысяч до 300 тысяч рублей для юридических лиц. Процентная ставка — 18% годовых для рублевых счетов, 16% — для валютных. Срок предоставления — один год. Срок погашения — один месяц. Превышение лимита овердрафта по ставке 36% для рублевого счета, 33% — для валютного счета.

Оформить можно в офисе банка, список документов:

- заявление;

- удостоверяющие личность документы;

- анкета по форме банка;

- свидетельство о регистрации — для юрлиц, справка о доходах — для физлиц.

Овердрафт ВТБ 24

Овердрафт ВТБ 24 доступен для физических и юридических лиц. Услуга может быть по личному заявлению. Лимит устанавливается для каждого клиента индивидуально.

Пороги подключения: до 50% от дохода, максимум — 300 тысяч рублей; от 850 тысяч для юридических лиц, до 50 % оборотов по счету. Процентная ставка — от 12,9% годовых, для частных лиц — от 20%. Срок предоставления — один год для физлиц, до 2 лет для юрлиц. Срок погашения — один или два месяца. Превышение лимита овердрафта по ставке 50%.

Оформить можно в офисе банка, список документов:

- заявление;

- удостоверяющие личность документы;

- анкета по форме банка;

- свидетельство о регистрации — для юрлиц, справка о доходах — для физлиц.

Овердрафт Тинькофф

Для владельцев дебетовых карт у Тинькофф очень гибкие условия овердрафта: суммой до 3 000 можно пользоваться без процентов, при расходе от 3 до 10 тысяч — 0,19% в день, от 10 до 25 тысяч — 0,16% в день, от 25 и выше — 0,24 % в день. Подключить можно в личном кабинете интернет-приложения, дождаться ответа банка и пользоваться средствами, лимит определяется индивидуально. Для юрлиц овердрафт только по программе Тинькофф Бизнес, ставка от 24,9% до 49,9%. Лимит вычисляется из среднемесячного оборота по счету.

Овердрафт АльфаБанк

Овердрафт АльфаБанк доступен для физических и юридических лиц. Пороги подключения: до 50% от дохода, максимум — 300 тысяч рублей; от 300 тысяч до 10 млн для юридических лиц, до 50% от оборота по счету. Процентная ставка — от 13,5% годовых + комиссия за открытие овердрафта 1%, но не менее 10 тысяч, для частных лиц — от 20%. Срок предоставления — один год. Срок погашения — до 60 дней. Превышение лимита овердрафта по ставке 50%.

Оформить можно в офисе банка, список документов:

- заявление;

- договор;

- удостоверяющие личность документы — основной и дополнительный;

- анкета по форме банка;

- подтверждение трудового стажа — для физлица, для юрлица — деятельность от 1 года;

- свидетельство о регистрации — для юрлиц, справка о доходах — для физлиц;

- анкеты и документы поручителей, соучредителей и третьих лиц — для ИП и юрлиц.

Мы рассмотрели такой продукт банков, как овердрафт: плюсы и минусы, достоинства и недостатки. Технически, овердрафт выходит проще и дешевле за счет того, что проценты платятся только на ту сумму, которая идет сверх лимита, в отличие от того же кредита, а вот в общем, если эти проценты пересчитать на долгосрочный период — то продукты практически равноценны. Выбрать именно эту услуги или воспользоваться другими классическими кредитными продуктами — личное дело каждого, главное, помнить о тех недостатках, которые они с собой могут принести, и правильно рассчитывать свои финансовые возможности.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Виды

Различают:

- разрешенный,

- неразрешенный (технический) овердрафт.

Остановимся на них подробнее.

Разрешенный овердрафт

Разрешенный овердрафт подключается по личному заявлению держателя карты. Он предоставляется в пределах установленного банком лимита и под определенный процент. Эти условия отличаются не только у разных банков, но и у разных клиентов одного финансового учреждения.

Лимит овердрафта – это сумма, которой может располагать клиент банка при недостатке на счете собственных денег. Рассчитывается для конкретного человека, исходя из суммы средств, которые проходят через его карту, его кредитной истории и некоторых других факторов.

Проценты в банках тоже разнятся. Например, Сбербанк установил следующие:

- 20 % в пределах лимита денежных средств,

- 40 % – плата за несвоевременное погашение,

- 40 % – плата за превышение лимита, но только на сумму этого превышения.

В своей статье о дебетовых картах Сбербанка я более подробно останавливалась на вопросах тарифов, условий получения и пользования ими. Если еще не читали, то наверстывайте упущенное.

В Тинькофф Банке действуют такие условия:

- Услуга подключается по инициативе банка и с согласия держателя карты.

- Если вы заняли у банка не более 3 000 руб., то платы за овердрафт не будет (при условии своевременного погашения в течение 25 дней).

- Если сумма кредита составила от 3 000 до 10 000 руб., то банк возьмет 19 руб. в день.

- От 10 000 до 25 000 – 39 руб. в день.

- Свыше 25 000 – 59 руб. в день.

- Штраф за несвоевременное погашение – 990 руб.

Почитайте про условия использования и подводные камни дебетовых карт Тинькофф Банка в моей статье. Она может оказаться очень полезной. Особенно, если вы на пути выбора оптимального платежного средства.

Неразрешенный овердрафт

Неразрешенный или технический овердрафт может наступить, даже если вы никогда не брали в долг. И это часто становится неприятным сюрпризом, который оборачивается не только возникновением задолженности, но и начислением процентов и штрафов за непогашение. Чтобы избежать этого, надо знать распространенные причины возникновения долга:

- Курсовая разница. Этот случай может возникнуть, когда вы расплачиваетесь рублевой картой за границей. Из-за особенностей банковской системы средства со счета списываются через несколько дней. Если за этот период курс валюты резко изменился, то вы можете уйти в минус при недостатке средств на карте.

- Оплата обязательных платежей. Например, банковских комиссий.

Этот случай я прокомментирую на своем примере: один раз в год, в мае, у меня с карты автоматически списывается плата за ее обслуживание в размере 450 руб. Я обычно снимаю с карты все поступившие на нее деньги. Результат: в мае я ушла в минус на 450 руб., т. е. наступил технический овердрафт. - Техническая ошибка банка. Например, дважды зачисленная сумма или наоборот снятие одной и той же суммы 2 раза. Банк ошибку замечает и исправляет. Но у клиента может не быть денег на счете, поэтому опять минус.

Избежать технического овердрафта легко. Кто предупрежден, тот вооружен. Если нам известно о потенциальной возможности уйти в минус, то достаточно держать на карте минимальный запас денег или постоянно мониторить состояние счета, чтобы вовремя погасить задолженность. Банки часто предоставляют льготный период (как правило, месяц), в течение которого мы можем вернуть без процентов всю сумму долга.

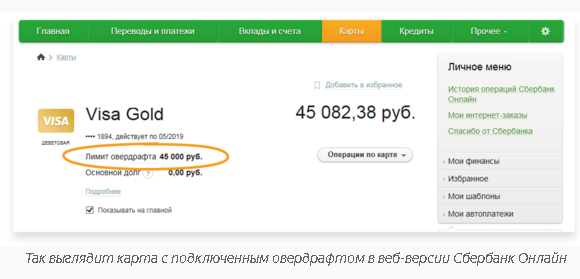

Оформление овердрафта для дебетовой карты Сбербанка

Овердрафт для дебетовой карты Сбербанка подключается в отделении. Необходимо заключить договор, форма которого будет немного отключаться от стандартной дебетовой карты. Кроме того получить такую карту может не только физическое лицо, но и организация.

Условия подключения

Граждане могут рассчитывать на овердрафт, сумма которого не превышает дохода за 2 месяца. Однако чаще Сбербанк одобряет более маленькие суммы. Для подключения услуги потребуется иметь при себе определенный набор документов.

Юридические лица

Организациям доступна услуга “Экспресс-Овердрафт” с суммой от 100 тысяч до 17 миллионов рублей на 1 год под 12% годовых. Такой кредит предоставляется только владельцам малых предприятий с общим годовым доходом до 400 миллионов.

Владельцу бизнеса потребуются собственные документы (паспорт, СНИЛС, ИНН), а также документы на предприятие. Полный список необходимых бумаг будет оговариваться с менеджером при подаче заявки. “Экспресс-Овердрафт” является кредитом, поэтому банк анализирует возможности клиент и может отказать в выдаче овердрафтных средств.

Пользоваться кредитом клиент будет также, как и физическое лицо. То есть тратить их все – необязательно. Они представляют собой “подушку безопасности” на случай непредвиденных расходов, что часто случается при организации бизнеса.

Физические лица

Обычные граждане могут оформить дебетовую карту с овердрафтом при подключении пакета услуг “Сбербанк Первый”. Сделать это можно в отделении банка. Так как оформление карт VISA Infinite с овердрафтом не является обязательным условием, то для подключения самого пакета услуг достаточно иметь при себе только паспорт.

Заявку на получение карты и оформление пакета услуг “Сбербанк Первый” можно оставить в виде сообщения на сайте. После этого с пользователем свяжется персональный менеджер и пригласит в офис для оформления договора. Карту с овердрафтом не обязательно оформлять сразу после подключения ВИП-пакета услуг. Это можно сделать в любой момент пользования.

Как подключить услугу

На сегодняшний день существует, фактически, один способ подключить овердрафт к карте. Это посещение отделения Сбербанка. Отметим, что согласование происходит, не так быстро, как хотелось бы и сопряжено с определенными сложностями. Сотрудник банка обязан получить официальное подтверждение о платежеспособности заемщика (тот же процесс, что и при открытии кредитной карты). Необходимо представить следующие документы:

- справку с места работы о получаемом доходе, со ссылкой на оклад;

- открытый банковский счет (если он есть);

- присутствие депозита в том же банке, в котором открыт счет;

- карточку этого же банка, на которую сбрасывается заработная плата клиента.

Последний пункт является своеобразным гарантом в ежемесячном пополнении счета клиента. Процедура оформления происходит таким образом:

- Доходы заявителя подвергаются тщательному анализу.

- Определяется оптимальный размер заемных денежных средств.

- Величину процентной ставки согласовывают.

- Устанавливают конкретные сроки погашения займа.

- Клиента обязательно информируют о полагаемых комиссиях и штрафах.

После оформления документов, подписывается договор обеими сторонами. Работник банка указывает срок, когда данная функция начнет работать. Подключение к карте банка овердрафта можно провести в любом отделении. Так как интернет прочно и повсеместно вошел в жизнь человека, естественным вопросом является заинтересованность обладателя зарплатной карты, спущенной Сбербанком, подключения овердрафта посредством Сбербанк – онлайн. Физические лица изначально лишены такой возможности. Весь процесс только через отделение банка.

Услугой онлайн на подачу дистанционной заявки на овердрафт, сейчас могут пользоваться сугубо корпоративные клиенты конкретного учреждения – юридические лица (организации, предприятия, индивидуальные предприниматели). В существующей форме онлайн – заявки указывается название юридического лица, ФИО и контакты ответственного сотрудника, ИНН юрлица, место его расположения (регион и наименование населенного пункта). Через время сотрудник созванивается с предполагаемым клиентом и договаривается о встрече, чтобы обсудить конкретные условия оформления овердрафта. Несмотря на некоторое разочарование физических лиц, услуга для владельцев зарплатной карты Сбербанка предполагает множество неопровержимых преимуществ:

- предоставляемый заем не носит целевой характер, т.е. заемщик использует его по своему усмотрению;

- существование определенного периода, в который не насчитывается процент;

- кредит можно возобновить;

- требования по обеспечению отсутствуют;

- размер процента достаточно низок, во всяком случае, по сравнению со стандартной кредиткой.

Для юридических лиц предоставляется особое условие: оформление экспресс – овердрафта, при котором лимит зависит от оборотов, иная процентная ставка и период возврата кредита. Преимущества данного способа очевидны:

- Анализ финансового состояния производится по упрощенной схеме.

- До пятидесяти процентов от средних месячных оборотов доходит размер лимита.

- Предоставление залога не нужно.

- Заявку можно отправить через онлайн – сервис.

- Решение по запросу выносится гораздо быстрее обычного.

При этом выполняют ряд непременных требований:

- юридическое лицо обязано быть резидентом РФ;

- определенный возрастной ценз для ИП (от 23 до 65лет);

- руководитель ООО должен иметь гражданство РФ;

- работа в компании составляет не менее одного года;

- штат компании не меньше ста человек;

- определенная выручка за год;

- зарегистрированный расчетный счет (более полугода на момент оформления);

- счет действующий, т.е. на него постоянно поступают зачисления.

Как видно, требования к предоставлению услуги достаточно серьезные. Не каждая компания сможет ею воспользоваться. При необходимости, можно отключить на карте Сбербанка овердрафт. Но это нелегко сделать. Перед подключением, взвесьте все «за» и «против». Может, вы спокойно обойдетесь и без данной услуги. Для отключения, нужно написать заявление, аргументировать свой отказ, и ждать решения.

В итоге рассмотрим преимущества и недостатки данной услуги.

Отличие овердрафтов от потребительского кредитования

Овердрафт – это кредит, причем легкий в оформлении, пользовании и гашении. На этом его сходство с обычным «потребом» заканчивается, и начинаются сплошные отличия, представленные в таблице ниже.

| Кредит | Овердрафт | |

|---|---|---|

| Срок | Как короткий, так и длительный. В зависимости от запрошенной суммы, условий по конкретному продукту и финансовых возможностей заемщика | Исключительно краткосрочное кредитование. Лимит устанавливается на срок до 2 лет, а полное погашение осуществляется не реже раза в месяц |

| Сумма | Может превышать среднемесячный заработок во много раз | Не более чем в двукратном размере ежемесячного дохода (зависит от банка) |

| Размер платежа | Сумма, причитающаяся к погашению, разделена на равные части. Вносить их нужно ежемесячно, вне зависимости от суммы остатка на счете | При очередном поступлении денег гасится весь долг сразу. И только если зарплаты не хватило, оставшуюся часть долга спишут при следующем поступлении. |

| Переплата | Переплата заранее оговорена договором (по фиксированной ставке) с возможностью уменьшения при досрочном погашении | Начисление процентов ежесуточно на фактическую задолженность по кредиту |

| Процентная ставка | Зависит от кредитоспособности кредита и определяется на этапе одобрения | Фиксированная величина |

| Срок выдачи | Сумма кредита выдается одноразово и полностью сразу после подписания необходимой документации. В течение всего срока действия кредитного договора других поступлений уже не будет. | По овердрафту деньги предоставляются моментально, как только в них возникла потребность. Хоть в час ночи, хоть в 5 ч. утра. Такие одалживания будут продолжаться весь срок действия договора. |

Виды овердрафта

Существует несколько видов овердрафта, которые существенно отличаются между собой. У них есть как плюсы, так и минусы, обусловленные кредитной политикой того или иного банка. Итак, какие бывают овердрафты и на какую аудиторию они рассчитаны.

Зарплатный овердрафт

Зарплатный овердрафт может получить любой желающий в банковской организации, на чей счет перечисляются денежные средства с официального места трудоустройства. Особые преимущества — у держателей карт зарплатного проекта предприятия.

Достоинства:

- Банк может предоставить расширенный овердрафт — не стандартные 50-70% от суммы поступлений, а 2, 3 и даже 6 окладов;

- Деньги можно обналичивать через терминалы;

- Процент на средства не превышает 20% годовых;

- Благодаря малому периоду пользования деньгами, переплата незначительна.

Недостатки:

- Сумма овердрафта может быть совсем небольшой — решение принимает банк;

- Если вдруг средства перестанут поступать на Ваш счет — частичное погашение возможно по схеме стандартного кредитования: 10% от долга+ процент за пользование средствами;

- По незнанию можно снять средства овердрафта: если Вы воспользовались чужим банкоматом, а зарплату еще не перечислили.

Технический овердрафт

Технический овердрафт — это несанкционированная задолженность, образовавшаяся по техническим причинам. И причин этих наберется до десятка:

- Снятие денег в чужом банкомате. Например, на карте 3 000. Вы запрашиваете в банкомате чужого банка 3 000, но операция невозможна. Запрашиваете сумму 2 900, 100 рублей комиссии, а еще 50 за предыдущую неудачную операцию возьмут с суммы овердрафта.

- Сбой в работе терминалов точек продаж. На карте те же 3 000 рублей. В терминале произошел сбой, в результате чего 3 000 списались из собственных средств, а еще 3 000 — из овердрафта.

- В результате конвертации валют при изменении курса. Рассчитались на заграничном курорте рублевой картой с 3 000 рублей на счету по курсу доллара 60 рублей, а средства списались только на следующий день, когда курс стал 60,1. Возникшая разница — и есть технический овердрафт.

Недостатки:

- Клиент может не знать о возникшей задолженности;

- Незнание не освобождает от ответственности — проценты растут с каждым днем;

- Такой овердрафт способен испортить кредитную историю.

Стандартный

Стандартный овердрафт — предоставляется кредитно-финансовой организацией клиенту в рамках установленного лимита. Может быть направлен для исполнения платежных поручений, расходов или оплаты кассовых документов. Возможен, даже если на счету в текущий момент нет денег или их находится недостаточное количество. По сути, выдается под основную деятельность организации.

Под инкассацию

Предоставляется только тем клиентам, счет которых пополняется инкассируемой выручкой в размере 75% и выше от общего оборота денежных средств по счету. Движение по такому счету должно быть постоянным. В противном случае банковская организация откажется предоставлять овердрафт.

Авансовый

Такой вид овердрафта предоставляется клиентам, которых банк считает надежными и платежеспособными. Заемщик должен соответствовать внутренним критериям банка. Особое влияние имеет статус клиента и стабильность оборотов по расчетному счету, предыдущее отсутствие нулевого баланса, а также долгов перед банком и других особенностей.

Это интересно: Понятие и виды ценных бумаг: изучаем по пунктам

Причины возникновения технического овердрафта

Технический овердрафт может возникать при разных условиях. Зачастую они связаны с работой с картой через сторонние банки/компании, покупками за рубежом, сбой в работе ККТ (контрольно-кассовой техники), а также автоматическими списаниями комиссий.

- Сторонние банки. В большинстве случаев, за любые действия, которые пользователь совершает с собственной картой посредством банкомата или терминала другого банка списывается определенная комиссия. Ее размер также обычно отдельно уточняется. Но редко где сказано, что она списывается не сразу, а через некоторое время. Как следствие, клиент видит, что на его счету еще достаточно денег и совершает оплату товара/услуги. Через некоторое время автоматически списывается комиссия, но так как на карте денег нет, а платить надо, счет получается с отрицательными значениями.

- Покупки за рубежом. Конвертация валюты на момент покупки товара совершается в момент оплаты. Однако списание средств со счета – только через некоторое время, которое понадобится местному банку, чтобы связаться с отечественными и скоординировать дальнейшие действия. Как следствие, если клиент продолжает покупать и покупать, в какой-то момент деньги фактически, уже будут не его, а заемные. И образуется технический овердрафт.

- Сбой в работе оборудования. Пусть и редко, но случается так, что с карты сумма списывается несколько раз или ее размер значительно превышает тот, который должен быть уплачен. Если на карте не хватает денег, то недостающая сумма автоматически становится несанкционированным овердрафтом.

- Автоматически платежи. Система автоматических списаний сейчас активно продвигается и рекламируется. Но помимо очевидных плюсов, у нее есть и неочевидные минусы. Например – возможность уходить в технический овердрафт. Обычно, если денег не хватает, платеж просто не совершается, о чем клиент получает уведомление. Но так бывает не всегда и потому отслеживать подобные операции все равно придется самостоятельно.

Судебная практика и примеры условий погашений

Исходя из действующего законодательства, банк, если хочет получить свои деньги, обязан предусматривать в договоре пункты, касающиеся технического овердрафта. Если они есть, клиент, с точки зрения суда, автоматически считается виновным в возникновении задолженности, ведь его предупредили. Если же такого пункта нет, то ситуация может стать неоднозначной. С одной стороны, деньги нужно вернуть. С другой, клиент формально не знал о подобной проблеме и потому не может отвечать за это. Но и в такой ситуации, суд зачастую становится на сторону банка. Доказать обратное можно только при помощи опытных юристов.

Порядок оформления

Чтобы получить возможность использовать банковские средства, фирма-заемщиик должна соответствовать ряду требований:

- Быть зарегистрирована не меньше шести, а иногда двенадцати месяцев.

- Юридическое лицо и его владельцы должны быть резидентами РФ.

- Компания должна быть клиентом финансового учреждения не менее установленного срока – обычно шесть или три месяца.

- Необходимо движение по расчетному счету клиента: чем больше выручка и обороты, тем на большую сумму можно рассчитывать.

- На момент займа у клиента не должно быть никаких задолженностей ни перед кредитными учреждениями, ни перед бюджетом.

Основной набор документов клиент подает при открытии расчетного счета. Чаще договор на обслуживание уже включает возможность подключить лимит.

Через 2-6 месяцев банк предложит это сделать, или вы сами можете подать заявку.

В первом случае можно просто отказаться от перерасхода, если он не нужен. Во втором банк проанализирует финансовое положение компании, рассчитает величину лимита для юр лица и процент при индивидуальном определении ставки овердрафта.

Непосредственно при подключении услуги могут потребоваться такие документы:

- Заявление и анкета;

- Учредительная документация с печатями государственных органов регистрации;

- Копия лицензии на ведение определенного вида деятельности, заверенная нотариально.

- Финансовые отчеты, на которых поставлены отметки налоговых органов.

- Данные аудиторской отчетности.

- Информация об остатке финансов, отсутствии либо наличии задолженностей.

Для получения кредитного продукта потребуются следующие действия:

Сначала изучите сайт банка, обслуживающего фирму. Если вы только его выбираете, то сразу ознакомьтесь и с кредитными продуктами. У некоторых банков можно подать заявку онлайн, через личный кабинет либо на странице, описывающей предложения для юридических лиц. Там обычно все доступно и понятно.

Юридическому лицу нужно заполнить анкету-заявление для получения овердрафта, в которой указываются основные данные об организации заемщике

Важно оставить контакты, чтобы с вами могли связаться.

Теперь необходимо подождать решения. На это может уйти как один день, так и несколько месяцев — срок определяется периодом обслуживания в финансовом учреждении.

Когда заявка будет одобрена, можно использовать полученные средства для развития своего бизнеса.

Задолженность погашается тогда, когда на счет компании поступают финансовые ресурсы. Сначала они идут именно на покрытие овердрафта.

к оглавлению

Что такое овердрафт

Овердрафт — это услуга, которая выражается в том, что банк на некоторое время предоставляет владельцу карты денежные средства под проценты. Сам термин в переводе с английского означает «сверх проекта». То есть банк разрешает клиенту потратить немного больше той суммы, которая находится у него на счету (взять в долг, «уйти в минус»).

Кредитная организация предоставляет возможность использовать овердрафт только в том случае, если уверена, что задолженность в скором времени будет погашена. Поэтому услуга чаще всего доступна держателям зарплатных карт, на которые регулярно поступают денежные средства. А также юридическим лицам, пользующимся своими расчетными банковскими счетами постоянно.

Чтобы понять, как действует услуга, рассмотрим следующую ситуацию. Представьте, что вам срочно потребовались деньги на какие-нибудь непредвиденные расходы. К примеру, сломалась стиральная машина. Зарплату вы получите лишь через три недели, а стирать вещи необходимо каждые 2-3 дня. Приобрести стиральную машину придется в любом случае, но целых 3 недели стирать вручную не хочется. Удобнее взять нужную сумму у банка и вернуть с ближайшей зарплаты. Причем для погашения задолженности не нужно идти в отделение. Как только деньги поступят на вашу карту, автоматически спишется долг, включая набежавшие проценты.

Так как овердрафт предоставляется на короткие сроки, процент набегает небольшой. Поэтому многим нравится пользоваться этой услугой. Представьте, что взяли у банка в долг 10 тысяч рублей под 20 % годовых, а через 4 дня на ваш счет уже поступили деньги. В этом случае сумма процентов составит менее 30 рублей. Совсем немного, правда? Выходит, услуга действительно удобна. Особенно для тех, кто привык иметь дело с кредитами.

Что такое неразрешенный (технический) овердрафт по карте банка?

Если клиент потратит все имеющиеся на счету средства и выйдет за границы установленного банком лимита, возникнет технический (неразрешенный) овердрафт. На сверхлимитную сумму устанавливают иные проценты. Например, по разрешенному овердрафту нужно выплачивать 20 % годовых, по техническому – 55 %. Сверхлимитную задолженность обязательно гасить в течение нескольких дней. В противном случае банк вправе оштрафовать заёмщика (как правило, сумма оказывается значительной).

Нельзя выйти за пределы установленного лимита и потратить «дополнительные» средства, когда захочется. Банк просто не даст этого сделать. Неразрешенный овердрафт становится возможным только в следующих ситуациях:

- Технические ошибки. Бывают случаи, когда на счет клиента по ошибке дважды поступает определенная сумма. Рано или поздно это обязательно обнаруживается, а «лишние» деньги автоматически списываются. Превышение лимита может произойти, если владелец карты уже истратил «дополнительные» средства.

- Неподтвержденные операции. Когда клиент совершает покупку, а с карты списывают средства по другой, более ранней операции (оплата мобильного тарифа).

- Валютный курс. Предположим, человек оплатил покупку с рублевой карты в евро, долларах или другой валюте. В этот момент произошел расчет займа по текущему курсу. Если курс изменится до возврата долга, размер заимствованной суммы может увеличиться настолько, что превысит установленный лимит.

Кредитная или овердрафтная?

Об основных отличиях кредитной и овердрафтной карточек мы уже рассказывали выше. Какую именно выбрать вам, будет зависеть от ваших потребностей: от того, какая сумма займа вам потребуется (при оведрафте — она фиксированная и намного ниже, чем может быть при кредите), как быстро вы сможете ее вернуть (при оведрафте сроки возврата составляют 1,5-2 месяца), приемлемы ли для вас процентные ставки (при овердрафте они выше, чем при кредите).

Овердрафт лучше всего подходит для тех людей, потребность в займе денег у которых возникает редко, в небольших количествах и ненадолго.

Если вы сомневаетесь и не можете сами выбрать, какие условия для вас будут более выгодными и меньше ударят по вашему кошельку, советуем обратиться к специалисту банка. Оценив ваши потребности и возможности, он точно подскажет, что конкретно для вашей ситуации будет лучше.

Что такое овердрафт

Для начала давайте разберемся с понятиями: что такое овердрафт на примере «Сбербанка» и что подразумевает под собой овердрафтная карта. Здесь и далее мы дадим ответы на такие популярные вопросы, как:

- что значит овердрафтная карта,

- разница между овердрафтной, кредитной, дебетной картами;

- подключение и отключение услуги;

- плата за услугу;

- где найти информацию о лимите на карте;

- к каким картам возможно подключить услугу;

- преимущества и недостатки опции.

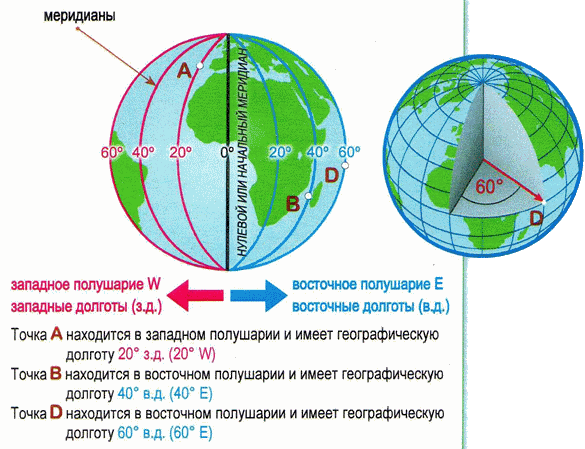

Определение термина

«Овердрафт» с английского переводится как «перерасход, расход сверх запланированного». В банковской сфере таким термином называется процесс, когда банк при отсутствии средств на расчетном счете предоставляет клиенту для краткосрочного временного пользования деньги, при этом снимая плату за их использование.

Условия оведрафта для физических и юридических лиц несколько отличаются и прописываются каждым банком отдельно. Обычно банковские учреждения предоставляют овердрафт лишь благонадежным клиентам.

Впервые оведрафт был осуществлен в 1728 году. Его выдал Королевский банк Шотландии Уильяму Хогу. Клиент смог взять на тысячу фунтов больше, нежели имел на счету.

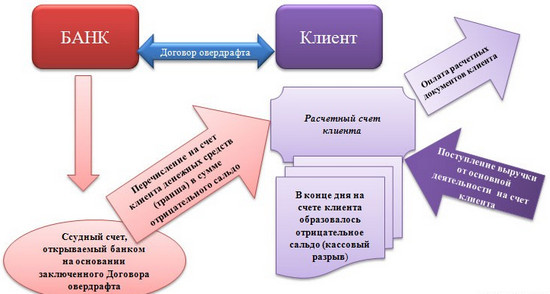

Как работает овердрафт

Списание необходимых клиенту средств происходит сверх остатка на счете в дебет. В дальнейшем все суммы, которые заходят на счет, списываются для погашения задолженности. Таким образом, банк как бы дает в долг свои деньги.

Остаток на счете будет отображаться со знаком минус. За эту сумму взимается процент, пока клиент не осуществит возврат долга. Штрафной процент также взимается, если вышел срок возвращения задолженности.

При подаче заявки на оформление овердрафта банковский специалист оценивает, когда банк сможет вернуть свои деньги, например, просчитывая размер и время выплаты зарплаты либо других зачислений на счет. Поэтому обычно эту услугу легче подключить в том банке, где обслуживается зарплатный счет.

Размер овердрафта, процентная ставка и сроки погашения долга устанавливаются индивидуально. Так, размер кредитного лимита не может быть большим, чем 50% от суммы дохода за определенный этап. Срок возвращения кредитного долга прописывается в пределах одного-двух месяцев. Процентная ставка составляет около 18%.

Таким образом, становится понятно, что овердрафтная карта — это такой тип карты, который находится между кредитной и дебетной карточкой. Однако и с первой, и со второй у нее есть существенные различия.

О том что такое овердрафт смотрите видео:

Далее попробуем разобраться, чем отличается рассматриваемый вид карточки от кредитки.

1.2.3.

Отличие овердрафтной карты от дебетовой

Основное отличие дебетовой и овердрафтной карт «Сбербанка» — у второго типа имеется подключенный лимит, который позволяет клиенту уходить в минус и использовать деньги банка.

При подключении овердрафта не выдается отдельная карта, услуга предоставляется по той карте — дебетной либо кредитной, которая уже имеется у человека.

Банк делает такое предложение не всем своим клиентам, а лишь тем, в благонадежности которых уверен. Чаще всего в их число входят те, кто получает через данный банк зарплату.

В любом случае банк должен быть уверен, что спустя определенный срок человек, владелец овердрафта, будет в состоянии вернуть одолженную сумму и заплатить процент за пользование займом.

Объяснение на примере

Попробуем, так сказать, на пальцах объяснить принцип услуги овердрафт. Например, если опция подключена к зарплатной карте «Сбербанка» «Виза Классик», то после получения заработной платы вы можете потратить ее до копейки, а затем некоторое время (установленное в договоре) жить за счет средств банковского учреждения. После того как на ваш зарплатный счет поступит аванс либо зарплата, «одолженная» банком сумма вместе с процентами (прописанными в договоре) уходит на банковский счет.

Если образовался остаток, то его можно использовать. Если денег на проживание больше нет, то можно брать следующий овердрафт. Банк не будет высказывать претензий, если одолженные им деньги и проценты за пользование этими средствами будут возвращаться четко в установленные сроки. При невозвращении суммы вовремя проценты увеличиваются в два раза.

В случае задержек очередного поступления суммы клиенту следует вернуть долг в срок, самостоятельно пополнив свой расчетный счет.

Овердрафт – что это?

Овердрафт – одна из разновидностей краткосрочного кредитования, которая позволяет расходовать средства в большей сумме, чем есть на счете. Например, в магазине вам не хватает денег, чтобы оплатить желаемую покупку. Тогда банк автоматически добавит вам недостающие деньги, позволив создать минусовой баланс по счету. Фактически это возобновляемая кредитная линия для граждан – деньги можно брать неограниченное количество раз и любыми суммами, нельзя только превышать установленный лимит.

Однако воспользоваться таким перелимитом могут не все и не всегда

Важно, чтобы к вашей банковской карте эта услуга была подключена. Причем совершенно неважно, какая это карта – дебетовая или кредитная, овердрафты можно установить на любую

Главное, чтобы поступления на нее были периодическими.

Основное отличие овердрафта от обычного потребительского кредита заключается в том, что как только у вас образуется задолженность (перерасход средств на карте), то любая сумма, поступившая на ваш счёт, пойдёт в погашение этой задолженности. В обычном же потреб.кредите вы оплачиваете ежемесячный фиксированный взнос согласно графику погашения.

Овердрафтное кредитование доступно не только гражданам, но и юридическим лицам. Здесь лимиты устанавливаются в отношении расхода денежных средств, проходящих по расчетному счету клиента. Для оформления услуги к Договору банковского счета нужно заключать дополнительное соглашение.

Овердрафт – нецелевой вид кредита, что является большой редкостью в кредитовании юридических лиц. При стандартном кредитовании именно они ограничены в направлениях затрат и могут расходовать средства только туда, куда было оговорено при выдаче кредита. Кроме того, многие кредитные продукты требуют предоставления отчета о целевом использовании кредитных средств. Здесь же все это неактуально.