Как платить налог с дохода по вкладам

Содержание:

- Параметры вкладов для налогообложения

- Как было раньше

- Как рассчитать

- Облагается ли налогом прибыль с депозитов физических лиц

- Может выбрать не вклад, а что-то еще?

- Расчет облагаемого дохода по банковскому вкладу или счету

- Что сказал президент?

- Новый налог на вклад от 1 миллиона рублей

- Отмена налога на вклады для неработающих пенсионеров в 2021 году

- Как будет взиматься — порядок обложения процентного дохода

- Когда возникает доход по вкладу в банке

- Как рассчитать налог на вклад самостоятельно

Параметры вкладов для налогообложения

Государству достается часть прибыли от размещения ценностей граждан в банках. В расчет принимается ставка рефинансирования от Центробанка, значение которой сейчас приравнивается к размеру ключевой ставки. Эта цифра периодически изменяется, и с 27 июля 2020 года составляет 4,25%.

Важно учитывать: налогообложению подлежат только вклады, в которых процентная ставка превышает ставку рефинансирования на 5 пунктов по договорам в рублях и на 9 пунктов по договорам в валюте других стран. Облагаться налогом будет прибыль по депозитам, оформленным под ставку выше, чем 9,25% и 13,25% годовых (для разных видов сделок).. Если проанализировать предложения на рынке вкладов, то можно убедиться в том, что найти достойный вариант размещения средств на банковских счетах на текущий момент практически нереально

Максимальное значение годовой ставки по депозитам в рублях для физических лиц сегодня редко перешагивает отметку в 7,5%, предельная доходность по договорам в долларах – 2,5%, а по депозитам в евро – 1,25% в год (данные действительны на октябрь−2020). Это недостаточно высокие значения, поэтому ни один из действующих вкладов не попадает под условия обложения НДФЛ

Если проанализировать предложения на рынке вкладов, то можно убедиться в том, что найти достойный вариант размещения средств на банковских счетах на текущий момент практически нереально. Максимальное значение годовой ставки по депозитам в рублях для физических лиц сегодня редко перешагивает отметку в 7,5%, предельная доходность по договорам в долларах – 2,5%, а по депозитам в евро – 1,25% в год (данные действительны на октябрь−2020). Это недостаточно высокие значения, поэтому ни один из действующих вкладов не попадает под условия обложения НДФЛ.

Как было раньше

Для рублевых вкладов, открытых в банках, находящихся на территории России, норма – это ставка рефинансирования, увеличенная на 5 процентных пунктов.

С 14.09.2012 по 31.12.2015 ставка рефинансирования была 8,25%, прибавляем к ней 5 п.п., и получается 13,25%. Если ставка процентов, прописанная в договоре вклада больше 13,25%, то с этой разницы и нужно было платить НДФЛ.

По процентам, начисленным за период с 15.12.2014 по 31.12.2015 действует следующее ограничение: налогом облагается доход от вклада, только если ставка по договору превышает действующую ставку рефинансирования, увеличенную на 10 пунктов: 8,25 + 10 =18,25. По таким вкладам налогом облагаются депозиты с доходностью более 18,25%.

Как рассчитать

НП = ПС-(СР 5%)

гдеНП — налогооблагаемая процентная часть вклада,ПС – процентная ставка, установленная банком,СР – ставка рефинансирования.Вы можете посчитать ваши налоги и доход после выплаты налогов с помощью нашего калькулятора депозитов.

15% — (8,25% 5%)= 1,75%

— этот процент от дохода вклада и будет облагаться налогом 35% или 30% (резидента или нерезидента).

Налогооблагаемый процент = 19% — (8,25 5%) = 5,75%

Налогооблагаемая база = 300 000 руб. * 5,75% = 17 250 руб.

Налоговое отчисление = 17 250 руб. *35% = 6 037,5 рублей.

К выдаче клиенту = 300 000 руб. 57 000 руб. – 6 037,5 руб. = 350 962,5 рублей.

Если посчитать по новым изменениям (с льготой 18,25%), то

Налогооблагаемый процент = 19% — 18,25% = 0,75%

Налоговое отчисление = 2 250 руб. *35% = 787,5 рублей.

К выдаче клиенту = 300 000 руб. 57 000 руб. – 787,5 руб. = 356 212,5 рублей.

Выводы:

- налогообложению подлежат рублевые вклады в той части, когда СР 5% превышает годовую процентную ставку по депозитному предложению банка

- все начисления регулируются и контролируются налоговым кодексом

- при изменении СР в течение срока депозита будет изменяться и сумма налога

- клиенту не нужно заполнять налоговую декларацию – все налоги начисляет и уплачивает за него банк

- если вклад был изъят клиентом досрочно, а налог уже уплачен с дохода, то вкладчику нужно собственноручно написать заявление на возврат налога.

На начало 2019 года рефинансирующая ставка ключевая составляет 9,75% годовых показателей, тогда как еще в 2019 году эта величина была немного большей – на период с 01.01.16г. – 11%, с 14.06.16г. – 10,5% и с 19.09.16 г. – 10%.

Непосредственно расчетами налогов по доходам от вкладов в каждом отдельном случае занимается специальный финансовый отдел того или иного банка.

В России банковские учреждения не практикуют выставление слишком больших ставок для капитализации и доходности вкладов.

А для того, чтобы начинать изымать с дохода по депозиту налог, необходимо, чтобы проценты по вкладам были хотя бы в пределах 14,75% по рублевому счету, чего уж никак рынок банковских вкладов не допустит.

Платить такой налог должен клиент со своего дохода, полученного по вкладу, однако на практике за него в автоматическом режиме сделает это сам банк. Размер налога, подлежащего к перечислению в госбюджет, рассчитывает сам банк.

Процедура перечисления сумм налога в структуру налоговой инстанции по месту нахождения банка тоже проводится само финансовой организацией, а не ее клиентом.

В исключительных обстоятельствах возможен возврат суммы налога, его перерасчет по другим размерам ставок и другие исключения.

Облагается ли налогом прибыль с депозитов физических лиц

О существовании налога на вклады физических лиц многие вкладчики даже не догадываются, а если и знают, то воспринимают его буквально, так, как звучит. Однако в НК РФ содержатся совсем другие формулировки. Чтобы понять, каково налогообложение вкладов физических лиц в 2020 году, необходимо внести ясность в понятия и определения, применяемые в НК РФ и в формулировках, используемых в быту и в информационных материалах, посвященных налогообложению депозитов частных лиц:

- вклад в банке;

- депозит;

- доход;

- прибыль.

1. Банковский вклад — денежная сумма, переданная частным лицом финансовой организации с целью получить прибыль в виде процентов. Банк, в свою очередь, выдает эти средства третьим лицам, гражданам или организациям, в качестве ссуд, также под проценты. Например, вклад произведен под 9,8% годовых. Кредит на сумму вклада выдан под 12,3%. Из них 9,8% получит вкладчик, а 2,5% останется банку в виде прибыли (12,3%-9,8%).

2. Депозит — также банковский вклад, но в более широком понимании. Это:

- денежный вклад в различной валюте;

- ценные бумаги (акции, облигации, сертификаты и т.д.);

- драгоценные металлы: платина, золото, серебро, а также монеты.

Такое уточнение необходимо в связи с тем, что по депозитам в драгоценных металлах другая система расчета налоговых платежей.

3. Доход — это совокупность средств, полученных юридическим или частным лицом в результате какой-либо деятельности за определенный промежуток времени. В мировой практике доход чаще всего облагается налогом всего в трех случаях:

- заработная плата — подоходный налог;

- наследство;

- продажа недвижимости (дом, дача, квартира и т.д.).

4. Прибыль — это разница между доходом и затратами на его получение. Если имеем превышение затрат над доходами, то получаем убытки. В случае со вкладами, прибыль составляют проценты с рублевых или валютных депозитов.

Исходя из приведенных определений, можно утверждать, что понятия «налог на вклад» и «налог на депозит» — — всего лишь налог на проценты по вкладам физических лиц, ведь они, по своей сути, и есть прибыль его держателя.

Может выбрать не вклад, а что-то еще?

Банковский вклад интересен в первую очередь неквалифицированным инвесторам – это предельно простой и защищенный инструмент накоплений. Все вклады суммой до 1,4 миллионов рублей гарантируются государством в лице АСВ, проценты понятны и прозрачны, часто можно снимать их ежемесячно или ежеквартально, а вклад – регулярно пополнять. Но при этом средние ставки по вкладам уже опустились ниже 4% годовых – то есть, вкладчик заработает даже меньше, чем инфляция (а с учетом налога его «минус» будет еще больше).

Поэтому выгоднее смотреть в сторону более сложных и доходных инструментов. Проблема лишь в том, что НДФЛ облагается уже практически все, что только можно:

- индивидуальный инвестиционный счет – при желании можно оформить ИИС второго типа, и полностью освободить полученный доход от НДФЛ, но почти всегда выгоднее оформить ИИС первого типа и получить вычет в сумме до 52 тысяч рублей в год (13% от внесенной на ИИС суммы). Правда, придется продержать там деньги минимум 3 года, а с полученного инвестиционного дохода уплатить налог;

- брокерские счета – то же самое, только без вычетов. С любого дохода придется уплатить налог;

- вложения в недвижимость – при продаже недвижимости раньше, чем через 5 лет, придется заплатить НДФЛ с разницы между ценами покупки и продажи;

- вложения в драгоценные металлы, облигации, акции и т.д. – доход точно так же облагается НДФЛ (причем оформить все это будет сложнее, а вычета с 1 миллиона не будет).

Так что для простого человека выбор не очень большой – открыть вклад, согласившись на низкую процентную ставку и НДФЛ, или открыть ИИС, но ждать 3 года (и если будет доход от инвестиций – то тоже заплатить НДФЛ).

Таковы последствия всеобщей цифровизации – теперь ФНС «знает» практически все и обо всех, и скрыть от налогов какой-либо официальный доход попросту не получится.

Расчет облагаемого дохода по банковскому вкладу или счету

Далее мы будем рассматривать лишь те вклады и счета ставка по которым превышает 1 процент годовых. Чтобы рассчитать налог определите:

- общую сумму дохода по всем вкладам и счетам за календарный год;

- сумму, не облагаемую НДФЛ (необлагаемую сумму);

- доход по вкладам и счетам, облагаемый НДФЛ.

Общая и необлагаемая сумма

Общую сумму дохода по вкладам и счетам определить несложно. Достаточно запросить у банка выписку по ним и посмотреть какая сумма была начислена за весь календарный год. А как рассчитать необлагаемый доход? Об этом хорошо сказано в статье 214.2 (пункт 1) Налогового кодекса. Его определяют (цитата):

Исходя из этого правила необлагаемую сумму, мы рассчитаем по формуле:

| 1 миллион | × | Ключевая ставка Банка России | = | Годовая сумма дохода по вкладу (счету) не облагаемая НДФЛ |

Как видно из формулы максимальная необлагаемая сумма дохода у всех вкладчиков будет одинакова. Так как в расчете не участвуют именно ваши показатели (сумма вклада, процентный доход и т. д.).

Посчитаем необлагаемую сумму на примере.

Пример

Предположим, что ключевая ставка составила:

-

- на 01.01.2021 — 4,25%;

- на 01.01.2022 — 4,31%;

- на 01.01.2023 — 5,15%.

Тогда сумма дохода по вкладам и счетам, не облагаемого НДФЛ, составит:

-

- в 2021 году1 000 000 × 4,25% = 42 500 руб. в год

- в 2022 году 1 000 000 × 4,31% = 43 100 руб. в год

- в 2023 году 1 000 000 × 5,15% = 51 500 руб. в год

Если вы получили доход по вкладам и счетам в сумме равной или меньше необлагаемого размера, то налог платить не нужно. Если в сумме большей, чем необлагаемый размер, то налог платят с суммы превышения по ставке 13 процентов.

Облагаемый доход и сумма налога

Доход, облагаемый налогом, нужно посчитать по формуле:

| Доход по всем вкладам и счетам за календарный год | — | Сумма, необлагаемая НДФЛ | = | Доход, облагаемый НДФЛ |

Сумму налога определяют так:

| Доход, облагаемый НДФЛ | х | 13% | = | Налог с дохода по вкладу или счету |

Пример

Ключевая ставка Банка России на 01.01.2021 равна 4,25 % годовых. Доход, не облагаемый НДФЛ в 2021 году (необлагаемая сумма), составит: 1 000 000 × 4,25% = 42 500 руб.

Ситуация 1

В 2021 году физическое лицо получило доход по всем вкладам и счетам в размере 235 000 руб.

Доход, с которого нужно рассчитать НДФЛ, равен: 235 000 — 42 500 = 192 500 руб.

Сумма налога, которую нужно заплатить по итогам 2021 года (платится в 2022 году) равна: 192 500 × 13% = 25 025 руб.

Ситуация 2

В 2021 году физическое лицо получило доход по всем вкладам и счетам в размере 33 200 руб.

Доход, с которого нужно рассчитать НДФЛ, равен:33 200 — 42 500 = 0 руб.

Дохода, облагаемого налогом, нет. Нет дохода — нет налога. Налог платить не надо.

Ровно такие же правила действуют и в отношении вкладов в иностранной валюте. Правда подобный доход нужно пересчитывать в рубли. Это делают по официальному курсу Банка России, который действовал в день получения дохода (подробности ниже). Еще раз подчеркнем. НДФЛ с самой суммы вклада (счета) платить не надо. Налог начисляют только на проценты по вкладу или банковскому счету.

Что сказал президент?

Дословно Владимир Путин сказал:

Поясняем. Налогом облагается не сам вклад, а доход с него или проще говоря проценты, начисленные на деньги вкладчика.

Владимир Путин. Фото: zen. yandex.ru

Посчитаем, как это выглядит в цифрах. Нижняя планка, с которой вводится налог, — 1 млн рублей, вот от неё и будем считать. Средняя доходность по долгосрочным рублёвым вкладам — 5,46%.

Если положить в банк под проценты один миллион рублей, то по итогам года на него начислится: 1 000 000 * 0,0546 = 54 600

С этой суммы и будет взиматься подоходный налог 13%. Считаем: 54600 * 0,13 = 7098

То есть, по итогам года (если проценты начисляются раз в год) банк прибавит к телу вклада не 54 600, а 47 502. Остальное отправит в налоговую службу.

На нововведение можно взглянуть под другим углом. Для вкладчика это будет выглядеть как понижение процентов по вкладам. 5,46 * 0,13 = 0,7. На столько уменьшится ставка. Итого получаем — 4,76.

Новый налог на вклад от 1 миллиона рублей

Выплата, предложенная В. В. Путиным, будет взиматься с прибыли по депозитам и инвестициям в ценные бумаги на сумму, превышающую 1 000 000 рублей. Государственная Дума утвердила соответствующий закон. Данная мера начнет действовать только с 2021 года, а уведомления граждане получат лишь в 2022 году. Выплата не будет распространяться на средства, начисленные в текущем году по депозитам. Поэтому у граждан пока нет причин закрывать счета.

Важно! По словам Антона Силуанова, аналогичные правила будут действовать и в отношении валютных депозитов, однако сумма начислений по ним будет пересчитываться за каждый день в соответствии с официальным курсом.

При расчете налоговой базы будут учитываться все суммы, имеющиеся у гражданина в разных финансовых компаниях. Поэтому дробить счета не имеет смысла.

Введение новой выплаты позволит России привлечь в бюджет дополнительные средства. В России на сегодня существует порядка 6 млн вкладов физических лиц на сумму более 1 млн рублей. Суммарный объем средств на этих счетах составляет более половины всей суммы депозитов россиян. Однако назвать точные цифры пока не представляется возможным.

Отмена налога на вклады для неработающих пенсионеров в 2021 году

Законопроектом предлагается установить освобождение от обложения налогом вышеуказанных доходов, получаемых неработающими пенсионерами. Законодатель полагает, что такая налоговая льгота должна предоставляться социально-слабым группам населения, таким как неработающие пенсионеры, наряду с уже действующими льготами по освобождению от НДФЛ пенсий, госпособий, социальных выплат, включая выплаты на детей, стипендии, помощь ветеранам Великой отечественной войны и другие. При этом предлагается освободить неработающих пенсионеров от уплаты НДФЛ с доходов в виде процентов по вкладам при условии, что такие доходы не превышают за налоговый период двенадцатикратной величины прожиточного минимума в целом по стране, установленного для пенсионеров на соответствующий год.

В принятом законе не учтены интересы социально слабых групп населения, таких как неработающие пенсионеры, нуждающихся в поддержке в форме в том числе налоговых льгот, говорится в пояснительной записке. «В этой связи законопроектом предлагается освободить неработающих пенсионеров от уплаты НДФЛ с доходов в виде процентов по вкладам при условии, что указанные доходы не превышают за налоговый период двенадцатикратной величины прожиточного минимума в целом по РФ, установленного для пенсионеров на соответствующий год», — указывают авторы законопроекта.

Проценты, выплаченные физическому лицу по валютным счетам, пересчитываются в рубли по официальному курсу Банка России на день фактического получения этого дохода. При этом изменение размера валютного вклада, вызванное курсовыми колебаниями, при расчете суммы НДФЛ не учитывается.

При расчете НДФЛ не учитывается доход по рублевым счетам, процентная ставка по которым в течение всего года не превышает 1% годовых, а также процентные доходы по счетам эскроу.

Однако в принятом Федеральным законом № 102-ФЗ не учтены интересы социально-слабых групп населения, таких как неработающие пенсионеры, нуждающихся в поддержке в форме, в том числе, налоговых льгот.

Важно отметить, что российское налоговое законодательство отражает избранную любым социально-ориентированным государством политику по поддержке социально-слабых групп населения. В частности, статья 217 Налогового кодекса Российской Федерации (далее — НК РФ) освобождает от налогообложения такие доходы как пенсии, государственные пособия, социальные выплаты, включая выплаты на детей, стипендии, помощь ветеранам Великой отечественной войны и другие

Статьей 407 НК РФ предусмотрено освобождение от налога на имущество по одному объекту налогообложения определенного вида пенсионеров и лиц предпенсионного возраста. В условиях, когда прожиточный минимум пенсионера не соответствует фактическим потребностям взрослого человека (в 2021 году средний прожиточный минимум пенсионера в целом по России установлен 10 022 рублей), многие граждане стараются в период трудовой деятельности сделать накопления, которые позволят им не бедствовать в старости. Полтора миллиона рублей — это сумма, которую можно скопить за 25 лет, откладывая по 5 тысяч рублей в месяц. Учитывая, что в результате пенсионной реформы возраст выхода на пенсию по старости был повышен до 60 лет для женщин и 65 — для мужчин, чтобы скопить такую сумму потребуется потратить больше половины трудовой жизни. Если откладывать меньше 5 тысяч в месяц, то на накопление суммы в 1,5 миллиона может уйти вся активная в трудовом плане жизнь человека.

С выходом на пенсию неработающий пенсионер больше не имеет трудовых доходов и, как следствие, возможности продолжать создавать накопления. В этих условиях потеря даже трех тысяч рублей в год будет для него ощутимой.

В этой связи законопроектом предлагается освободить неработающих пенсионеров от уплаты НДФЛ с доходов в виде процентов по вкладам при условии, что указанные доходы не превышают за налоговый период двенадцатикратной величины прожиточного минимума в целом по Российской Федерации, установленного для пенсионеров на соответствующий год.

Как будет взиматься — порядок обложения процентного дохода

Налоговая ставка, которой будут облагаться вклады физических лиц (а точнее доходы в виде процентов по данным вложениям), равняется 13%.

Налоговая база, с которой будут рассчитываться новый налог, равняется величине превышения полученного за год процентного дохода от всех вкладов над величиной, равной произведению 1 миллиона и ключевой ставки Центробанка.

На основе этого заявления можно сформировать формулу, по которой будет рассчитывать и начисляться 13 % с вкладов и инвестиций.

Доход представляет собой проценты, полученные по банковским вложениям за налоговый период (год).

Ключевая ставка берется та, что действует на на начало расчетного года.

За 2020 год платить не нужно, а за 2021 год нужно будет провести расчет, исходя из размера ключевой ставка на 01.01.2021.

Если взять текущую ключ.ставка, равную 6%, то обложению подлежит доход в размере свыше 60 000 за год (1млн.*6%).

Если вкладчиком за год получено меньше, чем 1млн.*Ключ.ставка, то платить новый налог не придется.

Считать и начислять НДФЛ с банковских вложений будет налоговый орган, вкладчику самому никаких действий предпринимать не нужно. Расчет проводится на основании информации, предоставленной банками. Сведения о выплаченных процентах каждому вкладчику физическому лицу за прошедший год банки должны подавать в срок до 1 февраля следующего года включительно. Например, данные за о выплаченных % за 2021 будут поданы в налоговый орган до 1 февраля 2022 года.

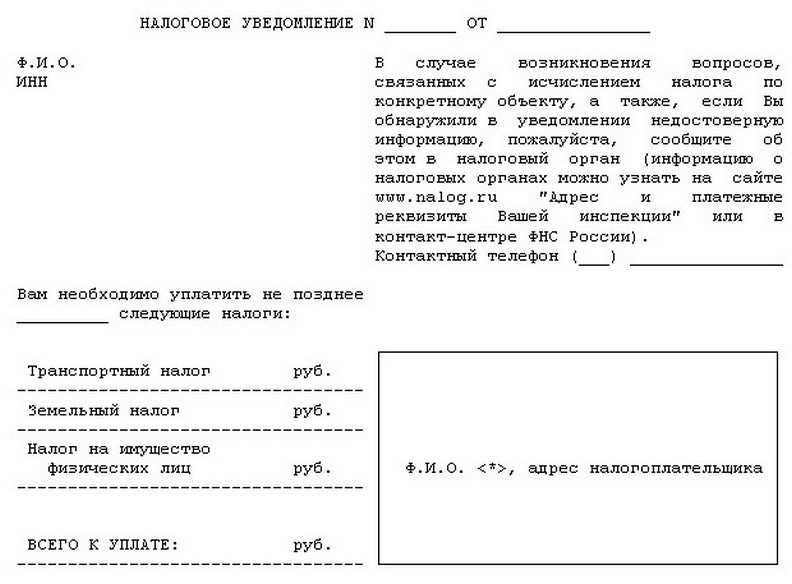

Уплата будет производиться на основании уведомления из налоговой.

То есть схема взимания подоходного налога с процентного дохода по вложениям в банках следующая:

- До 1 февраля года, следующего за расчетным, банк подает сведения о выплаченных процентах за прошлый год по каждому вкладчику.

- Налоговая проводит расчет налога и готовит налоговые уведомления для физических лиц.

- Уведомления направляются налогоплательщикам.

- Налогоплательщики физ.лица обязаны уплатить исчисленную сумму на основании уведомления в срок до 1 декабря года, следующего за расчетным.

Подача декларации 3-НДФЛ не требуется, так как НДФЛ с процентов по вкладам будет рассчитываться не самим налогоплательщиком, а ФНС.

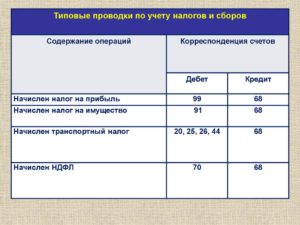

То есть в целом, схема уплаты данного НДФЛ аналогична существующему сегодня порядку уплаты налога на транспорт, имущество, землю физических лиц, которые также уплачиваются гражданами на основании уведомления до 1 декабря следующего года за налоговым периодом.

Пример расчета

Рассмотрим пример, если бы закон вступил в силу не с 2021 года, а с 2020.

У физического лица остатки по вкладу в банке на конец 2020 года составляют 2 млн руб. (вложения под 5.5% годовых). За 2020 год начислен доход в виде процентов в размере 110 000 руб. (2000000*5.5%).

По итогам 2020 года вкладчику нужно заплатить налог по ставке 13 %.

Ключевая ставка на 01.01.2020 составит 6,25%.

Рассчитаем, сколько нужно заплатить вкладчику в 2021 году:

Налог = 13% * (110 000 — 1000000 * 6,25%) = 6 175 руб.

Нужно ли обязательно платить?

В 2020 году платить НДФЛ с процентных доходов по вкладам свыше 1 млн рублей не нужно. Также не нужно этого делать и в 2021 году.

Сейчас активно обсуждаются способы уйти от дополнительной налоговой нагрузки — дробить вклады, переводить их в иностранную валюту.

В настоящее время в 2020 году в этом нет никакого смысла. Во-первых, налог будет начисляться на суммарный доход по всем вкладам во всех банках. Во-вторых, вклады в иностранной валюте также учитываются при определении налоговой базы и подлежат переводу в рубли по курсу ЦБ на дату получения дохода. В-третьих, за 2020 году взиматься НДФЛ с вложений не будет, поэтому до конца текущего года точно можно не трогать свои депозиты и не бежать в срочном порядке снимать их с банковских счетов.

До конца года есть время спокойно подумать о дальнейшей тактике. Тем более в нестабильное время на фоне коронавируса ситуация может значительно меняться, так же как и принятые законы РФ.

Когда возникает доход по вкладу в банке

По статье 223 Налогового кодекса доход возникает в день его выплаты. В зависимости от условий на которых открыт банковский вклад дата получения дохода может различаться. Банки предлагают несколько вариантов начисления дохода. Сведем основные из них в таблицу:

| Условия выплаты процентов по договору банковского вклада (счета) | Дата получения дохода |

| Ежемесячно без капитализации (перечисление процентов на отдельный счет) | День фактической выплаты процентов на отдельный счет |

| Ежемесячно с капитализацией (причисление процентов на счет вклада) | День фактического перечисления процентов на счет вклада |

| Ежеквартально без капитализации (перечисление процентов на отдельный счет) | День фактической выплаты процентов на отдельный счет |

| Ежеквартально с капитализацией (причисление процентов на счет вклада) | День фактического перечисления процентов на счет вклада |

| Ежегодно без капитализации (перечисление процентов на отдельный счет) | День фактической выплаты процентов на отдельный счет |

| Ежегодно с капитализацией (причисление процентов на счет вклада) | День фактического перечисления процентов на счет вклада |

| По окончании срока на который открыт вклад | День закрытия вклада и перечисления денег (в том числе процентов) на другой вклад или счет |

Важно учитывать, что если у вас открыт долгосрочный вклад, то налог нужно платить после начисления процентов по нему. Конечно при условии, то они превышают необлагаемую сумму

Поэтому под новый порядок налогообложения попали вклады, открытые до 2021 года, но закрытые 01.01.2021 или после этой даты.

Как рассчитать налог на вклад самостоятельно

Рассмотрим примера исчислений обязательного сбора различных категорий вкладчиков из примеров таблицы:

| Вкладчик | Валюта вклада | Сумма вклада | Процентная ставка | Срок размещения | Дополнительные условия | Расчет суммы налога и общей суммы к получению |

|---|---|---|---|---|---|---|

| Резидент РФ | Рубль | 50000р | 22% | 12 месяцев

(01.06.2015-31.05.2016) |

Выплата процентов – по окончании срока договора | -считаем сумму процентов за 2015 год:

50000*0,22*213/365=6419 -за 2016 год: 50000*0,22*152/366=4568 -считаем доход, не подлежащий налогообложению: с 01.06.2015 по 31.12.2015 50000*0,1325*213/365=3866 с 01.01.2016 по 31.05.2016 50000*0,11*152/366=2284 -за 2015 год надлежит заплатить налог с суммы: 6419-3866=2553, который составит; 2553*0,35=894р -за 2016 год: 4568-2284=2284, налог: 2284*0,35=799р. Итого, сумма к выдаче: 50000+6419+4568-894-799=59294р |

| Резидент РФ | Доллар США | 10000 | 12% | 9 месяцев

(05.01.2016-04.10.2016) |

Выплата процентов в конце срока | -считаем сумму процентов:

10000*0,12*273/366=895 -сумма, не облагаемая сбором: 10000*0,09*273=671 -считаем сумму, с которой необходимо заплатить налог: 895-671=224, причем сумма налога: 224*0,35=$78 Итого, сумма к выдаче: 10000+895-78=10817 |

| Нерезидент РФ | Евро | 5000 | 10% | 6 месяцев

(01.02.2016-31.07.2016) |

Выплата процентов в конце срока | -считаем сумму процентов:

5000*0,1*182/366=249 -сумма, не облагаемая налогом: 5000*0,09*182/366=224 -налогооблагаемая сумма: 249-224=25 и налог: 25*0,3=8 Итого, сумма на руки: 5000+249-8=5241 |

Как видно, рассчитать размер сумм, с которых удерживается НДФЛ по вкладам и сумму самого сбора, несложно. Для этого необходимо знать особенности этого вида налогообложения, ставки и правила подсчета.