Есть законные способы уменьшить свой транспортный налог и не переплачивать государству

Содержание:

- Что понимается под транспортным налогом?

- Необходимые документы

- Льготы и льготные категории

- СТАВКИ НАЛОГА

- Налог с продажи старых машин

- Налог с транспорта и его составные

- Процедура и сроки уплаты транспортного налога

- От чего зависит размер налога на автомобиль?

- Куда идут деньги?

- Образец заполнения налоговой декларации по транспортному налогу

- Перечень федеральных, региональных и местных налогов в 2021 году (таблица)

Что понимается под транспортным налогом?

Налог представляет собой денежный взнос, подлежащий обязательной уплате в федеральный, региональный или местный бюджет. Налоговые перечисления необходимы для обеспечения финансовой деятельности государства. Транспортный налог выступает одним из основных источников дохода любой страны.

Порядок сборов с владельцев автомобилей и других средств передвижения регламентируется Налоговым кодексом Российской Федерации и документами исполнительной власти регионов. Транспортный налог относится к группе местных налогов. Это означает, что уплаченные взносы попадают в бюджеты субъектов РФ.

Региональное законодательство самостоятельно устанавливает налоговую ставку исходя из предлагаемого кодексом базового размера. Средняя стоимость автомобилей ежегодно определяется государственными органами и публикуется на официальном сайте в сети Интернет.

Объектами, за обладание которыми необходимо производить платежи, являются:

- Наземный транспорт (мотоциклы, автомобили, автобусы и другие).

- Воздушный транспорт (самолёты, вертолёты, иные летательные аппараты).

- Водный транспорт (катера, яхты, теплоходы и т. д.).

Транспортный налог не начисляется на индивидуальных предпринимателей и организации, занимающихся перевозкой людей или грузов в качестве основного вида деятельности. К свободной от государственных сборов категории относится техника, принадлежащая сельхозпредприятиям.

Начисление сборов производится на имя владельца транспортного средства. Физическое или юридическое лицо, пользующееся транспортом по доверенности, налогом не облагается.

Законодательные региональные органы обладают правом устанавливать льготы по начислению налоговых взносов для следующих организаций:

- бюджетные образовательные и медицинские заведения;

- объединения инвалидов;

- исполнительные органы территориальной власти;

- общественные объединения;

- казённые предприятия муниципальных образований;

- предприятия по перевозке пассажиров.

Право на льготу не связано со способом приобретения автомобиля. Юридическое значение имеет только факт и дата его регистрации в отделении ГИБДД.

Необходимые документы

Для получения денежных льгот по налогу потребуется в налоговую предоставить следующие документы и справки:

- паспорт и его копию страниц, где обозначена информация о человеке, то есть фото и личные данные, а также социальный статус и место регистрации;

- ИНН;

- ПТС, а также свидетельство, подтверждает постановку средства передвижения на учет;

- бумаги, подтверждающие право на льготы – удостоверение ветерана, пенсионное свидетельство, а также справка из больницы об инвалидности.

Это общий для всех льготников пакет документов. Он может быть дополнен в зависимости от категории льготников, к которой отнесен гражданин.

Например, родителю многодетной семьи нужно получить справку от социальной защиты, для ветеранов обязательным является получение справки, полученной в военкомате.

Собранные документы на оформление и получение льготы по налогу или по его полному освобождению потребуется предоставить в местную региональную организацию, туда где прописан человек. Адреса всех организаций также можно найти на сайте с официальной информацией ФНС.

Льготы и льготные категории

От оплаты ТН освобождены инвалиды – только 1 и 2 группы. При условии, что используемые ими ТС соответствующим образом оборудованы и их мощность не превышает 100 л. с.

В некоторых регионах ТН можно не платить за транспортные средства небольшой мощности. Таких два:

- Оренбургская область. ТН за автомобили с моторами до 100 л. с. включительно законодательно установлен в размере 0 рублей.

- Кабардино-Балкария. Налог не платится за такие же ТС, как в Оренбургской области, но которым больше 10 лет.

В других областях освобождены от ТН граждане с определенным статусом. Например, в Москве это:

- владельцы машин с двигателями мощностью до 70 л. с.;

- многодетные родители;

- инвалиды 1 и 2 групп;

- опекуны/родители детей-инвалидов;

- Герои Советского Союза и России;

- ветераны и инвалиды войны;

- ликвидаторы последствий ядерных испытаний и аварий на военных объектах, Чернобыльской АЭС и «Маяк»;

- занимающиеся городскими пассажирскими перевозками юридические лица (за исключением такси);

- проживающие в ОЭЗ ТВТ «Зеленоград» (на 5 лет).

Физлица, имеющие данный статус, не платят лишь за одно ТС. Льгота не касается снегоходов, мотосаней, водных и воздушных ТС.

В Санкт-Петербурге могут официально не платить налог в 2021 году:

- Герои Советского Союза, Соцтруда и России;

- полные кавалеры орденов Славы;

- инвалиды и ветераны войны;

- инвалиды 1, 2 групп, родители детей-инвалидов;

- пострадавшие в авариях на Чернобыльской АЭС и «Маяк», ядерных испытаниях на военных объектах;

- пенсионеры-владельцы авто, выпущенных в СССР, мощностью до 150 л. с. (водное ТС – до 30 л. с.);

- многодетные (четверо и более) родители;

- владельцы выпущенных в СССР легковых машин (с моторами до 80 л. с.) и мотоциклов;

- владельцы новых автомобилей, выпущенных в РФ в 2021 году;

- владельцы электромобилей мощностью до 150 л. с.

Как видим, в регионах «свои» льготные категории, поэтому всегда лучше уточнить, какие льготы на ТН по вашему месту жительства.

СТАВКИ НАЛОГА

^

Налоговые ставки устанавливаются законами субъектов Российской Федерации соответственно в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортного средства в расчете на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну,одну еденицу валовой вместимости транспортного средства или одну единицу транспортного средства.

Налоговым кодексом Российской Федерации установлены следующие ставки транспортного налога:

|

Наименование объекта налогообложения |

Налоговая ставка (в рублях) |

|

Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): |

|

|

до 100 л.с. (до 73,55 кВт) включительно |

2,5 |

|

свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно |

3,5 |

|

свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно |

5 |

|

свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно |

7,5 |

|

свыше 250 л.с. (свыше 183,9 кВт) |

15 |

|

Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы): |

|

|

до 20 л.с. (до 14,7 кВт) включительно |

1 |

|

свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно |

2 |

|

свыше 35 л.с. (свыше 25,74 кВт) |

5 |

|

Автобусы с мощностью двигателя (с каждой лошадиной силы): |

|

|

до 200 л.с. (до 147,1 кВт) включительно |

5 |

|

свыше 200 л.с. (свыше 147,1 кВт) |

10 |

|

Автомобили грузовые с мощностью двигателя (с каждой лошадиной силы): |

|

|

до 100 л.с. (до 73,55 кВт) включительно |

2,5 |

|

свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно |

4 |

|

свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно |

5 |

|

свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно |

6,5 |

|

свыше 250 л.с. (свыше 183,9 кВт) |

8,5 |

|

Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу (с каждой лошадиной силы) |

2,5 |

|

Снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы): |

|

|

до 50 л.с. (до 36,77 кВт) включительно |

2,5 |

|

свыше 50 л.с. (свыше 36,77 кВт) |

5 |

|

Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя (с каждой лошадиной силы): |

|

|

до 100 л.с. (до 73,55 кВт) включительно |

10 |

|

свыше 100 л.с. (свыше 73,55 кВт) |

20 |

|

Яхты и другие парусно-моторные суда с мощностью двигателя (с каждой лошадиной силы): |

|

|

до 100 л.с. (до 73,55 кВт) включительно |

20 |

|

свыше 100 л.с. (свыше 73,55 кВт) |

40 |

|

Гидроциклы с мощностью двигателя (с каждой лошадиной силы): |

|

|

до 100 л.с. (до 73,55 кВт) включительно |

25 |

|

свыше 100 л.с. (свыше 73,55 кВт) |

50 |

|

Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны или единицы валовой вместимости в случае, если валовая вместимость определена без указания размерности) |

20 |

|

Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы) |

25 |

|

Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги) |

20 |

|

Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства) |

200 |

-

Указанные налоговые ставки могут быть увеличены (уменьшены) законами субъектов Российской Федерации, но не более чем в десять раз.

При этом данное ограничение размера уменьшения налоговых ставок законами субъектов Российской Федерации не применяется в отношении автомобилей легковых с мощностью двигателя (с каждой лошадиной силы) до 150 л.с. (до 110,33 кВт) включительно. - Допускается установление дифференцированных налоговых ставок в отношении каждой категории транспортных средств, а также с учетом количества лет, прошедших с года выпуска транспортных средств, и (или) их экологического класса.

Количество лет, прошедших с года выпуска транспортного средства, определяется по состоянию на 1 января текущего года в календарных годах с года, следующего за годом выпуска транспортного средства.

Налог с продажи старых машин

Законодательство нашей страны не освобождает от оплаты налога на машину старше 10 лет владельцев, которые решили их продать. Даже если они были в собственности несколько лет, внести обязательный сбор в казну все равно придется. Для этого налоговому органу необходимо предоставить информацию о первоначальной стоимости и цене при продаже. Потребуется внести 13% от полученного дохода. Узнать больше о процедуре можно на официальном сайте фискального органа.

Исключением из правила считается момент, когда авто продается дешевле, чем было приобретено. Иными словами, покупатель не должен получить со сделки никакого дохода. В этой ситуации платить налог не требуется. Но не стоит таким образом снижать ставку, так как указание ложной информации в официальном документе и предоставление этих данных в госорганы, влекут за собой серьезные неприятности.

Сегодня владельцы старых автомобилей оплачивают такие же налоги за продажу, как и собственники нового транспорта. Но разрабатывается законопроект, который может вовсе запретить реализацию подержанных авто из рук в руки. Дело в том, что таким образом многие продавцы уклоняются от оплаты налога. Нововведение же позволит вывести из тени рынок, урегулировать его. Опыт будет перениматься у Японии, где существуют специальные площадки-аукционы, предназначенные для такого транспорта. Прямая продажа там запрещена, только через официальных дилеров. Побеждает тот покупатель, который предложит лучшую цену, а так как она будет известна фискальному органу, то избежать оплаты налога не получится.

Налог с транспорта и его составные

1 п. 7 ст. 272 и п. 1 ст. 318 НК РФ).

Отметим, что при расчете налога на прибыль можно учесть сумму транспортного налога по автомобилю, который не используется в производственном процессе (находится в простое, передан на хранение в другую организацию и т. д.). Это следует из положений пп. 1 п. 1 ст. 264 НК РФ. Транспортный налог соответствует всем критериям, указанным в п. 1 ст. 252 НК РФ:

— у организации имеется обязанность заплатить налог (даже по неиспользуемым транспортным средствам);

— сумма налога подтверждена документально (декларацией, расчетом авансовых платежей, платежными поручениями).

Если организация применяет “упрощенку” и платит единый налог с доходов, то при расчете налоговой базы сумму транспортного налога не учитывают (п. 1 ст. 346.18 НК РФ). Если организация платит единый налог с разницы между доходами и расходами, транспортный налог включают в состав расходов (пп. 22 п. 1 ст. 346.16 НК РФ). Эти платежи уменьшат налоговую базу в день перечисления их в бюджет (п. 2 ст. 346.17 НК РФ). Неуплаченный транспортный налог при расчете единого налога не учитывается.

Если организация применяет ЕНВД, то объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ). Поэтому на формирование налоговой базы по ЕНВД расходы в виде транспортного налога не влияют.

Если организация совмещает общую систему налогообложения и ЕНВД, то транспортное средство может быть использовано в обоих видах деятельности одновременно. В этом случае сумму транспортного налога нужно распределить (п. 9 ст. 274 НК РФ). Если транспортное средство используется в одном из видов деятельности, то транспортный налог распределять не надо.

Сумму транспортного налога, относящуюся к деятельности организации на общей системе налогообложения, можно учесть при расчете налога на прибыль. Сумму транспортного налога, относящуюся к деятельности организации на ЕНВД, при налогообложении учесть нельзя.

Чтобы распределить транспортный налог, необходимо определить долю доходов, полученных от разных видов деятельности. При этом долю доходов от деятельности организации на общей системе налогообложения рассчитывают по формуле:

Доходы от деятельности организации на общей системе налогообложения делятся на Доходы от всех видов деятельности.

Транспортный налог, который относится к деятельности организации на общей системе налогообложения, рассчитывают так:

Транспортный налог умножается на Долю доходов от деятельности организации на общей системе налогообложения.

Транспортный налог, который относится к деятельности организации, облагаемой ЕНВД, рассчитывают по формуле:

Общий транспортный налог за минусом Транспортного налога, который относится к деятельности организации на общей системе налогообложения.

Пример. ООО “Крата” (г. Тамбов) продает товары оптом и в розницу. По оптовым операциям организация применяет общую систему налогообложения. Розничная торговля переведена на ЕНВД.

В учетной политике организации сказано, что общехозяйственные расходы распределяются пропорционально выручке за каждый месяц отчетного (налогового) периода. Выручка, полученная ООО “Крата” от различных видов деятельности в июне 2010 г., составляет:

— по оптовой торговле (без учета НДС) — 700 000 руб.;

— по розничной торговле — 300 000 руб.

Организация использует несколько грузовых автомобилей для доставки товаров оптовым и розничным покупателям. В июне по этим транспортным средствам начислен авансовый платеж по транспортному налогу за II квартал 2010 г. в сумме 20 000 руб.

Расходы по транспортному налогу относятся к обоим видам деятельности организации. Чтобы распределить их, бухгалтер ООО “Крата” сопоставил выручку по оптовой торговле с общим объемом товарооборота.

Доля выручки от оптовой торговли в общем объеме доходов от реализации за июнь составляет 0,7 (700 000 руб. : (700 000 руб. + 300 000 руб.)).

Сумма авансового платежа по транспортному налогу, которую можно учесть при расчете налога на прибыль, равна 14 000 руб. (20 000 руб. x 0,7).

Сумма авансового платежа по транспортному налогу, которая относится к деятельности организации на ЕНВД, равна 6000 руб. (20 000 руб. — 14 000 руб.) (эта сумма при налогообложении не учитывается).

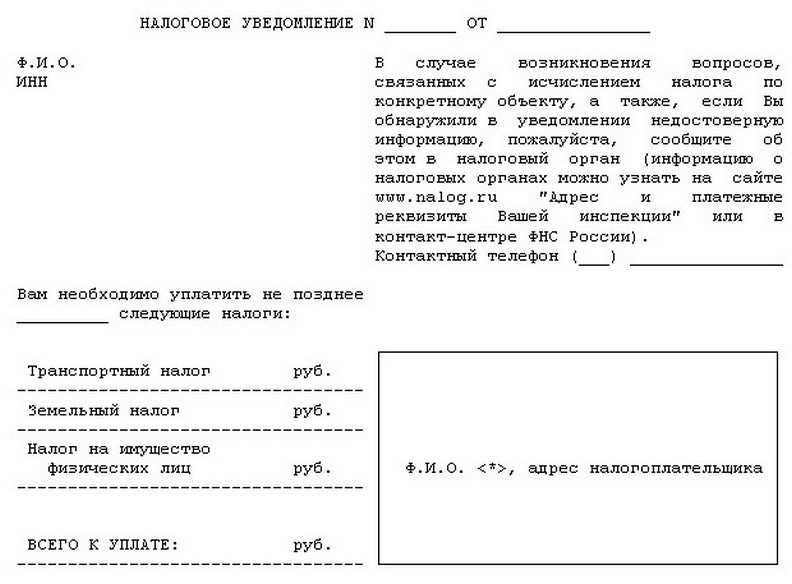

Процедура и сроки уплаты транспортного налога

Граждане, которые обязаны выплачивать государству сумму за владение автомобилем, вносят денежные средства в казну государства основании налогового уведомления. Срок уплаты транспортного налога определен региональными законодательными органами, но он не может быть назначен ранее первого февраля года, который следует за отчетным.

Организации вносят плату денежных средств в бюджет государства не позднее первого декабря года, следующего за тем, за который налог начисляется

Важно, чтобы дата оплаты госпошлины не была осуществлена раньше, чем налоговая декларация будет подана

Организации могут оплатить госпошлину со своего счета по реквизитам налогового уведомления. Транспортный налог для физлиц может быть оплачен несколькими способами:

- Оплатить госпошлину онлайн при помощи банковской карточки или с помощью электронных систем.

- Оплатить в терминале ТН в разделе «Региональные налоги».

- Оплатить налог в отделении банка, имея на руках уведомление, присланное налоговой службой.

Штрафные санкции за неуплату

За неуплату налогового сбора любой гражданин, который обязан оплатить госпошлину, возможно будет подвержен следующим мерам наказания:

- Штраф;

- Ограничение передвижений гражданина (запрет на пересечение границы);

- Начисление пени за просрочку оплаты;

- Взыскание с гражданина денежных средств, путем удержания с банковской карточки определенной части заработной платы;

- Арест на собственность должника (в том числе и на транспорт, который находится во владении должника);

- Удержание наличных средств для оплаты долга.

Налоговая служба по закону может подать в суд на гражданина-должника для взыскания с него материальных средств для оплаты задолженности. В зависимости от срока неуплаты сумма в штрафной квитанции может быть различной. Размер штрафа равен двадцати процентам от суммы непогашенного долга, но если в суде будет доказано, что гражданин не производил уплату налогов умышленно, то сумма штрафа будет равна сорока процентам от общего долга.

В течение восьми рабочих дней гражданин обязан уплатить долг по налогу. Для расчета пени применяют следующую формулу: НС (сумма несвоевременно уплаченного транспортного сбора) умножается на ПС (процентная ставка), умножается на единицу, разделенную на 300, а также умножается на Д (количество просроченных дней).

Важно: если налоговая служба не успела в течение полугода направить в судебный орган заявление, то она не вправе с вас взыскать задолженность; если судебное решение было получено, то в принудительном порядке Вас заставят отдать долг

От чего зависит размер налога на автомобиль?

Чтобы понять, от чего зависит налог на машину в России в 2019 году, вам нужно познакомиться с главой 28 Налогового кодекса. Из нее вы узнаете, что на итоговую сумму влияют следующие множители:

- база обложения;

- ставка;

- период владения;

- льготы и вычеты;

- средняя стоимость и срок машины.

Базой является физический показатель двигателя — мощность, тяга, валовая вместимость. Если двигателя нет, то за базу принимается единица. Таким образом, зависимость транспортного налога от мощности двигателя очевидна — сумма к уплате прямо пропорциональна мощности.

Ставки утверждены в ст.361 НК РФ, но, поскольку этот налог является региональным, власти субъектов страны наделены правом устанавливать собственные ставки. Причем территориальные ставки могут отличаться от федеральных в 10 раз — в сторону увеличения либо уменьшения. Таким образом, ставка транспортного налога зависит от территории. Если же регион не принял собственные тарифы, то применяются значения из ст.361 НК РФ.

Говоря о ставках, нужно сразу ответить на вопрос, зависит ли транспортный налог от прописки владельца — ведь если нет, то можно регистрировать машину в регионе с низким обложением и платить меньше. Однако в п.1 ст.363 НК РФ указано, что налог уплачивается по месту нахождения машины. А ст.83 НК РФ утвердила, что местом нахождения машины является прописка гражданина — постоянная либо временная.

Помимо ставок регионы устанавливают собственные льготы — один из важнейших элементов, который способен освободить лицо от обложения на 100%. Таким образом, налог на авто зависит от места жительства или пребывания владельца, т. к. по этой территории применяются ставки и льготы.

Также транспортный налог на машину зависит от периода владения — количества месяцев в календарном году, в которые авто было зарегистрировано на одно лицо. Естественно, чем меньше месяцев человек владел машиной, тем меньше будет налог. Причем по ст.362 НК РФ здесь действует правило — если машина оформлена на вас до 15-го дня месяца включительно либо отчуждена до 15-го дня месяца включительно, то этот месяц засчитывается в период владения. В обратной ситуации — после 15-го числа — месяц не включается в период.

Пример 1

Гондарев Олег купил и оформил на себя машину 15 мая прошедшего года. Поскольку 15-ый день включается в период, то май добавляется к общему количеству месяцев — всего будет 5 месяцев. При расчете используется коэффициент 5/12.

Зависит ли транспортный налог от года выпуска автомобиля — здесь нужно учитывать нормы п.2 ст.362 НК РФ. Согласно этому пункту при исчислении налога применяются повышающие коэффициенты для некоторых видов транспорта:

- коэффициент 1,1 — для авто со средней стоимостью от 3 000 000 до 5 000 000 рублей и возрастом до 3 лет;

- коэффициент 2 — для авто со средней стоимостью от 5 000 000 до 10 000 000 рублей и возрастом до 5 лет;

- коэффициент 3 — для авто со средней стоимостью от 10 000 000 до 15 000 000 рублей и возрастом до 10 лет, а также для авто со средней стоимостью выше 15 000 000 рублей и возрастом до 15 лет.

Как видно, год выпуска автомобиля влияет на транспортный налог, если совпадает с установленной п.2. ст.362 НК РФ средней стоимостью. Эта стоимость определяется Министерством промышленности и торговли России — ежегодно ведомство публикует перечень марок и моделей машин, которые облагаются с коэффициентом при определенном годе выпуска.

Важно! При определении года выпуска нужно руководствоваться перечнем Минпромторга — в последней колонке перечня указаны более узкие сроки, иногда отличающиеся от сроков по п.2 ст.362 НК РФ.

Коэффициент налога на автомобиль по регионам не меняется, он общий на всей территории страны. Как рассчитать возраст авто: отнимите от отчетного года год выпуска.

Пример 2

Гондарев Олег купил машину, которая есть в списке Минпромторга среди автомобилей со средней стоимостью более 15 000 000 рублей. Год выпуска авто — 2004. Расчет возраста: 2018 — 2004 = 14 лет, следовательно, будет применяться трехкратный коэффициент. А вот за 2019 год уже обложение будет по обычной формуле, т. к. с года выпуска пройдет более 15 лет.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Звонок по всей России бесплатный 8 800 350-94-43

Куда идут деньги?

Многих автовладельцев, исправно оплачивающих налог, волнует вопрос, на что именно идут деньги. Как правило, средства направляются администрацией на ремонтно-восстановительные работы на дорогах, на их обслуживание и строительство.

Распределение средств, поступающих в государственную казну от автовладельцев, регламентируется 56 статьей Бюджетного Кодекса. По всей стране действует более 80 ставок

Согласно данному кодексу, все средства направляются в бюджет субъекта. То есть, если владелец машины зарегистрирован в Калужской области, деньги будут поступать в бюджет этого региона, даже если на самом деле человек проживает в Москве.

Размер такой ставки каждый субъект определяет самостоятельно, при этом ставки могут отличаться в десятки раз. Подобная свобода действий имеет определенную логику. Ведь состояние дорог, их сервис, ремонт и обслуживание зачастую зависят от таких факторов, как географическое положение, количество населения и т.д.

Федеральным законодательством для каждого региона определена своя собственная ставка:

- для машины мощностью до 100 л/с максимальная ставка не может быть больше 25 рублей за 1 единицу;

- для машины мощностью от 100 до 150 л/с ставка не может превышать 35 рублей за одну единицу.

Не секрет, что сумма такой налоговой ставки сказывается на семейном бюджете автовладельцев по всей территории России по-разному. Максимальный сбор приходится оплачивать владельцам машин, зарегистрированным в Ленинградской, Сахалинской области, в Санкт-Петербурге и республиках Татарстан, Башкортостан. Наиболее свободно себя чувствуют жители Оренбургской и Смоленской области, Чеченской республики и Ханты-Мансийского автономного округа. В Ханты-Мансийске, например, и Ненецком округе от оплаты сбора вообще освобождаются все машины мощностью до 150 л/с.

Образец заполнения налоговой декларации по транспортному налогу

Декларация по ТН состоит из 3 частей:

- Титульный лист;

- Раздел 1;

- Раздел 2.

Как заполнить декларацию по транспортному налогу за 2021 год на примере:

1Титульный лист.

- Вверху страницы укажите ИНН и КПП организации. Номера дублируются на каждом листе декларации.

- Номер корректировки — напишите «0—«, если документ представляется первый раз. Если вы направляете его повторно с исправлениями, напишите «1—«.

- Налоговый период — если вы отчитываетесь за год, напишите «34». Если за последний налоговый период (напр., в случае ликвидации) — «50».

- Укажите номер налогового органа, в который направляете декларацию;

- Код по месту нахождения (учета) — напишите «260», если декларируете ТН по месту нахождения авто;

- Напишите полное название организации в блоке «Налогоплательщик».

- Код ОКВЭД следует указать согласно ОК 029-2014

- Напишите кол-во страниц декларации и прилагаемых документов.

- В левом нижнем блоке поставьте цифру 1, если вы являетесь руководителем компании, или 2 — если вы его представитель, и напишите свои Ф.И.О.

- Поставьте дату и подпись.

Блок справа заполняется сотрудником налоговой. Его оставьте пустым.

2Раздел 2

Второй раздел посвящен расчету суммы налога, поэтому заполните его следующим. Давайте разберемся, что следует писать в каждой строке раздела:

- 020 — ОКТМО согласно ОК 033-2013.

- 030 — вид ТС (смотреть в Приложении №5 Приказа);

- 040 — ВИН-код автомобиля (смотреть в СТС или ПТС);

- 050 — марка;

- 060 — гос. номер;

- 070 — дата регистрации ТС;

- 080 — дата снятия учета (только если авто было снято с регистрации в этом году);

- 090 — кол-во лошадиных сил;

- 100 — код для л.с. — «251»;

- 110 — экологический класс;

- 120 — кол-во лет с даты выпуска авто (только в случае, если этот показатель нужен для расчета налога в вашем регионе);

- 130 — год выпуска авто (смотреть в ПТС);

- 140 — кол-во полных месяцев владения ТС;

- 150 — доля владения ТС (если автомобиль принадлежит компании полностью напишите 1/1);

- 160 — разделите кол-во полных месяцев владения авто на 12 и напишите результат десятичной дробью.

- 170 — налоговая ставка в вашем регионе;

- 180 — если авто стоит более 3 млн руб., укажите коэффициент Кп.

- 190 — размер налога на автомобиль — перемножьте показатели строк 090, 150, 160, 170 и 180 и запишите результат.

- 300 — если на авто не распространяются льготы продублируйте здесь результат строки 190.

Рассчитывать налог следует по каждому ТС отдельно. Так, если на компанию зарегистрированы 3 авто, то данный раздел будет состоять из 3 страниц.

3Раздел 1

В первом разделе приводятся окончательные результаты расчетов налога на автомобиль. Пример заполнения раздела:

- 010 — КБК следует уточнять на сайте ФНС, так как код время от времени меняется (Смотреть здесь)

- 020 — напишите код ОКТМО;

- 021 — сложите значения строк «300» второго раздела всех ТС с таким же кодом ОКТМО и напишите результат.

- 023, 025, 027, — Если в вашем регионе организации обязаны выплачивать аванс укажите суммы авансов за каждый период.

- 030 — вычтите из числа в строке 021 все авансы и запишите результат.

- Напишите свою фамилию и дату внизу документа.

Оформляя декларацию, придерживайтесь таких правил:

- Если в строке осталось свободное место — поставьте в каждой ячейке прочерк.

- Пишите только заглавными буквами. Придерживайтесь печатного стиля;

- Используйте чернила темно-синего, фиолетового или черного цвета.

- Все расчеты должны производиться в полных рублях. Суммы в 50 копеек и выше округляются до рубля.

- Закрепляйте страницы декларации только такими способами, которые не повреждают бумагу.

Перечень федеральных, региональных и местных налогов в 2021 году (таблица)

| Вид налога | Налог | Налогопла-тельщики | Объект | Ставки |

| Федеральные налоги | НДС

Разобраться со сложными вопросами, возникающими при исчислении, уплате и формировании отчетности по этому налогу, поможет рубрика «НДС» |

Ст. 143 | Ст. 146 | Ст. 164 |

| Акцизы

Ответы на вопросы, какие товары являются подакцизными, каковы ставки налога, как заполнить декларацию, ищите в рубрике «Акцизы» |

Ст. 179 | Ст. 182 | Ст. 193 | |

| НДФЛ

Как исчислить и удержать НДФЛ, какие вычеты и льготы применяются, как составить отчетность, смотрите в рубрике «НДФЛ» |

Ст. 207 | Ст. 209 | Ст. 224 | |

| Налог на прибыль

В рубрике «Налог на прибыль» вы можете ознакомиться со всеми новостями, посвященными исчислению, уплате и представлению декларации по этом налогу |

Ст. 246 | Ст. 247 | Ст. 284 | |

| Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов | Ст. 333.1 | Ст. 333.2 | Ст. 333.3 | |

| Налог на добычу полезных ископаемых | Ст. 334 | Ст. 336 | Ст. 342 | |

| Водный налог

В материалах рубрики «Водный налог» ищите информацию о перечне объектов обложения, нюансах расчета и уплаты налога, а также сроках его перечисления и размерах ставок |

Ст. 333.8 | Ст. 333.9 | Ст. 333.12 | |

| Госпошлина | Ст. 333.17 | Ст. 336.16 | Ст. 333.19, 333.21, 333.23, 333.24, 333.26, 333.28, 333.30, 333.31, 333.32.1, 333.32.2,

333.32.3, 333.33 |

|

| Региональные налоги | Налог на имущество организаций

О нюансах исчисления имущественного налога организациями можно прочитать в рубрике «Налог на имущество» |

Ст. 373 | Ст. 374 | Ст. 380 |

| Транспортный налог

О порядке расчета, возможных льготах, сроках уплаты транспортного налога вы узнаете из материалов нашей специальной рубрики «Транспортный налог» |

Ст. 357 | Ст. 358 | Ст. 361 | |

| Налог на игорный бизнес

Особенности исчисления этого налога рассмотрены в рубрике «Налог на игорный бизнес» |

Ст. 365 | Ст. 366 | Ст. 369 | |

| Местные налоги | Налог на имущество физических лиц | Ст. 400 | Ст. 401 | Ст. 406 |

| Земельный налог

Из чего он складывается, кто должен его рассчитывать и уплачивать, читайте в материалах одноименной рубрики |

Ст. 388 | Ст. 389 | Ст. 394 | |

| Торговый сбор | Ст. 411 | Ст. 412 | Ст. 415 |