Ипотечные кредиты

Содержание:

- Советы о том, как правильно оформить ипотеку

- Как происходит закрытие ипотечного договора

- Способы погашения задолженности

- Суть ипотечных кредитов

- Что представляет собой ипотека?

- Что будет, если не платить ипотеку

- Ипотека с господдержкой: кто имеет право на льготы?

- Залог в ипотечном кредитовании

- Плюшки от государства

- Что такое ипотека – определение и суть

- Виды ипотеки

- Что должен знать ипотечный заемщик, какие опасности его подстерегают

- Преимущества ипотеки

- Как работает ипотека

- Какие есть риски и как их снизить

- Общие условия и требования к заемщикам в этом году

- Классификация ипотечных кредитов

- Суть ипотечных кредитов

- Подготовка к оформлению

Советы о том, как правильно оформить ипотеку

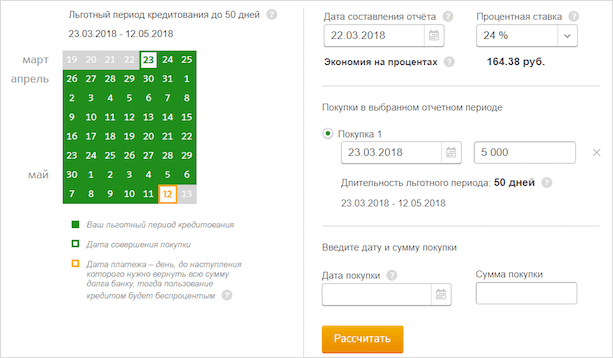

Чтобы правильно оформить ипотеку, юристы и финансисты рекомендуют в первую очередь выбрать надежный банк, после этого изучить его ипотечные программы. Узнать примерный размер будущего кредита и ежемесячных платежей можно с помощью онлайн-калькулятора. Затем необходимо подготовить документы и посетить банк, где менеджер даст подробную консультацию по всем вопросам.

От ипотеки в иностранной валюте стоит отказаться. Поскольку курс доллара и евро неуклонно растет, и несмотря на низкие процентные ставки, заемщик будет платить столько же или больше, чем по рублевой ипотеке. Кроме этого, существует угроза резкого «падения рубля», в результате чего на погашение долга у человека просто не хватит средств.

Профессиональное сопровождение при получении ипотеки заёмщику предоставят кредитные брокеры. За небольшой гонорар они не только подберут займ с оптимальными условиями, но и помогут с оформлением документов. Подробные советы даются в видео в конце статьи.

Как происходит закрытие ипотечного договора

Внесение последнего платежа в рамках ипотечного кредитования является наиболее приятным моментом для каждого заемщика. Как только будет внесен заключительный платеж, происходит закрытие задолженности. Далее с недвижимости снимаются наложенные ранее обременения, жилье переходит в собственность к гражданину. Теперь он имеет право совершать с ней любые действия (продажа, сдача, перепланировка) без согласования с банком.

Не забудьте уточнить в банке, точно ли произошло погашение всего долга. В качестве доказательств необходимо взять у кредитора справку о том, что все долговые обязательства выполнены в полном объеме, и что у банка нет больше к вам претензий. Это позволит избежать проблем при возникновении разногласий в дальнейшем. Это особенно станет полезно в том случае, если ипотека была погашена досрочно.

Способы погашения задолженности

Условия обговаривается с клиентом на этапе сбора документов и прописывается в кредитном договоре. Есть два способа выплат:

• Платежи вносятся равными суммами (аннуитеты) каждый месяц. Это самый распространенный способ погашения в России. Большую часть процентов клиент заплатит в первую половину срока кредитования.

• Платежи различаются. Сумма платежа постепенно снижается к концу срока (дифференцированные платежи).

Банк сам определяет способ погашения кредита и закрепляет это во внутренних документах.

ВАЖНО! Дифференцированные платежи всегда выгоднее для заемщика, так как большую часть долга он гасит в первой половине срока. Ипотеку можно гасить досрочно полностью или частично

Частичное досрочное гашение бывает двух видов:

Ипотеку можно гасить досрочно полностью или частично. Частичное досрочное гашение бывает двух видов:

1. С сокращением ежемесячного платежа. Срок при этом не меняется.

2. С сокращением срока. Платеж остается неизменным.

ВАЖНО! Второй вариант досрочного гашения всегда выгоднее. В этом случае гасится больше основного долга и будет начислено меньше процентов в итоге

Суть ипотечных кредитов

Ипотечное кредитование является для многих единственным шансом приобрести дорогостоящее жилье. Банки активно участвую в государственных программах, выдают ипотеку с участием материнского капитала, с субсидиями.

Это выгодно и удобно не только для клиента, но и для банка. Долгосрочные ссуды приносят стабильный доход, а переплата по ним к концу срока достигает 200%. Дополнительным преимуществом служит обеспечение. Возврат заемных средств гарантирован. Клиент должен иметь постоянный доход, достаточный для внесения ежемесячных платежей. В наличии должна быть сумма для оплаты первоначального взноса.

Что представляет собой ипотека?

Современное общество разделилось на два лагеря. Одни считают, что ипотека — это отличный способ приобретения собственного жилья, а вторые воспринимают её как кабалу или рабство.

Доля правды есть в каждом суждении. Для большинства людей накопить на собственную квартиру – непосильная задача. Несмотря на то, что современный рынок недвижимости стал доступнее, чем несколько лет назад, уровень цен на квартиры и частные дома остается велик. Именно поэтому от безысходности большинство идут на этот серьезный шаг – ипотечный кредит.

Что такое ипотека

Ипотечный кредит – покупка жилой или нежилой недвижимости за деньги, взятые в долг в банках под залог приобретенного имущества. Т.е. человек не является полноценным собственником, пока не погашен долг перед заимодателем. При длительной просрочке или отказе от погашения задолженности, банк в праве выставить недвижимость на аукцион и вернуть свои деньги за счет продажи имущества.

https://youtube.com/watch?v=Vg7U7KUb3ps

Плюсы и минусы ипотеки

У программы ипотечного кредитования есть свои преимущества и недостатки, которые стоит знать:

Плюсы:

- Доступный способ приобретения собственной жилплощади;

- Иметь в собственности свою квартиру надежнее, чем постоянно искать съемную.

Минусы:

- Высокая процентная ставка, следовательно, и большая переплата по кредиту;

- Большой первоначальный взнос;

- Риск потерять недвижимость;

- Вынужденный длительный срок кредитования;

- Сложность оформления.

Несмотря на то, что государство вынуждает снижать процентную ставку на ипотеку, она все равно остается высокой, по сравнению с зарубежными странами. Например, в Европе средняя процентная ставка равна 2-4% в год.

Многие люди не видят смысла брать ипотеку, ведь выплаты за съемную квартиру меньше, чем выплата по ипотечному кредиту. Они относительно правы, только остается момент, что квартира, приобретённая в кредит, в итоге станет вашей собственностью, а съемная жилплощадь нет.

Социальные программы

Чтобы сделать ипотеку более доступной, существует ряд программ, направленных на облегчение условий кредитования:

- Военная – предназначена для приобретения жилой недвижимости как на первичном, так и на вторичном рынке;

- Ипотека на строящуюся недвижимость;

- На строительство собственного дома;

- Ипотека вместе с «материнским капиталом»;

- На приобретение или строительство загородной недвижимости (дача);

- Рефинансирование – направлена на перенесение кредита от одного банка, в другой.

Если вы не подходите ни к одной категории заемщиков, возможно воспользоваться стандартным видом займа. Он предназначен для людей со средним ежемесячным доходом, размер которого минимум в два раза превышает сумму платежа.

Необходимые документы

Для успешного оформления ипотеки необходимо собрать обязательный список документов. Все копии должны быть выполнены по установленному стандарту:

- Заполненная анкета на получение ипотечного кредита;

- Оригинал и копии удостоверения подтверждающего личность заёмщика (паспорт);

- Свидетельство ИНН;

- СНИЛС (свидетельство обязательного государственного пенсионного страхования);

- Свидетельство о рождении детей (при их наличии);

- Документы, подтверждающие образование заемщика (аттестат, диплом и т.д.) – оригинал и копии;

- Для мужчин – копия военного билета или приписного свидетельства о постановке на воинский учет;

- Трудовая книжка;

- Справка, подтверждающая уровень дохода заемщика (2НДФЛ);

- Документы, подтверждающие финансовое состояние – документы на имущество (автотранспорт, недвижимость и т.д.), документы, подтверждающие наличие счетов или ценных бумаг.

Здесь приведен обширный список необходимой документации, но даже он может быть неполным. Каждый банк индивидуально подходит к перечню обязательных документов.

Если вы являетесь индивидуальным предпринимателем, то документов понадобится в разы больше. Но шансы на одобрение выдачи кредита тоже возрастут.

https://youtube.com/watch?v=mJT0C9VKJ94

Критерии выбора ипотеки

Ипотечный кредит оформляется на длительный срок. Стоит грамотно подходить к выбору финансового учреждения и условий кредитования. Условия всех банков примерно одинаковы, но стоит внимательнее подходить к их рассмотрению.

Не стоит надеяться, что в одном банке будет сочетаться и низкая процентная ставка и небольшой первоначальный взнос. Обычно эти факторы взаимоисключающие. Низкая процентная ставка предоставляется при большом первоначальном взносе. В свою очередь небольшой первоначальный взнос возможен только при длительном периоде кредитования.

Брать ипотеку или жить на съемной квартире – индивидуальный выбор каждого. Подойдите грамотно к решению данной задачи, чтобы не пожалеть об этом в будущем.

Что будет, если не платить ипотеку

В интересах каждого заемщика – делать выплаты четко в срок и в надлежащем объёме. Но… человек предполагает, а Бог – располагает. Или, говоря иначе, обстоятельства часто складываются не в пользу заёмщика.

Деньги, которые должны уйти на банковский счет, вдруг становятся срочно нужны в другом месте. Или их просто нет – человеку задержали зарплату или вовсе уволили. Занять денег у родных или знакомых для оплаты ежемесячного взноса не удалось, итог – просрочка.

Если такие действия однократные и не носят регулярный характер, кредитор просто применяет санкции – начисляет штрафы и пени.

Если нарушения условий договора заемщиком повторяются, банк вправе обратиться в суд и отсудить залоговое имущество. При этом не имеет значения, есть ли у человека (семьи) другая квартира.

Заёмщикам, которые знают, что не смогут погасить очередной платёж, следует заранее предупредить об этом банк и обсудить с менеджерами условия реструктуризации кредита. Это поможет добиться уменьшения размеров выплат при удлинении срока или получить право на кредитные каникулы.

Ипотека с господдержкой: кто имеет право на льготы?

С 1 января 2018 года начинает действовать социальная программа, по которой семьи с двумя и более детьми имеют право на льготную ипотеку под 6 %. Я подробно буду освещать условия семейной ипотеки с господдержкой в одной из своих будущих статей, поэтому только вкратце остановлюсь на основных моментах:

На льготную ипотеку имеют право только семьи, у которых с 1 января 2018 г. до 31 декабря 2022 года родится 2-й или последующий ребенок. За этот же период должны успеть оформить кредитный договор.

- Ипотечный кредит под 6 % выдается только на приобретение квартиры или дома с земельным участком на первичном рынке у юридического лица.

- Можно купить жилье в новостройке по договору долевого участия или готовое у застройщика.

- Льгота распространяется и на рефинансирование. Например, вы взяли кредит до 2018 года, а потом у вас родился 2-й ребенок. В этом случае вы можете подать заявление на рефинансирование по льготной ставке. Но жилье должно быть куплено на первичном рынке.

- В программе получили право участвовать не все банки.

- Льготная ставка распространяется на 3 года, если родился 2-й ребенок, и на 5 лет, если родился последующий ребенок. Кредит при этом может быть взят и на 30 лет.

- Имеются ограничения по максимальной сумме: до 6 млн. руб. для регионов и до 12 млн. руб. для Москвы, Санкт-Петербурга, МО и ЛО.

Эту ипотеку можно назвать субсидированной, потому что государство выделяет субсидии банкам на возмещение недополученных доходов от предоставления займа по льготной ставке.

Залог в ипотечном кредитовании

Банк заинтересован в ликвидности залога для защиты своих финансовых интересов. Основные критерии, которым должен соответствовать залог:

- Многоквартирный дом должен быть в нормальном состоянии, исключается использование аварийного или предаварийного жилища как залога.

- Жилье должно быть снабжено всеми коммуникациями для нормальной бытовой деятельности, если речь идет о частных домах.

- Износ жилья на момент окончания кредитного договора не должен превышать 70%.

- Фундамент дома, предоставляемого в залог, должен быть бетонным. Стены и перегородки также должны быть выполнены из прочных материалов.

Плюшки от государства

Помимо базовых ипотечных продуктов граждане РФ могут воспользоваться дополнительными инструментами, с помощью которых можно существенно снизить итоговую стоимость займа. К ним относятся:

- использование средств материнского капитала (на оплату первого взноса или погашение основного долга и процентов);

- оформление социальной ипотеки (с субсидированием ставки или выплатой субсидий);

- семейная ипотеки под 6% годовых (для семей, в которых до 2022 года родятся второй или третий ребенок);

- применение имущественного вычета (с его помощью можно вернуть 13% от стоимости купленной квартиры, но не более 260 тысяч рублей, или до 390 тысяч рублей на возмещение расходов на выплату процентов);

- участие в проекте «Молодая семья» и др.

Любой потенциальный заемщик, планирующий оформлять ипотеку, обязательно должен понимать ее суть – как она работает, какие существуют требования, ограничения и подводные камни. Также рекомендует взвесить все плюсы и минусы, сделать предварительные расчеты по всем рассматриваемым программам, и только после этого выбирать окончательный вариант.

Ждем ваши вопросы и надеемся, что вы поставите положительную оценку нашему посту и нажмете лайк.

https://youtube.com/watch?v=BYXX7BWM2Pk

Что такое ипотека – определение и суть

Ипотека – разновидность залога, который служит страховкой для кредитора, дающего деньги в долг. Залогом выступает приобретаемое заемщиком имущество – как правило, это недвижимость (квартира, дом, коттедж, доля в квартире).

Само имущество остаётся в собственности покупателя, но кредитор в случае нарушения долговых обязательств вправе отсудить его в свою пользу.

Собственник не имеет права распоряжаться жильём (продавать, дарить, обменивать) без разрешения кредитодателя на подобные операции.

Более подробно об ипотечных кредитах – в отдельной статье блога.

Суть ипотеки

Определяющим признаком ипотеки является залог. Именно его наличие – ключевой момент в понятии «ипотека». При этом залогом может выступать как приобретаемая недвижимость, так и уже имеющаяся в наличии.

Под ипотекой понимается как сам залог, так и денежный долг, который под него выдаётся. Чаще всего, когда говорят «купить квартиру в ипотеку», имеется в виду – приобрести её в долг и оформить в качестве залога для кредитной компании.

Все подробности о том, как взять ипотеку, читайте в специальной публикации.

Характерные признаки и свойства ипотеки:

- выдаётся на длительный срок (от 5 до 50 лет);

- носит целевой характер – если кредит выдан на приобретение жилья, то купить на эти деньги автомобиль не получится;

- выдаётся под низкие (сравнительно с потребительскими кредитами) проценты;

- оформляется строго по правилам, установленным федеральным ипотечным законодательством.

В теории ипотека может выдаваться и на другие цели, помимо покупки жилья (на приобретение предметов роскоши, на оплату лечения или обучения), но в России такая практика не пользуется популярностью.

Историческая справка

Согласно официальной версии историков, понятие «ипотека» впервые появилось в Древней Греции за 5000 лет до н.э. Этим словом называли столб, стоящий на участке должника. На столбе помещалась основная залоговая информация. Оформление в залог недвижимого имущества практиковалось также в Древнем Египте.

В современной России ипотечное кредитование имеет относительно недолгую историю. Приобретать жильё под залог граждане РФ стали только в конце 90-х.

Именно тогда (в 1998) был принят закон, который так и назывался «Об ипотеке». Данный акт выступает основным документом, которым сегодня руководствуются при оформлении ипотечных договоров.

Плюсы и минусы ипотеки

Для многих граждан ипотека – единственная возможность стать владельцами собственной квартиры сейчас, а не в отдаленном будущем. Именно поэтому кредиты под залог имущества пользуются стабильным спросом.

Плюсы ипотеки:

- Оперативное решение вопроса жилья. Не нужно годами копить на квартиру и платить за аренду чужой недвижимости.

- Экономические выгоды: речь о льготном ипотечном кредитовании. В России множество категорий граждан, имеющих права на получение ипотеки на выгодных условиях. Это и военные, и семьи с двумя и более детьми, и молодые специалисты.

- Выгодное вложение средств. Недвижимость, особенно новая, не теряет со временем своей ценности, а совсем наоборот. Приобретя актив в виде жилплощади, владельцы получают возможность реализовать его в любой момент по выгодной цене.

У ипотеки есть и отрицательные стороны.

Перечислим главные минусы:

- ограничение собственника в правах на имущество;

- высокая переплата (за весь срок выплат покупатель отдаёт примерно вдвое больше первоначальной стоимости);

- длительный срок выплат (10-30 лет заемщик ежемесячно вносит за жильё внушительные суммы – не все выдерживают психологическое давление многолетнего долга);

- сложности в оформлении кредита – большинство банков предъявляет ряд требований, которым далеко не все заёмщики могут удовлетворять;

- постоянный риск потерять жилплощадь – при форс-мажорных обстоятельствах финансовые компании редко «входят в положение» клиента и обязательно наказывают его при задержке регулярных выплат.

Согласно статистике, позволить себе взять ипотеку на обычных условиях могут лишь 3-4% граждан РФ. К счастью, внушительное количество россиян пользуются льготными ипотечными программами.

Хотите знать о льготном кредитовании больше – читайте статьи «Ипотека для молодой семьи», «Ипотека без первого взноса», а также «Выгодная ипотека».

Профессиональную помощь в выборе ипотеки оказывают Ипотечные Агентства и Центры, которые имеются в каждом крупном городе.

Виды ипотеки

Рассмотрим основные виды ипотеки, которые можно встретить в отечественной банковской практике.

Ипотека вторичного жилья. В этом случае в залог передается уже построенные и введенные в эксплуатацию квартиры, на которые имеются все правоустанавливающие документы. Наиболее часто встречающийся и распространенный вид ипотеки.

Ипотека первичного жилья. В этом случае изначально в залог передается еще не построенная квартира, только имущественные права на нее. Однако, после завершения строительства, сдачи дома в эксплуатацию и получения свидетельства о праве собственности, заемщик заключает уже полноценный договор ипотеки.

Ипотека частного дома. В этом случае в залог передается дом (домовладение) и земельный участок, на котором он построен. Заключается два договора ипотеки. Передача в ипотеку дома без земли практически невозможна (допускается в отдельных частных случаях).

Ипотека земельного участка. В этом случае в залог передается только земельный участок, на котором еще не начато строительство.

Ипотека недостроенного дома. В этом случае в ипотеку передается земельный участок, на котором ведется строительство, и заемщик обязуется передать в ипотеку дом, когда он будет построен и введен в эксплуатацию. Заключаются два договора ипотеки поочередно.

Ипотека коммерческой недвижимости. В этом случае в ипотеку передаются нежилые помещения: апартаменты, офисы, склады, магазины, производственные помещения и т.д., принадлежащие заемщику на праве собственности.

Теперь вы знаете, что такое ипотека. Правильно употребляйте и трактуйте этот термин. А что касается ипотечных кредитов — все ключевые моменты изложены в этих статьях:

- Ипотечные кредиты;

- Программы ипотечного кредитования;

- Самые выгодные ипотечные кредиты.

Что должен знать ипотечный заемщик, какие опасности его подстерегают

На данный момент получение ипотеки может быть действительно сопряжено с рядом негативных факторов, которые покупатель недвижимости должен тщательно учитывать перед тем, как браться за контракт с банком.

Дело в том, что во многих случаях через механизм ипотеки продаётся ещё не готовая недвижимость – новостройки. Что её удешевляет, а для банка упрощает как процедуру продажи более дешёвого жилья, так и процедуру обращения взыскания на жильё неблагонадёжного плательщика.

Нужно понимать, какие условия платежей являются доступными для покупателя, а какие нет.

Очень важно учитывать и правильно посчитать реальную стоимость приобретаемого жилья в результате ипотечного договора. Ведь на самом деле стоимость этого жилища после завершения всех выплат будет оценочно в 2,5–3 раза выше, чем при покупке за всю сумму одномоментно

С одной стороны, покупатель может пользоваться квартирой непосредственно на протяжении всех тех лет, что он её оплачивает. Но, с другой стороны, если бы у него была возможность минимизировать свои платежи за жильё и копить средства для покупки, то он мог приобрести либо намного более качественное и просторное жилище, либо несколько квартир.

При покупке квартиры в ипотеку банк получил права для того, чтобы изъять жильё, принятое в залог согласно ипотечному договору в случае злостного нарушения условий договора, и продать его с торгов.

Конечно, ипотека очень часто является выходом из положения для тех, кто вынужден платить за аренду жилья в крупном городе примерно те же деньги, которые мог бы платить за ипотеку, постепенно приобретая право на собственное жильё.

Преимущества ипотеки

Процесс ипотечного кредитования отличается своими плюсами. А именно:

- Вы можете купить жилье при наличии минимальной суммы (в определенных случаях Вам не пригодятся даже средства для внесения первого взноса);

- Вы можете получить определенную выгоду, продав ипотечное жилье;

- Вы можете вселиться в новую квартиру сразу;

- Это выгоднее аренды;

- Возможность рефинансирования;

- Можно погасить кредит досрочно, заплатив всю оставшуюся сумму долга сразу;

- Так как ипотека является долгосрочным видом кредитования, сумма ежемесячных платежей будет не слишком тягостной;

- Гарантия того, что приобретенное жилье будет юридически чистым и комфортным для проживания.

Не нужно копить

Главный плюс такого кредита – Вам не нужно копить на квартиру нужную сумму.

Если Вы собираетесь приобрести жилище самостоятельно, то у Вас не слишком много вариантов:

- Копить нужную сумму годами. Для большинства людей такой вариант попросту невыполним. Обычно жилье необходимо уже сейчас, и у людей нет времени или терпения, чтобы собирать на него так долго;

- Взять требуемую сумму у семьи или знакомых. Это предусматривает, что Вы влезете во множество долгов, которые в итоге придется отдавать годами. Разумеется это не самый приятный и удобный вариант;

- Просто зарабатывать достаточно, чтобы можно было приобрести недвижимость, накопив нужную сумму за год или несколько месяцев. Это попросту недоступно для большинства граждан, особенно если соотнести среднюю заработную плату населения и среднюю стоимость жилой недвижимости.

Выгода

Выгодная сторона такой сделки очевидна не для всех, однако это еще и, своего рода, инвестирование. Дело в том, что с каждым годом стоимость жилья растет, и на момент погашения кредита квартира естественно будет стоить гораздо дороже, чем на момент ее покупки.

Таким образом, после внесения последнего платежа по ипотеке, Вы сможете продать эту недвижимость гораздо дороже, и получить большую сумму, нежели заплатили за нее сами.

Мгновенное вселение

Здесь же Вы регистрируете свое право собственности на ипотечное жилье, как только заплатите первый взнос, и сразу же вселяетесь.

После этого, в квартире можно проживать как во время выплаты долга, так и после погашения всей его суммы.

Лучше, чем аренда

Что при аренде, что в ипотеке, Вы можете жить в квартире и платить за нее одновременно. Отличие лишь в том, что ипотеку можно погасить и потом уже можете оставаться в этом жилье бесплатно.

А аренда предусматривает, что платить собственнику Вы будете вплоть до момента выселения.

Ипотека выгоднее аренды на всех срокахТак как обычно платежи за съемное жилище либо равны, либо даже превышают взносы по ипотеке, то плюсы последнего явно перевешивают.

Рефинансирование и досрочное погашение

Это предусматривает, что Вы возьмете кредит в другом банке, чтобы досрочно погасить ипотеку на жилье.

Выгода в том, что условия рефинансирования ипотечных кредитов предусматривают более низкую процентную ставку.

Поэтому, если Вас не устраивают текущие проценты, Вы можете просто рефинансировать кредит и снизить ставку. Это предусматривает, что Вы возьмете кредит в другом банке, чтобы досрочно погасить ипотеку.

Ипотеку можно погасить досрочно. Практически в любой момент, как только у Вас появится достаточная сумма. То есть, Вам не обязательно оставаться заемщиком весь установленный срок. Можно освободиться от долгового обязательства при первой возможности.

Небольшие платежи

Ипотека оформляется на долгие годы, и поэтому даже крупную сумму можно разбить на множество мелких платежей. Помимо того, при расчете сумм ежемесячных взносов, учитывается налоговый вычет, иные кредиты, сколько Вы тратите на содержание семьи и прочее. То есть, кредитор не допустит, чтобы Вы платили больше, чем можете.

Всего существует 2 вида платежей: аннуитетные и дифференцированные платежи

Гарантии качества и юридической чистоты жилья

Все документы проверяются юристами, а качество жилья – экспертами.

Поэтому Вы просто не сможете купить плохую квартиру, с неправильно оформленными документами или подводными камнями.

Как работает ипотека

Механизм действия ипотечного кредитования делится на несколько этапов. Процесс выдачи кредита не быстрый и требует затрат времени и со стороны клиента и со стороны банка. Ипотека работает так:

1. Клиент имеет на руках небольшую сумму денег, достаточную для оплаты части покупки недвижимости. Он выбирает банк с подходящей ипотечной программой и заполняет заявку на ипотечный кредит. К заявлению прилагает все необходимые документы.

2. Банк рассматривает заявку и проверяет документы в течение нескольких дней. Далее заявка одобряется или отклоняется.

3. Если заявка одобрена, клиента начинает поиск подходящей недвижимости. Банки дают на это не более трех месяцев, затем заявку и документы придется подавать заново.

4. Клиент находит объект недвижимости и передает банку информацию и документы на него. Если объект соответствует требованиям банка, то назначается независимая оценка.

5. Банк одобряет выбранный объект недвижимости и устанавливает окончательную сумму кредита с учетом данных оценки.

6. С клиентом заключается договор ипотечного кредитования.

7. Заемщик перечисляет сумму первоначального взноса продавцу (безналичным путем или распиской).

8. Банк получает подтверждение уплаты первоначального взноса и перечисляет сумму кредита на счет продавца.

9. Клиент оформляет недвижимость в собственность. Оформляется закладная. Клиент страхует недвижимость, если того требует банк. Далее кредит выплачивается в соответствии с графиком.

10. Если клиент не в состоянии выплачивать кредит, допускает просрочки или не выполняет условия договора, банк может расторгнуть договор и предмет залога будет изъят и реализован для погашения долга.

ВАЖНО! Залог реализуется банком по рыночной цене. За счет полученных средств банк покрывает задолженность клиента не только по основному долгу, но и по всем процентам и неустойкам

Какие есть риски и как их снизить

Экономическая ситуация может резко измениться. Это повлияет на возможность выплачивать ссуду. Существует несколько существенных рисков:

1. Риск ухудшения финансового положения. Финансов может не хватить для выплаты ежемесячных платежей. Возникнут просрочки.

2. Риск потери жилья. Если клиент не исполняет обязательства по оплате кредита, банк может изъять квартиру в судебном порядке в счет погашения долга.

3. Риск снижения цены на жилье. После изъятия квартиры банк реализует ее по рыночной стоимости для гашения долга. Если стоимость квартиры значительно снизилась, то вырученной суммы может не хватить на полное гашение. Остаток долга ляжет на плечи заемщика.

4. Валютные риски. Если кредит был взят не в национальной валюте, а в период кризиса курс сильно изменился по отношению к рублю, то сумма долга значительно возрастет.

Уменьшить риски помогут формирование личного финансового резерва и страхование. При получении ипотечного кредита обязательно страхуется предмет залога (квартира).

Дополнительно можно застраховать:

• жизнь и здоровье заемщика, созаемщиков, поручителей;

• титул (от потери права собственности);

• риск недобровольной потери работы.

ВАЖНО! Платежи по обязательному страхованию нельзя пропускать. За несоблюдение условий кредитная организация вправе повысить процентную ставку

Общие условия и требования к заемщикам в этом году

Банки выдвигают схожие требования к заемщикам:

- Российское гражданство. Большинство организаций-кредиторов готовы сотрудничать только с гражданами РФ. В последнее время наметилась тенденция к послаблению требований – ряд организаций начал сотрудничать с гражданами Украины, Казахстана и других бывших союзных республик.

- Постоянная регистрация на территории РФ. Есть исключения – например, ВТБ сотрудничает с заемщиками, временно зарегистрированными в России, и даже с клиентами без регистрации.

- Возраст от 21 до 65 лет, хотя бывают исключения. Например, Сбербанк устанавливает верхний возрастной порог на момент погашения кредита – 75 лет. Банки не смогут выдать ипотечный кредит на срок более 15 лет, если заемщик достиг 50-летнего возраста.

- Стаж работы. В большинстве случаев требуется отработать на последнем месте трудоустройства не менее 6 месяцев. Общая продолжительность стажа – от 1 года. Наличие постоянного устройства и стабильного дохода служит гарантией того, что заемщик сможет исполнить обязательства по договору. Многие банки предоставляют возможность ипотеки без подтверждения официального дохода. Однако подобные программы отличаются более высоким процентом и увеличенным первоначальным взносом.

- Достаточный уровень дохода для погашения ипотеки. Полученных средств должно хватать не только на ежемесячный платеж, но и на жизнь: питание, оплату коммунальных услуг, покупку необходимых вещей и. т. д. Оптимально, если на ипотеку уходит не более 40% совокупного дохода семьи заемщика.

- Хорошая кредитная история и высокий рейтинг заемщика. Если у вас были просрочки в прошлом, или сейчас имеется непогашенная задолженность, шансы получить одобрение будут ничтожно малы.

- Наличие созаемщиков или поручителей. Кредитор рассматривает доходы всех привлеченных лиц, что повышает шансы на одобрение кредита. В некоторых случаях – например, если квартиру приобретают в совместную собственность супруги – они становятся созаемщиками в обязательном порядке.

Важно! Банк вправе отклонить вашу заявку без объяснения причин.

Приобретаемое жилье тоже должно соответствовать минимальным требованиям кредитора. В частности, учитывается возраст здания — если оно было построено до 1975 года, то получить одобрение будет проблематично

Во внимание принимается этажность постройки и ее состояние. Квартиру в аварийном или ветхом доме приобрести в ипотеку тоже вряд ли получится

Классификация ипотечных кредитов

Какой вид ипотеки предпочесть, зависит от конечной цели клиента. Есть несколько ключевых показателей, определяющих, какие бывают виды ипотеки.

Ипотечное жилищное кредитование в зависимости от объекта кредита:

- Заем для приобретения дома. Предпочтение отдается новым постройкам, ликвидность которых не вызывает сомнения у банка.

- Заем для приобретения квартиры. Этот вид ипотеки имеет свои особенности при покупке жилья в строящемся многоквартирном доме. Так как залог в процессе постройки, банк требует дополнительные гарантии, поэтому клиент может столкнуться с некоторыми трудностями. Этот фактор является ключевым при установке процентной ставки кредитования. Поэтому выгоднее бывает приобретать квартиры в новостройках, которые аккредитованы в том или ном банке.

- Заем для покупки комнаты в коммунальной квартире или общежитии.

- Заем на выкуп доли. Часто к нему прибегают граждане в попытке разрешить спорные моменты вступления в наследство.

Отдельный вид ипотечного кредитования являет собой кредит с социальной поддержкой. Его особенностью является участие государства в программе погашения долга перед кредитором. Условия участия в социальной программе:

- К моменту окончательного расчета по долговым обязательствам клиенту банка не должно быть более 65 лет.

- Участник программы должен обосновать острую необходимость покупки жилья в кредит.

- Чаще всего существует необходимость первого платежа (аванса) в размере 15–20% от общей стоимости недвижимости.

- Максимальный период расчета по долговым обязательствам с участие государства — 30 лет.

Банковское ипотечное кредитование можно классифицировать относительно процентной ставки. Она может быть фиксированной или переменной. Фиксированная ставка остается неизменной вплоть до окончания договора. Переменная процентная ставка имеет свойство меняться под влиянием экономической обстановки. Как правило, плавающая процентная ставка изначально меньше, чем фиксированная. Однако движение её непредсказуемо.

Суть ипотечных кредитов

Само понятие ипотека обозначает залог недвижимого имущества и регулируется соответствующими законодательными актами. Соответственно, ипотечные кредиты — это любые кредиты, выдаваемые под залог недвижимости. Чаще всего в народе под словами «ипотека» или «ипотечный кредит» подразумевают кредит на приобретение недвижимости для личных нужд.

Суть ипотечных кредитов заключается в том, что они позволяют приобрести объекты недвижимости, имея для этого лишь небольшую долю их стоимости (а в некоторых случаях — и не имея вообще), с возможностью оплаты остальной части на протяжении длительного периода. Однако за это, конечно же, приходится платить, соответственно, чем дольше погашается ипотечный кредит, тем больше становится удорожание купленной недвижимости.

Многие люди почему-то считают, что при покупке жилья в ипотеку до момента полного погашения кредита купленная недвижимость находится в собственности банка. Это большое заблуждение: собственником сразу после оформления договора купли-продажи становится заемщик, однако до момента полного погашения кредита он не имеет права распоряжаться этой недвижимостью (дарить, продавать и т.д.).

В этом состоит краткая суть ипотечных кредитов. Теперь вкратце рассмотрим основные условия кредитования на покупку жилья.

Подготовка к оформлению

Большинство будущих заемщиков начинают оформление ипотеки с тщательного подбора кредитора. В рамках этого этапа рассматриваются имеющиеся предложения банков и их условия сотрудничества. Для того чтобы найти наиболее выгодный вариант кредитования, следует изучить как можно больше банковских продуктов. Каждая программа отличается своими преимуществами и недостатками.

Также предстоит определиться с видом приобретаемой недвижимости. Займ может быть предоставлен на покупку квартиры или дома. В случае покупки квартиры необходимо выбрать между жильем в новостройке или вариантом на вторичном рынке.