Обзор популярной кредитной карты тинькофф платинум

Содержание:

- Тарифы на обслуживание кредитных карт

- Условия пользования кредиткой Тинькофф Платинум

- Правила получения продукта

- Тарифы и условия по карте Tinkoff Platinum

- Как закрыть кредитку Тинькофф

- Снятие наличных

- Рекомендации держателям карт

- Как тратить деньги и возвращать их банку?

- Как использовать льготный период с выгодой

- Пошаговый алгоритм заказа карты

- Какие условия и проценты на кэшбэк?

- Как подключить Кэшбэк Тинькофф Блэк?

- Условия и проценты начисления

- Когда начисляют кэшбэк?

- Как выбрать категории повышенного кэшбэка?

- Какие существуют категории повышенного кэшбэка?

- Индивидуальные категории для Tinkoff Black

- Максимальный возврат в месяц

- Как выводить?

- Как пользоваться и тратить?

- Есть ли возврат за покупки на Алиэкспресс?

- Магазины-партнеры по кэшбэку: где посмотреть список

- Список партнеров для получения кэшбэка по карте Тинькофф

- Бонусная программа и ее описание

- Правила пользования кредиткой, о которых умалчивают банкиры

- Заключение

Тарифы на обслуживание кредитных карт

Банк Тинькофф предоставляет часть услуг бесплатно, включая выпуск первой и всех последующих карт, пополнение кредитки через партнеров, доступ к мобильному банкингу и многое другое. В список бесплатных опций также входит напоминание о ежемесячных платежах.

Основные тарифы карты Платинум:

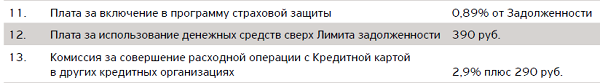

Выпуск карты или переоформление: бесплатно Годовое обслуживание: 590 рублей (при использовании карты) Кредитный лимит: до 700 000 рублей Беспроцентный период: до 55 дней Процентная ставка (за покупки): 12-29,9% годовых Процентная ставка (за снятие и переводы): 30-49,9% годовых Покупки у партнеров: 0% годовых СМС-оповещения: 59 рублей в месяц Выписка по кредитке: бесплатно Страховая защита: 0,89% от суммы задолженности Минимальный платеж: до 8% от задолженности, минимум 600 рублей Штраф за неуплату платежа: 590 рублей Неустойка за неуплату: 20% годовых Плата за превышение лимита: 390 рублей Пополнение карты: без комиссий Снятие наличных: 2,9%+290 рублей

Условия пользования кредиткой Тинькофф Платинум

Тинькофф Банк выпускает 25 видов кредиток на все случаи жизни. Но самой лучшей, по словам самого банка, является Тинькофф Платинум. Ей уделим больше внимания в статье.

Тарифы

В статье о кредитных картах мы уже познакомились с основными терминами, с которыми придется столкнуться нам в качестве пользователей кредитками. Поэтому сегодня на них не будем останавливаться, а разберемся с тарифами как уже финансово подкованные клиенты.

Кредитный лимит по карте – 300 000 руб. Остальные условия в таблице:

| Наименование тарифа | Ставка тарифа |

| Процентная ставка по операциям покупок | |

| В беспроцентный период до 55 дней | 0 % годовых |

| За пределами беспроцентного периода (при внесении минимального платежа) | 12–29,9 % годовых |

| Процентная ставка по операциям получения наличных денежных средств и переводам | От 30 до 49,9 % годовых |

| Плата за погашение задолженности через партнерские банки | Бесплатно |

| Годовое обслуживание | 590 руб. |

| Комиссия за операцию получения наличных денег | 2,9 % + 290 руб. |

| Услуга “Оповещение об операциях” | 59 руб. в месяц |

| Минимальный платеж | не более 8 % от суммы долга (min 600 руб.) |

| Штрафы за невнесение минимального платежа | |

| Первый раз | 590 руб. |

| Неустойка при неоплате минимального платежа | 19 % годовых |

Обратите внимание! Кредитный лимит, минимальный платеж и процентная ставка по кредиту рассчитываются банком индивидуально для каждого клиента на основании поданных им сведений при оформлении заявки.

Увеличить кредитный лимит может только банк. Сделает это автоматически, если клиент часто пользуется кредиткой и вовремя погашает задолженность. По запросу лимит не увеличивается.

Поговорила со своим другом, который уже 5 лет пользуется кредиткой Тинькофф Банка, по вопросу лимита. Его огорчает ситуация, что ему банк не увеличивает лимит. В результате он вынужден был завести кредитки в других банках, потому что ему не хватает денег для комфортного существования. Бывает и так…

Беспроцентный период: как грамотно пользоваться

Лучше всего процесс работы льготного или беспроцентного периода покажет диаграмма, которую составили на сайте Тинькофф Банка.

Допустим, вы ежемесячно получаете выписку 20-го числа. Тогда например, 23 марта 2020 г. до конца грейс-периода останется 52 дня. Из них 28 дней на пользование кредитными деньгами, т. е. на покупку товаров и услуг. До 13 мая вы должны погасить полностью весь кредит или внести обязательный минимальный платеж.

Если до 13 мая вы внесете сразу всю сумму в погашение долга, то он обойдется вам бесплатно. Если погасите только часть (но не менее минимального платежа), то за пользование “чужими” деньгами придется уже заплатить проценты (12–29,9 %). Если не внесете даже минимального платежа, заплатите штраф 590 руб. и неустойку 19 % годовых.

При своевременном выполнении обязательств кредитный лимит каждый раз возобновляется, и вы сможете снова пользоваться заемными средствами по своему усмотрению.

Как пополнить карту и снять наличные

Тинькофф Банк предлагает 3 способа пополнения кредитной карты:

- Перевод с карты на карту. Это можно сделать на сайте или в мобильном приложении.

- Внесение наличных через банки-партнеры. Могут быть лимиты по сумме пополнения.

- Банковский перевод из любого банка по реквизитам вашей кредитной карточки. Сумма перевода не ограничена.

Пополнение через партнерские сети бесплатное, в том числе через ФГУП “Почта России”.

При снятии наличных с кредитки не забывайте, что это не ваши деньги, а деньги банка. А он не любит, когда обналичивают пластиковую карточку. При этом банк допускает, что могут быть разные обстоятельства, которые вынуждают клиента так поступать. В этом случае придется заплатить за услугу 2,9 % от суммы и 290 руб.

Дополнительно банк, в банкомате которого вы снимаете наличные деньги по кредитке Тинькофф, может взять комиссию за эту операцию.

Бонусная программа

По карте Платинум бонусная программа получила название “Браво”. Она дает возможность получать возврат части стоимости покупки (кэшбэк) в размере:

- 1 % от суммы любой покупки;

- от 3 до 30 % по специальным предложениям.

Важный момент! Накопленные баллы конвертируются в рубли: 100 баллов = 1 рублю. Причем сумма округляется в меньшую сторону. Например, вы оплатили товар стоимостью 280 руб. Вам начислят 2 балла.

Баллами можно расплачиваться за товары и услуги из категорий “Рестораны”, “Ж/д билеты”.

Правила получения продукта

Банк предъявляется минимальные требования к потенциальному клиенту. Им может стать человек в возрасте 18-70 лет, имеющий паспорт РФ и СНИЛС. Данная организация не имеет филиалов по регионам. Поэтому заявку на получение кредитки можно отправить:

- через сайт банка;

- по телефону горячей линии;

- через сотрудников банка, которые занимаются продвижением продукта по городам.

При самостоятельном заполнении анкеты потребуется указать личные данные, возраст, место проживания, вид занятости. Чтобы повысить шансы на максимально доступные лимиты, нужно указать размер заработка, представить доказательства владения транспортным средством или подтвердить платежеспособность другими способами.

Обработка заявок осуществляется моментально. Поэтому через короткое время на контактный телефон поступает звонок от представителя банка, который оговаривает сроки получения продукта, если услуга доступна в регионе. Также в течение 2 дней проведется проверка указанной в заявке информации. Для этого сотрудники Тинькофф свяжутся с работодателем или родственником по дополнительному телефону.

После одобрения состоится встреча с курьером, который проверит оригинал паспорта и выдаст запечатанный конверт. Он содержит договор, не активированную карту. Также он сфотографирует нового клиента и его документы.

Если пакет пришел по почте, ознакомиться с документами, подписать их предстоит самостоятельно, после чего его нужно отправить по адресу банка вместе с копией паспорта. Активировать карту удастся после положительного решения кредитора.

Тарифы и условия по карте Tinkoff Platinum

По сути, кредитка Тинькофф Платинум ничем особенным в рамках тарифов не выделяется. Кредитный лимит не самый высокий, всего 300 тысяч рублей, по сравнению с другими картами (если сравнивать в заявленной категории «Платинум», а не фактической World). При этом годовая ставка составляет от 12%, что довольно-таки мало для кредитной карты, до 29,9%. Но это только при условии, что клиент не пропустил ни одного минимального платежа и не снимал наличные с карты. Если же снимал или пропускал – ставка может подняться вплоть до 49,9%.

Обслуживание карты обойдется в 590 рублей – не много, но и не совсем уж мало. Средняя цена за карту такой категории. Но зато не радуют высокие комиссии на снятие наличных. Придется заплатить 290 рублей и 2,9% от суммы сверху. Так что снимать небольшие суммы (например, чтобы сходить на рынок за мясом) совершенно невыгодно.

Чтобы не допустить просрочки платежа, каждый месяц придется вносить минимальный платеж. Его размер устанавливается индивидуально и не превышает 8% от задолженности. Но при этом минимальный размер этого платежа – 600 рублей, даже если сумма покупки составила, например, 1000 рублей. Так что для небольших сумм «правило восьми процентов» не действует.

Если вовремя не заплатить по кредиту, придется столкнуться со штрафом: нужно будет доплатить банку 590 рублей. Кроме того, на всю сумму просроченного кредита будет наложена неустойка в размере 19% годовых вдобавок к уже имеющимся процентам. Действовать она будет в течение всего следующего за просрочкой расчетного периода. После своевременной выплаты следующего взноса неустойка будет снята.

Критерии для клиента

Чтобы оформить кредитную карту Tinkoff Platinum, клиент должен соответствовать минимальным (действительно минимальным, вполне выполнимым) требованиям банка:

- возраст от 18 до 70 лет включительно;

- наличие паспорта РФ.

Официально банк не требует наличие стажа, постоянной работы и дохода, а также прочих стандартных запросов. Но будет лучше, если они все-таки есть – это позволит с большим шансом получить одобрение как карты в принципе, так и желаемого кредитного лимита (а не самого маленького).

Как закрыть кредитку Тинькофф

Клиент имеет право расторгнуть договор кредитной карты. Чтобы закрыть кредитку, надо:

- Сообщить об этом банку минимум за 30 дней до предполагаемого расторжения договора (письменно или через интернет).

- Погасить всю имеющуюся задолженность по кредиту.

- Вернуть в банк все кредитные карты (если такое требование будет).

При наличии переплаты по заявлению клиента банк перечисляет ее почтовым переводом или иным способом с удержанием комиссии.

Банк в одностороннем порядке может расторгнуть договор кредитной карты в случае:

- неиспользования карты клиентом в течение более 6 месяцев;

- предоставления недостоверной информации в заявке на открытие карты;

- невыполнения обязательств по договору.

Снятие наличных

Сразу, с 2010 года меня очень привлекла функция бесплатного снятия наличных с черной карты Тинькофф, тем более что изначально я ее получал как карту к вкладу, и у нее была всего одна функция — снять вклад по его окончании. Вот скриншот с сайта tcsbank.ru 2010-го года:

Разумеется, ни о какой комиссии не могло быть и речи, иначе кто бы понес в дистанционный банк без офисов и без банкоматов свои деньги, поэтому Тинькофф и сделал снятие без комиссии. Тем более, что своя сеть банкоматов сначала и не планировалась (первый банкомат Тинькофф появился в Москве только в июле 2017 года). Итого, как и в 2010 году, снятие суммы от 3000 рублей в любом банкомате любого банка остается бесплатным, но есть ограничения. С одной стороны, есть тарифные лимиты: в сторонних банкоматах тарифный лимит — 100000 рублей в месяц (расчетный период). Еще 500000 можно снять в банкоматах Tinkoff, которых становится всё больше. Посмотреть тарифные лимиты можно в разделе, который относится к счету карты (общий для всех выпущенных дебетовых карт Black, включая дополнительные):

Какая часть лимита уже потрачена, тоже видно в личном кабинете. Рекомендуется проверять данные лимиты каждый раз перед крупной операцией снятия наличных, заглядывая в личный кабинет Тинькофф или мобильное приложение. Кроме того, может появляться дополнительный лимит льготного снятия, если заканчивается вклад, в размере окончательной суммы вклада, упавшего на карту. Т.е. как и всегда, со снятием вклада в банкомате нет проблем. Но есть нюанс, см. ниже.

Кроме лимитов по счету, есть лимиты по каждой карте, но они уже не тарифные, а жесткие — расходный лимит в календарный месяц и суточный лимит на снятие наличных. Например, суточный лимит по карте на снятие наличных по умолчанию выставляется равным 100000 рублей в сутки.

Кроме лимита на снятие наличных есть общий лимит на все расходные операции по данной карте в месяц (календарный), его можно использовать в целях безопасности.

Нюансы со снятием наличных и приравненных к ним операциям

- Есть операции, «приравненные к снятию наличных«, еще их банк называет «операции в других кредитных организациях». Например, это «стягивание» денег с карты Tinkoff Black в личном кабинете другого кредитного учреждения — банки: Открытие, Хоумкредит, сервисы банков МКБ, КЕБ, карты Кукуруза, Билайн и т.п. Т.е. при таких операциях «стягивания» тратится тарифный лимит в 100000 рублей на снятие наличных в «чужих» банкоматах. Пожалуй, это единственный подвох карты Блэк. Остальные 2 нюанса на подвох уже не тянут.

- Еще один нюанс заключается в учете момента операции, важна не дата снятия наличных, а дата обработки операции. Если вы сняли наличные в последний день расчетного периода, то операция обработается уже в следующем расчетном периоде (это будет видно в выписке по карте), при этом потратится тарифный лимит не текущего, а следующего расчетного периода, т.е. нужно внимательно смотреть, КОГДА вы снимаете наличные.

- И последний нюанс связан с дополнительным лимитом льготного снятия (ДЛС) при окончании вклада. Если вы хотите и снять наличные, и отправить переводом какие-то деньги, то лучше ничего не переводить, пока не обработалась операция по снятию наличных. Дело в том, что перевод уменьшает дополнительный лимит льготного снятия, и когда дойдет дело до обработки операции снятия наличных, может оказаться, что лимит ДЛС вы уже обнулили, тогда вы легко можете превысить тарифное ограничение на снятие наличных, и банк начислит комиссию (2% с превышения, но не менее 90 рублей).

Рекомендации держателям карт

Чтобы в течение всего срока действия карточка сохраняла свою работоспособность, необходимо следовать следующим рекомендациям:

- Не сгибать пластик, не хранить его вместе с острыми предметами, которые могут поцарапать поверхность (ключи, скрепки).

- Избегать теплового воздействия.

- Не держать пластиковый носитель рядом с источниками электромагнитного излучения (СВЧ-печи, мониторы, телевизоры). Это позволит предотвратить порчу магнитной полосы.

Если карта пришла в негодность, её необходимо перевыпустить (заявку можно сделать в интернет-банке или позвонить в службу поддержки). Перевыпущенный пластик будет бесплатно доставлен курьером в течение 2-7 дней.

При утере или краже карты стоит в кратчайшие сроки обратиться в колл-центр клиентов Тинькофф Банка для её блокировки. Эту операцию можно осуществить в личном кабинете, в приложении Тинькофф или с помощью СМС-команды «Блок+последние 4 цифры карты» на номер 2273. После того как карточка будет заблокирована, надо связаться с оператором и заказать её перевыпуск.

Если держатель забыл ПИН-код, комбинацию цифр можно самостоятельно заменить на новую. Эта опция доступна в личном кабинете во вкладке «Действия с картой». В случае компрометации ПИН-кода (если он стал известен третьим лицам) также следует заменить его на новый.

В целях безопасности и сохранности средств на счёте нельзя сообщать посторонним следующую информацию по карте:

- номер и срок действия (перевод средств можно провести по номеру телефона);

- код безопасности (находится на обратной стороне карточки);

- кодовое слово.

Данные сведения может запрашивать только уполномоченный сотрудник Центра обслуживания клиентов Тинькофф Банка.

Как тратить деньги и возвращать их банку?

Тратить деньги — это самое приятное :). Замечу, даже если карта активирована, но вы не включили услуг СМС-банка и страхования, в минус ничего не спишут, в день выписки банк даже не будет формировать ежемесячную выписку, т.к. там нечего написать. Но как только вы совершите первую операцию по карте, в дату очередной выписки она придет, и кроме ваших расходных операций спишется 590р за годовое обслуживание, с этим ничего не поделаешь.

Сверхлимитная задолженность

Однако, совершая траты, нужно помнить про кредитный лимит карты и услугу «Сверхлимит«. Т.е. банк может вам позволить немного превысить кредитный лимит и залезть в карман банку чуть больше (процентов на 10). Например, если вы возвращаетесь из другой страны и вам не хватает на карте средств каких-нибудь 5$ на обратный билет, банк может вам одобрить эту операцию и вы — спасены). Но за это он возьмет с вас 390р, если вы только на следующий день пополните карту и вернетесь в пределы вашего лимита.

В УКБО написано, что эта плата может браться не более 3 раз за одно превышение (1170р), например, если вы не погасили его на следующий день а оставили все как есть. Списание будет видно в ближайшую выписку. Но можно вообще избежать платы за сверхлимит, если пополнить карту и вернуться в лимит в этот же день.

Что написано в ежемесячной выписке?

Итак, я получил первую выписку по карте. Заявка на карту была 5 августа, карту получил 11-го, до первой расчетной даты 19 августа не пользовался картой, но с 7 сентября начал пользоваться, поэтому на 19 сентября банк сформировал выписку. Но на это и на отправку выписки банку нужно время, поэтому выписка от 19 сентября мне пришла на почту 21-го. В выписке содержится информация о минимальном платеже и о сроке платежа: 13 октября и 1000р. Информация о минимальном платеже нам не особенно нужна, это для тех, кто хочет заплатить банку проценты по кредиту, а мы не из таких. В PDF-файле содержится более подробная информация:

Первая выписка по кредитной карте Tinkoff Platinum

Первая выписка по кредитной карте Tinkoff Platinum

В выписке видно три расходные операции и списание 590р за обслуживание. Для применения льготного периода мне в этой выписке нужно запомнить всего две цифры: «Оплатить до» и сумму. Дата платежа у меня — 13-е число, в данном случае — 13 октября, примерно 25 дней после выписки еще можно ничего не платить. Но я советую платить не в последний момент, а немного заранее. Если у вас есть карта Tinkoff Black, то я бы оставлял запас в 1 день (вдруг интернет сломается, мобильное приложение откажет и т.п.), т.е. плачу 12-го. Также важна сумма оплаты. Для льготного периода это строка «Баланс на 19.09.2015». Т.е. все что было потрачено к моменту выписки, нужно вернуть банку полностью, тогда он не будет начислять проценты.

Как использовать льготный период с выгодой

К примеру, держатель карты банка Тинькофф получает выписку по 20-м числам каждого месяца. Допустим, сегодня, 23 июля, и это значит, что до истечения льготного периода остается 52 дня. Получается, что не платить проценты за снятие средств карты он может еще 28 дней. До 13 сентября необходимо внести весь объем использованных денег. Второй вариант – внести минимальный платеж, тогда дополнительная плата будет согласно тарифу карты.

Если до 13 сентября полностью закрыть долг, переплата составит 0 рублей 0 копеек.

Если внести платеж до 8 процентов и не менее 600 руб., комиссия составит 15-29,9 процентов. В противном случае штраф составит 590 рублей плюс неустойка в 19 процентов годовых.

После того, как вы полностью погасили задолженность, весь кредитный лимит снова в вашем распоряжении. Отчет следующего периода начнется с даты нового снятия денег.

Пошаговый алгоритм заказа карты

Банком будет предложено заполнить простую форму, в которой следует указать:

- личные данные в соответствии с паспортом;

- адрес прописки;

- средства связи (номер телефона и другие);

- размер дохода;

- контактные данные работодателя.

Значительный вес при подаче заявки имеет актуальность

вводимых данных, а также подробное заполнение анкеты. Для банка важны различные

показатели. Поэтому, анкету желательно заполнить полностью, от семейного

статуса до ссылки на аккаунт в социальной сети.

В большинстве случаев о решении Тинькофф Банка становится

известно уже через 2 минуты. Если нужно проверить данные будущего клиента,

ожидание затягивается до 3 дней. Узнать о статусе заявки можно на сайте. Для

этого достаточно ввести номер телефона.

Если адрес доставки кредитки не выбран, вам перезвонит сотрудник банка и

уточнит удобное место и время.

Доставка осуществляется в течение 1-7 дней. Для получения кредитной карты нужен только паспорт. Во время встречи происходит изучение и подписание договора. После передачи кредитки ее нужно активировать. Процедуру активации объяснит банковский сотрудник или это можно сделать самостоятельно в личном кабинете. После чего карта готова к использованию.

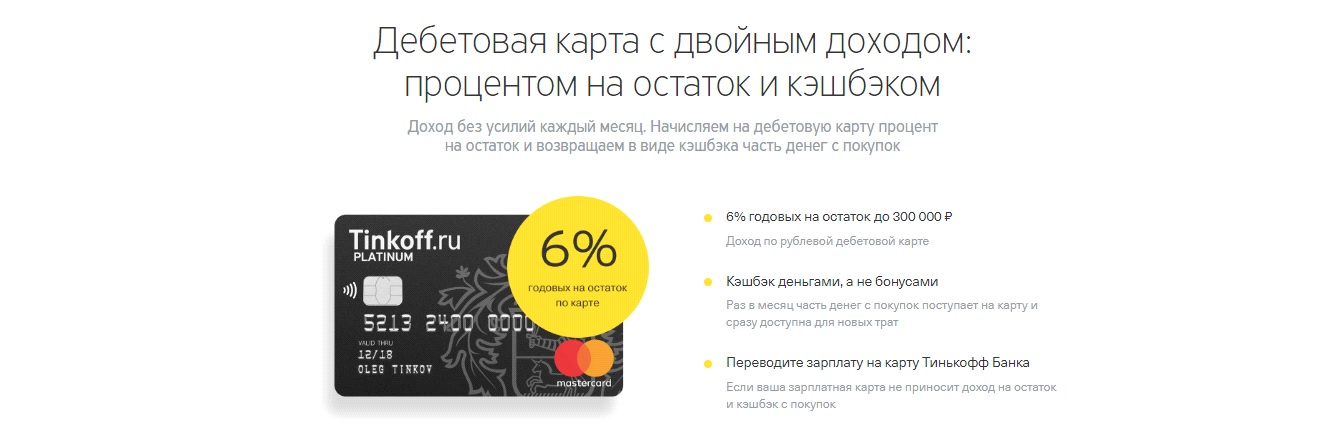

Какие условия и проценты на кэшбэк?

Владельцам дебетовых Tinkoff Black предоставляется возможность совершать покупки, расплачиваясь безналичным способом, и возвращать часть уплаченной суммы, то есть получать кэшбэк.

Как подключить Кэшбэк Тинькофф Блэк?

Держателям Tinkoff Black не нужно в отдельном порядке подключать кэшбэк. Рассчитываться за покупки можно сразу после оформления и активации платежного средства.

Необходимость в подключении возникает в случае использования повышенного кэшбэка. О том, как это сделать подробно написано ниже по тексту.

Условия и проценты начисления

По Tinkoff Black начисление кэшбэка производится в следующих размерах:

- от 3 до 15% – за покупки, совершенные в местах, выбранных держателем карты в личном кабинете или приложении Тинькофф Банка,

- 1% – за прочие платежи,

- от 3 до 30% – можно получить при совершении покупок по специальным предложениям от партнёров банка.

Когда начисляют кэшбэк?

Согласно правилам, действующим в Тинькофф Банке, кэшбэк за совершенные покупки начисляется в последний день расчетного периода, то есть один раз в месяц (в день формирования выписки).

СПРАВКА. Держатель карты имеет возможность изменить дату расчетного дня. С соответствующим предложением нужно обратиться в чат поддержки банка.

Как выбрать категории повышенного кэшбэка?

Один раз в месяц банк подбирает для держателей Tinkoff Black несколько категорий, по которым можно получить повышенный кэшбэк. Его размер варьируется в пределах от 3 до 15%.

Для того, чтобы выбрать категорию повышенного кэшбэка, нужно выполнить следующие действия:

- Перейти на страницу tinkoff.ru/bonuses и авторизоваться в системе.

- Перейти по вкладке «Бонусы» и поставить галочку напротив интересующей категории.

- Нажать на кнопку «Выбрать».

ВНИМАНИЕ. Следует иметь в виду, что после подтверждения операции, отменить свои действия уже не получится.. Выбрать категории повышенного кэшбэка можно также и через мобильное приложение (вкладка «Бонусы»)

Выбрать категории повышенного кэшбэка можно также и через мобильное приложение (вкладка «Бонусы»).

Какие существуют категории повышенного кэшбэка?

Как уже было отмечено, банк каждый месяц устанавливает разные категории повышенного кэшбэка. К основным их разновидностям можно отнести:

- аптеки,

- спортивные товары,

- книги,

- служба доставки «Delivery Club»,

- красота,

- искусство и т.д.

Индивидуальные категории для Tinkoff Black

Держателям Tinkoff Black также предоставляется возможность ежемесячно выбирать 3 индивидуальные категории, по которым можно получить возврат до 30%. В этот перечень включены предложения от многих известных сетевых магазинов и сервисов России (например, «Рив Гош», «Адидас», «Биглион», «Озон» и другие).

ВНИМАНИЕ. Перечень спецпредложений устанавливается в индивидуальном порядке для каждого отдельного клиента

Он формируется на основании расходов, совершенных в течение последних месяцев.

Чтобы ознакомиться со всем перечнем, необходимо в мобильном приложении выбрать вкладки: «Еще» – «Спецпредложения». В личном кабинете список индивидуальных категорий можно просмотреть в разделе «Бонусы».

Максимальный возврат в месяц

По премиальной дебетовой Tinkoff Black Metal пользователи могут получить максимальный кэшбэк в размере 30 000 рублей (в месяц). Такая сумма действует в отношении рублевых счетов.

Как выводить?

Выводить кэшбэк, полученный по Tinkoff Black, можно следующими способами:

- через банкомат,

- путем перевода на другую карту.

Как пользоваться и тратить?

Кэшбэк по Tinkoff Black приравнивается к настоящим деньгам, поэтому использовать эти средства можно в самых разных целях. Например:

- снятие наличных,

- погашение задолженности по ЖКХ,

- совершение покупок,

- оплата штрафов и т.д.

Есть ли возврат за покупки на Алиэкспресс?

Да, такая возможность есть. Оформив Tinkoff Black AliExpress, клиент сможет получить бонусы от покупок, совершенных через эту площадку. Их размер составляет – 2 бонуса за каждые 100 рублей.

СПРАВКА. Один бонус по Tinkoff Black AliExpress приравнивается к 1 российскому рублю.

Магазины-партнеры по кэшбэку: где посмотреть список

С полным списком магазинов-партнёров, с которыми сотрудничает Тинькофф Банк, можно ознакомиться в личном кабинете или в мобильном приложении.

Список партнеров для получения кэшбэка по карте Тинькофф

Мы уже упомянули ранее, что для получения максимального возврата до 30% от размера покупки, вам нужно пользоваться специальными предложениями от партнеров банка. Сюда относятся популярные магазины, кафе и онлайн-сервисы, отслеживать их удобно в онлайн-банкинге.

Сюда можно отнести:

- Связной,

- Кари,

- Вайлдберис,

- Ламода,

- Ибэй,

- Озон,

- Бургер Кинг и др.

Стоит отметить, что количество партнеров и размер вознаграждения постоянно меняется, после отслеживать надо именно день в день, когда вы собираетесь на шопинг. Чтобы просмотреть партнеров Тинькофф банка, вам нужно войти в приложение, нажать в нижнем правом углу на три точки, и указать «Показать всех партнеров».

Если вас интересуют спецпредложения, то прокрутите список вниз до надписи «Повышенный кэшбэк», там будет актуальная информация на текущий месяц. Например, на момент написания статьи, самый высокий возврат 30% на первую покупку предлагал сервис Delivery Club.

Как видите, получить кэшбэк по карте Тинькофф банк не так уж и сложно, главное – вовремя получать информацию об интересных предложениях, и успеть ими воспользоваться. Если вас интересуют другие кредитки, то изучить имеющиеся программы можно на BankSpravka.RU.

Бонусная программа и ее описание

На этом преимущества карты не заканчиваются. На нем дополнительно можно заработать любому клиенту, благодаря специальной программе кэшбек.

Она предполагает возврат части потраченных денег в виде балов, которые можно потом использовать для оплаты приобретений. Возврат средств до 30% от суммы покупки. Для получения балов нужно регулярно осуществлять покупки и оплачивать их безналичным путем. За каждую транзакцию начисляется 1% от суммы покупки. По специальным предложениям – до 30%. Для получения максимальной выгоды потребуется следить за акциями в приложении Тинькофф банка.

Что такое кредитная карта, знают все. О существовании Tinkoff Platinum знают многие — спасибо рекламе. О том, как правильно пользоваться кредиткой, чтобы не влезть в долги, знают единицы. Итак, на сегодня у нас обзор кредитной карты Тинькофф Платинум, которую сам банк гордо именует своей «Лучшей» картой.

На повестке дня полные условия, в ходе разбора которых, мы выявим подводные камни предложения — на что обратить внимание при использовании, чего делать категорически не рекомендуется, из чего складывается переплата и как не разориться, пользуясь кредиткой. Сразу оговорюсь, что BankSpravka не призывает никого бежать и оформлять карту, ровным счетом, как и закрывать ее

Это обычный обзор, где я расскажу вам об условиях карты. Что делать с этой информацией, решите сами. А если вам лень читать, то можно посмотреть видеообзор:

Сразу оговорюсь, что BankSpravka не призывает никого бежать и оформлять карту, ровным счетом, как и закрывать ее. Это обычный обзор, где я расскажу вам об условиях карты. Что делать с этой информацией, решите сами. А если вам лень читать, то можно посмотреть видеообзор:

Правила пользования кредиткой, о которых умалчивают банкиры

Банкиры – это люди, которые точно знают, как правильно пользоваться кредитной картой Тинькофф. Но они далеко не всегда готовы поделиться своими секретами. Ведь есть правила, соблюдая которые можно не только выгодно пользоваться кредитной картой, но и получать от нее выгоду.

Правило №1: Не доводить до процентов

Практически все владельцы кредиток уверены в том, что платить проценты – это нормально. Но так ли это на самом деле? Зачем платить больше, чем тратите? Пожалуй, на эти вопросы смогут ответить лишь единицы.

На самом деле можно пользоваться кредитной картой и платить только то, что потратили и ни рублем больше. И сделать это очень легко. В первую очередь, нужно поменять мнение о том, что платить проценты – это в порядке вещей.

Во-вторых, обратить внимание на информацию, которую присылает банк каждый расчетный период, а именно на выписку. Это документ, в котором указан точная сумма задолженности перед банком

Пример выписки.

Найти ее можно в приложении, устанавливаемом на смартфон, на своей электронной почте или же в личном кабинете на портале Тинькофф.

Правило №2: Нет личных денег — лучше не покупай

Нужно запомнить одно правило, чтобы кредитка действительно приносила выгоду: всегда должны быть деньги, чтобы погасить долг перед банком. Если нет денег, чтобы что-то приобрести прямо сейчас, значит не нужно этого делать. Даже, если до получения зарплаты осталось всего пару дней.

Ведь в жизни может случится всякое: увольнение с работы, задержка выплаты и многое другое. В результате невинная покупка стала причиной увеличения задолженности перед банком.

Правило №3: Получите прибыль на остаток по счету

Если в Тинькофф банке оформлена не только кредитная, но и дебетовая карта, то можно начать зарабатывать на этом. Выглядит все это следующим образом: на протяжении всего месяца нужно пользоваться деньгами с кредитки, дебетовую – не трогать, она приносит деньги.

Когда в конце месяца придет зарплата, то ею нужно погасить кредит и снова использовать только кредитную карточку.

Помните! Для того, чтобы дебетовая карта Блэк начала приносить деньги, с нее нужно потратить три тысячи рублей. Только тогда начнется начисление 6% процентов на остаток.

Правило №4: Наличные нельзя снимать с кредитки

Каждый человек, который интересуется как пользоваться кредитной картой Тинькофф, должен знать, что снимать деньги с кредитки очень невыгодно, а поэтому нужно стараться использовать безналичные способы оплаты.

Рекомендуем просмотреть видео ниже, чтобы понять почему снимать деньги с кредитки Тинькофф невыгодно.

Ведь в противном случае потребуется заплатить высокий комиссионный сбор, увеличится годовая процентная ставка.

К примеру, вы снимаете с кредитки 20000 рублей. Вы заплатите комиссию 290 рублей + 2,9% и в итоге комиссия составит 870 рублей.

Ежедневно Тинькофф Банк начисляет вам проценты до 39,9% годовых, что составляет 27 рублей в день. Через месяц вы возвращаете долг в размере 1707 рублей. Это практически 10% от той суммы, что вы сняли и потеряли её просто так.

Правило №5: Не игнорируйте бонусы и мили

Большая часть клиентов Тинькофф с недоверием относится к подобным предложениям. Ведь им кажется, что заработать бонусы сложно и они не дают никакой особой экономии. И это в корне неверное мнение. Ведь для тех, кто разобрался в этой бонусной системе, накопленные баллы помогают сохранить семейный бюджет.

Важно отметить еще и тот факт, что в этом деле главное правильно выбрать кредитку, которая соответствовала вашим интересам, а сделать это не сложно. Ведь Тинькофф предлагает массу кредитных карт, более подробнее о которых можно узнать у менеджера банка

Бонусы по кредитным картам Тинькофф Банка.

Правило №6: Кредитка – хороший залог

Давно известно, что снимать наличные с кредитной карточки не выгодно, а вот оставлять ее в залог совсем другое дело.

К примеру:

- Решили взять напрокат авто. Агентство требует залог в размере одной тысячи долларов.

- Вы даете кредитную карту, нужная сумма блокируется.

- После возвращения транспортного средства деньги размораживаются на счету.

Вдобавок ничего не нужно платить банку, никаких комиссий или процентов. Ведь деньги все время были на счету и никуда не списывались.

Заключение

Стоит ли открывать кредитку и в каком случае это оправдано – решать вам. Приведу несколько доводов. Если в большей части вы увидели себя, то карта станет вашей надежной подушкой безопасности в разных жизненных ситуациях. Итак, вы:

- Привыкли рассчитываться безналичным способом.

- Имеете стабильный ежемесячный доход.

- Пунктуальны, организованы и не являетесь сторонником импульсивных трат.

- Рассматриваете кредитку только как гарантию наличия денег в случае непредвиденных ситуаций.

- Не собираетесь оплачивать кредиткой ежедневные покупки в магазине.

- Умеете планировать свои расходы и сопоставляете их со своими доходами.

- Знакомы с условиями и тарифами. Уточнили все неясные моменты.

- Изучили отзывы клиентов о кредитной карте.