Страхование жизни и жилья при ипотечном кредитовании: условия, ставки

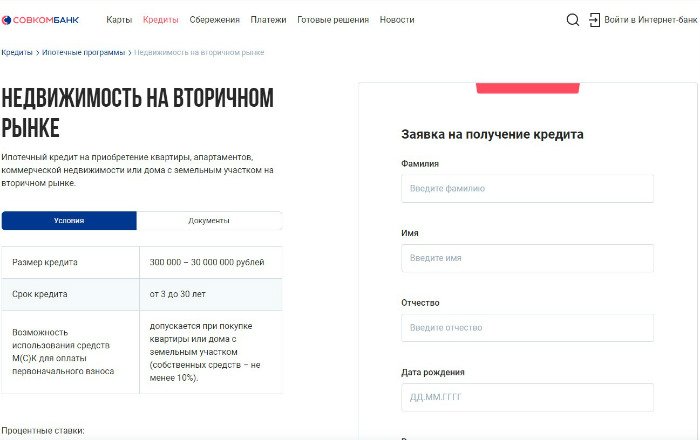

Содержание:

- Добровольное страхование

- Считаем, что выгоднее

- Порядок оформления страхования

- Что такое страхование ипотеки и каким оно бывает

- ВСК Страховой дом

- Какие виды страхования жизни для ипотеки существуют

- Обязательное и добровольное страхование квартиры

- Из чего складывается стоимость страхового полиса?

- Где можно оформить страховку при ипотеке?

- Что такое страхование залога

- Абсолют Страхование

Добровольное страхование

Страхование потребительского, нецелевого кредита — добровольное дело каждого. Банк не имеет права увязывать получение займа с оформлением полиса. Не обязан заемщик страховать:

- свою жизнь и здоровье;

- вероятность утраты работоспособности и непосредственно источника дохода;

- титул, если речь идет о недвижимости.

В разряд необязательных видов страхования отнесена даже покупка КАСКО. Автовладельцу достаточно иметь на руках стандартный ОСАГО.

В зависимости от видов кредитных рисков выделяют:

Страхование жизни и здоровья заемщика. Этот вид страхования может называться по-разному: «от потери трудоспособности», «от несчастных случаев» и так далее. Это не меняет сути услуги, просто список рисков можно расширить или сузить.

К примеру, страхование жизни может покрывать только один страховой случай – смерть заемщика, а защита от несчастного случая — риск получения группы инвалидности, временную утрату трудоспособности и пр.

В зависимости от перечня рисков, которые обеспечиваются страховой выплатой, определяется размер страховых взносов. Чем шире перечень страховых случаев – тем дороже стоимость страхового полиса. Если с заемщиком случится неприятность, заранее оговоренная в договоре страхования, страховщик выполнит обязательства по кредиту застрахованного лица перед банком.

- Преимущества: страхование выгодно как заемщику, так и кредитору. Заемщик в случае потери трудоспособности или смерти не переложит на своих близких и родственников обязанности по выплате кредита, за него погасит ссуду страховая компания. Банк же в данном виде страхования выступает выгодоприобретателем. При наступлении страхового случая компенсацию получит непосредственно финансовое учреждение, а не заемщик.

- Недостатки: для оформления страховки нередко требуется медицинский осмотр клиента, анализы – это все заемщик делает в свое личное время и за собственные средства. Для получения компенсационной выплаты необходимо предоставить внушительный пакет документов, чтобы доказать факт наступления страхового случая. Нередко страховщики пытаются опровергнуть доказательства, превращая отношения с клиентами в непростую борьбу за страховую выплату.

Страховка риска потери права собственности на недвижимость. Этот вид страхования заемщиков кредитовуместен при оформлении ипотеки. Есть масса поводов признать сделку недействительной или установить право собственности на жилье третьих лиц.

Приобретение недвижимости может быть оспорено в суде. К примеру, продавец квадратных метров был недееспособен в момент заключения сделки купли-продажи, или права несовершеннолетних/малолетних собственников были нарушены.

В таком случае страховка позволит не оказаться клиенту без денег, без жилья, и с непогашенной ипотекой. Если право собственности на ипотечное жилье будет прекращено по решению суда – страховая компания заемщику возместит всю стоимость недвижимости, что позволит рассчитаться по ипотечному кредиту.

- Преимущества: выгодоприобретатель – заемщик банка. При любых рисках остаться без жилья, клиент получит компенсацию его стоимости.

- Недостатки: страховка требует дополнительных растрат, что очень накладно при выплате ипотечного кредита. Вероятность того, что страховой случай наступит, ничтожно мала, поэтому страховые взносы могут быть не оправданы.

Страхование от потери работы. Полис гарантирует право должника остановить выплату ссуды в случае утраты фактической возможности работать. Банк получит возмещение ссуды от страховой компании. Клиент, оставшись без работы, избавит себя от бремени искать денежные средства для погашения задолженности в нелегкое для себя время.

- Преимущества: во времена нестабильной ситуации на рынке труда такая страховка выгодна и банку, и заемщику. Полис можно купить, если положение фирмы/компании шаткое и близко к банкротству или грядет очередное сокращение штата.

- Недостатки: выплата денег по страхованию кредита от потери работы проводится только в случае полной ликвидации/банкротстве предприятия, учреждения, организации.

Прекращение трудовых отношений по желанию самого работника или по соглашению сторон договора, потеря трудоспособности в связи с ухудшением здоровья, получение группы инвалидности и увольнение по состоянию здоровья – перечисленные причины не являются основанием для страховой выплаты по этому полису.

Считаем, что выгоднее

Для начала посчитаем, будет ли выгода от снижения процентной ставки при оформлении полиса.

Напоминаем, что при оформлении жилищного кредита обязательной является только страховка на недвижимость. Страхование жизни, титла (рисков утраты), рисков потери работы — добровольные. Но банк имеет право повышать процентную ставку при отказе клиента от дополнительного страхования.

Расчёт будем делать на примере Сбербанка, потому что он занимает первое место по количеству оформленных ипотек.

Ипотека со страховкой и без

Для примера возьмём вторичное жильё стоимостью 3 000 000 рублей, первый взнос — 20%. При использовании всех возможных скидок (покупка на «Дом клик», страхование жизни и здоровья, молодая семья, электронная регистрация сделки) получаем ставку 7,3%. Считаем ежемесячные платежи и переплату с использованием , где можно задавать любые параметры.

Фото: vbr.ru

При оформлении кредита на 20 лет получаем ежемесячный платёж 19 042 рубля. Переплата — 2 174 429 рублей.

Скидка за оформление страховки — 1%.

Если её не использовать, то процентная ставка становится 8,3%. Ежемесячный платёж — 20 525 рублей. Переплата — 2 531 870 рублей.

Фото: vbr.ru

Получается, что используя страхование жизни и здоровья, мы сэкономим 357 441 рубль. Это экономия на процентах, без учёта страховки.

Сколько стоит страховка

Для расчёта страховки воспользуемся калькулятором на «Дом клик». Стоимость полиса будет зависеть от остатка долга перед банком, пола заёмщика и даты его рождения.

В нашем случае остаток долга — 2 400 000 рублей. Пол заёмщика женский, возраст — 34 года.

Фото: domclick.ru

Страховка будет стоить 8 256 рублей на один год. За весь срок кредита в 20 лет придётся заплатить около 165 120 рублей. Напомним, что разница в переплате между ипотекой со страховкой и без — 355 920 рублей. Получается, что выгода есть.

Но мы брали большой срок. Для чистоты эксперимента посчитаем выгоду при сроке кредита в 8 лет.

Напоминим исходные данные:

- Стоимость недвижимости — 3 000 000 рублей.

- Первый взнос — 20% (600 000 рублей).

- Срок кредита — 8 лет.

- Процентная ставка — 7,3%.

Ежемесячный платёж — 33 080 рублей. Переплата — 775 680 рублей.

Без страховки процентная ставка станет 8,3%. Ежемесячный платёж при этом поднимется до 34 295 рублей. Переплата — 892 320 рублей.

Экономия — 116 640 рублей. Расходы на страховку — 66 048 рублей. Выгода не столь большая как в первом примере, но есть.

Чем старше заёмщик, тем менее выгодной становится страховка. Например, для мужчины возрастом 50 лет полис будет стоить 21 600 рублей. За 8 лет он заплатит 172 800 рублей. В этом случае можно не оформлять полис, если вопрос стоит только в экономии.

Порядок оформления страхования

Алгоритм оформления страховки везде примерно одинаковый. Начать следует с выбора страховщика и согласования возможности страхования у него с банком.

Выбор страховщика

Перед оформлением ипотечной страховки для ипотеки необходимо выбрать страховую компанию, с которой, собственно, и будет заключаться договор.

При этом застраховаться можно:

- у аккредитованного банком, в котором взята ипотека, страховщика, без каких-либо дополнительных согласований;

- или у неаккредитованного (потребуется предварительное получение от банка одобрения этой СК).

Опубликованные списки аккредитованных компаний можно посмотреть на нашем портале в статьях про Сбербанк, ВТБ и Россельхозбанк.

Список необходимых документов

При приобретении в ипотеку в регионах или Москве квартир, иного жилья, нужно застраховать недвижимость.

В целях заключения страхового договора страхователь обязан подать в СК следующую документацию:

- заявление по установленной страховщиком форме (скачать примерный бланк);

- общегражданский паспорт страхователя;

- технический или кадастровый паспорт на недвижимость;

- выписка из ЕГРН, подтверждающая госрегистрацию права собственности (если оно зарегистрировано на момент оформления страховки);

- правоустанавливающий документ (договор купли-продажи, участия в долевом строительстве и др.);

- фотографии недвижимости в высоком качестве;

- разрешение от органов опеки (если при покупке недвижимости в ипотеку затрагиваются права несовершеннолетних);

- согласие от супруга на осуществление сделки;

- договор об ипотеке, залога;

- прочие документы, предоставляемые по требованию страховщика.

Порядок действий по оформлению

Обращаться нужно:

- непосредственно к страховщику;

- или в банк, где взята ипотека на недвижимость.

Срок оформления полиса указывается в Правилах ипотечного страхования. В некоторых случаях полис выдают “день в день”, иногда же оформление осуществляется после проверки страховщиком всех представленных документов и осмотра имущества.

Бланк заявления можно:

- получить в офисе страховщика или в банке;

- скачать на официальном сайте.

Страховка может быть оформлена:

- оффлайн;

- онлайн (если страховщик предоставляет такую возможность).

Оплата страховой премии производится способом, указанным в Правилах или договоре сторон:

- наличными в кассу страховщика;

- безналичным перечислением на расчетные реквизиты СК;

- с банковской карты (при онлайн-оформлении).

Что такое страхование ипотеки и каким оно бывает

Невозможно точно предсказать, что случится завтра – и уж тем более нельзя предугадывать, что произойдет через пять, десять, пятнадцать лет. Ипотека выплачивается годами, и никто не может знать, как изменится жизнь в течение такого длительного срока.

Именно поэтому как заемщики, так и кредиторы стараются обезопасить себя от финансовых потерь. И страхование залога по ипотечному кредиту в Сбербанке, как и в других банках, стало обязательным условием при оформлении жилищного займа.

Может показаться, что эта страховка призвана защищать только интересы банка, однако и заемщик получает пользу от страхового договора. Ведь невозможно гарантировать постоянный доход, особенно – в динамично меняющемся современном мире. Клиент может пострадать в ДТП, серьезно заболеть, потерять работу, а квартира – пострадать в пожаре, природном катаклизме или от других непредвиденных факторов.

Виды ипотечного страхования

Заемщик может уйти из Сбербанка с тремя полисами. Давайте рассмотрим риски и условия каждого из них.

Страхование залога по ипотечному кредиту

Страховка приобретаемого имущества оформляется на весь срок выплаты долга, а страховая сумма равна величине полученной суммы. Условия такого полиса предусматривают возмещение трат в случае порчи имущества при наступлении следующих страховых рисков:

-

-

- Пожар,

- Затопление,

- Стихийное бедствие,

- Взрывы бытового газа,

- Аварии канализационной или водопроводной системы,

- Противоправные действия третьих лиц,

- Вандализм.

-

Выгодоприобретателем в этом случае является банк: именно он получает компенсацию в случае наступления одного из этих рисков. Заемщику же необходимо ежемесячно или ежегодно вносить обязательные платежи для формирования страхового фонда, а также продлевать договор страховки

Сколько стоит такая страховка? Цена зависит от характеристик приобретаемой недвижимости: технического состояния, года постройки, количества этажей, базовых элементов конструкции. Поэтому ставки на готовое жилье и на квартиру в новостройке могут значительно различаться. В 2018 году ставка колебалась от 0,12% до 0,25%, и при покупке квартиры стоимостью 3 млн рублей, стоимость полиса может колебаться в промежутке от 3500 до 7500 рублей. Стоимость страховки будет уменьшаться по мере погашения основного долга.

Страхование жизни и здоровья

Полис страхования жизни и здоровья гарантирует покрытие долга в случаях, когда заемщик теряет способность выплачивать займ из-за тяжелой болезни, серьезной травмы, инвалидности или потери трудоспособности. При наступлении страхового случая ущерб банка возмещает страховая компания. Также страховщик берет на себя обязательства по возвращению долга в случае смерти клиента. Если травмы, болезни, инвалидность или смерть были умышленными, страховка не действует.

Этот полис необязателен, и клиент может легко от него отказаться. Однако часто банки не дают заемщикам выбора и повышают ставку до 3%. Это дополнительная гарантия, благодаря которой банк в любом случае получит назад выданные средства.

Стоимость страховки зависит от выбранных самим заемщиком рисков. Также на стоимость полиса повлияют пол, профессия и состояние здоровья клиента на момент заключения договора, подтвержденное справками из медучреждений – наличие тяжелых заболеваний только увеличит тариф. Поэтому ставки по страхованию здоровья и жизни достаточно велики – от 0,3 до 1,5%.

Страхование титула

Банк может пострадать при утрате владельцем квартиры (заемщиком) своего права собственности. Поэтому при оформлении ипотеки в Сбербанке предлагается оформить еще и защиту титула. Как правило пользуются этой услугой заемщики, покупающие вторичное жилье, дачу или земельный участок. Однако в последнее время это практикуют также и покупатели новостроек.

Несмотря на то, что оформление титульного страхования повышает шансы на оформление кредита, на ставку этот полис не влияет. В среднем такой полис в 2018 году стоит от 0,3 до 0,5%, и заплатит страхователь за него от 9 до 15 тыс. рублей.

Страхование титула в Сбербанке гарантирует выплату долга в случае лишения прав на недвижимость в следующих случаях:

-

-

- при объявлении сделки недействительной из-за выявленных в документах ошибок,

- при предъявлении прав законными правообладателями в случаях, когда их интересы не учитывались при купле-продаже,

- при выявленных нелегальных схемах продажи недвижимости и подлога документов.

-

ВСК Страховой дом

ВСК страховой дом предлагает все виды ипотечного страхования: титульное, защита конструктивных элементов, страховка жизни и здоровья заемщика. Компания соблюдает все правила оформления документов для кредитной организации и не затягивает с рассмотрением дела. Правила страхования и тарифные ставки выложены в открытом доступе, с ними стоит ознакомиться перед заключением договора.

На сайте страховой можно подобрать нужный тариф и выбрать удобный офис для заключения договора. Для клиентов, которые заключили многолетний договор есть раздел с онлайн оплатой и активацией плиса. Также в личном кабинете ВСК есть возможность сообщить о страховом случае и проверить статус рассмотрения дела.

Несмотря на то, что обязательным является лишь страхование конструктивных элементов, защита титула поможет сохранить финансовую независимость. В случае признания сделки недействительной, страховая компания исполнит кредитные обязательства перед банком. ВСК страховой дом предлагает выгодные условия, большой список аккредитованных банков и множество покрываемых рисков.

Какие виды страхования жизни для ипотеки существуют

В процессе оформления страхования жизни и здоровья ипотечного заемщика обычно страхуются три категории рисков, к числу которых относится:

- смерть клиента банка. Условия страхового договора обычно включают полное погашение ипотечной задолженности заемщика перед финансовым учреждением;

- инвалидность 1 или 2 группы. В этом случае предусматривается частичное или полное покрытие долга, что определяется выбранным заемщиком страховым тарифом и условиями страховки;

- временная или постоянная потеря работоспособности. Отдельный страховой случай, который подробно прописывается в контракте, заключаемом со страховщиком.

Несмотря на добровольный характер страхования жизни, важно учитывать тот факт, что оформление полиса практически всегда позволяет заметно снизить величину процента за пользование заемными средствами банковской организации, полученными клиентом в рамках ипотечного кредита. Величина уменьшения ставка достаточно велика, например, в Сбербанке она составляет 1%

Учитывая длительность и большую сумму ипотечных кредитов, выгода от такой скидки получается достаточно ощутимой. Небольшим отрицательным моментом получения страховки является необходимость осуществления затрат в настоящем ради экономии в будущем.

Обязательное и добровольное страхование квартиры

Законом прописаны требования относительно обязательного оформления страхового полиса на квартиру, приобретенную по договору ипотеки. Клиент обязуется приобрести страховку с базовым пакетом услуг. В зависимости от спектра рисков, от которых она защищает, выделяют несколько типов страхования. Одни из них являются добровольными, другие относятся к списку обязательных.

Титульное страхование

Полюс страхования титульного типа является добровольным, соответственно, оформляется на усмотрение клиента. Наличие такого документа защищает права собственности владельца.

Титульное страхование распространяется на следующие ситуации:

- Признание в судебном порядке одного из субъектов договора недееспособным на момент подписания бумаг.

- Выявления фальсификаций при заполнении документов.

- Ошибки при указании информации относительно жилплощади.

- Подписание документов под действием шантажа.

- Нарушения прав использования квартиры лицами, не достигшими совершеннолетия, или с ограниченной дееспособностью.

Риски финансового характера в титульном страховании имеют сроки действия. Последние 2 пункта имеет срок давности длиною в 3 года, остальные – 10 лет.

Личное

Нормативно-правовые акты страхового законодательства не обозначают приобретение полюса личного страхования для ипотечной квартиры как обязательного. Банки имеют личную заинтересованность относительно заключения договоров такого рода, поскольку возможно возмещение материальной компенсации в виде выплат.

Главными рисками личного страхования являются:

- гибель страхователя;

- банкротство предприятия, где работает страхователь;

- оформление инвалидности по состоянию здоровья;

- снижение или полное отсутствие дееспособности страхователем на некоторое время из-за возникновения заболевания.

Личное страхование оформляется на весь период кредитования или на короткий промежуток времени (например, 1 год). В случае страхования на весь период предусматривается частичное возвращение взноса при условии преждевременного закрытия ипотеки.

Конструктив

Страхование ипотечной квартиры относительно конструктива является обязательным. Сумма страховки, которая возвращается в случае необходимости, равняется цене жилплощади.

Риски, оговоренные договором конструктива, – э о:

- грабеж с кражей ценного имущества;

- пожар (без воздействия человеческого фактора);

- обрушение части квартиры (например, балкона);

- протекание крыши, что делает квартиру непригодной для проживания.

Страхование конструктивных элементов квартиры для ипотеки предусматривает наличие стандартного пакета документов для всех компаний.

Военная ипотека

Приобретение квартиры по ипотеке военнослужащими осуществляется по особой программе. Погашение ипотечного кредита осуществляется не за счет физического лица, как это происходит обычно, а за счет государства.

С целью получения ипотеки военнослужащему достаточно позаботиться об открытии личного лицевого счета. Туда ежемесячно будут перечисляться средства. Распоряжаться данными средствами на свое усмотрение военнослужащий не имеет права. Максимальна сумма, доступная для погашения ипотечного долга в такой ситуации, составляет 3 миллиона рублей.

Программа не имеет ограничений относительно типа приобретенного жилья – военнослужащий может приобрести как новую квартиру, так и ту, что уже была в пользовании. Существует нюанс оформления страховки на имущество такого рода: подписывать договор страхования необходимо ежегодно. Страхованию подлежат исключительно элементы, являющиеся конструктивными.

Комплексное страхование

Главным плюсом договора комплексного страхования является максимальная защита всех застрахованных объектов. Такой тип страхования является актуальным для тех, кто подписывает договор ипотечного страхования на несколько лет.

Существенный минус страхования комплексного типа является стоимость оформления таких документов. Такая договоренность защищает страхователя от большого количества рисков, поэтому и цена соответствующая.

Каждый страхователь сам решает вопрос целесообразности приобретения полюса комплексного страхования для защиты своей квартиры. Нужно подчеркнуть, что отказаться от всех элементов конструктивного страхования клиент не имеет права.

Из чего складывается стоимость страхового полиса?

Некоторые россияне до сих пор относятся к страхованию при оформлении кредитов негативно, считая, что страховка – это ненужные траты. На деле же она имеет плюсы для обеих сторон: банку гарантирует возвратность одалживаемых денег, родственникам и самому заемщику позволяет при наступлении страхового случая не уплачивать задолженность и переложить это бремя на страховую компанию.

Помните, что застраховать квартиру для ипотеки можно только в компаниях, аккредитованных банком, где вы оформляете жилищный заем. Поэтому перед поиском наиболее выгодного варианта стоит уточнить список таких организаций у кредитного специалиста, тогда и перечень будет меньше, и вы наверняка выберете страховщика, с которым работает ваш банк.

Чаще всего банки просят оформить комплексную страховку. Она включает в себя страхование конструктива, титула, жизни и здоровья. Цена на нее обычно составляет 1% от размера кредита. Конечные значения определяются исходя из следующих факторов:

- Банка, в котором оформляется ипотека. Многие финансовые учреждения, чтобы предложить своим заемщикам максимально выгодные условия, заключают соглашения со страховыми компаниями. В конечном итоге последние предлагают сниженные тарифы за страховку. Так, при оформлении ипотеки в Россельхозбанке и Открытии стоимость полиса начинается от 0,2% от размера кредита.

- Пол. Женщинам традиционно предлагают более выгодные условия. Связано это, преимущественно, с большей продолжительностью жизни.

- Возраст. Наиболее выгодные тарифы предлагают гражданам в возрасте 25 – 35 лет. Чем старше человек, тем больше ему придется заплатить за страховку.

- Состояние здоровья. Так, повысить стоимость могут из-за наличия вредных привычек, избыточного веса и наличия различных заболеваний. Если речь идет о серьезных отклонениях от нормы, можно и вовсе получить отказ. Интересно, что иногда даже беременным женщинам отказывают в выдаче полиса или поднимают его стоимость из-за возникновения дополнительных рисков.

- Профессиональная направленность. Для людей с рискованными должностями тарифы за страховку повышаются.

- Взаимоотношения со страховой компанией. Если в ней уже оформлялся полис, то заемщику могут предоставить персональную скидку или бонусы. Иногда такая практика возможна и за переход из одной страховой компании в другую.

Специалисты ипотечного страхования для уменьшения стоимости полиса советуют супругам при оформлении ипотеки основным заемщиком делать женщину, если доходы ее позволяют. Муж в таком случае будет выступать созаемщиком.

Где можно оформить страховку при ипотеке?

При получении ипотечного кредита Сбербанк предлагает клиенту для заключения договора страхования либо собственную страховую компанию «Сбербанк Страхование», или одного из страховщиков, аккредитованных банком.

Их список включает такие страховые компании:

- ВТБ Страхование;

- Росгосстрах;

- РЕСО-Гарантия;

- Ингосстрах и др.

Полный перечень аккредитованных Сбербанком страховых компаний можно узнать на официальном сайте Сбербанка.

При этом банк не выступает на стороне одной из страховых компаний, предоставляя клиенту право самостоятельного выбора с учетом предлагаемых условий, которые являются для него наиболее приемлемыми.

В этом вам поможет калькулятор ипотечного страхования от Prosto Insure. Просто введите основные параметры ипотечного кредита, квартиры и заемщика в соответствующие поля и нажмите кнопку «Найти». Калькулятор подберет все доступные для вас полисы ипотечного страхования. Оформить страховку вы сможете прямо на сайте, оплатив ее онлайн. Перед оформлением уточните у банка все необходимые параметры страховки, чтобы потом не возвращать ее и не оформлять заново.

Если не знаете, какую компанию лучше выбрать, почитайте статью-обзор «Ипотечное страхование: где дешевле полис в 2020 году?» или позвоните нам по номеру +7 499 322-14-22. Наши специалисты по ипотечным страховкам помогут вам выбрать лучший вариант.

Что такое страхование залога

По данным Банка России, в прошлом году кредитные организации заключили 790 тыс. ипотечных договоров. Когда банк выдает кредит на движимое или недвижимое имущество, в качестве гарантии, что выплата произойдет, банк может запросить страховку залога имущества.

Страхование залога — единственный обязательный по закону вид страхования при оформлении ипотеки, то есть — покупки жилья в кредит. Описано это требование в ФЗ № 102 «Об ипотеке (залоге недвижимости)».

Если заемщик не исполняет свои обязательства, банк имеет право забрать заложенное имущество и распоряжаться им в своих интересах.

Также такое страхование может повлиять и на риски с нарушением обязательств заемщиком

Важно учитывать, что страхование залога отличается от обычного страхования жилья. . Договор страхования залога это соглашение между страхователем (банком) и страховщиком (страховая компания). Согласно этому договору, если наступит непредвиденная ситуация с залоговым имуществом, компания выплатит средства банку, а банк будет выплачивать регулярный взнос

Договор страхования залога это соглашение между страхователем (банком) и страховщиком (страховая компания). Согласно этому договору, если наступит непредвиденная ситуация с залоговым имуществом, компания выплатит средства банку, а банк будет выплачивать регулярный взнос.

Срок договора равен сроку кредитного соглашения. Когда кредит погашен, срок полиса тоже заканчивается.

Страховая сумма — это лимит, который устанавливает страховая компания на покрытие непредвиденной ситуации. От ее размера зависит и страховая премия, платеж по договору.

Есть два важных нюанса при формировании страхового лимита:

- страховая сумма либо равна сумме кредита, либо немного выше для покрытия штрафов за просрочку.

- страховая сумма может уменьшаться вместе с уменьшением суммы кредита.

У некоторых страховых существует функция расширения страховой суммы до рыночной стоимости квартиры. Выгода заключается в том, что если жилье заберут или оно будет уничтожено, будет возмещен первоначальный взнос по кредиту.

Ипотечное страхование включает в себя только конструктивные сооружения. Но в расширенном полисе для жилья (либо дополнительной страховке квартиры) можно будет выбрать отделку, имущество внутри дома и застраховать гражданскую ответственность. Чаще всего обычное ипотечное страхование не включает такие возможности. Подробнее о том, зачем страховать квартиру, если она уже застрахована по ипотеке мы подробно рассказывали в отдельной статье.

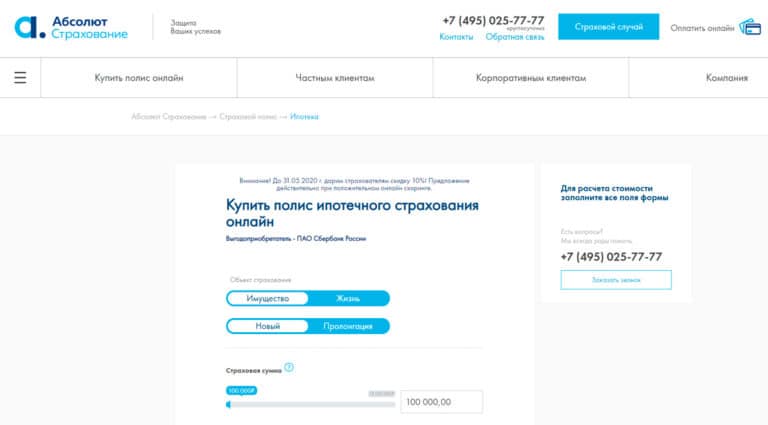

Абсолют Страхование

Защитить ипотечную квартиру от утраты, повреждения, потери из-за прекращения права собственности получится с полисом в Абсолют Страхование. Компания аккредитована российскими банками и может принимать участие в программах с государственной поддержкой. Объектом страхования считается залоговая недвижимость и здоровье заемщика.

В компании гибкие тарифы ипотечного страхования, они учитывают тип имущества и дополнительные риски клиента. Для расчета стоимости полиса нужно оформить заявку на сайте, указав данные по недвижимости, кредитной организации и застройщику. Специалист обработает запрос и свяжется с вами любым удобным способом.

Перечень необходимых документов, бланки анкет и правила страхования выложены в открытом доступе. Их можно скачать на этапе формирования заявки и тщательно изучить условия договора. Абсолют Страхование работает круглосуточно, поэтому купить полис, сообщить о страховом случае и получить консультацию можно в любое время. Компания занимает 4 место в топе страховок ипотеки и считается одной из лучших.