Сложные проценты в инвестировании: как с их помощью повысить доходность

Содержание:

- Формула сложного процента

- Что мы узнали?

- Расчет

- Использование офисных программ для работы со сложными процентами

- Как воспользоваться сложным процентом?

- Еще больше примеров

- Простые проценты

- Дисконтирование

- Простые проценты

- Расчет простых процентов

- Сложный процент с ежемесячным пополнением вклада

- Расчет доли в процентах (удельного веса).

- Как сложный процент работает в инвестициях

- Как работает сложный процент?

Формула сложного процента

Формула сложного процента позволяет быстро и просто посчитать любую задачу на вклады. Выглядит эта формула так:

$S=X*(1+m)^{n}$, где

S – итоговая сумма вклада

Х – начальная сумма вклада

m-процент в виде десятичной дроби

n-количество периодов, за которые планируется получит прибыль.

Обратите внимание, что периоды могут быть месяцами, годами, неделями, кварталами и т.д. Это нужно учитывать при решении задач на сложный процент

Теперь подсчитаем, какую прибыль получит Петя за 10 лет.

X=10000

m=0,1

n=10

Подставим все в формулу:

$S=10000*{(1+0,1)^{10}}=25937 руб$ – результат округлен до целых чисел.

В процессе вычисления без калькулятора не обойтись, зато все расчеты производятся в два-три действия. Иногда по требованию учителя или составителя учебника, округление придется производить до сотых.

Что мы узнали?

Мы поговорили о том, что такое процент. Разобрались с определением сложного процента и привели формулу сложного процента. Привели небольшой пример сложного процента, результат которого нашли с помощью формулы.

-

Вопрос 1 из 5

Начать тест(новая вкладка)

Расчет

Общая сумма, которую получит вкладчик, при расчёте по сложному проценту будет равна , где — начальная сумма вложенных средств, — годовая процентная ставка, — срок вклада в годах. При вкладе по ставке s% годовых, после первого года хранения капитал составил бы x плюс s% от неё, то есть возрос бы в раза. На второй год s% рассчитывались бы уже не от одной копейки, а от величины, большей её в (1 + s/100) раза. И, в свою очередь, данная величина увеличилась бы тоже за год в (1 + s/100) раза. Значит, по сравнению с первичной суммой вклад за два года возрос бы в раз. За три года — в раз.

К году N первичный вклад вырос бы до величины в раз больше первоначальной.

В применении к ежемесячной капитализации формула сложного процента имеет вид:

где x — начальная сумма вклада, s — годовая ставка в процентах, m — срок вклада в месяцах.

Это интересно: Формула расчета неустойки — рассмотрим развернуто

Использование офисных программ для работы со сложными процентами

Любой офисный пакет, а именно его табличный процессор, предоставляет множество функций для денежных расчетов: от самых простых и до самых сложных. Достаточно просто выбрать нужную (или несколько) для составления своих формул. Если использовать возможность программировать на VBA в Excel, то можно получать более быстрые результаты при расчетах. Когда рассчитывается сложная процентная ставка, формула может быть простейшей рекурсией без всяких степеней и логарифмов. Все сделает цикл с параметром в число периодов начисления. При необходимости можно легко добавить сумму периодического инвестирования, не ломая голову над выводом или поиском формул.

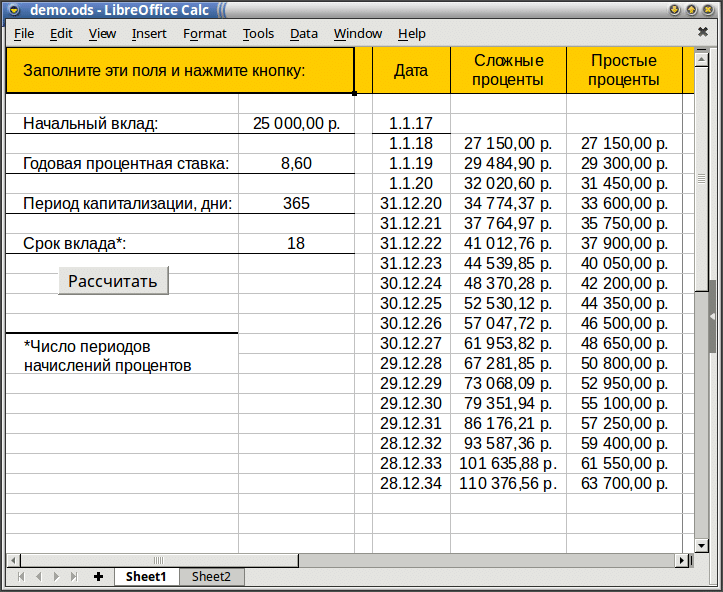

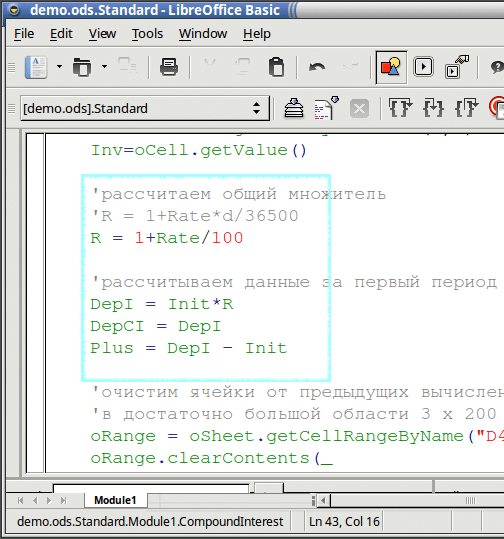

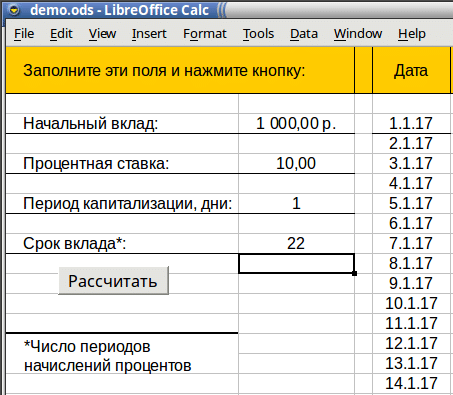

В примере, показанном ниже, используется, правда, не MS Excel, а LibreOffice Calc, – близнец Экселя для UNIX-подобных операционных систем. Но это, в принципе, ничего совершенно не меняет. Код макроса для OOBasic хоть и отличается от экселевского, но только в технических деталях.

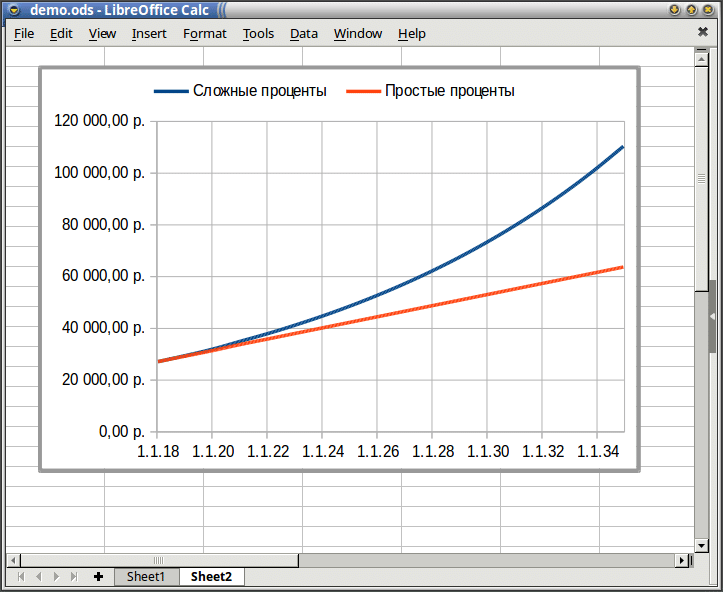

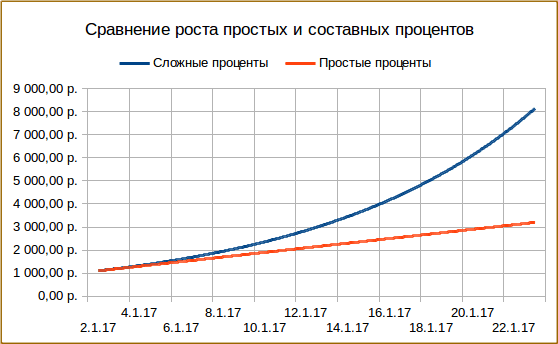

В примере на рисунке выше мы рассчитываем как сложные, так и простые проценты по вкладу 8,6% годовых. Проценты начисляются каждый год, а вклад рассчитан на 18 лет вперед. Начальный взнос 25 тыс. рублей мы (условно) делаем 1 января 2017 года. Если мы хотим сравнить графики для этих результатов, что, конечно, более наглядно, то добро пожаловать на следующий лист, в который этот самый график очень легко вставить.

Пример показывает, что за прошедший срок составные проценты вдвое превышают простые.

Еще один пример. Можно легко переделать нашу модель и снять ограничение на ежегодную капитализацию. Тогда мы можем решить еще одну задачу. Предположим, что мы открыли центовый счет на бирже Forex и хотим поучаствовать в торговле валютами. Считая, что мы умеем, добросовестно работая с информацией, расти на 10% в день (что, может быть, слегка самонадеянно, но бог с ним), посмотрим, что получится из депозита в одну тысячу рублей, за месяц, т.е. 22 рабочих дня. Для этого чуть изменим формулу для нашего постоянного множителя:

Теперь мы избавились от (довольно искусственного) ограничения на ежегодный пересчет процентов. И получаем такую картину:

А на графике можем видеть рост и разницу между составными и обычными процентами:

И здесь видна разница между простыми и составными процентами.

Как воспользоваться сложным процентом?

Стоит сразу поставить точки над i и уточнить, что принцип сложного процента касается не только инвестиций. Это общая формула, которую можно применить к работе, учебе, личным отношениям, да чему угодно. Подумайте сами, когда человек годами занимается определенным делом, отдаваясь ему на все сто – он планомерно и стабильно увеличивает свой опыт. Конечно, и возрастные изменения дадут о себе знать. Но, скажем так, с тренировками и упорным трудом, каждый может добиться значимого результата.

Личное развитие

Касательно языков. Учите по три слова в день, и через год Ваш словарный запас перевалит за 1000 слов. Особо актуально в канун Нового Года. Более того, регулярная практика вынудит Вас познавать и азы грамматики, строения лексики, функционированию языка и так далее. Иными словами, узкий аспект широкого поля действия не только позволит совершенствоваться исключительно в этой парадигме, но и расширять и углублять свои познания как личности.

Другой пример – регулярные физические тренировки. Нет разницы: силовые, кардио, кроссфит. По мере развития Ваших физических навыков, будут расти и когнитивные возможности. Мозг будет чаще омываться кровью, богатой кислородом, и лучше работать. Кстати, именно это и послужило развенчанию мифа про «тупых спортсменов».

И наоборот. Все гении, которые выходили на Нобелевские премии, признавали необходимость физических нагрузок. Все потому, что и научный труд, и физический, и стремление приумножить капитал в инвестировании стоят на системном принципе.

Инвестирование и сложный процент

Здесь речь идет о заработке и деньги – это основной механизм, в котором Вы можете протестировать теорию сложного процента. Всё, что Вам понадобится, это:

- Выбрать интересный для Вас тариф. Помните, чем выше будет сумма инвестиции – тем быстрее вы сможете выйти на полноценный пассивный доход;

- Приобрести его, и воспользоваться сопутствующими гарантиями для сохранности права на прибыль и защиты Вашего актива;

- Сохранять процентные выплаты.

На счет последнего пункта. Стратегия инвестирования позволяет как держать крупную сумму в постоянном обороте, так и снимать некий процент, тем самым поощряя себя, но и увеличивая грядущую прибыль. Подумайте сами, что более приоритетно для Вас сейчас? Получить немного денег, или стать полностью финансово независимым через год-два-три?

Если Вы достаточно независимы, воспользуйтесь этим инвестиционным механизмом.

Еще больше примеров

Выглядит это так: конечная сумма равна начальной, умноженной на сумму единицы и числа равного процентной ставке деленной на 100, в степени равной периоду на который осуществляется вложение (конечная сумма = начальная сумма * (1 + %)n).

В качестве примера не найти ничего лучшего, чем вклад денег на срочный депозит. В реальности для расчета сложных процентов по вкладам банкиры, применяют совершенную формулу имеющую вид: конечная сумма равна, начальной умноженной на единицу плюс процентная ставка деленая на 100, умножить на количество дней, деленное на количество дней в году, все в степени равной периоду вклада (конечная сумма = начальная сумма * (1 + p*d/y)n.

Другими словами, если вы вложили 1000 рублей под 12% годовых, то через год вы получите 1120 рублей. Если на второй год вы продлите вклад не с 1000 рублей а с 1120, то вместо 120 рублей вы уже получите 134,4 р. Кажется не большая разница, но вот что будет за 50 лет:

- Через З года — 1400

- Через 4 года — 1570

- Через 10 лет — 3100

- Через 20 лет — 9640

- Через З0 лет — 29 960

- Через 40 лет — 93 050

- Через 49 лет — 258 040

- Через 50 лет — 289 000

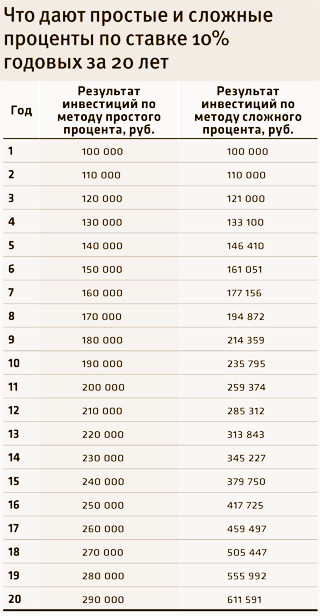

Однако все познается в сравнении и чтобы в полной мере оценить могучий потенциал того, что называется реинвестированием, необходимо сравнить, какие же результаты дают простые и сложные проценты. Если простые проценты дают линейный прирост прибыли, то реинвестиции – это экспоненциальное увеличение капитала, которое тем сильнее, чем большая сумма под больший процент и на дольший срок была вложена.

При необходимости из указанной выше формулы по расчету сложных процентов по банковским вкладам легко выводятся и формулы для определения других необходимых величин: действующей процентной ставки ((конечная сумма/ начальную сумму)1/n – 1); периода, за который из имеющейся суммы потребуется получить искомую (n = log(1+процентная ставка) (конечная сумма / начальную сумму)).

Все бы было здесь прекрасно, если бы не одно «но» – для того, чтобы сложные проценты действительно раскрыли свой полный потенциал и начали наращивать хорошую прибыль, требуется довольно продолжительный срок либо очень высокая процентная ставка, что в честных проектах встречается крайне редко.

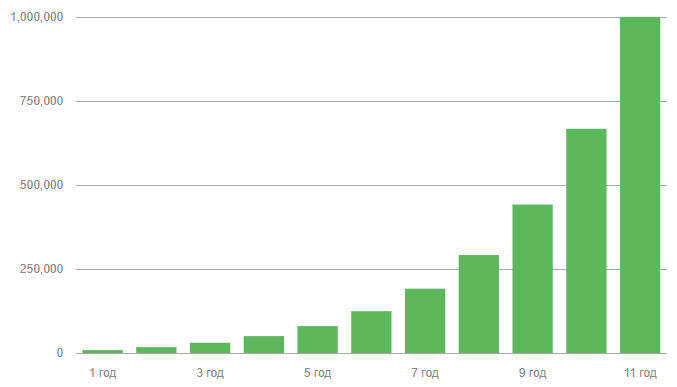

А вот пример того, как можно заработать 1 миллион долларов за 11 лет, при условии первоначального вклада три тыс. долларов по 50% годовых, и ежемесячно нужно докладывать по 300 долларов (3600 в год):

1 год $8 5652 год $17 3623 год $30 5584 год $50 3515 год $80 0426 год $124 5777 год $191 3818 год $291 5869 год $441 89310 год $667 35511 год $1 001 032

Простые проценты

Чтобы понять суть явления, разберёмся с его определением, рассмотрим пример и ознакомимся с формулой, по которой простые проценты высчитываются. Об этом ниже.

Общая суть

Если говорить простыми словами, ПП – зачисление платежа в награду за хранение вклада на счёте в банке за весь период действия реквизита.

Важно! ПП можно получить только после завершения действия депозитного соглашения. Они определяются годовой ставкой по процентам

Примечание 1. Когда договор в автоматическом режиме пролонгируется на очередной период, вознаграждение за предыдущий не прибавляется к телу депозита.

Пример 1. Клиент положил на счёт в кредитно-финансовой организации сумму в 50 000 российских рублей под 7% годовых. Срок – один год. Когда действие договора подошло к концу, прибыль составила: 50 000 * 0,07 = 3 500 руб. Если соглашение автоматически продлено, для следующего периода прибыль снова будет равна 3 500. Итого через два года в банке получится забрать 50 000 + 3 500 * 2 = 57 000.

Формула

Для понимания данной схемы начисления прибыли в целом нужно запомнить формулу. Для простых процентов она такая: K = D * p.

Что означают элементы:

- K – это суммарный итог по прибыли;

- D – депозитное тело;

- p – ставка по процентам за год.

Примечание 2. Учитывайте, что для расчётов нужно годовой процент делить на 100. Т.е. 7% = 0,07.

Если речь идёт о вкладе, который создан на срок менее года, p следует делить на количество месяцев в году (12) и умножать потом на количество месяцев, на протяжении которых деньги хранились на счёте в банке.

Пример 2. Период действия депозита – 3 месяца, ставка по процентам – 10%, сумма – 50 000 руб. Тогда: 50 000 * (0,1 / 12 * 3) = 1 250 руб. Такую сумму Вы получите в качестве прибыли за время активности договора.

0,1 – это 10% ставки, 3 – срок соглашения (количество месяцев).

Несмотря на все эти цифры и буквы, процедура расчётов совсем несложная. Главное – быть внимательными и подставлять нужные значения, а также корректно производить все вычисления.

Всё сказанное говорит о том, что простая схема в теории – для тех пользователей банковского сервиса, кто имеет необходимость в относительно краткосрочных вкладах. Продолжительное содержание депозита с простым начислением процентов не слишком выгодно. Хотя, как обычно, всегда есть свои весомые нюансы для каждого отдельного случая.

Сравнительная таблица

| Основа для сравнения | Простой интерес | Сложный процент |

|---|---|---|

| Имея в виду | Простые проценты относятся к процентам, которые рассчитываются как процент от основной суммы. | Сложный процент относится к проценту, который рассчитывается как процент от основной суммы и начисленных процентов. |

| Вернуть | Меньше | Сравнительно высокий |

| принципал | постоянная | Продолжает меняться в течение всего периода заимствования. |

| рост | Остается однородным | Быстро увеличивается |

| Проценты начисляются на | принципал | Основной + накопленный интерес |

| формула | Простой интерес = P * r * n | Сложный процент = P * (1 + r) ^ nk |

Дисконтирование

Дисконтирование – это процесс определения текущей стоимости денег, когда известна их будущая стоимость. Дисконтирование дохода применяется для оценки будущих денежных поступлений (прибыль, проценты, дивиденды) с позиции текущего момента.

Дисконтирование выполняется путём умножения будущих денежных потоков (потоков платежей) на коэффициент дисконтирования:

Экономический смысл дисконтирования (на примере)

Через 2 года Вам нужно будет 1 000 000 рублей, чтобы купить автомобиль. У Вас есть возможность положить деньги в банк под ставку 10%. Какой суммой денег нужно обладать сейчас, чтобы в будущем купить автомобиль?

Нам нужно будет 826 446,29 рублей, чтобы сейчас их инвестировать с доходность в 10% ежегодно и через 2 года снять 1 000 000 рублей.

Проверим это:

826 446.29 * 1.1*1.1 = 1 000 000 рублей.

Простые проценты

На практике применяются

три варианта расчета

простых процентов:

- точные проценты с точным числом дней ссуды (английская практика). Обозначается как 365/365 или АТС/АТС.

- обыкновенные (коммерческие) проценты с точным числом дней ссуды (французская практика). Обозначается как 365/360 или АТС/360.

- обыкновенные проценты с приближенным числом дней ссуды (германская практика). Обозначается как 360/360. По схеме 360 количество дней к году принимается равным 360 (в каждом месяце по 30 дней).Пример. Определить приближённое число дней между 12.02.2019 и 27.08.2020.Если год рассматривается как промежуток, содержащий 12 месяцев продолжительностью 30 дней (дивизор равен 360 дней), то приближённое число дней рассчитывается следующим образом:n = 360*(y2-y1)+30*(m2-m1)+(d2-d1)где y – номер года, m – номер месяца в году, d – номер дня в месяце.n = 360*(2020-2019)+30*(8-2)+(27-12) = 555 дней

Наращение основной суммы: S = P(1+i*n)где P – исходная сумма, i – проценты, n – количество лет.

Когда срок финансовой сделки не равен целому числу лет:S=P·(1+tT·i)где t – срок в днях, T – временная база (365 или 360)

Примеры задач на простые проценты

Выберите необходимый вид задачи (кнопка Решить) и заполните требуемые поля.

- Ссуда в размере P = 1 млн.руб. выдана d1 = 20.01 до d2 = 05.10 включительно под i = 18% годовых. Какую сумму должен заплатить должник в конце срока при начислении простых процентов? При решении применить три метода расчёта срока ссуды.Решить аналогичнуюНачальная дата: 20.01, конечная дата: 05.10, количество дней между датами: 258Январь, 11 дней: с 21.01 по 31.01Февраль, 28 дней: с 01.02 по 28.02Март, 31 день: с 01.03 по 31.03Апрель, 30 дней: с 01.04 по 30.04Май, 31 день: с 01.05 по 31.05Июнь, 30 дней: с 01.06 по 30.06Июль, 31 день: с 01.07 по 31.07Август, 31 день: с 01.08 по 31.08Сентябрь, 30 дней: с 01.09 по 30.09Октябрь, 5 дней: с 01.10 по 05.10Итого: 11 + 28 + 31 + 30 + 31 + 30 + 31 + 31 + 30 + 5 = 258S=P·(1+tT·i)1) Точные проценты с точным числом дней ссуды (365/365)S=1 000 000·(1+258365·0.18)=1 127 232.88 руб.2) Обыкновенные проценты с точным числом дней (365/360)S=1 000 000·(1+258360·0.18)=1 129 000 руб.3) Обыкновенные проценты с приближённым числом дней (360/360)Количество дней между датами: 255Январь, 10 дней: с 21.01 по 30.01Февраль, Март, Апрель, Май, Июнь, Июль, Август, Сентябрь по 30 днейОктябрь, 5 дней: с 01.10 по 05.10Итого: 10 + 30*8 + 5 = 255S=1 000 000·(1+255360·0.18)=1 127 500 руб.

- Через d = 180 дней после подписания договора должник уплатит S = 310 тыс.руб. Кредит выдан под i = 16% годовых. Какова первоначальная сумма долга при условии, что временная база равна 365 дням?Решить аналогичнуюP=S(1+tT·i)Находим современную стоимость P=310 000(1+180365·0.16) = 287 328.59 руб.

Расчет простых процентов

Простые проценты применяются в ссудозаемных финансовых операциях продолжительностью до одного года. При использовании этой схемы начисление процентов осуществляется однократно с учетом неизменной базы расчета. Для исчисления применяет следующая формула:

FV=CFo×(1+n×r) ,

где FV –будущая стоимость денежных средств,

r – процентная ставка,

n – срок начисления.

В том случае, когда продолжительность ссудозаемной операции меньше календарного года, то для расчета используется следующая формула:

FV=CFo×(1+t/T×r),

где t – продолжительность операции в днях,

Т – общее количество дней в году

Сложный процент с ежемесячным пополнением вклада

Почему у клиентов банков часто возникают трудности со сложным банковским процентом? Чаще всего, потому, что они используют упрощенную формулу для расчета, и не учитывают разную ставку для каждого периода. Но тогда и общую формулу применять нельзя: ведь если в одном квартале у нас получится % = р * (90/365) = р * 0,2466, то уже во втором % = р * (91/365) = р * 0,2493.

Как посчитать сложный процент в таком случае? Вручную это делать долго и трудоемко, проще пользоваться программой Excel. Сначала рассмотрим другой вариант депозитного вклада – с ежемесячным пополнением.

Чем такой вклад отличается от стандартного депозита с капитализацией процентов? В данном случае по окончанию первого периода (месяца) к начальной сумме добавляются не проценты за этот период, а определенная фиксированная сумма. Для того чтобы посчитать сложный процент с ежемесячным пополнением, будем использовать другую формулу.

Для расчета сложного процента с пополнением формула выглядит так:

Сприбыль = Снач * (1 + %) w + (Сдоп* (1 +%) w+1 – Сдоп* (1 + %)) / % — Снач

Пример: вы положили на счет 100 000 рублей под 12% годовых, и каждый месяц добавляете к этому вкладу еще 5 000. При этом проценты мы не учитываем: считаем, что их вы получаете на отдельный счет и используете по-другому.

Вы получите: 100 000 * (1 +0,01) 12 – 100 000 + (5 000 * (1 + 0,01) 13 – 5 000 * 1,01) / 0,01 = 12 682 + 1904 = 14 586 рублей.

Чтобы посчитать сложный процент с капитализацией с точностью до дня, нужно рассчитывать каждый период отдельно, а затем суммировать их.

Формула для расчета по первому периоду: С1 = Снач * (1 + %). С1 – это не только проценты, но и плюс начальная сумма взноса. Расчет по второму периоду: С2 = С1 * (1 + %). Помните, что значение % в каждом случае будет разным.

Рассчитаем сложный банковский процент для вклада в 100 000 рублей под 12% годовых, с капитализацией каждый квартал. Днем, когда оформлен договор, будем считать 1 января.

С1 = Снач * (1 + %) = 100 000 * (1 + 0,12 * (30 + 28 + 31)/365) = 100 000 * (1 +0,12 * 0,2438356) = 100 000 * (1 + 0,0292603) = 102 926, 03 рублей;

С2 = 102 926,03 * (1 + 0,12 * (30 + 31 + 30)/365) = 102 926,03 * (1 + 0,0299178) = 106 005,35 рублей и т.д. Продолжая эти подсчеты, мы получим 112514,93 рублей. То есть, прибыль составит 12 514, 93 рублей (при подсчете по упрощенной формуле в итоге получалось 12 550 рублей).

Пользоваться такими сложными формулами не обязательно, разве что вы любите точные цифры и хотите проверить свой банк – правильно ли осуществляются начисления по вашим депозитам.

Расчет доли в процентах (удельного веса).

Давайте рассмотрим несколько примеров, которые помогут вам быстро вычислить долю в процентах от общей суммы в Excel для различных наборов данных.

Пример 1. Сумма находится в конце таблицы в определенной ячейке.

Очень распространенный сценарий — это когда у вас есть итог в одной ячейке в конце таблицы. В этом случае формула будет аналогична той, которую мы только что обсудили. С той лишь разницей, что ссылка на ячейку в знаменателе является абсолютной ссылкой (со знаком $). Знак доллара фиксирует ссылку на итоговую ячейку, чтобы она не менялась при копировании формулы по столбцу.

Возьмем данные о продажах шоколада и рассчитаем долю (процент) каждого покупателя в общем итоге продаж. Мы можем использовать следующую формулу для вычисления процентов от общей суммы:

=G2/$G$13

Вы используете относительную ссылку на ячейку для ячейки G2, потому что хотите, чтобы она изменилась при копировании формулы в другие ячейки столбца G. Но вы вводите $G$13 как абсолютную ссылку, потому что вы хотите оставить знаменатель фиксированным на G13, когда будете копировать формулу до строки 12.

Совет. Чтобы сделать знаменатель абсолютной ссылкой, либо введите знак доллара ($) вручную, либо щелкните ссылку на ячейку в строке формул и нажмите F4.

На скриншоте ниже показаны результаты, возвращаемые формулой. Столбец «Процент к итогу» отформатирован с применением процентного формата.

Пример 2. Часть итоговой суммы находится в нескольких строках.

В приведенном выше примере предположим, что у вас в таблице есть несколько записей для одного и того же товара, и вы хотите знать, какая часть общей суммы приходится на все заказы этого конкретного товара.

В этом случае вы можете использовать функцию СУММЕСЛИ, чтобы сначала сложить все числа, относящиеся к данному товару, а затем разделить это число на общую сумму заказов:

Учитывая, что столбец D содержит все наименования товаров, столбец F перечисляет соответствующие суммы, ячейка I1 содержит наименование, которое нас интересует, а общая сумма находится в ячейке F13, ваш расчет может выглядеть примерно так:

Естественно, вы можете указать название товара прямо в формуле, например:

Но это не совсем правильно, поскольку эту формулу придется часто корректировать. А это затратно по времени и чревато ошибками.

Если вы хотите узнать, какую часть общей суммы составляют несколько различных товаров, сложите результаты, возвращаемые несколькими функциями СУММЕСЛИ, а затем разделите это число на итоговую сумму. Например, по следующей формуле рассчитывается доля черного и супер черного шоколада:

Естественно, текстовые наименования товаров лучше заменить ссылками на соответствующие ячейки.

Для получения дополнительной информации о функции суммирования по условию ознакомьтесь со следующими руководствами:

- Как использовать функцию СУММЕСЛИ в Excel

- СУММЕСЛИМН и СУММЕСЛИ в Excel с несколькими критериями

Как сложный процент работает в инвестициях

Весьма доходные сложные проценты в инвестировании, например, в сегменте, онлайн, встречаются и не так редко, как это было 4, а то и 5 лет назад. Сложный процент максимально выгодный на длинной дистанции: что касаемо банков, то для депозитов на 5-10 лет, для проектов со среднесуточным начислением от 3% и работой вклада на бессрочной основе. Если самостоятельно сложно считать, то в сети множество калькуляторов, за пару секунд рассчитывающие размер сложных процентов и то, что получите на руки по истечению срока. Среди остальных инвестиций, где используется эта математическая формула начисления, можно выделить такие:

- облигации и вложение купонного дохода на очередной срок после даты N для выплат прибыли;

- дивидендные акции, приобрести которые можно через брокера, что является членом НАУФОР и выходит на разные биржи.

Правило простое: например, у вас есть пакет акций на 10 тыс. рублей и в год вы получаете 10%. За 10 лет вклад «окупится», если будете забирать прибыль, но, если примите решение аккумулировать ее, средняя окупаемость сократится до 7 лет.

Как работает сложный процент?

Сложный процент подразумевает использование начальной суммы и дохода, полученного во время предыдущих периодов. Таким примером может являться вклад в банке, в условиях которого указана капитализация полученной прибыли. Сумма процентов по вкладу, начисленная за первый месяц, добавляется к основному счёту, и во второй год процентная ставка применяется уже к увеличенной сумме, что обеспечивает рост итоговой прибыли.

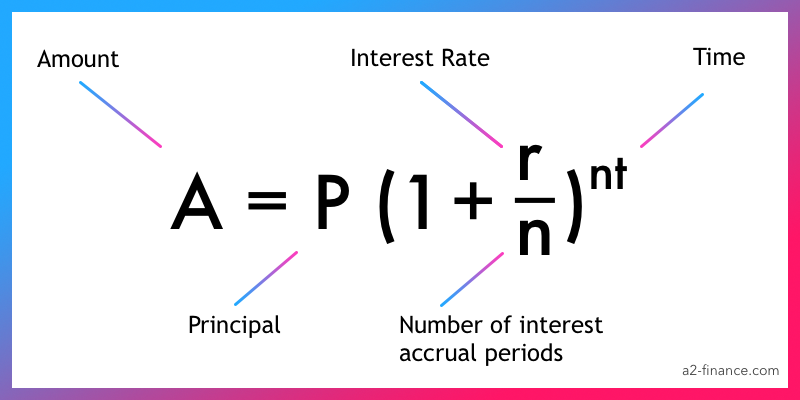

Формула сложного процента

Расчёт будущей прибыли при использовании сложного процента производится по формуле:

, где:

– сумма, которую вы получите в конце периода;

– сумма первоначальных инвестиций, т.е. то, что вы вкладываете;

– годовая ставка;

– количество периодов начисления ставки (ежемесячно, ежеквартально, ежегодно и т.д.);

– общий срок вклада в годах.

Пример сложных процентов

Как мы выяснили выше, при использовании сложных процентов, прибыль по вкладу постоянно увеличивается. Сейчас посмотрим на примере, как это происходит.

Предположим, что у нас открыт вклад на сумму в 1000$ на 1 год со ставкой 5%. В этом случае, доход в конце года будет: 1000$ + 1000$ * (5 / 100) = 1050$. То есть мы просто посчитали простой процент для вклада на один год. Затем мы решили, что хотим снова открыть вклад ещё на 1 год. Тогда мы возьмём полученные ранее 1050$ и снова добавим их на вклад под 5% годовых. Тогда получится: 1050$ + 1050$ * (5 / 100) = 1102.5$.

Как видите, в первый год мы получили 1050$, а на второй год 1102$. Это и есть пример работы сложного процента, т.е. когда результат первого года (те самые 1050$), мы использовали для процента второго года и тем самым получили 1102$.

Если бы во второй год мы использовали простой процент, то мы брали не результат прошлого года (1050$), а взяли снова 1000$. И получилось бы:

- 1 год: 1050$

- 2 год: 1050$

- 3 год: 1050$

- 4 год: 1050$

- 5 год: 1050$

Спустя 5 лет, на вашем депозите будет 5250$. А вот как меняется ваш депозит, если используется сложный процент:

- 1 год: 1050$

- 2 год: 1102$

- 3 год: 1157$

- 4 год: 1215$

- 5 год: 1276$

То есть, спустя 5 лет, на вашем депозите будет 5800$. Как вы видите, разница существенна и именно в этом магия сложного процента. Чем дольше вы вкладываете деньги, используя прибыль, накопленную за предыдущие года – тем выше будет доход в конце.

Разница между простым и сложным процентами

Основная разница между двумя типами процента в том, на что именно начисляется процент. Когда используется простой, то за основу вычислений всегда берётся первоначальная сумма

Неважно, делаете вы расчёт для первого года или третьего – сумма всегда одна. Для сложного же процента – основа вычислений, это результат предыдущих вычислений

То есть то, что вы рассчитывали для прошлого года, берётся за основу расчётов для текущего года. Кратко: простой процент – основа всегда одинакова, сложный процент – основа всегда разная.

| Простой процент | Сложный процент |

| Доход начисляется один раз – в конце срока | Доход начисляется каждый год |

| При расчёте учитывается только начальная сумма | При расчёте учитывается начальная сумма плюс доход каждого года |

| Прибыль каждый год будет одинаковая. | Прибыль каждый год будет увеличиваться, то есть она всегда разная. |