Как торговать на бирже через сбербанк-пошаговая инструкция для новичков

Содержание:

- Подробнее о плюсах и минусах индивидуального инвестиционного счета в Сбербанке

- Особенности демо-счета Сбербанка

- Демонстрационный счет QUIK

- Установка мобильного приложения и авторизация

- Как открыть брокерский счет в Сбербанке и начать торговать на бирже

- Как заработать через сервис «Сбербанк Инвестор»

- Особенности сервиса и режима работы

- Сравнение Квик со Сбербанк Инвестор

- Настройка устройства для доступа к сервисам Банка

- Как совершать сделки

- Как в Quik (Квике) посмотреть состояние счета

Подробнее о плюсах и минусах индивидуального инвестиционного счета в Сбербанке

Основной позитивный момент, о котором сразу хочется сказать, это получение инвестором вычета в размере 13% с одного из следующих видов прибыли:

- Открывая ИИС типа А в год можно получить до 52000 рублей в виде вычета;

- ИИС типа Б дает возможность полностью избежать налогообложения положительного баланса счета.

Рисунок 1. Плюсы и минусы индивидуального инвестиционного счета в Сбербанке во многом идентичны ИИСам у других брокеров.

Однако, данные возможности открытии перед всем владельцами ИИС, не зависимо от того, где был оформлен счет. Сбер, со своей стороны, решил добавить еще один положительный момент – это увеличенный перечень активов, в которые можно инвестировать средства. Здесь есть акции иностранных компаний, список которых постоянно растет (Майкрософт, Амазон, Боинг и пр.), можно покупать ценные бумаги за рубли, а дивиденды получать в иностранной валюте (долларах).

Практика показывает, что здесь можно значительно сэкономить, избежав ненужных конвертаций инвестиций:

- Пополняя счет не нужно покупать доллары;

- Дивиденды, получаемые на банковский долларовый счет, можно сразу переводить в валютные запасы.

На ИИС от Сбербанка можно торговать тремя разными способами:

- Через планшет или смартфон;

- Через терминал QUIK;

- Передав распоряжение в устном режиме.

Плюс индивидуального инвестиционного счета, открытого в Сбербанке, заключается в том, что команда рыночных аналитиков постоянно предлагает идеи для инвестирования. Дополнительно проводятся семинары, тренинги, собрания. Инвестору всегда доступны только свежие финансовые новости. Услуга, где есть консультация аналитиков, работает только на тарифе «Инвестиционный». Для более квалифицированных инвесторов, предоставляется доступ к порталу Sberbank Investment Research, где можно найти публикации лучших аналитиков компании. Нюанс тарифа заключается в фиксированной комиссии за проторгованный объем, равной 0,3%.

Другой тариф «Самостоятельный» содержит комиссию, которая прямо пропорциональна проторгованному объему. Минимальная комиссии составляет 0,018%, при условии, что в день торговля идет от 50 млн рублей и выше. Если объем торговли не превышает 250 тысяч рублей, то придется платить комиссию в размере 0,3%.

Компания планирует в ближайшее время внедрить новый функционал. Например, станет возможным использования для покупки ценных бумаг не только деньги, но и ценные бумаги РФ. Результатом станет аналог маржинальной торговли (на фондовом рынке запрещено открывать короткие ордера и использовать плечо).

Другие плюсы открытия ИИС в Сбербанке:

- При длительном владении ценными бумагами, эмитированными иностранными компаниями, инвестор получает право на дополнительные льготы от банка;

- Торговля в плановую позицию. Акции покупаются и продаются без проведения сопутствующих расчетов.

Рисунок 2. Понять выгодность ИИС сбербанк на основе его плюсов и минусов непростая задача.

Теперь следует упомянуть о минусах владения индивидуальным инвестиционным счетом в банке Сбер:

Вычет на взнос не включается в себя налог, который был дополнительно уплачен на доход с иностранных бумаг; Комиссии в размере 0,0125% взимаются практически с любого действия инвестора. Если клиент решит закрыть индивидуальный счет раньше трехлетнего периода, то он лишится не только прав на налоговую льготу, данное условие действует у всех брокеров без исключения. Также ему придется вернуть полученную ранее льготу и погасить начисленную комиссию

Следует обратить внимание, что размер комиссии будет увеличиваться, чем меньше срок пользования ИИС; Для жителей Крыма и Севастополя услуга инвестирования остается недоступной. Также запрет на открытие ИИС действует для государственных служащих и еще некоторых категорий граждан

Если говорить о минусах ИИС в Сбербанке, то можно сделать вывод об их несущественности. В некоторых случаях можно пренебречь недостатками и обратить больше внимания на плюсы. Потому специалисты рекомендуют сотрудничать с надежными брокерами, такими, как БКС. Открыть здесь ИИС будет очень выгодным решением. Можно назвать сразу несколько доводов в пользу БКС. Во-первых, данный брокер специализируется на предоставлении инвесторам доступа к торговой платформе финансового рынка. Заявки быстро исполняются с минимальными комиссиями (спредами). Во-вторых, Брокер БКС – это часть ФГ БКС. В состав группы входит и БКС – банк, при пользовании которым, инвестор получает дополнительные льготы.

Особенности демо-счета Сбербанка

- выставлять ордера, в том числе с установленными заранее параметрами открытия;

- производить настройку сделок;

- знакомиться с особенностями взимания спредов, разностью между лучшими ценами заявок на продажу и покупку, и комиссий за совершение сделок;

- получать доступ на все торговые секции Московской биржи.

Пользователь, подключивший демо Квик, должен учитывать некоторые функциональные особенности пробной версии:

- использовать можно будет базовый функционал, продвинутые решения недоступны;

- предлагаются не все финансовые инструменты, а только акции наиболее крупных, ликвидных и надежных компаний со стабильными показателями доходности;

- график котировок формируется с незначительным опозданием;

- время рассмотрения заявки составляет 1 день.

Демонстрационный счет QUIK

Торговля на фондовом или срочном рынке требует от трейдера хотя бы минимальной подготовки. Оптимальным способом узнать все подводные камни и особенности интернет-трейдинга с QUIK Сбербанк является подключение демонстрационной системы торговли.

Чем полезен демо-счет Сбербанка

Изначально вы можете задать произвольное число любых денежных единиц, но лучше указывать то количество, которым вы реально планируете торговать: это создаст условия, максимально близкие к реальности.

Предоставляет Сбербанк QUIK демо компания ARQA Technologies на основании договора с Московской биржей. Функционально вы не будете ничем ограничены – сможете выставлять ордера, в том числе отложенные, настраивать условия исполнения сделок, ознакомитесь с особенностями взимания спрэдов и комиссий. Будет обеспечен допуск на все секции Московской биржи.

Особенности пробного счета

Однако некоторые особенности терминала QUIK демо-счета Сбербанк нужно учесть:

- вы не сможете использовать «продвинутые» модули – будет открыт только базовый функционал;

- доступны будут не все финансовые инструменты – только эмитенты «голубых фишек»;

- график формируется с опозданием на 10 минут по сравнению с реальными котировками;

- работать на демо можно только в течение 1 месяца;

- рассмотрение заявки длится 1 рабочий день.

Установка мобильного приложения и авторизация

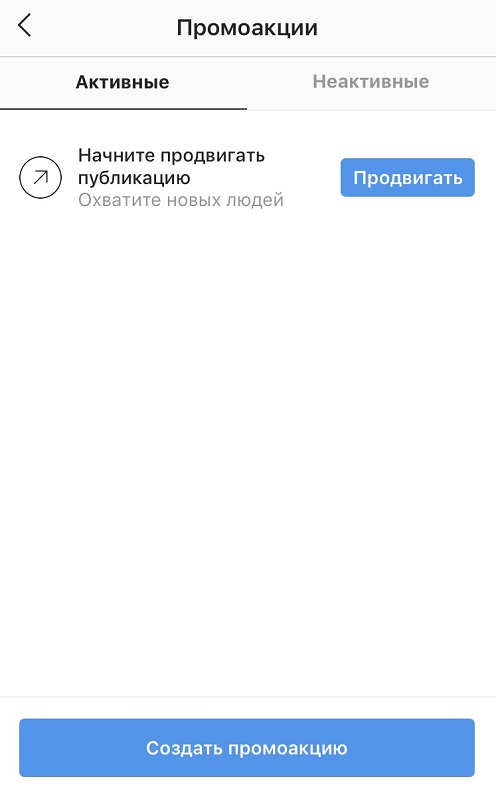

Чтобы начать инвестировать клиент должен загрузить мобильное приложение. Программа доступна для скачивания в Google Play и App Store. Поэтому «Сбербанк Инвестор» смогут установить владельцы смарфтонов на базе Андроид и iOS.

Для авторизации в системе пользователю понадобятся данные, полученные при открытии брокерского счета. Клиенту сможет посмотреть информация о платежных и статистических данных. Однако создание заявок и вывод средств будет недоступно.

Во время первого входа в «Сбербанк Инвестор» придется пройти дополнительную аутентификацию:

- владельцы смартфонов на базе Андроид должны ввести 2 кода со скретч-карты;

- на iOS-устройств отправляют код, который вписывают в форму авторизации.

Доступна опция «Запоминание пароля», благодаря которой не придется вводить его заново при каждом входе в личный кабинет «Сбербанк Инвестор».

Демо-версия приложения

Клиенты «Сбербанка» могут воспользоваться упрощенной формой программы. Для входа не нужно проходить аутентификацию. Разработчики сделали возможным открыть «игровой» счет, действительный в течение месяца. В демо-версии получится посмотреть информацию без идентификации профиля и оставлять заявки на тренировочных торгах.

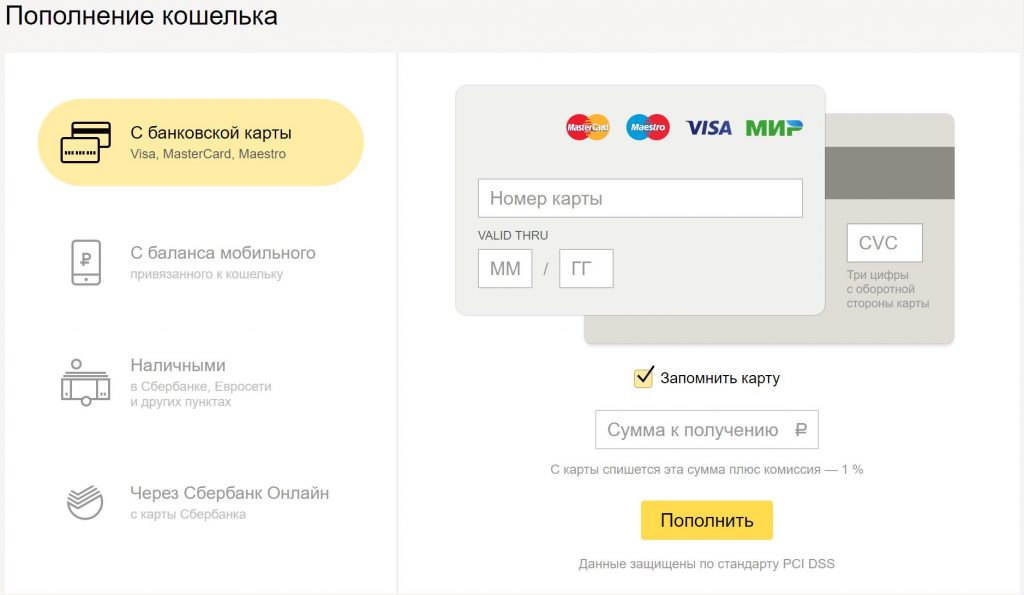

Как открыть брокерский счет в Сбербанке и начать торговать на бирже

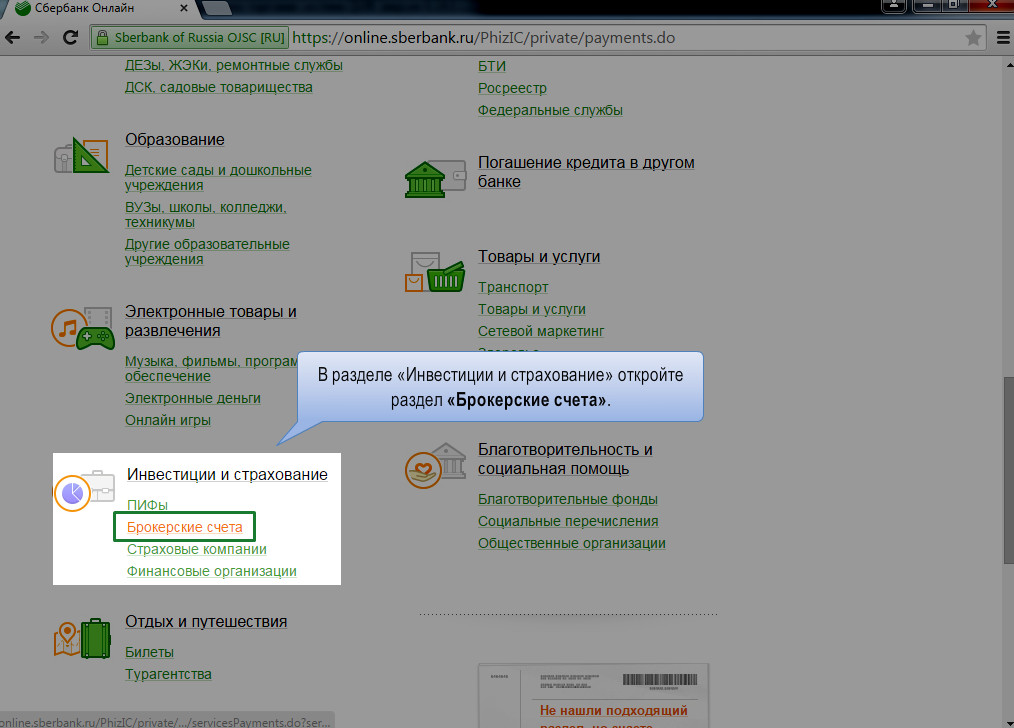

Заходим в личный кабинет Сбербанк-онлайн. И в разделе «Прочее» выбираем пункт «Брокерское обслуживание».

Нажимаем кнопочку «Открыть брокерский счет».

Выбираем интересующий рынок. Можно поставить галочки сразу ко всем рынкам. Но если выбрали сейчас один рынок, например: Фондовый, то в любое время через личный кабинет можете добавить и другие рынки для торговли.

Выбираем один из тарифов: инвестиционный, либо самостоятельный. Я рекомендую выбирать тариф «Самостоятельный». (На рисунке стоит галочка напротив Инвестиционного тарифа. Это было по умолчанию).

Отличается он тем, что вы не будете получать разные обзоры и идеи от Сбербанка.

И естественно нужно выбрать карту, куда вы будете выводить прибыль от торговли на бирже.

Поставить галочку на против пункта «использовать заемные средства» не рекомендую сразу, если вы новичок. Нужно научиться торговать сперва.

Обязательно Сбербанк предложит открытие Индивидуального инвестиционного счета. Если вы решите открыть такой счет в Сбербанке, то три года его нежелательно будет закрывать. И те денежные средства, которые будут на этом счете можно будет использовать только для торговли на Фондовом рынке.

Если захотите торговать на Срочном рынке, торгуя фьючерсами или опционами, то нужно будет еще ложить деньги на брокерский счет. Если вы не выберете открытие ИИС, то брокерский счет будет один. Рекомендую сделать именно так. ИИС-это уже другая песня).

Цель открытия брокерского счета-получить дополнительный доход.

Обязательно выбираем на следующем шаге «Интернет-трейдинг в системе Quik».

Если вы решили установить Quik прямо сейчас, то по этой инструкции читайте шаги установки с момента закачки программы на компьютер. Потому что шаги установки Quik с личного кабинета Сбербанка сразу после заключения договора брокерского обслуживания на первых этапах немного отличаются.

Если будете Quik устанавливать чуть позже, то читайте эту инструкцию с самого начала.

Как заработать через сервис «Сбербанк Инвестор»

Любого потенциального инвестора волнует вопрос, как заработать в «Сбербанк Инвестор». Ведь именно для этого люди приходят на биржу и вкладывают свои финансы. Точной пошаговой инструкции не существует. Каждый самостоятельно может выбирать стратегии торговли, модель поведения и инструменты.

В сервисе «Сбербанк Инвестор» клиенту доступны все основные инструменты для инвесторов. Остается только подобрать оптимальный для себя вариант. Но нужно понимать, что слишком рискованные варианты могут обернуться финансовыми потерями.

Сегодня можно пройти различные курсы для начинающих инвесторов. Они дадут базовые понятия, некоторые идеи для инвестиций. Но все же решение окончательное остается за самим инвестором.

Акции: дивиденды и рост курса

Акции – ценные бумаги, которые фиксируют долю инвестора в компании. Они могут приносить прибыль за счет роста курса и дивидендов. Оба варианта заработка на акциях можно совмещать.

Дивиденды – это часть прибыли компании. Ее выплачивают по результатам работы организации в течение года или другого периода. Для получения дивидендов надо иметь в своем портфели акции на определенную дату, установленную собранием акционеров.

Если курс акций растет, то можно на этом также заработать, просто купив дешевле и продав дороже. Но надо понимать, что курс может не только вырасти, но и упасть.

Облигации и ОФЗ

Облигации – это долговой инструмент. Фактически компании, выпуская такие бумаги, привлекают в долг деньги. По облигациям заранее известна доходность, при этом она часто выше, чем по вкладам. Но если компания вдруг станет банкротом, то вернуть деньги владельцу облигации будет сложно невозможно совсем. Многие виды облигаций предусматривают выплату дохода не только в конце срока, но и периодически – купоны.

Отдельный вид облигаций – ОФЗ. Их выпускает государство. Гарантий в данном случае, что инвестиции вернуться в полном объеме значительно больше, все же дефолт со стороны государства – редкость. Но и доходность по ОФЗ будет не самой высокой.

Покупка долларов и евро

Заработок на разнице курсов валют еще один из вариантов для инвесторов, которые хотят получить прибыль от своих вложений. Пользователей «Сбербанк Инвестор» и других российских инвесторов обычно привлекают доллар и евро. Другими валютами люди интересуются редко.

Но надо учитывать, что за каждую сделку будет взята комиссия и ее надо окупить. Если ее разница курса не покроит, то возникнет убыток. Вариант такого заработка интересен тем, кто готов следить за изменениями курса и строить собственные прогнозы. При снижении курса есть риск и потерять некоторую часть средств. О том, стоит ли покупать доллары или евро сейчас читайте в отдельной статье.

ETF и ПИФы на бирже

ETF – это возможность приобрести пай (часть) в портфеле, специализированного фонда. Специалисты фонда самостоятельно собирают и балансируют портфель. За эти услуги в фонде остается определенная комиссия. При этом в портфель могут входить как ценные бумаги, так и инструменты товарного и/или денежного рынков.

Биржевой ПИФ (БПИФ) – относительно новый инструмент. Он похож на ETF, созданный по российскому праву. Фактически приобретаемый на бирже пай – это часть портфеля акций, который управляется фондом. За свои услуги управляющая компания, создавшая фонд, получает определенную комиссию. Она включается в стоимость пая.

В отличие от классических ПИФов БПИФы легко торгуются на бирже. А также у них есть маркет-мейкер – специализированная организация, обязанная продавать и покупать паи по ценам, близким к расчетным (допустимое отклонение – 0.5%).

Фьючерсы и опционы на срочном рынке Московской биржи

Фьючерс – это контракт, который позволяет в будущем на приобретение актив по заранее согласованной цене. Опцион – это уже срочный контракт на продажу или покупку актива в будущем. Это производные инструменты, позволяющие увеличить прибыль. Для торговли фьючерсами и опционами достаточно иметь на счете 10-15% от стоимости актива.

Торгуются фьючерсы и опционы на срочном рынке. Комиссии на нем ниже, а торговый день заканчивается позднее – в 23.50 МСК. На Московской бирже можно найти опционы и фьючерсы на ценные бумаги, валюты, товары, индексы и даже процентные ставки.

В основном интересуют данные инструменты опытных клиентов. Квалифицированного инвестора вполне может иметь понимание, где будет находиться цена актива в будущем. Для минимизации потерь могут применяться также стоп-лосс (заявка, срабатывающая при определенной цене) и т. д. Новичкам все это может показаться сложно и в интерфейсе приложения «Сбербанк Инвестор» возможность работать на срочном рынке не предусмотрена, но она доступна в QUIK.

Особенности сервиса и режима работы

Возможности основного режима Сбербанк QUIK:

- построение удобных таблиц и графиков для выбора ценных бумаг;

- совершение сделок покупки и продажи;

- отслеживание собственного портфеля и остатков денежных средств на счете;

- просмотр котировок различных финансовых инструментов;

- выставление и снятие заявок лонг и шорт;

- выставление отложенных ордеров в Карман транзакций;

- инициация условных заявок (стоп-лимит, тейк-профит, по времени и т. д.);

- импорт и экспорт операций и заявок, созданных другими программами и системами;

- использование роботов и советников;

- субброкерское обслуживание;

- маржинальная торговля;

- автоматическое списание комиссий и налоговых выплат.

Возможные сделки на биржах:

- фондовой — акции, облигации, в том числе муниципальные и федеральные;

- срочной — фьючерсные контракты и опционы;

- валютной — покупка иностранных денежных знаков по рыночному курсу, более выгодному по сравнению с банковским за счет минимальных спрэдов.

Особенности работы с демосчетом

Особенности работы с демоверсией приложения Сбербанк QUIK:

- Рассмотрение заявок на покупку/продажу длится 1 рабочий день.

- График формируется с опозданием на 10 минут по сравнению с реальными котировками.

- Учебная информация распространяется на основе договоров с Московской биржей. Поэтому пользователю предоставляется возможность подключения к учебным торгам по всем основным инструментам ММВБ: акциям, иностранной валюте, срочным контрактам.

- Наращивать функциональность системы можно по модульному принципу и использовать дополнительные сервисы. Пользователю доступно ведение котировок, построение графиков за пределами одного торгового дня. Также можно подключать Модуль формирования отчетов, новостные и аналитические сервисы.

- ПО КВИК administrator находится в распоряжении брокера, который самостоятельно регистрирует новых пользователей, определяет их права и настройки.

- Функционал приложения ограничен базовой конфигурацией.

- Котировки учебной платформы имеют отличия от реальных.

- Использовать «продвинутые» модули нельзя.

- Доступны будут не все финансовые инструменты – только эмитенты «голубых фишек».

- Осуществлять анализ текущего баланса невозможно.

- Доступ к просмотру истории операций за предыдущий период отсутствует.

Полезно знать

Работать в демо версии можно только в течение 1 месяца.

Методика открытия демосчета

Для работы с демосчетом пользователю необходимо:

- Установить на персональный компьютер или мобильное устройство учебную платформу системы интернет-трейдинга.

- Пройти процесс регистрации в демонстрационной программе.

Алгоритм действий:

- Заполнить анкету онлайн на .

- Открыть письмо с данными для входа (логин, пароль) в электронной почте, указанной при регистрации.

- Загрузить дистрибутив QUIK-Junior для подключения к учебному серверу и установить его.

- Привязать ключи, пришедшие на почтовый ящик после регистрации, к персональному компьютеру. Для этого необходимо скопировать их в папку с демоверсией.

- Удостовериться в открытии учебного демо счета. Для этого необходимо дождаться письма об успешной регистрации на электронной почте. Демосчет с определенной величиной доступных виртуальных денег и ценных бумаг открывается администратором сервера самостоятельно.

- Войти в портал QUIK-Junior, указав полученный логин и пароль.

Если интернет-доступ на компьютере пользователя поставляется с прокси-сервера, необходимо дополнительно настроить соединение:

- Зайти в пункт меню «Настройки».

- Выбрать подпункт «Соединение с Интернет».

- В появившейся форме отменить опцию «Выходить в интернет, используя прокси-сервер» и прописать ІР-адрес прокси-сервера и данные порта.

Видео: открытие демосчета

В видеоролике представлен обзор регистрации демосчета. Снято пользователем Вадим Атрощенко.

Сравнение Квик со Сбербанк Инвестор

Сбербанк Инвестор – это упрощенная версия Quik для пользователей, которые делают первые шаги на фондовом рынке.

Программу Quik стоит выбрать по нескольким причинам:

- Больше торговых инструментов. В программе Инвестор пользователь может торговать акциями, облигациями и ETF, а в Quik также есть доступ на валютный рынок (доллары и евро), рынок фьючерсов и опционов.

- Есть инструменты технического анализа.

- В Quik есть система уведомления об изменениях на рынке. Клиент может установить извещение, например, о достижении активом определенной цены. В программе Инвестор трейдер должен сам следить за изменением ситуации.

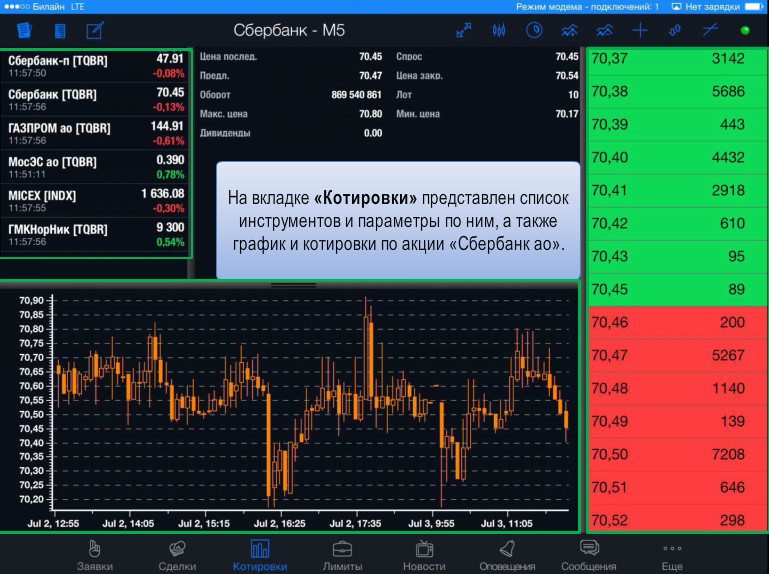

- Больше технической информации: графики более наглядны, есть стакан текущих заявок на покупку и продажу актива.

Важное преимущество программы Сбербанк Инвестор – наличие демо-режима. Человеку предоставляются виртуальные деньги, с помощью которого можно составить индивидуальный портфель

В приложении Сбербанк Инвестор доступны инвестиционные идеи, разработанные аналитиками банка. Если человек ищет торговую стратегию, то он может выбрать ее прямо в программе. В Quik, рассчитанном на опытных инвесторов, подобных предложений нет. Сбербанк Инвестор подойдет для людей, начинающий торговлю ценными бумагами. Quik предпочтителен для опытных людей.

Подключение системы интернет-трейдинга QUIK с использованием двухфакторной аутентификации. Инструкция находиться на официальном сайте брокера Сбербанк.

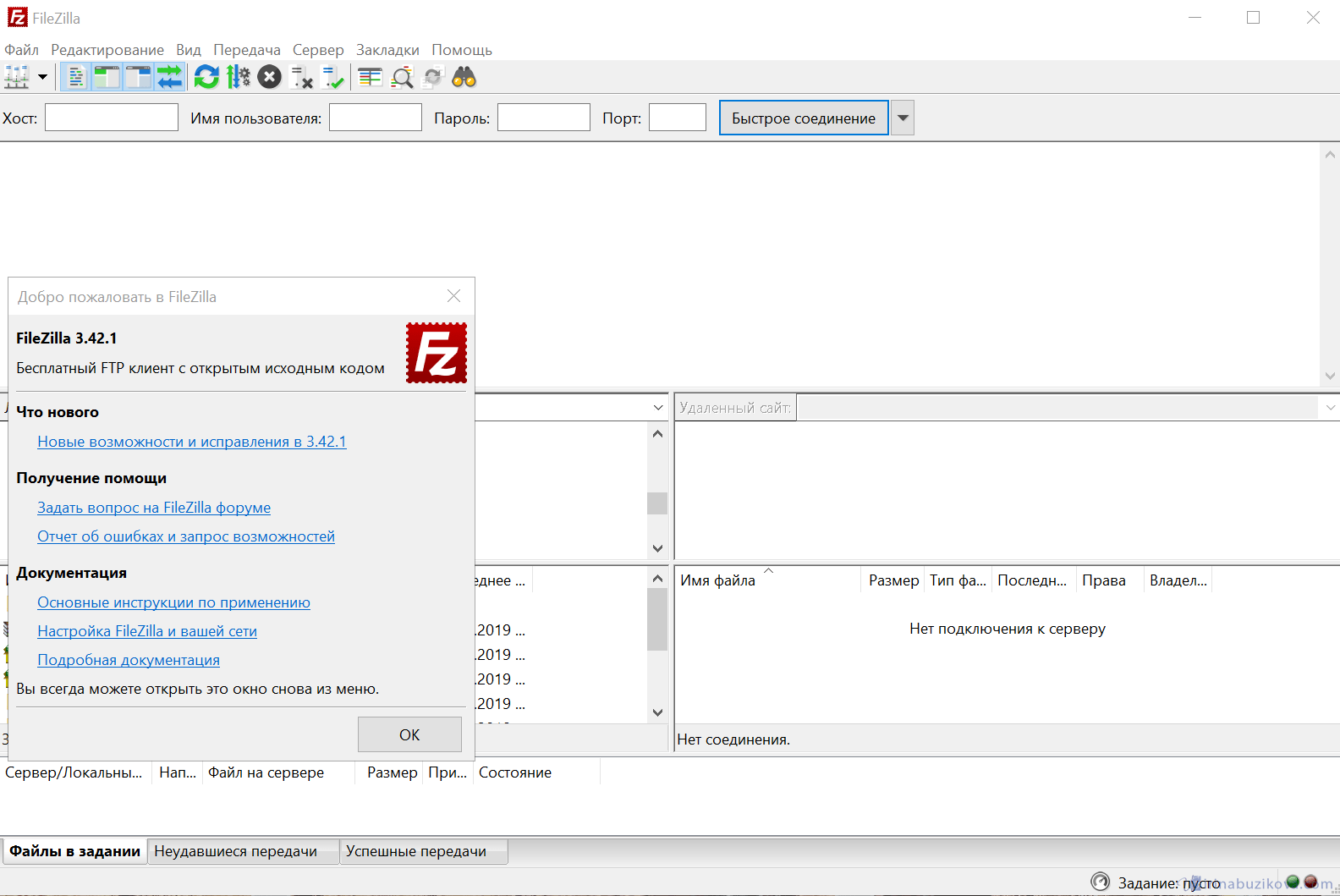

Загрузите и установите дистрибутив системы QUIK.

Скачиваем файл QUIK_setup.zip на свой ПК. Запускается мастер установки QUIK:

Выбираем путь установки программы QUIK на вашем компьютере. Лучше оставить без изменении на диске С. У меня выдало C:SBERBANKQUIK_RSA Для установки программы QUIK требуется как минимум 32,3 Мб. свободного дискового пространства. Жмем Далее. Оставляем название SBERBANK QUIK. Жмем Далее. Оставляем галочку создать значек на рабочем столе. Жмем Далее. Все готово к установке программы. Жмем Установить.

Далее происходить процесс установки программы. Завершить. Готово. SBERBANK QUIK установлен:

2. Сгенерируйте публичный (pubring.txk) и секретный (secring.txk) ключи с помощью программы генерации ключей KeyGen.

После установки программы SBERBANK QUIK. Вам нужно будет зайти на диск С в папку SBERBANK, далее в папку C:SBERBANKQUIK_RSA, и зайти в папку KeyGen. В данной папке находиться программа KeyGen и создать два ключа публичный pubring.txk и секретный (secring.txk). Надеюсь с этим пунктом у вас не возникнет трудностей. Так как в интернете есть статьи с пошаговой инструкции как генерировать ключи с помощью программы KeyGen. Надеюсь, разберетесь. Это не сложно. Но у меня это у же повторная установка программы SBERBANK QUIK и мои ключи хранятся на USB флеш-карте. Мне будет достаточно скопировать оба ключа и перенести их в папку KEYS.(после установки новой Windows, файлы ключей остались)

3. Направьте Банку публичный ключ на адрес keys@sberbank.ru Указанный файл по умолчанию находится в папке C:SBERBANKQUIK_RSAKEYS. Письмо должно содержать 5-ти значный Код договора и быть направлено с почтового адреса, указанного в Анкете Инвестора. Дождитесь получения письма с подтверждением регистрации ключей.

4. Запустите систему QUIK и введите постоянный Логин и Пароль.

5. Введите одноразовый SMS-пароль. Программа запущена и готова к работе.

Поздравляю. Торговая программа SBERBANK QUIK установлена на вашем компьютере, теперь вы можете приступить к торговли на бирже. Будут вопросы пишите. Постараюсь вам помочь.

- https://www.sravni.ru/banki/info/kak-polzovatsya-sistemoj-quik-ot-sberbank/

- https://finansy.guru/zarabotok/torgovlya-na-birzhah/quik-sberbank.html

- https://tradergroup.ru/ustanovka-programmy-sberbank-quik/

Настройка устройства для доступа к сервисам Банка

Настройка вашего оборудования заключается в получении и установке сертификатов.

Для этого Вам необходима действующая учётная запись в домене Sigma.

Установить сертификаты Банка на iPhone/iPad

1. Я не знаю, есть ли у меня учетная запись в домене Sigma. Как проверить её наличие?

Вы можете самостоятельно получить информацию о наличии учетной записи, используя портал «Лицо ДРУГа», выставить обращение по шаблону «Разблокировка/блокировка учетных записей» – «Уточнение статуса учетной записи».

2. У меня нет учетной записи в домене Sigma. Как мне её создать?

Для создания учетной записи в домене Sigma необходимо, используя портал «Лицо ДРУГа», выставить обращение на создание учетной записи в домене Sigma по шаблону «Программное обеспечение» – «Заявки на предоставление доступа к АС/ИР» – «Заявка на заведение учетной записи в домене» – «Заявка на доступ — Домен Sigma (пользователи Интернет)».

3. Не помню (не знаю) логин учетной записи в домене Sigma. Как его узнать?

Для уточнения логина в домене Sigma, используя портал «Лицо ДРУГа», Вам необходимо выставить обращение по шаблону «Разблокировка/блокировка учетных записей» – «Уточнение логина учетной записи» (выбрать проблему «Неизвестен логин» и указать домен «Sigma»).

4. Не помню (не знаю) пароль к учетной записи в домене Sigma. Как его узнать?

Данная проблема решается сбросом пароля на первоначальный (транспортный), для этого Вам необходимо, используя портал «Лицо ДРУГа», выставить обращение по шаблону «Разблокировка/блокировка учетных записей» — «Разблокировка учетной записи в Домене Sigma (@sberbank.ru)».

5. Моя учетная запись в домене Sigma заблокирована. Как разблокировать?

Для разблокировки учетной записи в домене Sigma Вам необходимо, используя портал «Лицо ДРУГа», выставить обращение по шаблону «Разблокировка/блокировка учетных записей» — «Разблокировка учетной записи в Домене Sigma (@sberbank.ru)».

6. Ввожу корректные логин/пароль учетной записи в домене SIGMA, но войти на портал PKI не удается. Что делать?

a. Проверить наличие учетной записи в домене Sigma (см. пункт №1)

b. У Вас нет учетной записи в домене Sigma, необходимо создать учетную запись (см. пункт №2)

c. Вы вводите некорректный пароль, необходимо сбросить пароль от учетной записи в домене Sigma на первоначальный (транспортный) (см. пункт №4)

d. Ваша учетная запись заблокирована, необходимо разблокировать учетную запись в домене Sigma (см. пункт №5)

Как совершать сделки

Быстрый ввод заявки

Для быстрого ввода заявки выделите нужную строку в окне котировок и дважды щелкните по ней левой клавишей мыши. На экране появится форма «Ввод заявки» с частично заполненными полями. Вызвать форму можно также, нажав клавишу F2 или кнопку .

Вы можете поставить заявку в очередь: на покупку — ниже рыночной цены, на продажу — выше. При этом ваша цена не должна отличаться от рыночной больше чем на 10%, иначе система отклонит заявку.

Если вы хотите, чтобы ваша заявка была удовлетворена сразу, то ваша цена на покупку должна быть выше рыночной, а на продажу — ниже. Или в окне подачи заявки необходимо указать что она «рыночная».

Будьте внимательны при выставлении заявки: значение в поле «Количество» указывается в лотах, не превышайте доступные вам на текущий момент средства, иначе система выдаст сообщение об ошибке («Превышен лимит»).

Рыночный тип заявки также необходимо указывать при выставлении заявки в послеторговый аукцион (с 18:40 до 18:50).

Для выполнения этого действия необходимо дважды кликнуть на активной заявке правой клавишей мыши и подтвердить снятие. Заявка будет снята только после подтверждения. Снять заявку можно также, нажав комбинацию клавиш Ctrl D или кнопку меню .

Замена заявки

Выделите нужную активную заявку и нажмите комбинацию клавиш Ctrl A или кнопку . В результате заявка, которую вы хотите заменить, будет снята, а на экране появится форма «Ввод заявки» с частично заполненными полями.

При снятии заявки будьте внимательны: заявка уже может быть частично исполнена.

Все совершенные сделки по исполненым или частично удовлетворенным активным заявкам попадают в таблицу «Сделки» (Торговля {amp}gt; Сделки).

В системе предусмотрено множество функций, которые здесь не описаны. Например, вы можете строить графики по любым финансовым инструментам, экспортировать данные в современные программы технического анализа Metastock PRO и Omega Tradestation и проводить анализ в режиме реального времени, получать доступ к новостным лентам, работать с условными заявками типа стоп-лосс и многое другое. Все эти и другие возможности системы описаны в «Полном руководстве пользователя».

Полное руководство пользователяquik_doc.zip(25 Мб)

Как в Quik (Квике) посмотреть состояние счета

Информация о состоянии открытого счета, заблокированных счетах очень важна для любого трейдера. Советую разобраться с этим вопросом, настроить несколько окон для повседневной торговли.

Сама платформа Quik дает возможность мониторить данные о деньгах на клиентском счете, данные о количестве приобретенных активов. Так что больше можно даже никуда не смотреть, не учитывая, конечно, вашего журнала сделок.

Кнопкой F7, либо через главное меню Quik “Создать окно”-”Все типы окон”.

Вызываем таблицу “Создание нового окна”. Выбираем в таблице “Позиции по деньгам”.

По умолчанию в таблице будет много лишних данных. Правой кнопкой мыши вызываем меню и выбираем «Редактировать».

Редактируем “Позиции по деньгам” и оставляем три столбца:

- Входящий остаток

- Текущий остаток

- Доступно

Входящий остаток-показывает сколько свободных денег на счете у вас было с предыдущей торговой сессии.

Текущий остаток— показывает сколько денег в данный момент времени свободно с учетом открытых позиций. Если позиции открыты, то свободных денег станет автоматически меньше

Доступно-сколько денег на вашем брокерском счете доступно для покупки/продажи активов.

Пример:

На скрине видно, что с предыдущей торговой сессии на начало торгов было мне для операций доступно 680 000 рублей. Но при входе в позицию большая часть суммы заблокирована, и могу воспользоваться только суммой 77 192 рубля.

Если цена пойдет в вашу сторону при открытии позиции, то текущий остаток после клиринга может увеличиться. У меня был открыт лонг и после клиринга к остатку на счете добавилась прибыль.

После клиринга эта же таблица у меня выглядит вот так: текущий остаток вырос.

86610-77192,67= 9 417,33 рубля

Теперь настроим таблицу по вашим открытым позициям. По деньгам разобрались, теперь знаем:

- Сколько свободных денег на счете

- Сколько остаток после открытия позиции лонга или шорта.

Аналогичным образом заходим через главное меню: “Создать окно”-”Все типы окон”-”Позиции по клиентским счетам”. И настроим в таблице только нужные столбцы, стальные (по умолчанию) просто удалим.

Оставляем следующие столбцы в таблице “Позиции по клиентским счетам”:

- Название бумаги

- Входящая чистая позиция

- Текущая чистая позиция

- Активная покупка

- Активная продажа

- Вариационная маржа

- Стоимость позиции

Давайте рассмотрим как работают эти параметры на примере моей открытой позиции, что описывалось выше. Параметр “Входящая чистая позиция” равен 0. Все дело в том, что я не переносила с предыдущей торговой сессии ни одной позиции.

А вот “Текущая чистая позиция” равна 50. Все правильно, я в этой торговой сессии открыла лонг по фьючерсу на доллар/рубль, прикупив 50 контрактов. И столбец “Активная продажа” показывает ту же цифру 50. Это висит мой стоп-лосс на ограничение убытков, поэтому и называется активная.

А вот столбец “Активная покупка” равен 0. У меня нет никаких приказов и заявок открытых на покупку.

Теперь разберемся со следующими двумя столбцами:

- Вариационная маржа

- Стоимость позиции

До клиринга успешность открытой позиции будет отображаться в столбце “Вариационная маржа”. На данный момент у меня она показывает 47150 рублей. Это примерно то, что открытая сделка мне принесла в качестве прибыли. А вот после клиринга, когда пройдут взаиморасчеты между сторонами, эта сумма уйдет в столбец “Стоимость позиции”.

После последнего клиринга в 14-00 до 14-05 мск моя прибыль от незакрытой еще сделки составила 16888 рублей, а накопленная после клиринга (до следующего еще несколько часов) пока будет отображаться в вариационной марже. А фактически прибыль составила 59 488 рублей.

Важно! Цифра в столбце “вариационная маржа” будет постоянно меняться, в зависимости от колебаний цены на рынке. Если рынок развернется и пойдет не в вашу сторону, то цифра начнет уменьшаться или даже в минус уйдет

Коллеги, надеюсь вы смогли подключить терминал Квик Сбербанка и особых трудностей у вас не возникло. Много разных настроек позволяет Квик создавать для трейдера. Какие-то нужно сразу, без каких-то можно и вовсе обойтись. В любом случае вы всегда можете обратиться к своему брокеру Сбербанку совершенно по любому вопросу. Ведь вы платите ему комиссию, которую он должен отрабатывать на 100% по любому вашему вопросу. Пускай он будет даже очень простым.

У меня же на сайте в разделе QUIK или в Школе Трейдинга (там уроки по настройке Quik) вы можете всегда найти любую информацию. Я постараюсь дополнять актуальной информацией для вашей успешной торговли.