Реструктуризация кредита физического лица

Содержание:

- Преимущества и недостатки реструктуризации для заимодавца

- Разрабатываем план реструктуризации компании

- Достоинства и недостатки реструктуризации

- Как оформить реструктуризацию кредита?

- Что ждет заемщика после реструктуризации

- Что делать, если вам отказали в реструктуризации?

- Варианты реструктуризации

- Что ещё можно сделать для улучшения положения заёмщика

- Взаимоотношения банка и заёмщика

- Как происходит реструктуризация долга по кредиту?

- Какие кредиты подлежат реструктуризации

- Полезные советы для тех, кто планирует оформить реструктуризацию долга по кредиту

- В предоставлении кредитных каникул – отказать

Преимущества и недостатки реструктуризации для заимодавца

МФО не всегда соглашается на процедуру реструктуризации и делает это по своему усмотрению. Компания смягчает условия договора для клиента, который попал в затруднительную ситуацию, получая из этого выгоду, прибыль и экономя личные средства:

- экономятся средства на оплату судебных издержек, так как отпадает необходимость подачи искового заявления;

- не тратятся деньги на оплату услуг коллекторов;

- возрастает сумма получаемых процентов, так как срок займа увеличивается;

- уменьшается количество невозвратных займов.

Вместе с тем, согласие упростить договор несет много рисков:

- высокая вероятность того, что заемщик не погасит долг даже с новыми условиями договора;

- средства из оборота компании будут изъяты не более длительный период времени, чем предполагалось.

В любом случае, улучшение финансового состояния заемщика увеличивает для МФО шансы получить средства обратно. Поэтому МФО и МКК максимально упрощают проведение процедуры реструктуризации. Пролонгацией (увеличением срока пользования займом) могут воспользоваться все желающие дистанционно через личный кабинет.

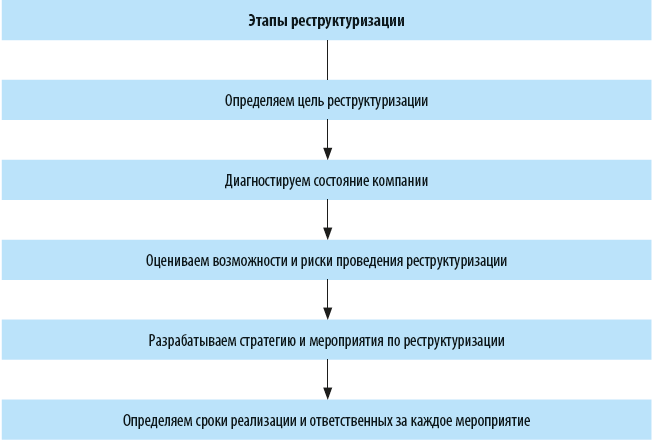

Разрабатываем план реструктуризации компании

Чтобы реструктуризация компании была эффективной и с наименьшим уровнем рисков, нужно заранее проработать и утвердить план ее проведения.

На первом этапе собственники и топ-менеджмент компании выбирают главную цель реструктуризации, формируют план по ее осуществлению, формулируют задачи для каждого из топ-менеджеров, которые должны быть выполнены.

По итогам этого этапа формируется видение о том, какие результаты принесет компании ее реструктуризация. Если эти результаты удовлетворяют все заинтересованные стороны, переходят к следующему этапу.

На втором этапе диагностируется текущее состояние компании, оцениваются ее технологические, финансово-экономические и организационно-структурные возможности по проведению реструктуризации. Кроме того, анализируются варианты оптимизировать существующую структуру бизнеса без реструктуризации, за счет внутренних резервов.

Главная задача на данном этапе — обосновать необходимость проведения реструктуризации и подтвердить отсутствие у компании возможности добиться принятой на первом этапе цели без реструктуризации.

Третий этап, без сомнения, самый ответственный, так как в ходе его реализации собственники и топ-менеджмент компании должны в первую очередь правильно оценить плюсы и минусы проводимой реструктуризации, различного рода риски (правовые, налоговые и финансовые, технологические и т. д.), связанные с осуществлением поставленных задач. Также здесь необходимо проанализировать сильные и слабые стороны компании с точки зрения проведения реструктуризации, чтобы оценить, насколько выгоды от нее превышают возможные риски для дальнейшего функционирования бизнеса.

Только в том случае, если реализация второго этапа покажет явную эффективность осуществления реструктуризации, следует переходит к следующему этапу.

На четвертом этапе разрабатывается уже конкретный план реструктуризации компании. В нем должен содержаться полный перечень действий по проведению реструктуризации и ожидаемые результаты. Желательно предусмотреть в данном плане и альтернативные варианты по реализации намеченных мероприятий.

Заключительный, пятый этап формирования плана реструктуризации — привязка разработанных мероприятий к конкретным сотрудникам компании и определение сроков реализации каждого мероприятия.

Достоинства и недостатки реструктуризации

Как у всякой процедуры, относящейся к банковской деятельности, у реструктуризации есть свои плюсы и минусы. К первым относятся:

- Снижение размера регулярных платежей. Клиент, в жизни которого произошли серьёзные перемены, будет каждый месяц расставаться с меньшей суммой, получая таким образом возможность оплачивать коммунальные услуги, покупать продукты и медикаменты. В дальнейшем, если доходы вновь повысятся, можно будет обратиться к кредитору с новым заявлением, о возвращении старого графика — такой процедуры законодатель не исключает.

- Сохранение положительной кредитной истории. От рейтинга заёмщика напрямую зависит возможность получения нового кредита; никто не знает, когда возникнет такая необходимость, а значит, заботиться о своей КИ нужно постоянно. Реструктуризация, предоставленная до первой просрочки, позволяет сохранить рейтинг в исходном состоянии, без приведения в нём негативной информации; главное — не забывать вносить платежи после подачи заявления и не отказываться от взятых на себя обязанностей в одностороннем порядке.

- Отсутствие общения с сотрудниками отдела просроченной задолженности, коллекторами и судебными приставами. Банк, как уже упоминалось, будет пытаться возвратить свои средства всеми возможными способами, в том числе привлекая коллекторские агентства, обращаясь в суд и тесно взаимодействуя с ФССП. Должнику эти меры никакого удовольствия не доставят — а значит, лучше предотвратить их, своевременно обратившись к кредитору с просьбой о реструктуризации.

- Защита от дальнейших рисков. В большей степени это касается заёмщиков, взявших кредит в другой валюте. Когда резкий скачок курса уже случился, можно ожидать нового — и необязательно в обратную сторону. Чтобы условия не стали ещё хуже, необходимо конвертировать оставшуюся сумму в рубли — в этом случае очередное повышение курса на размере кредита уже не скажется.

- Отсутствие неустоек. Если клиент вовремя уведомил банк о невозможности рассчитываться с ним в прежнем порядке и вплоть до заключения нового договора не допускал просрочек, никакие штрафные санкции ему не грозят; банк же, попытавшийся получить с заёмщика лишнее, может быть привлечён к ответственности в судебном порядке — на этот раз правда на стороне должника.

Самыми значимыми недостатками услуги являются:

- Неизбежное увеличение окончательной стоимости кредита. Даже если процентная ставка будет понижена, что при реструктуризации случается нечасто, срок погашения задолженности возрастает — а значит, при сохранении исходного тела кредита, клиенту придётся платить больше — «лишние» проценты будут набегать каждый месяц.

- Увеличение тела кредита. Возможна и другая ситуация: просрочка уже была допущена, и банк, чтобы компенсировать не только потенциальные потери, но и штрафы с пенями, включает их в стоимость кредита, таким образом увеличивая размер не только «процентных», но и «основных» выплат.

- Прочие финансовые риски. Меньше всего финансовое учреждение волнует выгода заёмщика. Оказавшись в сложной жизненной ситуации, обратившись за реструктуризацией и получив одобрение, тот вряд ли станет тщательно изучать новый договор — а в результате примет ещё несколько убыточных для себя, но прибыльных для кредитора условий.

- Сложность получения. По перечисленным выше причинам реструктуризация для банка скорее выгодна — но, стремясь как можно больше обезопасить свои интересы, кредитор затребует от обратившегося дополнительные документы, собрать которые за один день довольно сложно. Кроме того, сам процесс получения одобрения сильно затянут — решить все вопросы за один визит не выйдет.

Какой бы сложной ни была ситуация, не стоит отчаиваться: большинство кредиторов предлагает вполне приемлемые условия реструктуризации, сообразуя их с обстоятельствами заёмщика. Сложности будут — но, вовремя обратившись за услугой, можно свести их к минимуму.

- Что такое рефинансирование ипотеки и как это сделать. Лучшие предложения банков 2021 года.

- Как исправить кредитную историю?

Как оформить реструктуризацию кредита?

Для получения реструктуризации займа нужно:

- Собрать документы подтверждающие необходимость реструктуризации.

- Обратиться к кредитному менеджеру банка: в большинстве случае вопрос будет решен непосредственно с ним. Но иногда клиента могут перенаправить в отдел по работе с задолженностями.

- Обслужить со специалистами банка условия и форму реструктуризации займа.

- Написать заявление по форме банка, приложить к нему собранные документы. Если подаете заявление в Сбербанк, то можете использовать следующий образец.

- Дождаться решения банка, затем подписать дополнительное соглашение к кредитному договору.

>

Многие кредитные организации предлагают оформление реструктуризации без посещения офиса. К примеру, в Почта Банке можно оформить реструктуризацию онлайн — услуга называется «Уменьшаю платеж».

Как реструктуризации влияет на кредитную историю, расскажем далее.

Что ждет заемщика после реструктуризации

Немалое число должников интересует, как влияет реструктуризация кредита на кредитную историю — это один из наиболее популярных вопросов касательно последствий применения этой банковской услуги. Здесь вариантов несколько:

- если просрочек не было, то реструктуризация на кредитную историю никак не влияет;

- если были серьезные просрочки, то они обязательно отразятся в кредитной истории.

Однако, на практике бывают исключения: нередко после реструктуризации возникают сложности в получении кредита в том же самом банке. Но если крупные игроки (ВТБ, Газпромбанк, Сбербанк, Альфа Банк) часто не обращают внимания на факт реструктуризации в прошлом, то такие организации, как Русский стандарт, ОТП, Хоум Кредит могут занести заемщика в список неблагонадежных клиентов.

Что делать, если вам отказали в реструктуризации?

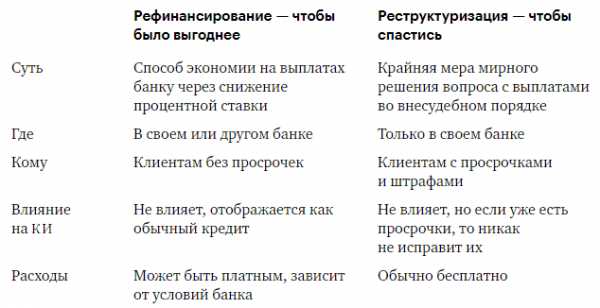

Если ваша кредитная история не сильно испорчена, то можно попытаться оформить в другом банке рефинансирование кредита. Это позволяет попутно решить другие проблемы:

- уменьшить долговую нагрузку, заодно уменьшив размер долга за счет применения пониженной процентной ставки;

- объединить все ваши займы в один кредит, итоговый платеж по которому будет меньше суммарного размера всех платежей;

- высвободить залоговое имущество — но это зависит от банка, предлагающего рефинансирование.

Если банк откажет вам рефинансировать кредит, то вам не останется ничего другого, кроме как добиться реструктуризации через суд. Существуют 2 основных схемы:

Прекращение всех платежей по кредитному договору. Когда финансовая организация обратится в суд за принудительным взысканием долга, представьте доказательства вашей невозможности выплаты кредита на прежних условиях и потребуйте введения судебной реструктуризации.

Подача в суд заявления о признании вас банкротом. В этом случае нас интересует первая процедура банкротства, а именно: реструктуризация задолженностей

Но важно понимать, что это затронет все ваши кредитные обязательства — даже те, по которым вы исправно платите банку.

Варианты реструктуризации

Пересмотр условий кредитования может проводиться в одном из следующих форматов:

Пролонгация. Так называется перенесение срока полного погашения задолженности на более позднюю дату — например, вместо оставшихся согласно исходным условиям двух с половиной лет кредитополучатель может рассчитываться с финучреждением три-четыре года. Это самый распространённый способ обеспечить платёжеспособность заёмщика — и самый невыгодный, в силу значительных переплат по набегающим процентам. Тем не менее, клиент получает возможность вносить ежемесячные платежи в меньшем объёме — а это и является целью услуги. Обычно возможность пролонгации кредита указывается в исходном договоре, но даже если она не предусмотрена, стоит обратиться в банк: войдя в положение кредитополучателя, он может предложить выгодные условия реструктуризации или рефинансирования. Как показывает практика, банки редко дважды продляют срок договора: кредитополучателю, «не справившемуся» первый и второй раз, придётся изыскивать другие способы рассчитаться с финучреждением. Зато досрочному погашению пролонгация не мешает: клиент, вновь вставший на ноги, может рассчитаться с кредитной организацией по изначальному графику.

Кредитные каникулы. Более выгодный вариант, подразумевающий частичное — или полное — приостановление регулярных платежей на согласованный с банком срок. Если заёмщик лишается возможности вносить необходимые суммы, например, призывается на срочную службу или временно теряет трудоспособность, ему может быть предоставлено «свободное» время — обычно не более года. Если платёжеспособность упала, но в принципе сохраняется, кредитополучатель в течение каникул может платить меньше: половину, треть обычной суммы или вносить одни проценты, не погашая тела кредита

Последнее важно: банки в первую очередь стремятся получить своё вознаграждение за предоставление заёмных средств, а значит, для заёмщика, выбравшего дифференцированные платежи и столкнувшегося с проблемой в самом начале погашения, особой пользы от кредитных каникул не будет.

Снижение годовой процентной ставки. Понятно, что для кредитора такая ситуация нежелательна — он попросту получит меньше денег

Рассчитывать на этот вариант реструктуризации клиент может только в случае снижения ключевой ставки Центрального Банка — и при наличии веских доказательств нереальности погашения кредита по старой ставке.

Конвертация валюты. В ходе операции остаток суммы, полученной в долларах или евро, будет приведён к рублёвому эквиваленту — результат и будет использоваться в дальнейших расчётах с заёмщиком. Главное преимущество и одновременно недостаток такой реструктуризации — возможные новые колебания: если курс ещё повысится, клиент выиграл, избежав очередного разорения; если снизится — проиграл, поскольку вернуться к расчётам в валюте уже не получится.

Списание штрафов и пеней. Такое прощение неустойки ради возврата основной суммы позволит кредитополучателю сэкономить до нескольких десятков тысяч рублей — и быстрее рассчитаться с задолженностью. Кредитной истории этот вариант реструктуризации, правда, не улучшит: сведения о просрочках и предпринятых банком штрафных санкциях в ней всё равно останутся.

К таким заёмщикам относятся инвалиды первой и второй группы, ветераны, родители малолетних детей и детей-инвалидов; и, конечно, взятое в кредит жильё не должно быть элитным.

Что ещё можно сделать для улучшения положения заёмщика

Должник пытается получить реструктуризацию не просто так, а в связи с ухудшением своего финансового положения. Чаще всего он не может платить, так как попадает в сложную жизненную ситуацию. Но сам факт обращения в банк за такой услугой говорит о его желании погасить задолженность, что уже является плюсом.

Должник пытается получить реструктуризацию не просто так, а в связи с ухудшением своего финансового положения. Чаще всего он не может платить, так как попадает в сложную жизненную ситуацию. Но сам факт обращения в банк за такой услугой говорит о его желании погасить задолженность, что уже является плюсом.

Но не всегда банки идут навстречу клиентам. Если последует отказ, можно попытаться воспользоваться одним из следующих методов:

- перекредитование, что означает получение нового займа с целью погашения старых. Оформить его можно и в другом банке, который предложит самые выгодные условия;

- расторжение договора. Возможно лишь при нарушении условий банком или при иных ситуациях, оговоренных в тексте сделки;

- предоставление дополнительного обеспечения. Возможно, банк пойдёт на изменение условий, если дать ему дополнительный стимул, например, предоставить залог или поручителя.

Реструктуризация часто представляется самым выгодным вариантом решения проблемы, но она не всегда является таковым. Существуют и другие способы. Каждую ситуацию нужно анализировать индивидуально, в зависимости от условий договора и обстоятельств.

Взаимоотношения банка и заёмщика

Как только клиент и банк заключают договор, между ними сразу образовываются взаимоотношения. В итоге получается, что:

- Они действуют в качестве юридически самостоятельных лиц.

- Имеют долговые обязательства друг перед другом.

- Заинтересованы друг в друге.

Такие отношения регулируются договором, который стороны подписывают при оформлении ссуды. В таких документах необходимо отразить следующие сведения:

- Размер процентной ставки по кредиту.

- Стоимость услуг займодателя, период их предоставления, включая время на обработку документации.

- Ответственность обеих сторон, если условия контракта будут нарушены.

- Условия для расторжения договора.

Любое кредитование подразумевает под собой ответственность за нарушение условий контракта. Заёмщик в случае просрочек рискует своим имуществом.

Стоит отметить главную особенность: клиент банковского учреждения обязан узнать до заключения контракта или во время изменения его условий следующее:

- Размер стоимости кредита.

- О штрафах, пени и неустойках, которые ему грозят за невыполнение требований, прописанных в договоре.

Однако бывают ситуации, когда точную стоимость кредита банк указать не сможет. Такое возможно, когда условия могут быть в дальнейшем изменены по общему соглашению участников. В этом случае банк обязан оповестить заёмщика о максимально возможном размере ссуды.

Информация к сведению!

Всем известно, что банки любят всю важную информацию для клиента прятать под мелким шрифтом, который не всегда граждане могут прочитать. Судебная практика показывает, что иногда клиенты выигрывали такие споры

Суды часто становились на сторону пострадавших лиц, считая такой способ донесения важной информации неприемлемым.

Если уже существуют просрочки по действующим кредитам

Старайтесь не усугублять ситуацию, как только вы заметили, что появились материальные трудности, обращайтесь в свой банк. Иногда есть возможность продлить период кредитования без уплаты пени и штрафов. Но учитывайте следующее:

- Такая услуга платная, придётся уплатить дополнительные проценты или определённую сумму.

- Далеко не все банковские организации предоставляют пролонгацию.

Если же задолженность образовалась, то нужно определить причины:

- Некорректная оценка материальных возможностей заёмщика.

- Отсутствие заработной платы или задержка.

- Нерациональное расходование денежных средств клиентом.

- Потеря рабочего места или потеря трудоспособности.

- Тяжёлая болезнь.

- Другие материальные трудности.

Как только появилась просрочка, с первого её дня начисляются пени. Один из способов расчёта пени выглядит так: Н=Р×20%/365 или Н=0,055%×Р, где:

- Н — размер неустойки.

- Р — размер просрочки.

Стоит обратить внимание, что пеня здесь считается за каждый просроченный день! В итоге получается приличная сумма задолженности. У должника в этом случае существует три способа избавления от долгового бремени

У должника в этом случае существует три способа избавления от долгового бремени.

Первый — уплата всей стоимости задолженности со всеми пенями и штрафами. Недешёвый вариант.

Второй — начало процедуры банкротства

Однако здесь важно соответствовать таким критериям:

- Общий размер задолженности должен быть от 300000 рублей.

- Просрочка по взносам более трёх месяцев.

- За банкротство нужно тоже заплатить. Минимальная стоимость начинается от 50000 рублей.

- Есть вероятность потери имущества для погашения задолженности. Причём продадут его намного ниже рыночной цены.

Однако тут тоже есть исключения. К примеру, не допускается реализовывать единственное жильё должника и его личные вещи. Но не нужно обольщаться. Финансовый управляющий займётся проверкой сделок должника за последние три года. Если у него возникнут подозрения, то он имеет полномочия аннулировать сделку, а имущество реализовать для погашения долга.

Мнение эксперта

Попов Дмитрий Алексеевич

Практикующий юрист с 7-летним стажем работы в области банковского права

А также стоит отметить, что процесс по объявлению о несостоятельности довольно сложный и длительный. Бесспорно, такая процедура начинает набирать обороты, но после её завершения на гражданина будут наложены определённые ограничения. К примеру, банкрот в течение пяти лет не сможет взять новую ссуду.

Третий способ — реструктуризация задолженности. Данный метод интересен для обоих участников договорных отношений.

Как происходит реструктуризация долга по кредиту?

Реструктуризация кредитной задолженности начинается с подачи заявления в банк. Сотрудники рассмотрят его и примут решение. Если оно будет положительным, то заемщику будут предложены варианты изменения условий. Они отражаются в плане реструктуризации.

Составление и подача заявления

Заявление на реструктуризацию долга по кредиту пишется в произвольной форме.

- Номер кредитного соглашения.

- Дата, когда был заключен договор о кредите.

- Размер задолженности.

- Оставшаяся часть долга.

- Дата первого и последнего взноса.

- Причина, почему была ухудшена платежеспособность.

- Величина ежемесячного платежа, которую бы должник хотел платить после реструктуризации.

К заявлению обязательно прилагаются бумаги, которые удостоверяют факт утери платежеспособности.

Документы

- Трудовая книжка.

- Выписка из лицевого счета, куда перечисляют доход.

- Медицинская справка, подтверждающая частичную или полную потерю трудоспособности.

- Документ, подтверждающий уход в отпуск по уходу за ребенком.

- Свидетельство о рождении малыша.

Составление плана

Если кредитный комитет принял решение о предоставлении должнику возможности оплачивать задолженность на новых условиях, то составляется план реструктуризации. В соответствии с ним заемщик и должен будет погашать долг.

План содержит в себе информацию о порядке оплаты кредита, сроке погашения, новых условиях кредитования.

- Список объектов собственности заемщика.

- Справка о доходе должника.

- Отчет о кредитной истории.

После утверждения плана погашение осуществляется на новых условиях.

Таким образом, реструктуризация долга по кредиту – хороший выход из сложной ситуации, сложившейся у должника ввиду ухудшения платежеспособности.

Поэтому если возникли трудности с оплатой займа, не стоит бегать от банка, лучше сразу рассказать о своей проблеме и решить вопрос путем изменения условий погашения.

Реструктуризация кредита от Сбербанка

Какие кредиты подлежат реструктуризации

Далеко не каждый кредит подлежит реструктуризации,

банки часто не берут в расчет небольшие потребительские кредиты и карточные

продукты, обычно под реструктуризацию попадают валютные и ипотечные кредиты,

так как сопровождаются огромными рисками и подразумевают большие деньги.

В целом, под реструктуризацию может попасть любой

кредит, в том числе и небольшой. Дело в том, что банки крайне не желают оставаться

в убытке, поэтому иногда берутся за пересмотр любого кредита, независимо от

объёмов заёмных средств

Реструктуризации подвержены как потребительские, так и

целевые кредиты, но особое внимание уделяется ипотечному кредитованию. Такой

кредит более крупный по объёмам заёмных средств и является длительным по

времени

Согласно общим правилам, валютные кредиты так же подвержены пересмотру, но, как показывает практика, самостоятельно банк никогда не принимает подобных решений. Терять проценты в процессе конвертации валюты не желает ни одно финансовое учреждение, поэтому шансы реструктуризировать кредит в валюте ничтожно малы.

Многие клиенты банков часто интересуются вопросом о

возможности пересмотра условий по текущим кредитным картам. Кредитки являются

более специфичным продуктом, с ними больше мороки, так как сложно разобраться,

в какой именно момент необходимо погасить весь займ. Но, всё же, исключения

бывают, к примеру, если сумма долга внушительная.

Полезные советы для тех, кто планирует оформить реструктуризацию долга по кредиту

Приступая к перекредитованию, клиент должен четко видеть цель данного мероприятия. А также понимать, будет ли толк от этих действий. Теоретически такая процедура призвана уменьшить финансовый прессинг на заемщика и упростить выплату долга.

Но в жизни не всегда выходит все так гладко, и зачастую ситуацию исправить невозможно. Многие банки обещают должникам, что реструктуризация долга по кредиту поможет им наладить платежи. Это не более чем реклама, которая способна заманить клиента в долговой тупик.

Поэтому во избежание юридических проблем тщательно изучите предлагаемую банком процедуру

Особое внимание уделите следующим моментам:

- возможность списания штрафов (если таковые будут фигурировать в конечной сумме долга, есть шанс договориться об их уменьшении или заменить ежемесячную неустойку разовой);

- используемый вид реструктуризации, который тоже важен в данной ситуации;

- перед заключением договора посчитайте, во сколько вам обойдется переплата.

Когда до завершения проблемного договора остается максимум полгода, не стоит пересматривать условия погашения. Лучше найти другой выход из ситуации.

Фактически людям без специальной подготовки в этой сфере сложно понять все тонкости, которые таит в себе реструктуризация долга по кредиту. Во многих случаях «очень выгодные» предложения банка на деле становятся неподъемными для клиента.

Часто заемщикам вообще отказывают в перекредитовании, ссылаясь на отрицательную кредитную историю и находя другие объяснения. Тогда имеет смысл воспользоваться услугами микрофинансовых организаций (МФО) или других коммерческих структур, которые дадут вам деньги на более приемлемых условиях.

В предоставлении кредитных каникул – отказать

Еще одной распространенной проблемой является отказ заемщику в предоставлении кредитных каникул, несмотря на прямое указание Закона № 106-ФЗ. В таких случаях кредиторы продолжают применять санкции за ненадлежащее исполнение обязательств заемщиком.

Например, в июне в подобной ситуации разбирался Одоевский районный суд Тульской области8. Заемщик исполнял обязательства по кредитному договору надлежащим образом, пока из-за распространения коронавирусной инфекции и ухудшения состояния здоровья его не уволили, в связи с чем его финансовое положение сильно ухудшилось. 13 апреля он направил кредитору заявление о предоставлении кредитных каникул. Банк рассматривал его до 30 апреля. В это время продолжала начисляться неустойка по кредитному договору – 20% годовых от суммы просроченного платежа за период просрочки. Суд подчеркнул, что согласно ст. 6 Закона № 106-ФЗ и Постановлению Правительства РФ от 3 апреля 2020 г. № 435 заемщик имеет право на кредитные каникулы, но удовлетворил требования кредитора о взыскании неустойки с должника.