Онлайн-перевод с карты на карту

Содержание:

- Пополнить карту Сбербанка наличными

- Что такое «подозрительный платёж»?

- Нужно знать

- Комиссия за перевод на счет или карту чужого региона

- Как делают переводы?

- Тарифы на переводы в Сбербанке

- Можно ли перевести деньги по номеру счета карты? Сколько ждать зачисления?

- Онлайн оплата на сайтах мобильных операторов

- #2: Система быстрых платежей (СБП)

- Обналичиваем на карту

- Все способы снятия денег с Билайна

- Правила заполнения платежа на перевод денег для ИП и ООО

- Как пополнить карту переводом из другого банка.

Пополнить карту Сбербанка наличными

Как отправить деньги на карту Сбербанка без ее предъявления

Пополнить свою или чужую карту Сбербанка без ее предъявления возможно в отделении Сбербанка.

Для этого необходимо предъявить оператору в отделении банка свой паспорт и указать номер карточки, своей или чужой. Оператор выпишет ордер, а кассир примет от вас деньги и даст команду оператору перевести их на счет, привязанный к указанной вами карточке. Длительность транзакции 5-7 минут. Если пластик привязан к карт-счету в другом отделении, то необходимо указать ФИО его владельца и реквизиты отделения, где она открыта. Подтверждением проведенной транзакции будет выданный оператором чек с указанием номера пластика, суммы и времени перевода.

Важно помнить, что за перевод денег на карту, открытую в другом регионе, оператор спишет с вас комиссию 1,75% от суммы, минимум 30 рублей, максимум 1000 рублей за проведенную транзакцию. При отправке денег на пластики других банков размер комиссии может оказаться существенно выше.. Если вы не знаете номер карты, но знаете, что ее карт-счет открыт в данном отделении, то, предъявив паспорт оператору, можно зачислить ваши наличные на счет владельца карты, указав его данные — фамилию, имя и отчество

Если вы не знаете номер карты, но знаете, что ее карт-счет открыт в данном отделении, то, предъявив паспорт оператору, можно зачислить ваши наличные на счет владельца карты, указав его данные — фамилию, имя и отчество.

Пополнить счет Сбербанка можно в отделениях любого стороннего банка страны. Для этого надо иметь с собой свой паспорт, сумму с учетом комиссии стороннего банка и знать номер карты получателя или полные реквизиты его счета.

Пополнить наличными с предъявлением карты

С предъявлением карты можно отправить деньги в отделении Сбербанка. Но без комиссии такие транзакции возможны только внутри одного региона. Специалист банка предложит вам вставить карту в POS-терминал на рабочем месте оператора и попросит ввести ПИН-код. Получив от вас купюры, оператор завершит транзакцию и распечатает два чека, один из которых предоставит вам с параметрами операции.

Как перевести наличные деньги на сбербанковскую карту через банкомат

Для начала следует найти платежный терминал Сбербанка. В отделениях Сбербанка все банкоматы настроены на прием купюр. Для пополнения счета карты необходимо вставить ее в банкомат и ввести ПИН-код, выбрать операцию «Внести наличные», затем внести деньги в окно приемника купюр. По завершении операции, банкомат выдаст вам ваш пластик и бумажный чек с результатом операции.

Если вы пополняете наличными карту другого клиента Сбербанка, то в окне банкомата найдите раздел «Платежи и переводы», нажмите ее клавишу и наберите в открывшемся окне номер карточки получателя и сумму перевода, указав раздел «наличными», после этого необходимо ввести купюры.

Усиление контроля переводов наличных на счета или карты других клиентов Сбербанка привело к тому, что наличные для перевода принимают только через операциониста в отделениях банка.

Пополнение наличными карты Сбербанка через терминал

Наличные можно отправить на карту Сбербанка через платежный терминал одной из действующих систем Элекснет, Qiwi, Яндекс.Деньги. На терминалах этих систем есть клавиша пополнения счетов клиентов Сбербанка.

В системе Qiwi необходимо выбрать «Оплата услуг» и далее кнопку «Денежные переводы». После нажатия этой кнопки откроется перечень услуг по переводу денег, выбирайте пункт «Пополнение карт» и вводите номер карты и данные получателя денег (Ф. И. О.).

Внесите в приемник терминала купюры, на экране увидите сумму перевода и сумму комиссии. По завершении операции выдается чек, на котором указывается данные зачисления и реквизиты владельца терминала.

До подтверждения перевода от получателя чек не выбрасывайте, он является свидетельством внесения средств.

Пополнение карты Сбербанка наличными через почту России

Такая операция возможна через почту России, но срок длительности операции составит 6-8 дней. В отделении почты вам подскажут, какие реквизиты нужны для перевода денег на карту Сбербанка. Перевод осуществляется при наличии паспорта отправителя денег по стандартной схеме переводов на почте, заполнением почтового бланка перевода, где указываются реквизиты получателя и номер карты или карт-счета. За перевод взимается комиссия в соответствии с тарифами почты России.

Что такое «подозрительный платёж»?

Строго говоря, определения такого перевода нет. Подозрительным службе безопасности банка может показаться любой платёж. Однако чаще всего операцию блокируют, если есть подозрение:

- в обналичивании криминальных денег;

- в сокрытии от налоговой доходов;

- в незаконном выводе средств за рубеж.

Размер перевода при этом не особенно важен (хотя подозрительным платёж в пару-тройку сотен рублей признают редко). Главное – чтобы банк счёл, что клиент странно ведёт себя. Тогда придётся сообщать, откуда взялись деньги, а также в чём смысл перевода – то есть куда, кому и зачем вы переводите деньги. Для подтверждения могут потребоваться бухгалтерские документы – например, акт приёма-передачи, акт выполненных работ, договор купли-продажи или оказания услуг.

Нужно знать

Лимиты на операции. Все банки без исключения вводят ограничения на проведение операций по переводу. Максимальная сумма за раз, в день, в месяц. Размер зависит от вашего тарифа и статуса карты. Золотые и платиновые имеет больший лимит, по сравнению с обычными пластиками.

Для большинства, представленных лимитов хватает с лихвой. Обычно дают 100-300 тысяч за месяц.

Комиссия за пополнение. Вы удивитесь. Но есть банки (или карты), которые берут комиссию за пополнение, как это идиотски не звучало. Вносим свои же деньги, на свою же карту. И ….платим за это. Нонсенс. Правда это касается только C2C переводов. Поэтому внимательно изучаем тарифы.

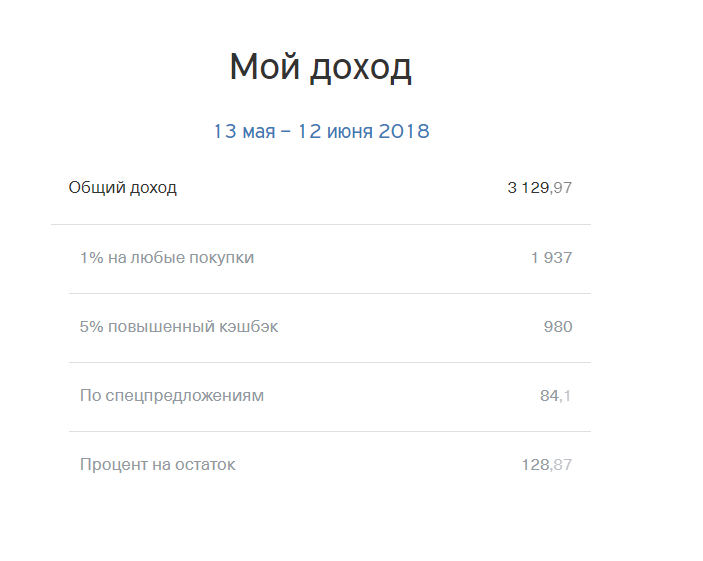

Вот вам 2 примера из моего опыта.

Получил в банке Открытие халявную карту. Главное для меня было отсутствие комиссии за обслуживание. Нужна была чтобы пополнять с нее свой брокерский счет.

Дали карту МИР. Практически не глядя подписал доки. Посмотрел только главные условия (нет комиссии за обслуживание). И только дома, боле тщательно ознакомился с тарифами по Миру и немного опешил.

Плата за пополнение — 0,5% но не менее 30 рублей.

Карта Отличная от РГС банка. Здесь я уже заранее знал про такое «обдиралово». Но карта чудо как хороша. Дает кэшбэк 5% за покупки в супермаркетах.

И снова видим 0,5%, но не меньше 30 рублей. Жуть….

Комиссия за перевод на счет или карту чужого региона

То есть у вас есть карточка или счет в Сбербанке, и вы также хотите отправить средства клиенту этого же банка, только который обслуживается в другом территориальном отделении. Например, хотите сделать перевод из Москвы в Тюмень. Не будет брать Сбербанк процент за перевод, только если он делается между Москвой и Московской областью (территориально их обслуживают разные банки).

Если вы хотите со своей карточки отправить деньги в чужой регион, но также на счет Сбербанка, то не важно, куда именно вы отправляете средства. При перечислении, что на карту, что на банковский счет комиссионные будут одинаковыми — 1,5% от перечисляемой суммы, но не меньше 30 рублей

Например, если вы отправляете 10000, комиссия в Сбербанке за перевод денег составит 150 рублей. Наибольший размер комиссионных — 1000 рублей.

Если вы делаете перевод на карту Сбера чужого региона через онлайн-банкинг, через банкоматы или мобильный банк, комиссия составит 1%. Оплата в 1,5% будет браться только при оплате через кассу.

Как можно совершить операцию:

- На счет. Для совершения операции нужны полные реквизиты пополняемого счета. Проще всего совершить транзакцию через Сбербанк Онлайн. После введения реквизитов система сама укажет, какой процент берет Сбербанк за перевод денег. Второй вариант — через офис Сбера наличными, с карты или со счета: при себе нужно иметь паспорт, реквизиты пополняемого счета и ваша карта, если списание средств будет проводиться с нее.

- На карту. Наличными можно совершить операцию только в офисе Сбера. Если вы хотите списать средства со своей карты или счета в Сбербанке, можете также выполнить операцию в офисе или воспользоваться системой Сбербанк Онлайн или Мобильный банк. Также с карты можно сделать перевод, используя платежные терминалы Сбера.Если вы хотите со своей карточки отправить деньги в чужой регион, но также на счет Сбербанка, то учитывайте комиссию

Если вы кладете деньги на кредитную карту Сбербанка со своей дебетовой карточки Сбера, комиссия не взимается никогда.

Как делают переводы?

Если у вас есть пластиковая карта, то лучше всего перевести деньги через банкомат. При этом можно перевести деньги на карту любого банка по ее номеру или информации о банковском счете.

- Номер карты – 16 или 18 цифр, указывается на лицевой части пластикового носителя.

- Номер счета – указывается в банковских выписках и договоре на получение карты. Если получатель платежа обслуживается в Сбербанке, то он может получить номер счета через интернет в Личном кабинете.

Получателю средств необходимо заранее передать вам эти сведения. Зачисление средств быстрее проходит, если перевод совершен по номеру карты.

Тарифы на переводы в Сбербанке

Руководство банка предлагает пользователям услуги на таких условиях:

- Между своими картами средства распределяются бесплатно.

- Транзакции в границах одного региона обслуживания также ничего не стоят.

- Межрегиональные переводы тарифицируются сбором 1% от суммы.

- Межбанковские исходящие операции обойдутся в 1,5%.

- Международные транзакции стоят дороже, что зависит от удаленности государства.

За вхождение средств на счета Сбербанк комиссии не предусматривает. А держатели электронных кошельков и пользователи сторонних ресурсов платят согласно их тарифам. Также банкоматы, не принадлежащие Сбербанку, и терминалы взимают комиссионный сбор 1,2-1,5%.

Можно ли сэкономить на комиссиях

Пользуйтесь устройствами и сервисами, утвержденными Сбербанком. Перед отправкой денег убедитесь, что получатель дал реквизиты карты именно этого банка. Только если это невозможно, воспользуйтесь другими средствами. Старайтесь не прибегать к помощи кассиров, особенно, если в отделениях «чужого» банка. А если вы даете деньги в долг, сохраните чек и предупредите, что при возврате придется отдавать сумму вместе с выплаченной комиссией.

Можно ли перевести деньги по номеру счета карты? Сколько ждать зачисления?

Межбанковские и внутрибанковские переводы по номеру счета — одна из самых популярных некогда банковских операций. Перевод по номеру счета — самый первый перевод, который предложили в свое время банки.

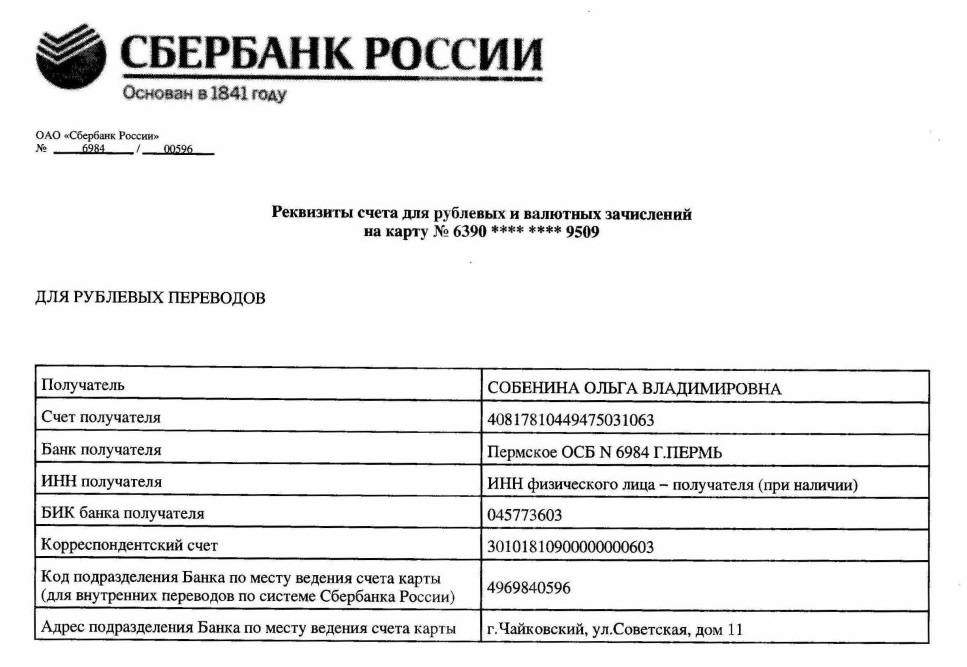

Чтобы перевести деньги по номеру счета карты, нужно знать не только сам номер счета, но и реквизиты банка-получателя, эмитировавшего пластик.

Узнать номер счета карты можно несколькими способами:

- Позвонить на горячую линию банка-эмитента карты, представиться, сообщить контрольную информаций, пройти идентификацию и попросить, чтобы консультант сообщил номер счета карты

- В интернет-банкинге

- В отделении банка

- В документах, которые были выданы при получении пластика

- В мобильном приложении

Реквизиты банка, необходимые для осуществления перевода (БИК, ИНН, корр.счет, полное наименование организации и т.д.) всегда есть на официальном сайте банка в интернете. Часто подобная информация дублируется в документах. Ее также можно посмотреть в интернет-банке, либо уточнить в контакт-центре.

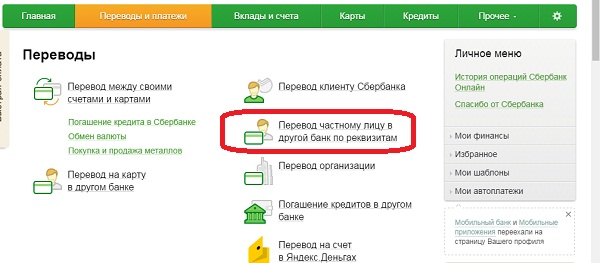

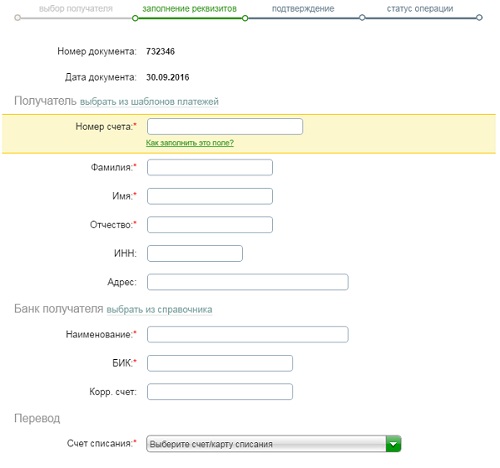

Давайте на примере интернет-банкинга Сбербанка узнаем, как сделать перевод по номеру счета карты.

Для этого в разделе «Переводы и платежи» нужно нажать кнопку «Перевод частному лицу в другой банк по реквизитам».

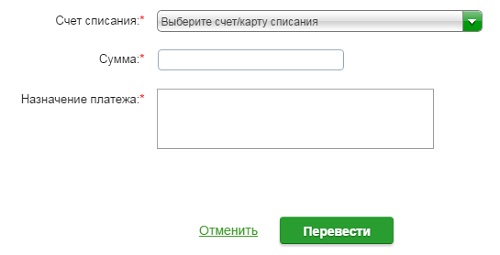

Следом откроется форма. Ее необходимо заполнить. Здесь придется указать номер счета карты получателя (20-25 цифр), ФИО, реквизиты банка получателя. Удобно, что переписывать все реквизиты не нужно, достаточно выбрать банк из ниспадающего списка или ввести БИК, тогда остальные поля заполнятся автоматически.

Далее нужно выбрать счет или карту, с которой планируется перевод, сумму в рублях и назначение платежа. Последнее поле обязательно нужно заполнить.

В отличие от переводов с карты на карту, длительность зачисления средств при переводе по номеру счета значительно дольше.

Примерный срок транзакции варьируется от 1 до 5 рабочих (будних) дней. Немало зависит от времени и дня недели, когда были отправлены деньги.

Например, если средства были отправлены утром с понедельника по среду, то с большей долей вероятности они зачислятся в течение следующего рабочего дня.

Если же денежные средства были отправлены вечером четверга или пятницы, ждать их зачисления раньше понедельника не стоит.

Бесполезно

10

Занятно

2

Помогло

11

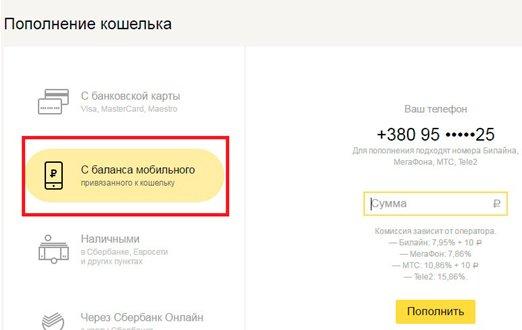

Онлайн оплата на сайтах мобильных операторов

Помимо сайтов банковских учреждений, предоставляющих услуги онлайн оплаты, аналогичный платежный сервис предоставляют сотовые операторы.

Пополнение баланса мобильного через сайт компании работает в круглосуточном режиме, без перерывов и задержек.

При перечислении денег с карты на телефон действуют свои ограничения:

- На сайте МТС. Оператор не взимает комиссию и не требует регистрации и авторизации в личном кабинете., что позволяет свободно вносить средства на номера других абонентов. Одна операция ограничена по сумме – не более 15 тысяч рублей. Для перечислений используют сервис МТС.Деньги. Чтобы сумма зачислилась по номеру, необходимо ввести платежные реквизиты и подтверждают операцию одноразовым паролем.

- На сайте Мегафон. Необходимо зайти на сайт Мегафона и перейти в раздел по оплате и финансам. Для пополнения баланса нужно выбрать соответствующую опцию, выбрать в способе оплаты платеж с карты, ввести номер сотового, сумму, данные банковской карты. Операцию подтверждают паролем. Есть ограничения по суммам – не меньше 100 рублей и не более 15 тысяч рублей.

- На сайте Билайн. Чтобы попасть на страницу для внесения средств по номеру сотового, нужно зайти на сайт компании и выбрать «оплату и финансы». Остается ввести сумму, указать платежные реквизиты (номер, срок действия код безопасности, имя фамилия владельца карточки) и подтвердить одноразовым паролем.

- На сайте Теле2. Алгоритм перехода к оплате с сайта оператора мобильной связи выглядит аналогично (найти раздел оплаты, указать параметры платежа, подтвердить паролем), однако максимальное зачисление ограничено суммой в 3 тысячи рублей.

Некоторые операторы связи предлагают привязать карточку к номеру мобильного, чтобы пополнять счет, не обращаясь к интернету (через смс или короткую команду).

#2: Система быстрых платежей (СБП)

Система быстрых платежей

Система быстрых платежей — это сервис Банка России, благодаря которому можно перевести любому человеку до 100 000 р. ежемесячно (в режиме 24/7/365, включая выходные и праздники) в другие банки БЕЗ КОМИССИИ. Условие одно – принимающий банк должен быть участником СБП. На момент написания материала в эту систему включено 210 банков. С полным перечнем можно ознакомиться здесь.

Система работает с 28 января 2019 года. Создавалась она с целью снижения стоимости переводов для населения, повышения конкуренции и качества оказываемых услуг среди банковских организаций.

Помимо переводов между физлицами, СБП позволяет совершать переводы юридическим лицам, в том числе за оплату товаров и услуг.

Появление этой системы для многих банков стало неприятным сюрпризом, так как лишило их крупной статьи доходов. В первую очередь это касается Сбербанка, который до появления СБП был практически монополистом, занимая 94% доли рынка денежных переводов.

По этой причине банки препятствуют распространению СБП, делая её использование неудобной. Например, Сбербанк до последнего оттягивал подключение СБП и внедрил её с почти 8 месячным опозданием, за что был оштрафован Центральным Банком. Однако, этим Сбер не ограничился. Чтобы начать полноценно пользоваться бесплатными переводами вас ждет целый квест в дебрях настроек приложения Сбера, где нужно отдельно подключать как отправку быстрых платежей, так и их прием. Да и сама кнопка СБП спрятана так, что не каждый продвинутый пользователь разберется где её найти. Аналогичную ситуацию можно увидеть и в других банках.

У нас есть отдельная инструкция, которая поможет вам подключить Систему быстрых платежей в Сбербанке.

Тем не менее, ковидный 2020 год позволил Сберу увеличить прибыль от онлайн-переводов и платежей населения на 48%, до 71,1 млрд руб. Этому способствовала изоляция населения. Люди меньше встречались и ходили по магазинам. Реже пользовались наличными. Чаще заказывали товары на дом, а деньги переводили через смартфон.

Фото РБК: https://www.rbc.ru/finances/20/01/2021/60058e3b9a79473d6b15a274

Исследование аналитического центра НАФИ, проведенное в сентябре 2020 года, говорит о том, что Система быстрых платежей еще не прижилась среди населения – ей пользовались менее 15% россиян.

Если же говорить о применимости СБП в Сбере, то стоит помнить о том, что система нужна для переводов между разными банками. Другими словами, не получится переводить без комиссии 50.000 руб. ежемесячно в рамках лимита самого Сбера и еще 100.000 руб. в рамках лимита СБП внутри самого Сбера. В этой ситуации уместно будет завести дополнительную карту стороннего банка, подробнее об этом в разделе Советы и рекомендации.

Как пользоваться СБП

В банковском Приложении или интернет-банке выбираем Платежи или Переводы.

Указываете номер телефона получателя, который должен быть подключён к СБП. Зачисление моментальное. Вам не нужны больше никакие другие реквизиты. Перед подтверждением платежа вы увидите Имя получателя и первую букву фамилии. Некоторые банки показывают имя полностью, так что ошибиться сложно.

Если у вас данная функция не подключена, то там же, в Приложении или интернет-банке, её можно подключить. Возникли сложности? Напишите в чат или позвоните в службу поддержки вашего банка.

Обналичиваем на карту

Ситуаций, когда незамедлительно могут потребоваться денежные средства, в жизни встречается масса, причем достаточно часто. Но с помощью телефона вполне реально пополнить электронные кошельки, перевести, средства на банковский пластик или электронные платежные сервисы. Также можно снять средства наличными, но для этого понадобится доступ к системе Юнистрим и работает этот алгоритм не для всех сотовых операторов.

Для каждого мобильного сервиса существуют свои алгоритмы обналичивания средств с телефонного счета. Лучше не использовать сторонние сервисы. Во-первых, они не вызывают доверия, а во-вторых, практически у всех из них запредельно высокие проценты по комиссии. Потому лучше работать с официальными сайтами сотовых операторов или популярных платежников.

Если есть банковский пластик, то трудностей с выводом финансов с телефонного номера возникнуть не должно. Все операторы предоставляют подобные возможности для абонентов. Среди основных операторов, у которых доступна такая возможность, можно выделить Мегафон и Билайн, Теле2 или МТС. Условия по выводу несколько отличаются в каждом отдельном случае отличаются – снимается разная комиссия, выставляются иные параметры и пр.

Вывод с Мегафона

Чтобы отправить средства с мегафоновского телефонного счета, нужно воспользоваться СМС-сообщением:

- в теле сообщения набираем номер карточки, ставим пробел и вводим нужную сумму;

- сообщение отправляем на 8900.

Доступны транзакции от 1 до 15 000. За каждую операцию компания взимает довольно внушительную комиссию (если сравнивать с остальными мобильными сетями) в 5,95% плюс 95 руб. Если перевод больше 5 тыс., то комиссия составит аналогичный процент + 259 руб.

Также можно воспользоваться официальным интернет-сайтом и личным кабинетом Мегафона. После авторизации нужно войти в раздел переводов с мобильника. Нужно заполнить соответствующие поля и кликнуть на оплату. В течение минуты средства перейдут на пластиковый счет.

Вывод с Билайна

Предлагает простой метод, как с телефона снять деньги наличными, Билайн. Сотовая компания дает возможность обналичивания посредством СМС-сообщений на простой номер. Но здесь тоже действуют свои нюансы. Размер выводимых средств не может быть меньше 1300 или больше 15000. Для выполнения операции надо сделать следующее:

- Открыть вкладку сообщений, набрать через пробел название карты (MasterCard и пр.), ее номер, переводимую сумму.

- Заявку следует отправить на 7878.

- Также удобно использовать личный абонентский кабинет, где подробно расписан алгоритм действий.

Максимальный месячный объем перечислений не может превышать 40 000 рублей.

МТС

МТС-оператор также предоставляет услуги для абонентов по обналичиванию денег с баланса. Процесс практически не отличим от предыдущих сотовых систем – нужно послать СМС-запрос на коротенький номер. В теле СМС-текста через пробелы вводим название банковского пластика, его номер и выводимую сумму. СМС следует послать по № 6111. Допустимый объем выводимых средств составляет 1700-15000, а за месяц допускается перевести не больше 40 000.

Оператор также имеет свою собственную систему платежей – МТС-деньги. Абонент может удобно пользоваться общим интерфейсом и для выполнения переводов, оплаты счетов. Чтобы воспользоваться сервисом, нужно вбить простую комбинацию:

*611*№ банковского пластика*сумма*#кнопка вызова.

Теле2

Обналичивание денег с мобильного Теле2 также возможно посредством СМС-команды через заявку на специальный номер.

- Сообщение направляет на № 159.

- В теле СМС набираем текст с указанием карточного номера и объема перечислений.

- Диапазон средств, допустимый при пересылке, составляет 50-15 000.

- За каждую операцию списывается 40 рублей + 5,75%.

Аналогичная услуга доступна пользователям в личном абонентском кабинете. После авторизации нужно зайти в соответствующую вкладку и следовать инструкциям-подсказкам. Там тоже нужно заполнить поле с номером карты и переводимой суммой.

Все способы снятия денег с Билайна

В рамках можно вывести средства с лицевого счета через банкомат, банковскую карту, электронный кошелек и пункты выдачи CONTACT, ЮНИСТРИМ и Почты России

Также вы можете , однако уделять этой возможности внимание мы не станем, так как нас прежде всего интересует вывод с последующей возможностью обналичивания. Размер комиссии, максимальная сумма и время вывода денег с баланса будут отличаться в зависимости от способа

Кроме того, каждый способ предполагает ряд характерных ему особенностей, поэтому рассмотрим их по отдельности.

Как снять деньги с Билайна в банкомате

Снять деньги со своего счета Билайн представляется возможным через банкомат. Перевести деньги можно с официального сайта Билайн или при помощи SMS-сообщения. Максимальная сумма одной транзакции — 5000 рублей. В течение месяца можно снять с баланса не более 40 000 рублей.

Минимальная сумма для снятия денег через банкомат — 100 рублей. После вывода средство на балансе телефона должно остаться не меньше 50 рублей. Комиссия за снятие денег со счета Билайн через банкомат составляет 5,95%. Получить наличные можно в течение нескольких минут, при условии наличия рядом банкомата.

Чтобы снять деньги с телефона в банкомате выполните следующие действия:

- Отправьте SMS-сообщение с текстом RUB и суммой для снятия на номер 7878 ;

- Дождитесь SMS с инструкцией и подтвердите заявку;

- Спустя некоторое время придёт SMS с PIN-кодом, который в дальнейшем следует использовать для снятия денег через банкомат;

- Найдите банкомат с логотипом сервиса, введите номер телефона и PIN-код, полученный по SMS.

Внимание

Вывести деньги с Билайна можно на банковские карты Visa, MasterCard и Maestro.

Перевести деньги на карту можно с сайта Билайн или при помощи SMS.

За перевод взимается комиссия:

- Перевод на карту Visa — 5.95% + 10 рублей;

- Перевод на карту MasterCard — 5.95% + 10 рублей;

- Перевод на карту Maestro — 5.95% + 10 рублей;

- Перевод до 1000 руб. — 50 рублей.

Минимальная разовая сумма платежа — 50 рублей. За один раз представляется возможным вывести на карту 14″000 рублей. За неделю можно снять не больше 40″000 рублей, тоже самое ограничение действует в течение месяца.

Чтобы вывести деньги с Билайна на банковскую карту отправьте SMS на номер 7878 с текстом: код поставщика услуги (Visa, Mastercard, Maestro), номер карты, сумма перевода. Пример: Visa 3526428265356535 1000 (Visa — код поставщика, 3526428265356535 — номер карты, 1000 — сумма в рублях.

Перевести деньги на карту можно с сайта Билайн. Принцип такой же, как и в случае с выводом на банкомат. В соответствующей графе нужно указать номер карты, номер телефона, с которого будут отправлены деньги и сумму перевода. Затем можно подтвердить операцию посредством ввода кода, полученного по SMS.

Перевод на электронный кошелек

Говоря о том, как снять деньги с Билайна, следует также уделить внимание возможности вывода денег на электронный кошелек. Комиссия при выводе денег на электронный кошелек составляет 8,5%+10 рублей

Минимальная сумма для перевода — 10 рублей. За один раз на электронный кошелек можно вывести не более 5000 рублей, при этом в месяц можно отправить максимум 30000 рублей. Зачисление денег происходит практически моментально.

Чтобы вывести деньги с Билайна на электронный кошелек выполните следующие действия:

- Отправьте SMS на номер 7878 с текстом: код поставщика услуги, номер кошелька, сумма в рублях. Пример вывода 1000 рублей на кошелек вебмани 858563256323: wm 858563256323 1000;

- Дождитесь SMS с кодом подтверждения и подтвердите перевод денег со счета Билайн;

- Получите SMS-сообщение с информацией о совершенном платеже.

На этом все. Еще еще один способ — перевод через почту России. Рассматривать его мы не станем. Переводы почтой идут до 7 дней, поэтому лучше воспользоваться более оперативным способом. Например, гораздо удобнее снять деньги с Билайна через банкомат или вывести их на банковскую карту.

Привет уважаемые читатели сайт! На повестке дня у меня до вас очередной пост, в котором я покажу, как снять деньги с телефона у операторов сотовых сетей на пластиковую карту всеми известными и популярными способами.

Конечно же, данная статья не претендует на какое-то научное пособие, но шпаргалкой для вас все же стать ей получится, так как нередко случается, что необходимо вывести деньги с сотового телефона по разным причинам.

Телефон или смартфон является гаджетом, который всегда находится с человеком. Даже во время сна он используется в качестве будильника.

Согласно проведенным исследованиям, задействовано это средство связи всего лишь на 30-40 процентов. Остальные функции либо не используются, либо пользователь попросту не знает про такие возможности.

Правила заполнения платежа на перевод денег для ИП и ООО

При заполнении платежки нужно указывать подробную информацию о переводе. Основные сведения следует рассмотреть более детально:

Необходимо отразить номер счета кредитной организации, являющейся получателем перевода

Его можно найти или проверить на сайте ФНС, где имеются реквизиты всех банков;

Нужно указывать ИНН отправителя и получателя, а также наименование получателя;

Важно проставить «статус плательщика». При этом отражается код, обозначающий такой статус

Для ИП это код 09, а для юридических лиц – код 01.

Коды статусов плательщика в платежном поручении

| Код | Расшифровка |

|---|---|

| 01 | налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами) — юридическое лицо |

| 02 | налоговый агент |

| 06 | участник внешнеэкономической деятельности (ВЭД) — юридическое лицо |

| 08 | плательщик — юридическое лицо (ИП, адвокат, нотариус, глава фермерского хозяйства), перечисляющий средства в бюджетную систему кроме налогов, сборов, страховых взносов и иных платежей, администрируемых налоговыми органами |

| 09 | ИП, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами |

| 10 | нотариус, занимающийся частной практикой, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами |

| 11 | адвокат, учредивший адвокатский кабинет, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами |

| 12 | глава крестьянского (фермерского) хозяйства, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами |

| 13 | физическое лицо, уплачивающее налоги, сборы за совершение налоговыми органами юридически значимых действий, страховые взносы и иные платежи, администрируемые налоговыми органами |

| 16 | участник ВЭД — физическое лицо |

| 17 | участник ВЭД — ИП |

| 18 | плательщик таможенных платежей, не являющийся декларантом |

| 19 | организации и их филиалы, перечисляющие средства, удержанные из заработной платы (дохода) должника — физлица в счет погашения задолженности по платежам в бюджет на основании исполнительного документа |

| 21 | ответственный участник консолидированной группы налогоплательщиков (КГН) |

| 22 | участник КГН |

| 24 | плательщик — физлицо, перечисляющий средства в уплату сборов, страховых взносов, администрируемых ФСС, и иных платежей в бюджет (кроме сборов за совершение налоговыми органами юридически значимых действий и иных платежей, администрируемых налоговыми и таможенными органами) |

| 28 | участник ВЭД — получатель международного почтового отправления |

Важно заметить, что с октября 2021 будут действовать следующие коды:

| Код | Расшифровка |

|---|---|

| 13 | При уплате налогов (кроме НДФЛ с зарплаты работников) и сборов |

| 02 | При уплате НДФЛ с зарплаты работников |

| 13 | При уплате страховых взносов «за себя» |

| 13 | При уплате страховых взносов с зарплаты работников |

Кроме того, обязательно нужно указывать назначение платежа, как это описано выше. Совершать подобные операции можно онлайн с помощью интернет-банка или посещая отделения того или иного банка.

Как пополнить карту переводом из другого банка.

Второй способ – перевод на счет из другого банка. Этот способ представляет собой классический перевод средств на счет. Делается он из любого доступного банка любым человеком. Разумеется, в этом случае так же не обойтись без паспорта.

Необходимые данные: Полные реквизиты карты:

- Номер счета карты,

- ФИО владельца,

- Наименование банка,

- БИК,

- ИНН,

- и т.д.

Подсказка: полные реквизиты карты всегда указываются в договоре карточного счета. Кроме того, многие банки выдают полные реквизиты на отдельном листе.

Плюсы:

- Способ работает вне зависимости от месторасположения вашего банка эмитента и наличия офисов в городе отправителя.

- Может быть использован любым человеком из любой точки земного шара.

Минусы:

- Как правило, срок зачисления средств составляет до 3 дней.

- При переводе средств банк взимает комиссию за перевод. Более того, многие банки в рамках борьбы с отмыванием доходов могут взимать дополнительную комиссию за безналичное пополнение СКС.

- Если сумма перевода превышает 600 000 рублей (согласно закону 115-ФЗ), то возможна блокировка карты до предоставления документов, поясняющих происхождение средств. При этом сумма может быть и меньше. Это зависит от требований банка эмитента.

- Валютные переводы возможны только родственникам. Т.е. «физические лица осуществляют перевод иностранной валюты в пользу иных физических лиц — резидентов, являющихся их супругами или близкими родственниками (родственниками по прямой восходящей и нисходящей линии (родителями и детьми, дедушкой, бабушкой и внуками), полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами, усыновителями и усыновленными), на счета указанных лиц, открытые в уполномоченных банках либо в банках, расположенных за пределами территории Российской Федерации».

- Так как полные реквизиты счета содержат большое количество цифр, велика вероятность ошибки при совершении перевода. В этом случае деньги не поступят на счет карты, а вернутся отправителю через 15 дней.