Ipo в россии. что обещает год грядущий и как частному инвестору зайти в ipo?

Содержание:

- Совкомбанк

- Ждем новую IT компанию на российском рынке

- Что такое IPO простыми словами?

- Что такое «народное IPO»?

- Что готовится

- Понятие и особая терминология IPO

- Возрождение IPO на российском рынке

- Как принять участие в IPO?

- Что такое IPO — определение и суть процесса

- Этапы выхода на IPO

- Как участвовать в IPO в России?

- Глобальный бум IPO как драйвер ожиданий

- Немного истории

- Практика инвестиций в IPO

Совкомбанк

Кто? Третий по величине активов частный банк в России.Когда? Предварительно — 2021 год.Компания собирается на IPO еще с 2018 года. В феврале 2020 года агентство Рейтер сообщило, что Совкомбанк готовится к IPO в середине года и уже выбрало Goldman Sachs, JP Morgan и Morgan Stanley в качестве организаторов размещения, а Мосбиржу — в качестве площадки для размещения.Однако кризис помешал этим планам, и в апреле первый заместитель председателя правления банка высказался насчет IPO: «В этом году — точно нет, в следующем году — мы не исключаем, то есть может быть такой сценарий, при котором в следующем году могут быть окна для IPO.»Компания показывает достаточно быстрый рост для публичных российских банков. Так, число розничных клиентов выросло до 8,1 млн клиентов к концу 9 месяцев 2020 (+29% к 31 декабря 2019). Скорр. прибыль за первые 9 месяцев 2020 года выросла на 21% г/г и составила 22 млрд руб., а в 2019 выросла на 70%: с 17,5 млрд руб. до 30,1 млрд руб.По нашему мнению, самые интересные идеи на предстоящих размещениях — следующие:

- АФК Система может показать существенный рост в ближайшие несколько лет за счёт размещения многих своих активов. Основными из них являются Segezha Group, Медси и Степь.

- IPO Утконоса может положительно повлиять на котировки Ленты при развитии истории с синергией между двумя компаниями. Также возможен уход средств от акций Ozon за счёт того, что инвесторы решат отыгрывать тренд e-commerce через лидера своего сегмента.

Статья написана в соавторстве с аналитиком Николаем Чиквашвили

Ждем новую IT компанию на российском рынке

-

- 24 мая 2021, 17:05

- |

- positivetechnologies

20 мая команда IF не только провела эфир про кибербезопасность, но и побывала на мероприятии Positive Hack Days от Positive Technologies (PT). Российский рынок киберзащиты оценивается в 147-150 млрд руб. из которых 56.5 млрд — доля PT (адресуемый рынок). Что нам удалось узнать?Про рынок:

Из года в года возрастают киберриски и львиная доля роста индекса Nasdaq — это кибербез. Рост сектора кибербезопасности за 2020 в мире — 61%, а в России показатель составил 25%. Крутых экспертов по инфобезу пару сотен, и на них ведется настоящая охота среди компаний. Про компанию:

PT планируют выход на биржу — это первая российская кибербез-компания, которая решила стать публичной, но 15 апреля 2021 на PT были наложены санкции за поддержку киберпрограмм разведывательных служб России. Объяснили это созданием площадки PHDays, на которой якобы вербуют хакеров для ГРУ и сотрудничества с ФСБ и Минобороны.

Руководство компании не согласно с обвинениями и будут оспаривать санкции

По словам Максима Филиппова, директора по развитию бизнеса Positive Technologies в России, ему кажется, что в Макдональдсе ГРУ завербовало хакеров больше, чем на PHD, и вообще санкции — это дополнительное внимание

( Читать дальше )

Что такое IPO простыми словами?

IPO (initial public offering) – это первое публичное размещение акции компании для открытых торгов на бирже. Происходит переход от статуса частной компании к публичной.

IPO для инвестора – это возможность инвестировать в акции компании до того момента, как они появятся на бирже и станут доступны для всех. Для IPO характерна большая волатильность, сразу после выхода на биржу акции компании резко устремляются вверх или вниз, на ценовом уровне размещения они остаются реже. Исходя из этого, можно сделать вывод: IPO – это рискованный инструмент, который не подходит для консервативных инвестиций.

Компании проводят IPO по ряду причин:

- Фиксация прибыли ранних инвесторов. Это могут быть основатели компании, сотрудники или «бизнес-ангелы», которые инвестировали на ранних этапах.

- Привлечение капитала под развитие.

- Прозрачная отчетность – это прямой доступ к кредитам от банков на выгодных условиях (низкие ставки и большой лимит). При этом есть возможность выпустить облигации, на которые стоит ожидать спрос, ведь компания уже получила статус надежного эмитента.

- Объективная оценка стоимости. Капитализацию компании становится легко посчитать по формуле: общий объем акции * текущая цена акции.

- Снижение риска поглощения и рейдерского захвата.

- Повышение репутации и узнаваемости бренда.

- Ликвидность. Теперь владельцы могут свободно распоряжаться своими долями в компании.

Основные участники процесса при IPO:

- Андеррайтер(ы) – это юридическое лицо, которое осуществляет руководство процессом выпуска ценных бумаг (эмиссией) и их распределения.

- Компания – чьи акции будут выпущены (эмитированы) на биржу. Компании тратят сотни тысяч долларов, чтобы получить возможность выхода на IPO, при этом проходят стадии «жесткого» контроля со стороны регулирующих органов.

- Регулятор. В России регулятором является ЦБ, в США – SEC.

- Аудиторы. Проводят проверку соответствия документов компании правилам биржи и регулятора.

- Брокеры.

- Биржа.

- Инвесторы.

Как проходит процесс выхода компании на IPO?

Процесс подготовки компании к первичному размещению акции занимает от нескольких месяцев до нескольких лет. Некоторые используют SPAC (компании пустышки), которые позволяют ускорить процесс выхода компании на IPO в разы. Существует прямой выход на IPO и через посредников. В России все выбирают 2-ой вариант, прямой выход нередко используется в США.

Основные этапы выхода компании на биржу:

- Определяется количество акции, которое будет выпущено.

- Компания нанимает андеррайтера(ов). Они становятся изначальными держателями ценных бумаг.

- Выбирается биржа, где будет происходить листинг.

- Формируется заявка на размещение. Компания описывает (это сотни страниц с различной информацией) свои планы, цели, историю, возможные риски, данные о руководстве и акционерах, финансовую отчетность и дивидендную политику.

- Регулятору подается заявка на одобрение.

- Маркетинг. Проводятся рекламные компании с целью привлечения инвесторов. На крупные IPO привлекаются знаменитости из разных сфер, которые на своем примере проводят ряд агитационных мероприятий.

- Фиксируется количество заявок от инвесторов.

- На последнем этапе перед выходом на биржу привлекаются средства от инвесторов.

- Выход на биржу (листинг).

Что такое «народное IPO»?

Народное IPO несколько отличается от «классического» IPO, схема которого описана выше. Если при обычном IPO имеется один или несколько основных инвесторов, которые скупают значительную часть выпущенных акций, то при «народном» IPO таковых нет. Основными приобретателями акций становятся физические лица – то есть народ.

И это с учетом того, что производилась дополнительная эмиссия акций + были созданы специальные выпуски для Минфина, чтобы в свое время поддержать банк на плаву. В результате доля начальных владельцев основательно размыта, а доходность падает с каждой дополнительной эмиссией.

Что готовится

Итак, что следует ожидать на отечественном рынке конкретно?

Анонсированы и на слуху IPO компаний «Европлан», «Segezha Group».

Руководитель направления IPO QBF Джавид Исаев называет ближайшие и более отдаленные перспективы:

Segezha Group — ведущий производитель лесопромышленной продукции. Оценка стоимости Segezha Group, проведенная компанией E&Y, составляет 124 млрд руб. (полная капитализация) или 10,38 руб. за одну акцию. Ожидается размещение 22,4% акций».

Также эксперт ожидает размещения банка «Совкомбанк» и золотодобытчика «Высочайший». X5 Retail Group (торговые сети – «Пятерочка», «Перекресток», «Карусель») также обсуждает планы отделения своего цифрового бизнеса и вывода на биржу этих онлайн-сервисов. О подготовке к IPO сообщал и автодилер «Рольф».

Аналитик ИФК «Солид» Дмитрий Донецкий замечает: «Для нас самое главное IPO этого года – это размещение компании Segezha Group. Инвесторы уже знают эту компанию по облигациям на МосБирже и составе холдинга «АФК Система».

По мнению эксперта, будет интересно и IPO «Высочайшего». У этого золотодобытчика впереди реализация ряда проектов, направленных на рост объемов производства. Таким образом, если будет предложена адекватная рыночная цена, то компания интересна для участия, поскольку сохраняется потенциал роста и есть понятные катализаторы.

Понятие и особая терминология IPO

В IPO непонятно все: от самой аббревиатуры до терминологии, которой пользуются опытные инвесторы, участвующие в этом процессе. Будем разбираться, чтобы не остаться за бортом аттракциона невиданной щедрости (так говорят профессионалы). А может, после изучения этот аттракцион предстанет в другом свете – например, в виде Поля Чудес, где Буратино зарыл свои золотые монеты и, сами знаете, что получил.

Что такое IPO

У каждого способа есть свои плюсы и минусы. Последний вариант позволяет привлечь суммы несоразмерно большие, чем при всех других. Для выхода на биржу компания должна стать публичной и открыто показывать инвесторам свою финансовую отчетность, т. е. деятельность становится прозрачной. Это накладывает определенные обязательства, но имеет неоспоримые плюсы, о которых еще будем говорить в статье.

Основные цели выхода предприятия на биржу:

- Повышение статуса компании и доказательство успешности ее деятельности. IPO – это определенная ступень в развитии, когда бизнес перестает быть стартапом, становится зрелым и может заинтересовать большее количество инвесторов.

- Получение дополнительного капитала на развитие: открытие новых производств, расширение существующих, модернизация, покупка других компаний и пр.

- Получение известности, рост доверия со стороны партнеров, клиентов, кредитных организаций, международных сообществ. Это в итоге приводит к расширению бизнеса и увеличению прибыли.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

У инвесторов, которые участвуют в IPO, одна задача – заработать. Предсказать заранее, достигнет или нет компания своих целей, выйдя на фондовый рынок, невозможно. Известны случаи, когда стоимость акций взлетала на несколько сотен процентов после начала торгов, но часто случается и обратная ситуация.

Компания Beyond Meat провела IPO в мае 2019 г. Через 3 месяца (на 1 августа 2019 г.) доходность сделки составила 61 %. Сейчас (на июль 2020 г.) прибыль – скромнее – плюс 35 %.

Компания Uber Technologies вышла на фондовый рынок в мае 2019 г. Через 3 месяца (на 1 августа 2019 г.) убыток по сделке составил минус 19,4 %. На июль 2020 г. – минус 24 %.

В этом кроется большой риск инвестирования в IPO, т. е. в покупке акций на старте продаж. Советы опытных инвесторов:

- Не входить на рынок первичного размещения, пока не научитесь самостоятельно оценивать компанию и ее перспективы.

- Не вестись на обещания брокеров о сумасшедшей прибыли, а смотреть пункт 1.

- Не вкладывать в акции более 10–20 % своего капитала.

- Диверсифицировать вложения, т. е. участвовать не в одном IPO, а в нескольких. Но финансовые затраты для такого подхода будут большие, потому что у многих брокеров есть порог входа.

Начинающие инвесторы должны изучить терминологию процесса первичного размещения. В ней встречаются непонятные слова: андеррайтер, аллокация и локап-период.

Андеррайтер

Критерии выбора посредника:

- опыт проведения процедуры первичного размещения;

- репутация на рынке;

- условия, на которых инвестиционная организация оказывает посреднические услуги.

Аллокация

Для одной сделки аллокация может составить, например, 5 %, для другой – 80 %. Это происходит потому, что одни компании известны и имеют хорошие перспективы развития, поэтому многие инвесторы хотят вложить деньги в нее с целью заработать на росте котировок. Другие не пользуются популярностью, и желающих приобрести их акции немного.

Получается, что при инвестировании в IPO, например, 10 000 $ в первом случае инвестор купит ценные бумаги только на 500 $, а в другом – на 8 000 $. Процент удовлетворения заявки может оказать существенное влияние на доходность всего портфеля, поэтому надо очень внимательно подбирать компании для инвестиций.

Локап-период

Цели, которые преследует введение локап-периода:

- избежать обвала котировок в случае массовой продажи ценной бумаги;

- избежать волатильности и поддержать стабильность на рынке.

Сегодня есть брокеры, которые дают возможность участия в первичном размещении и без локап-периода. Например, в Тинькофф Инвестициях. Но требуется статус квалифицированного инвестора.

Возрождение IPO на российском рынке

В 2019 году на российский рынок вышла лишь одна компания, HeadHunter, что стало первым IPO российской технологической компании за шесть лет (со времен выхода на биржу QIWI в 2013 году) и первым за два года для отечественных предприятий в целом. Всю компанию оценили в $675 млн, а за два дня после IPO ее капитализация выросла почти на четверть. При размещении на бирже Nasdaq компания заработала $220 млн. Это событие инвесторы оценили как позитивный сигнал для отечественного венчурного рынка (по данным отчета «Венчурный Барометр 2019») и проиллюстрировало, какой должна быть российская компания по темпам роста, масштабу выручки, занимаемой доле рынка.

В ноябре 2020-го на IPO с успехом вышла российская e-commerce компания Ozon. Ретейлер привлек $1,2 млрд, инвесторы оценили компанию в $6,2 млрд с учетом всех конвертируемых займов и опционов. В первые часы торгов акции компании подскочили в цене на 30-40%: спрос на IPO сейчас настолько высокий, что начало торгов практически каждой компании сопровождается очень сильным ростом цены, вплоть до 100%.

В 2021 году о намерениях выйти на IPO заявило уже несколько российских игроков. Первым стало размещение дискаунтера FixPrice на Лондонской бирже. Компания успешно пережила пандемию и только умножила свою выручку за последние годы. На старте торгов капитализация компании по оценкам должна была составить $8,3 млрд.

Самоизоляция и так стала драйвером спроса активных розничных инвесторов, но низкие ставки по депозитам буквально вынудили физические лица прийти на биржу и познакомиться с другими инвестиционными инструментами. В России в том числе произошел переток частного капитала — люди решили перенести свои накопления в фондовые инструменты, и доля акций в инвестиционном портфеле физических лиц возросла. Это произошло в том числе благодаря снижению барьеров для входа на фондовый рынок: мобильные приложения сделали этот процесс удобнее и проще. Более того, даже при увеличении ставки по депозитам обратного оттока не ожидают, так как «физики» уже переступили этот порог инвестиционной грамотности.

Индустрия 4.0

Самые удобные мобильные приложения для управления вашими деньгами

На данный момент популярность акций, их перманентный рост, позитивные ожидания и шумиха вокруг IPO вынуждают частных инвесторов оставаться на бирже и следить за развитием событий. В 2021 году ожидается, что на рынок могут выйти до десяти российских компаний и провести первичные и вторичные размещения на российских и зарубежных площадках на сумму около $10 млрд. Bloomberg отмечает, что если такой сценарий осуществится, что этот год станет лучшим для российских компаний с 2013 года.

Как принять участие в IPO?

В ipo на бирже могут принимать не только частные инвесторы, но банки и фонды. Это, как по мне, хорошая практика, ведь сразу потенциальный круг инвесторов расширяется, наблюдается активизация конкурентной среды. Для частных вкладчиков надо иметь открытый счет у брокера с определенной суммой. В шорт-листе каждого брокера собрана важная и актуальная информация об определенных компаниях, что планируют IPO

Далее важно определиться с максимальной суммой для вложения

Аналитики и эксперты рекомендуют максимальный показатель поделить на 3, и вложить каждую часть в IPO определённой компании. Таким образом, вы сможете получать доход в промежутках между периодом Lock up.

Далее подается заявка, пополняется брокерский счет, и посредник проводит операции. После этого информация с изменениями обновляется в вашем аккаунте.

Как работают подобные инвестиции

Разобрав, что такое ipo, сильные и слабые стороны и для чего он нужен, нужно понять: какую пользу с этого процесса можно получить. Компания привлекла деньги от разных инвесторов, но при этом никто не знает, как ее ценные бумаги поведут себя на рынке. Для компаний очевидна существенная возможность быстро привлечь деньги. История знает множество успешных привлечений: General Motors (2010 год, 18 млрд. $), Facebook (2012 г, 16 млрд.$), Alibaba Group (2014 г, 25 млрд.$). Инвестору остается как-то просчитать наперед, проанализировать и выбрать именно «те» компании.

Возможно ли досрочное закрытие инвестиций

Такой вопрос настолько же популярный, как и то, как участвовать в ipo. Да, это возможно, примерно через 180 дней, как акции будут добавлены на биржу: зафиксируете прибыль и получите деньги на счет

Важно дождаться окончания периода Lock up, и тога полученные средства можно вложить в другое направление. Например, в работе Юнайтед Трейдерс ранее минимальное время для сохранения денег в инвестициях было 3 месяца

Как правило, за досрочное снятие денег взымается комиссия от 10 до 15%. Для каждой биржи и ценных бумаг период свой.

Как выбрать брокера

Я говорила не один раз, что торговля на бирже без посредника невозможна

В выборе подходящего брокера рекомендую обращать внимание на тех, которые уже положительно себя зарекомендовали на рынке, предварительно необходимо оценить условия сотрудничества с ними (размер комиссий, сумма для минимального старта). Плюс, стоит понимать, что не все брокеры участвуют в таком направлении

Задаваясь вопросом, как купить акции компании до выхода на ipo, стоит проанализировать соответствующую нишу, чтобы спрогнозировать возможный рост ценных бумаг того или иного акционерного общества.

Что такое IPO — определение и суть процесса

Для более точного определения любого финансового термина я стараюсь объяснить его простыми словами, и если вас интересует что это такое аббревиатура ipo, отвечу: это первичное размещение акций на биржевых рынках. Многие эксперты говорят о том, что процесс может переместить владельца пакета в топ Forbes или же вовсе оставить без средств к существованию.

Термин пришел из английского языка Initial Public Offering, и означает процедуру на получение разрешение для торгов. Этот этап проходят все ценные бумаги на разных биржах.

В одном из своих материалов о стратегии управления инвестиционным портфелем, я детально описывала, что акции могут выступать валидным инструментом для получения прибыли, если грамотно подойти к определению брокера и выбора вида ценных бумаг. Интересно, но акции Твиттер на момент добавления котировались 6 долларов за штуку, а в первые сутки увеличили в стоимости в 2 раза; через год отметка опустилась ниже 20 долларов. Но цена во время выхода на биржу принципиально важная.

Как и зачем проводится IPO

Во время добавления акций и начала их продажи, компания меняет свой юридический статус с частной на акционерную. В нашей стране принято говорить о переходе от ЗАО (закрытого акционерного общества) к публичной акционерной компании. Доступно добавление акций и для ООО.

Важно знать, что это такое, и какие ключевые этапы проходит ipo на бирже. От различных показателей зависит финансовые перспективы каждого инвестора, особенно того, кто готов вложить крупные суммы

Пять плюсов IPO

В статье на своем GQ Blog Monitor я говорила, что акции относят к долгосрочным инвестициям, ведь достаточно редко они сразу показывают изменения котировок в нужных направлениях. Именно поэтому добавление ценных бумаг на различные биржи имеет ряд существенных плюсов. На некоторых предлагаю остановиться далее. Основные преимущества ipo, что во многом делает похожий процесс с ico:

- Для компании быстрое привлечение значительных инвестиций, которые не сосредоточены в руках одного владельца.

- Данные о справедливой капитализации компании — актуальная рыночная стоимость в сегодняшних условиях.

- Поиск высокопрофессионального топ-менеджмента для дальнейшего управления компанией.

- Возможность использования акций как платежного средства на выгодных для контрагентах и компаний условиях.

- Появление в листинге мировых бирж — улучшение репутации.

Все эти преимущества прямо отвечают за грядущую рентабельность инвестиций покупателей, но все равно необходимо и самостоятельно оценивать риски и подбирать наиболее подходящие инструменты для вложений.

Что такое народное IPO

Если в случае классического IPO, основная задача — привлечение денег, что делает его похожим с краудфандингом, то народное отличается более широким спектром задач. Среди них:

- предоставление возможности жителям страны купить акции крупных компаний;

- развитие рынка ценных бумаг;

- расширение инвестиционных программ за счет средств граждан.

В некоторых странах народное IPO поддерживается государственными органами, и для этого выдаются специальные указы

Это важно, чтобы подогреть популярность к главной бирже, и, как правило, ipo проходит проще и быстрее, ведь специалисты уже знают, что это такое и имеют опыт добавления других ценных бумаг на биржу. Традиционно «продвигается» только одна компания в определенный промежуток времени

Но для достижения финальной цели проходят все необходимые периоды.

Этапы выхода на IPO

Мало просто владельцам компании захотеть добавит акции на биржи, нужно пройти определенные этапы. Как правило, процедура длиться от полугода до года и не всегда завершается успехом. Для начала компания должна нанять инвестиционный или несколько банков, которые берут на себя все сложности процесса. Специалисты не просто знают что это, и проводят выход на ipo максимально грамотно, готовя все необходимые пакеты документов.

Практически можно заняться подготовкой вывода собственных акций на биржи самостоятельно, но этим никто не занимается, поскольку достаточно долго и сложно.

Популярность акций как финансовых вложений, не теряется с годами. Некоторые ценные бумаги не показывают роста, но наличие их в общем инвестиционном портфеле добавляют солидности и класса инвестору. Предлагаю далее детально познакомиться с особенностями каждого этапа первичного выхода на биржу на моем gq-blog.com, чтобы понять, какая роль каждого из них, и как это влияет на стоимость ценных бумаг.

Предварительный

На этом этапе проводятся переговоры, чтобы определить, какая стоимость ценной бумаги, тип, общее количество акций и таким образом наперед оценивается грядущая капитализация. Немало важный шаг — оценка финансовой ситуации и информационной прозрачности компании

В любом бизнесе это важно, поскольку формирует уровень репутации и доверия клиентов

Во многом процесс похож и на работу с проектами, которые привлекают капитал, но не по средствам продажи акций, и о них детально в материале, что такое ICO. На этом этапе, как правило, проводятся сборы учредителей и принимается решение вывести ценные бумаги на биржи. Результаты голосования фиксируются в специальных документах, которые затем прикладываются в генеральный пакет документов

Важно найти и андеррайтера. Как правило, ставка делается на тех, кто уже работал в таком сегменте и имеет широкую линейку клиентов, которым может предложить акции эмитента

Подготовительный

Иногда подготовительный этап отождествляют с предварительным, но разница в том, что уже детально продуманы все риски. Далее составляется договор с указанием всех принципиальных моментов между компанией и андеррайтером (банки, брокерские компании). Именно последняя структура подает весь готовый пакет документов в специальные органы. В России это Центральный Банк России. Также этот этап называют pre ipo. В ходе подготовки документов указываются:

- биографии руководства;

- финансовая отчетность;

- пакет разрешающих деятельность документов.

Ключевой показатель — ebitda — доналоговая прибыль — по сути, какая прибыль компании без учета амортизационных отчислений. Это аналитический показатель и не относится к ряду обязательных бухгалтерских показателей. Регулирующий орган при потребности может запросить дополнительные уточняющие документы.

Основной

Для того чтобы initial public offering прошло эффективно и правильно, на 3-ем этапе проводится сбор заявок на акции и окончательное определение цены. Сбор заявок сразу показывает, насколько цена устраивает потенциальных клиентов. Наступает этап размещения акций. Это можно сделать 2 способами подписки:

- открытая;

- закрытая.

Первая предусматривает работу с неограниченной по количеству аудиторией, вторая имеет четкие уточнения о круге потенциальных документах, указанные в эмиссионных документах. Для России популярно первое направление, для западного биржевого рынка — именно закрытый тип.

Завершающий

Финальный этап называется листинг, когда акции попадают на биржи и могут торговаться. Именно здесь можно провести анализ и сравнить, каких именно результатов удалось достичь. Если цена выбрана максимально адекватно под рыночные условия, значит, эмитент может рассчитывать на формирование стабильной репутации надежного партнера. Когда акции появляются на сайте бирж, можно говорить, что ipo практически подошло к концу, но чтобы полностью завершить процесс и закрыть раунды, необходимо дождаться хотя бы недели-месяца, проследив, что за изменения происходят с котировками. Это показательный период для определения, куда инвестировать новичку как самостоятельно, так и отдавая средства в доверительное управление.

Заинтересованность владельцев компании наиболее заметна в финале. Так, после добавления акций Apple на биржи, за 2 дня торгов 300 человек учредительного состава корпорации стали владельцами миллионных сумм.

Как участвовать в IPO в России?

Из РФ можно участвовать в IPO зарубежных (опция не доступна для государственных служащих) и российских компаний. Как уже упоминалось ранее, доступ открыт только для квалифицированных инвесторов. Для неквалифицированных инвесторов альтернатива имеется в виде ЗПИФ «ФПР» от ФФ.

Для участия в IPO инвестору предстоит пройти ряд этапов, основные из которых:

Поиск брокерской или инвестиционной компании. Актуальный список IPO брокеров.

Какие брокеры дают доступ к IPO?

Из популярных инвестиционных и брокерских компаний с доступом к IPO можно отметить:

«Фридом Финанс», «Финам», «Атон», «Тинькофф», Just2Trade, United Traders, Exante.

Каждая из указанных выше компании выставляет собственные требования к инвесторам по: размеру комиссий, аллокации, сроку «локапа», минимальному порогу для участия, уровню квалификации и многому другому. Эти требования часто меняются, поэтому проще всего отслеживать их на официальных сайтах брокеров.

Если счет открыт у зарубежного брокера (к примеру: Interactive Brokers или Just2Trade) и инвестор является налоговым резидентом РФ, то необходимо самостоятельно уведомить налоговую службу РФ об этом. Сделать это следует в течение 30 суток после открытия такого счета. Ежегодно в налоговый орган понадобится сдавать отчет о движении денежных средств, а также самостоятельно уплачивать налоги с полученного дохода, если таковой имеет место быть.

Условия договора! Важны нюансы, к примеру:

- В QBF – вывод средств занимает порядка 1 месяца, размер «аллокации» публикуются после IPO.

- Во «Фридом Финанс» — инвестор покупает не акцию компании выходящей на IPO, а обязанность брокера дать акции через 3 месяца. Акции хранятся в холдинге FF, для инвестора это означает не прямое владение акциями.

Такого рода нюансов предостаточно у каждой инвест-компании. Выбрать стоит ту, с условиями которой удастся морально смириться.

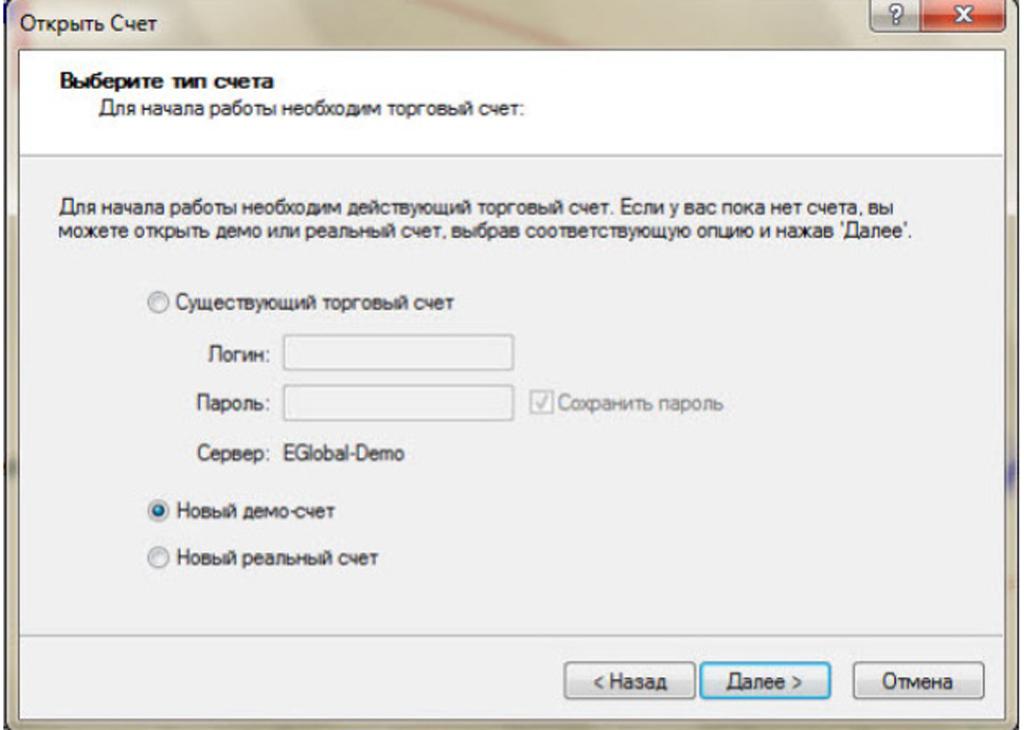

Как подать заявку на участие в IPO?

Для примера возьмем «Фридом Финанс», разобьем весь процесс на этапы:

Стоит обратить внимание на распределение акции в данной компании. Размер «аллокации» во «Фридом Финанс» зависит от «рейтинга для участия в IPO»

Чем выше общий коэффициент клиента, тем больше составит «аллокация»

Важно, не стоит всем силами стремиться к уровню 5 из 5, так как некоторые показатели оценки являются не всегда выгодными для инвестора. К примеру – комиссия, которую не нужно стремиться увеличивать, а следует наоборот сокращать

Так или иначе данную тему затрагивает большинство инвестиционных инфлюенсеров. Наиболее популярные из которых: Александр Кондрашов, Филип Олейник, Степан Ермаков и Николай Мрочковский.

Глобальный бум IPO как драйвер ожиданий

Во всем мире 2020 год окрестили не только годом COVID, но и годом IPO, который стал рекордным в истории США. По данным Bloomberg, компании во всем мире привлекли $218 млрд через IPO, что на 36% больше, чем в 2019 году. По подсчетам же Refinitiv, за 2020 год на мировые площадки вышли 1 755 эмитентов, которыми суммарно было привлечено $324,14 млрд. На биржи США вышло 480 компаний (например, Snowflake, Airbnb, DoorDash), что вдвое больше, чем годом ранее (в сумме они привлекли около $180 млрд), в Европе более 160 компаний собрали $28,3 млрд.

Факторы мировой популярности IPO:

- Международный рынок находится на историческом пике после стремительного восстановления с минимумов марта 2020 года. В период с марта по июнь 2020 года суммарные объемы IPO были ниже соответствующих показателей 2019 года. В июне случился переломный момент — объемы привлечения начали превышать суммы предыдущего года. Наибольший объем размещений пришелся на второе полугодие — фондовый рынок быстро восстанавливался после коронавирусного падения.

- Переток частного капитала и накоплений на биржу. В ноябре 2020 года был зафиксирован глобальный рекорд по недельному притоку средств на глобальные рынки акций — $44,5 млрд. Также заметен отток из фондов и инструментов фиксированной доходности в сторону акций со стороны институциональных инвесторов. Подобная ситуация и инфляция рынка — привлекательная среда для компаний, готовящихся к IPO. Это подтверждает рост классических первичных размещений и SPAC.

Бум размещений через SPAC (Special purpose acquisition company — специализированная компания по целевым слияниям и поглощениям) стал феноменом 2020 года. Такие компании не ведут операционную деятельность. Их создают для привлечения средств инвесторов с целью вывода на биржу частной компании путем поглощения, а не IPO. На размещения SPAC пришлась почти половина объемов IPO США — $82 млрд. Например, с помощью SPAC на биржу выходит стартап Arrival основателя Yota Дениса Свердлова. В целом же тренд на рискованные вложения связывают с ростом ожиданий инвесторов от технологических бизнесов, которые в ближайшие годы смогут трансформировать рынки и стать новыми лидерами

Осторожность инвесторов в ситуации неопределенности в начале 2020 года к концу года сменилась аппетитом к риску

Положение дел на внешних рынках в текущий момент располагает компании начинать действовать. Компании склонны выходить на IPO на пиках для того, чтобы продать акции по большей стоимости в текущей ситуации ажиотажа. Этот ажиотаж не чужд и российским компаниям, которые также планируют оседлать эту волну.

Экономика инноваций

Что такое IPO и раунды инвестиций

Немного истории

Первые упоминания про компании с устройством в виде акционерного общества мы можем найти во времена Римской империи. Уже в те времена доли у таких компаний можно было приобрести на внебиржевом рынке. Такая система позволяла привлекать средства для компаний и стала первым прообразом сегодняшнего IPO.

Первое задокументированное размещение своих акций в публичном доступе, прошедшее официальную регистрацию, произошло в 13 веке (16 июня 1288 года). Необходимое финансирование тогда смогла получить шведская компания Stora Kopparberg, которая занималась добычей меди. Компания существует и сегодня под брендом Stora Enso, тикер акций на бирже STERV (HEL).

Известным крупным IPO прошедшего времени считается продажа акций компании General Motors, состоявшаяся в далеком 2010 году на площадке NYSE и позволившая привлечь дополнительные 23,1 млрд долларов. Концерн ABC, успешно заработавший в том же самом году на акциях почти 22,1 млрд. долларов. Рекордсменом среди известных IT-компаний стал Facebook, который двумя годами позднее смог привлечь сумму в 18,4 млрд. долларов.

Знаменитый концерн ENEL SpA из Италии в течение многих лет являлся лидером IPO именно по объему привлеченных финансов. В далеком 1999 году он смог получить 16,5 млрд. долларов, но в скором времени из-за снижения имеющихся объемов покинул площадку NASDAQ.

Самое первое IPO компании в нашей стране очень разочаровало многочисленных инвесторов. По прогнозам, акции ВТБ должны были вырасти в течение года на 20-40%. В результате за 22 месяца цена вопреки ожиданиям снизилась практически на 88% с достигнутого рекорда в 17,5 копеек до минимального уровня в 1,9 копейки. Весьма успешными и результативными стали действия с акциями Мосбиржи на ее собственной площадке. В результате они были проданы на сумму в 15 млрд. рублей, причем котировки в течение года значительно выросли на 20%.

Самыми быстрорастущими были признаны размещаемые акции Алибабы, которые буквально в первый день проводимых торгов стремительно подорожали на 192%.

Практика инвестиций в IPO

Что нужно сделать на практике для инвестиций в привлекательные акции, выходящие на биржу? Понятно, можно купить компанию в первый день ее появления и держать сообразно своим представлениям. Но акцию можно взять и заметно раньше. Каким образом?

Дело в том, что некоторые брокеры сотрудничают с венчурными фондами, которые покупают доли бизнеса в перспективной компании и при удачном стечении обстоятельств доводят их до IPO. Поэтому предусмотрительно подав заявку на приглянувшееся IPO можно поучаствовать в нем небольшой суммой, начиная от нескольких сотен долларов.

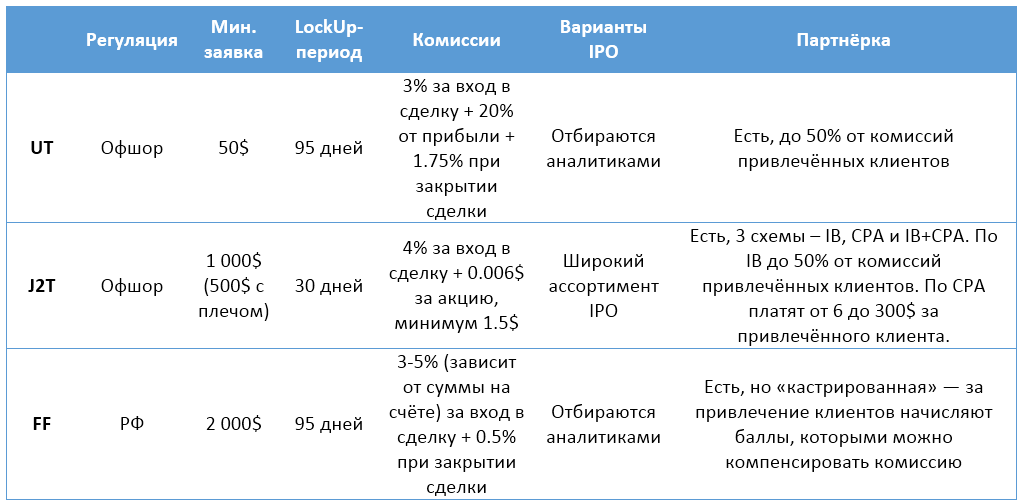

Брокеры, предоставляющие подобные услуги, называются IPO-брокерами. В настоящий момент услуги предоставляют Just2Trade, United Traders и Fridom Finance. Открыв брокерский счет в этих компаниях, остается подать заявку в рамках минимальной суммы — хотя ее могут и не удовлетворить или же удовлетворить частично. Подробные условия ниже:

Здесь стоит отметить пару важных вещей. Комиссии брокеров достигают 5%, что очень немало. В отношении регулирования наиболее «серым» является United Traders — он же наиболее жаден до прибыли, хотя и предлагает минимальную входную сумму.

Период LockUp это срок (отсчитываемый с момента первого дня акции на бирже), раньше которого инвестор может продать акцию только со штрафом 10-20%. Все эти минусы должна перевесить более выгодная цена покупки акции – ниже, чем в первый день на бирже – и дальнейший рост котировок в течение LockUp. Насколько это вероятно? Читаем дальше.