Венчурный проект

Содержание:

- Механизм венчурного инвестирования

- Венчурная история или нет

- Этапы развития предприятия с инвестированием венчуром

- Примеры венчурного финансирования

- Венчурные компании

- Советы

- Что такое венчурный фонд, как именно он функционирует? Сравнительная таблица венчурного инвестирования и банковского кредита

- Венчурный фонд это

- Российский опыт венчурного инвестирования

- Где искать проекты

- Инвесторы

- Предсказуемость инвестиций

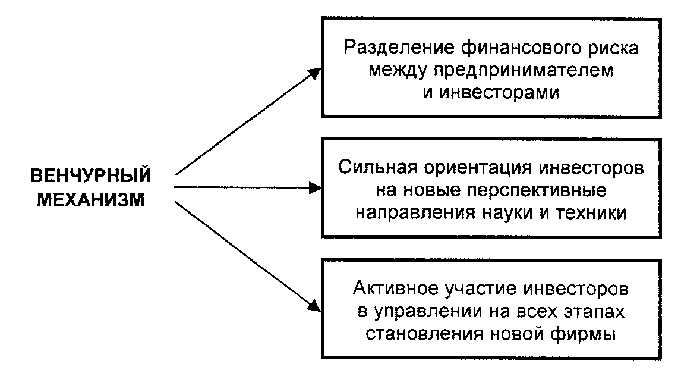

Механизм венчурного инвестирования

Самым популярным механизмом инвестирования на сегодняшний день является распространенная методика объединения инвестиций в одном венчурном фонде, который и осуществляется контроль за средствами. Это диверсифицирует возможные риски и, несмотря на неудачи вложений в проекты, которые не дали нужного развития, фонд способен показывать наилучшие результаты.

Преимущества этого механизма венчурных инвестиций является более профессиональный отбор стартапов, что снижет риски в будущем. Фонд берет на себя обязательства по выполнению маркетинговых исследований, оценке рисков и распределении вкладов. Ограничением может послужить критерии поставленные фондом, где сумма вклада не должна быть ниже 500 тысяч долларов. Так же многие фонды работают исключительно с проверенными людьми, такие фонды больше напоминают закрытый клуб любителей-авантюристов.

Можно проводить венчурное инвестирование и через специально созданные клубы инвесторов. Тогда инвестор перекладывает бремя поиска проекта и организацию сделки по всем правилам клубу и выплачивает соответственно комиссионный взнос. Преимущество для вкладчика заключается в экономии собственного времени на этапе организации сделки. Более того, клубы дают возможность делать инвестиции в интернете и становиться соинвестором, что существенно облегчает задачи на начальном уровне, ведь суммы можно вкладывать минимальные, но при этом поддержать действительно стоящий проект. Еще одним из возможных вариантов сможет быть создание собственного венчурного фонда.

Но он отличается наличием самого большого процента риска и в случае проигрыша можно потерять все. А можно приобрести хорошую прибыль. В данном случае инвестор просто обязан изучить все риски досконально, ему просто необходимо знать, как работает фонд в малейших деталях и конечно ему следует иметь приличную сумму денег, потому что юридически грамотно оформить фонд — дорогое удовольствие. В среднем, если подсчитать рекламную компанию, аренда помещений, подключение третьих лиц к организации процесса стоит около 10 млн. долларов.

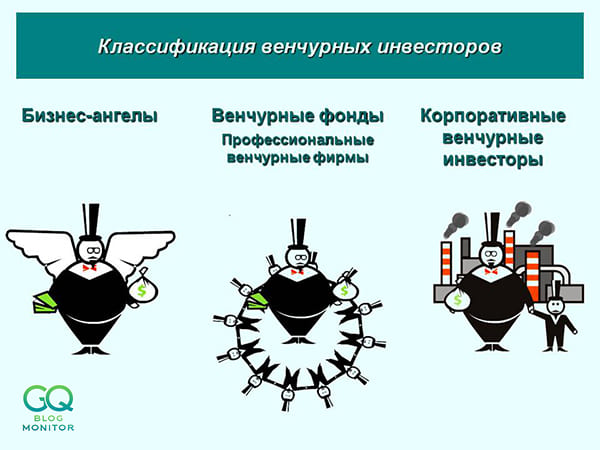

Для менее состоятельных венчурных инвесторов подойдет практика так называемого бизнес-ангела, когда инвестор самостоятельно ищет молодой перспективный бизнес, и вкладывает в него свои средства. Размер таких инвестиций начинается от нескольких тысяч в долларовом исчислении.

Направление инвестиций

По направлению вложенных средств фонды венчурных проектах имеют несколько направлений: корпоративное, государственное и частное. Корпоративные вклады проводят только по согласованию корпораций учредителей. Ярким примером данного направления инвестиций является компания Cisco Capital или Intel Capital. Наиболее же востребованными отраслями для таких вложений являются – IT-сфера, банковские услуги, здравоохранение, производство.

Стратегия развития

Каждая инвестиция требует определенной стратегии, это формирует целевые запросы, согласовывает действия участников инвесторов и соискателей. Кроме того, стратегия также решает вопросы дисбаланса в том или ином направлении. Целью и задачей инвестирования, в первую очередь, является мобилизация предпринимательской среды, поддержание качества производимых продуктов на должном уровне для достижения высокой конкурентноспособности.

Заключение договора

Заключение венчурной сделки закрепляется подписанием целого пакета документов, регулирующих правовую деятельность, как со стороны инвестора, так и со стороны соискателя инвестиций. В пакет документов обязательно входят:

- Протокол разногласий по контракту;

- Акт приема передачи результатов;

- Договор инвестирования средств;

- Дополнительный договор об инвестировании;

- Протокол разногласий по договору.

Договор должен соответствовать образцу формы принятой законодательством. Не являясь специалистом в юриспруденции, рекомендуется нанять со стороны профессионального юриста.

Контроль своих средств

Часто успешные венчурные инвесторы интересуются именно венчурными инвестициями, а не портфельными и осуществляют контроль со своей стороны. Более того венчурный инвестор может принимать непосредственное участие в развитии бизнеса, помогая советами, опытом и действиями, которые влекут за собой больше, нежели просто привлечение денежных средств. Такой подход позволяет участвовать, планировать действия и развивать компанию.

Венчурная история или нет

Это первый вопрос, который нужно себе задать. Его можно задать в любой момент запуска или работы над бизнесом. На этапе идеи он вам позволит продумать план с нуля, а на этапе работающего бизнеса — основные стратегические задачи и KPI.

Венчурный бизнес или стартап отличаются от любого частного бизнеса тем, что фокусируются на росте. Задача стартапа кратно расти по ключевым показателям максимально возможный промежуток времени. О прибыльности забывают только частично — ваша все же должна расти (улучшаться) со временем, а вы должны выходить в прибыль. Однако в малом бизнесе срок выхода на прибыль должен быть минимальным, потому что он должен почти сразу окупить инвестиции.

В этом и есть ключевое отличие. Отсюда вытекает определение венчурных инвестиций.

Венчурные инвестиции — это высокорискованные вложения в капитал (в различной форме) частных компаний, ориентированных на быстрый рост бизнеса.

Этапы развития предприятия с инвестированием венчуром

У предприятия уже есть конкретная бизнес-идея, но продукт еще не создан. Проходят работы по созданию тестового образца. Инвестирование происходит именно на этом этапе.

Этап старт-апа

К данному этапу продукт уже создан в опытном образце, проводят его тестирование и проверку.

Ранний этап

Создан конечный продукт, исправлены все ошибки и недочеты. Он готов к запуску в производство и выходу на рынок.

Этап расширения

Начало активных продаж полученного продукта.

Этап позднего развития

Компания расширяется, идет наращивание прибыли и преобразование в крупное публичное предприятие.

Примеры венчурного финансирования

К ярким примерам удачного инвестирования в стартапы и рисковые предприятия невозможно не отнести Apple, Microsoft и Intel: некогда зарождавшиеся представители IT-сферы проводили планерки в гараже, а идеи держали не на компьютерах, а на исписанных листках бумаги. Но неопределенное будущее с помощью инвесторов сложилось, как в голливудском фильме. Отныне об Apple, Microsoft и Intel не слышал только ленивый.

К чуть менее известным вариантам инвестирования стоит отнести графический редактор Prisma, сервис LinguaLeo, посвященный изучению английского языка, или же «СВЕТ», организацию, занимающуюся не IT-технологиями, а осветительными приборами и декоративными элементами, дополняющими интерьер.

Венчурные компании

Венчурная фирма — это недавно зарегистрированное предприятие малого бизнеса, созданное для запуска и ведения бизнеса на основе инновационных бизнес-идей, технологий или продуктов.

Цель любого венчурного предприятия: скорейший выход на безубыточность и рост стоимости капитала.

Обязательные условия создания:

- наличие инновационной идеи;

- существующая или потенциальная рыночная потребность в новом продукте или технологии;

- наличие венчурного предпринимателя, готового реализовать проект на базе предложенной идеи;

- наличие или потенциальная возможность привлечения высокорискового капитала.

Рассмотрим особенности венчурных фирм.

- Компания зарегистрирована недавно или находится в стадии юридического оформления.

- Компания еще не вывела товар на рынок или сделал это недавно.

- Компания нацелена на принципиально новый сегмент рынка или планирует захватить большую долю существующего рынка за счет инновационного характера продукта.

- Компания остро нуждается в денежных вливаниях для:

- завершения научно-технических исследований и разработок;

- приобретения оборудования;

- пополнения оборотного капитала;

- выведения и продвижения продукта на рынке.

- Финансирование компании носит характер прямых или портфельных инвестиций в капитал. Структура источников финансирования и инвесторов по мере роста компании усложняется. Долговое финансирование практически не используется.

-

Компания часто функционирует в особой экономической зоне (льготные режимы), пользуется поддержкой бизнес-инкубаторов, бизнес-акселераторов и технопарков.

-

Компания еще не стабилизировала прибыль, находится в убыточной фазе роста.

-

В компании создана небольшая проектная команда, в которую входят:

- руководитель проекта из числа успешных предпринимателей или бизнес-ангелов;

- научные работники в специализированной области;

- высококвалифицированные специалисты в области маркетинга и развития бизнеса (успешные ученые бизнесменами обычно не являются).

По направлению разработок выделяют следующие виды венчурных предприятий:

- Независимые венчурные предприятия — создаются венчурным предпринимателем или авторами идеи и нацелены на самостоятельное развитие.

- Внутренние венчурные компании — выделяются из более крупной структуры (корпорации, НИИ) для разработок в конкретно заданной области.

- Внешние венчурные компании — внедряются в сферу интересов бизнесменов или НИИ, организуют привлечение венчурного финансирования, предоставляют им свои научные и экспериментальные разработки, оказывают консультации и т. п.

По рыночному охвату:

- Венчурные фирмы эксплеренты — специализируются на создании новых или радикальном преобразовании существующих сегментов рынка. Занимаются широким продвижением принципиально новых продуктов и технологий.

- Фирмы патиенты — ориентированы на преобразование узкого сегмента рынка.

По масштабу объектов:

- Венчурные фирмы виоленты — серьезные компании, имеющие квалифицированный персонал, обладающие высоким уровнем развития технологий и достаточным капиталом. Входят в сферу интересов крупных компаний, нацеленных на крупносерийный и массовый выпуск продукции для широкого круга потребителей.

- Фирмы коммутанты — ориентированы на средний и мелкий бизнес регионального масштаба.

В своем жизненном цикле венчурное предприятие проходит через следующие фазы и стадии.

Предстартовая фаза (pre-stratup) жизненного цикла. Стадии:

- предпосевная (pre-seed);

- посевная (seed);

- прототип (prototype);

- работающий прототип (working prototype);

- альфа версия продукта или технологии (alpha);

- закрытая бета-версия технологии или продукта (private beta);

- публичная бета-версия технологии или продукта (public beta).

Стартовая фаза (startup). В этой фазе выделяют:

- раннюю стадию запуска (launch, or early startup);

- позднюю стартовую стадию (late startup).

Наконец, фаза развития (post startup) включает в себя:

- стадию раннего роста (early growth);

- стадию расширения (expansion);

- предфинальную стадию (mezzanine);

- стадию выхода (exit).

Советы

Если есть свободный капитал, базовые знания о высоких

технологиях (как вариант) и отсутствует страх потерять накопления, то вполне

можно попробовать добиться успеха в венчурных инвестициях. Это можно сделать несколькими

способами:

Инвесторы

Самый простой способ стать венчурным инвестором — это оказывать финансовую поддержку людям из близкого окружения, с интересными идеями. Главное – заниматься профессионально и методично.

Краудфандинговые платформы

Коллективные платформы, которые объединяют средства мелких

инвесторов — оптимальный вариант для небольших вложений (10-15 тысяч $).

Международный ресурс Angellist или российский StartTrack хорошо зарекомендовали

себя для благополучного старта в венчурных инвестициях. За дополнительное

вознаграждение уже опытные инвесторы помогут не ввязаться в откровенно

рискованный стартап и распределить финансы на 10-15 проектов с максимально

благополучным прогнозом.

Синдикаты

Популярный вариант венчурных инвестиций – синдикаты на

ранней стадии. Они создаются, как на краудфандинговых платформах, так и при

фондах. Можно проводить совместное финансирование с одним из участников клуба.

Риски снижаются за счет взаимодействия с опытными инвесторами. Но прибыль тоже

снижается. Придется заплатить процент за юридическое сопровождение (10%),

вознаграждение за успех (20%) и налоги (10-15%).

Венчурный фонд

Если вы можете есть капитал более 1 млн $, который лежит без дела, можно обратить внимание на венчурные фонды. За 3-5 лет фонд разложит средства в 15-20 перспективных компаний

Преимущества инвестора в этом случае – на него работает целая команда опытных специалистов, которая делает получение прибыли практически гарантированным. Из минусов – деньги надо внести все и забыть о них, как минимум на 3 года (в среднем 3-7 лет).

ТОП 5 российских венчурных фондов, с надежной репутацией:

- PBK — государственный фонд, работает с 2009 года,

ориентация — научно-технические разработки. - Prostor Capital — существует с 2011 года, завоевал

безупречную профессиональную репутацию, благодаря низкому проценту неудачных

сделок. - Russian Ventures – основатель фонда Евгений

Гордеев специализируется на IT технологиях уже больше 20 лет. Поэтому в 90%

случаев принимает правильные решения. - Softline – основан в 2008 году, капитал 20 млн $.

Ориентация классическая для России – информационные технологии. - ABRT – работает с 2006 года, вкладывает деньги в

бизнес, связанный с разработкой программного обеспечения.

Доверяя фонду свои немалые деньги, начинающий инвестор

получает почти гарантированную прибыль (90%) или хотя бы не уходит в минус, что

тоже считается положительным результатом в венчурных инвестициях.

Что такое венчурный фонд, как именно он функционирует? Сравнительная таблица венчурного инвестирования и банковского кредита

Если вас заинтересовали перспективы венчурного финансирования, однозначно необходимо ознакомиться с базовыми определениями из этой сферы. Начнем с венчурного фонда, как с одной из основных организаций в этой сфере инвестирования.

Что такое венчурные фонды? Современные организации, которые занимаются рискованными финансовыми операциями. Венчурный фонд – это компания, которая ведет деятельность по финансированию стартапов или действующих организаций, запрашивающих подобную помощь. Деятельность венчурных фондов связана с серьезными рисками, но и его участники ожидают от сопровождаемых проектов сверхприбыли.

Венчурные фонды подразделяются на несколько видов:

- специализированные (вложения осуществляются в определенный регион или сегмент экономики);

- универсальные (их работа не зависит от географического фактора или от сферы деятельности).

Для уменьшения рисков, венчурные фонды всегда прибегают к диверсификации капитала. Они распределяют финансовые средства между несколькими организациями. Венчурные инвестиции в стартапы осуществляются частично. Ни один инвестор не вложит все свои деньги в одно дело. А дальше работает простой и действенный принцип: если одна компания сливает вложения, остальные прибылью перекрывают убытки.

Статистика показывает, что даже при хорошем анализе ситуации, лишь 30% проектов приносят в итоге прибыль, а остальные быстро уходят с рынка, потратив деньги впустую. Но эта малая доля способна многократно перекрыть убытки.

Куда может инвестировать венчурный фонд?

- В бизнес-идеи, которые имеют хороший потенциал, но финансирования у них не хватает даже для создания первых образцов продукта, чтобы их смогли оценить потребители.

- В недавно возникшие компании, которым не хватает исследовательской работы для улучшения своих предложений.

- В компании, конкурирующие продолжительное время и имеющие готовый продукт для дальнейших продаж. Здесь организации не хватает средств для вывода новых или улучшенных версий продукта.

- В опытные компании, нуждающиеся в дополнительном расширении. Таким организациям зачастую не хватает средств, чтобы расширить географию продаж своего продукта и нарастить товарооборот. Дополнительные вливания из венчурного капитала становятся настоящей «инъекцией жизни». Компания получает второе дыхание и быстро растет, основываясь на уже имеющемся опыте работы.

Создание венчурных фондов осуществляется с легкой руки опытных предпринимателей, которые больше не хотят самостоятельно заниматься бизнесом, но имеют достаточно знаний о рынке, чтобы распознать удачный проект или идею.

Их работа осуществляется в несколько этапов:

- Предприниматели ищут на рынке новые идеи, которые в перспективе способны принести прибыль.

- Выполняется всесторонний анализ выбранных организаций с точки зрения экономической мощи, капитализации, рентабельности, кинетической и потенциальной энергии главы.

- Профессионалы избирают компании, а затем продумывают пути их развития, занимаются поиском новых ниш и рынков, где компания может стать конкурентоспособной.

- Эмиссия ценных бумаг компании. Владельцу достается контрольный пакет, а венчурный фонд забирает меньшую часть, а затем делит его между участниками.

- Поддержка развития компании для ее роста и дальнейшего получения прибыли.

- Доход от дивидендов и/или продажи ценных бумаг компании.

Только на последнем этапе венчурным инвесторам становится известно, были ли их усилия целесообразными. Вполне возможно банкротство, и это даже наиболее частый исход для молодых развивающихся организаций.

Но почему такие компании выбирают венчурное инвестирование, а не кредит в банке? Причин на это достаточно много. Просто сравним эти два понятия в удобной таблице.

|

Венчурное финансирование |

Кредит |

|

Возвратность |

|

|

Нет |

Существует |

|

Залог |

|

|

В этом случае доля (акция) и является залогом |

В качестве залога выступает имущество компании или поручительство |

|

Условия выплат |

|

|

Продажа акций (компания ничего не теряет) и выплата дивидендов |

Аннуитентные или дифференцированные выплаты |

|

Принимает ли финансирующая сторона участие в развитии организации |

|

|

Да, инвестор в этом заинтересован. К тому же, помощь осуществляется на профессиональном уровне от опытных предпринимателей |

Банк интересуется лишь возвратом денег |

|

Вероятность получения финансирования стартапом |

|

|

Высокая |

Низкая |

|

Сроки выплаты |

|

|

Сроки размыты |

Определяются договором |

Венчурное финансирование способно принести развивающейся компании не только дополнительные вливания, но и профессиональную помощь, а это очень важно на начальном этапе развития. В особенности для тех предпринимателей, которые не имеют достаточного опыта работы в своей сфере

Венчурный фонд это

В наше время крайне модно придумывать стартапы, и каждый, кому не лень, желает стать творцом чего-то гениального и сверхприбыльного. И хоть таких идей и много, но все они пустой звук без полноценного финансирования — понятное дело, что ни одна идея не может быть воплощена в реальность, если на это не затратить хотя бы пару десятков-сотен долларов. Но вот желающих финансировать идеи с неопределенным будущим не так много: стратегические инвесторы ищут что-то менее рискованное, а сотворить стартап под ключ берутся венчурные инвесторы.

Венчурный фонд — инвестиционный фонд, который занимается финансированием высокорискованных проектов – стартапов. Такой фонд вкладывает средства в компанию, всячески поддерживает ее развитие и в последующем продает свою долю или акции, когда стоимость компании значительно возрастает. То есть это фонд прямых инвестиций.

По сути, венчурные фонды своеобразные конвейеры по производству стартапов. Они одну за другой находят удачные бизнес-идеи, непременно обещающие ошеломительную прибыль в перспективе, вкладывают свои средства и активно вникают в становление компании. После того, как бизнес расцветает, инвестиционная компания выходит из него, получив прибыль и вкладывает ее в другие рискованные и инновационные проекты. В процессе такой работы накапливается огромные опыт не только создания компаний, их реализации, но и грамотного управления, что с успехом применяется в последующих проектах и позволяет достичь значительно большего успеха и повысит вероятность значимого профита.

Будучи опытным игроком в конкретной инвестиционной сфере, венчурный инвестиционный фонд сразу же отмечает достойные идеи и, если усилия того стоят, берется за их реализацию. Все, что необходимо для сотрудничества с венчурным инвестором – иметь хорошую идею и составить грамотный бизнес-план. Выбрав в свой «портфель» сразу несколько рискованных объектов, венчурные фонды занимаются их одновременной разработкой – как показывает практика, около 70% проектов потерпят крах, а 30% удачно реализованных не только покрывают убытки, но и приносят отличную прибыль фонду.

К сожалению, сегодня нет должного распространения таких инвестиционных компаний – в глубинке вряд ли встретишь венчурный фонд. Москва в этом плане шагнула значительно дальше и венчурных инвесторов в основном стоит искать в столице.

Российский опыт венчурного инвестирования

Ярким представителем российского венчурного инвестирования является бизнесмен Александр Румянцев. Он разработал собственную методику, которая помогает ему минимизировать риски и получать прибыль даже в случае провала одного из проектов. Среди его методов можно назвать:

- Точное вычисление числа стартапов, которые нужно поддержать для прибыли. По мнению Александра Румянцева, окупаются в среднем 2 предприятия из 10. Соответственно, приумножить вложения помогут минимум 50 проектов, а желательно инвестировать в ещё большее число, например, в 80 стартапов.

- Личное посещение презентаций проектов и взаимодействие с основателями проектов.

- Отслеживание развития компании на этапах от зарождения до продаж.

- Оценка слаженности команды, честности и прозрачности их прогнозов, реалистичность стратегии.

- Собственный пакет документ и шаблон инвестиционного договора, которые упрощают заключение сделки.

В русскоязычном сегменте интернета достаточно платформ, предлагающих опубликовать свой бизнес-план или даже просто описание проекта.

Где искать проекты

Инвестиционный объект, который принесет через 3-5 лет большие дивиденды, проще всего найти состоятельным людям, предпринимателям, крупным бизнесменам. Ведь именно к ним приходит автор идеи за материальной поддержкой. Но при желании и наличии средств, можно найти перспективный проект и новичкам в сфере венчурных инвестиций:

Через знакомых, друзей, родственников

Достаточно пару раз упомянуть при встрече, что есть определенная сумма, которую хочется вложить в интересный проект и отбоя от предложений не будет. Каждый второй начинающий предприниматель ищет материальной поддержки интеллектуальной составляющей инновации.

Через инвестиционные биржи

Ресурсов, на которых стартапы ищут инвесторов и наоборот множество. Например, start2up.ru предоставляет пользователям обширные возможности для заключения сделок.

На площадках коллективных инвестиций

Одна из разновидностей инвестиционных бирж – площадки

коллективных инвестиций. Венчурные вложения здесь осуществляются на завершающей

стадии стартапа. Компания уже выпустила акции, но цена еще низкая. Купить акции

можно прямо на бирже, которая выступает регулятором экономических взаимоотношений

между компанией и инвестором.

Инвесторы

Как известно, две головы лучше, чем одна. В полной мере это относится к инвестированию – несколько венчурных инвесторов добьются требуемого результата (т. е. получения запланированной прибыли) гораздо быстрее. Подобные объединения инвестиционных капиталов некоторого количества ВИ называются фондами. Для каждого ВИ определена его доля в инвестиционном капитале, в соответствии с которой он впоследствии и получает часть прибыли от общего дохода, полученного в рамках деятельности венчурного фонда.

Преимущество венчурных фондов заключается в том, что они позволяют участвовать в подобном способе инвестирования даже мелким инвесторам. А другое их достоинство заключается в диверсификации инвестиций фонда – они вкладываются в несколько проектов, из которых несколько могут оказаться даже убыточными, но вот за счет остальных в целом будет обеспечена доходность.

Ну и, кончено же, венчурные фонды обладают соответствующей структурой, в которую, помимо инвесторов, входят аналитики, юристы и прочие специалисты. Такая скооперированная деятельность команды профессионалов неизбежно приведет к успеху, что и является главной целью всех ее участников.

История успеха

История успеха венчурных инвесторов берет свое начало в США. В 50-е годы прошлого века первой корпорацией, в которую вложили венчурный капитал, стала Американская научно-исследовательская корпорация (АНИК), которая прославилась благодаря своему подразделению Диджитал Эквипмент Корпорейшн. В 1959 году в подразделение были вложены средства, и уже в 1968 году акции компании стоили в десятки раз больше. Инвестированные $70 000 превратились в $37 млн, а акции компании обеспечили головной корпорации невероятную рентабельность в 101% в год.

Такие инвесторы в 60—70-х гг. XX века инвестировали в области медицины и IT. Даже знаменитый крах фондовой биржи не привел к упадку отрасли, и совокупные доходы от инвестирования венчурного капитала составляли порядка $750 млн.

Каждый тип инвесторов обладает собственным набором характеристик и признаков, присущих только ему одному. В свою очередь отличительными признаками венчурных инвесторов будут:

- повышенный уровень риска и ожидаемой прибыли от вложений

- объект инвестиций – инновационное производство, стартапы, новые компании

- долгосрочный характер финансирования

- являются катализатором развития новых технологий

- используют методы, как частного, так и коллективного инвестирования

- активно участвуют в управлении и функционировании предприятия на всём её жизненном цикле.

Давайте рассмотрим более пристально, какими способами венчурные инвесторы принимают участие в реализации инвестиционных проектов.

Это несет огромные риски для тех кто данный проект реализует. Именно в такой момент появляются венчурные инвесторы готовые предложить собственный капитал и взять на себя сопутствующие инвестиционные риски.

В большинстве случаев венчурный инвестор входит в инвестиционный проект как акционер, другими словами совладелец вновь созданной компании, а не кредитор как обычные инвесторы.

Именно поэтому венчурные инвесторы очень тщательно отбирают предлагаемые им инвестиционные идеи, досконально знакомятся с бизнес планами и стратегией развития и реализации будущего проекта. А после начала финансирования лично участвуют в управлении компанией, организации её управленческих и производственных процессов, помогают в сбыте продукции. Другими словами венчурные инвесторы самостоятельно влияют на повышение стоимости компании, что в будущем сулит им прибыль.

Чаще всего для удобства управления капиталом венчурные инвесторы создают венчурные фонды, средства которых далее инвестируют в привлекательные идеи. Делается это по целому ряду причин. Как мы сказали это гораздо удобнее, ведь капитал складывается не только из средств группы инвесторов, это могут быть и другие внешние источники (банковские кредиты, средства страховых компаний, благотворительность, средства частных лиц и т.п.).

Также венчурные фонды готовы предоставить целый ряд услуг вновь созданному проекту по финансовой и юридической консультации, а также опыт и знания в составлении стратегии и политики развития компании, услуги квалифицированных специалистов. Иногда венчурный фонд берет на себя обязанности по составлению стратегии развития компании и помогает выйти на рынок.

Предсказуемость инвестиций

Традиционные инвестиции основаны на прогнозировании прибыли на основании заранее известных рисков. Таким образом, обсуждение возможной сделки начинается с модели оценки финансовых активов, выражающей взаимосвязь систематизированного риска и ожидаемой прибыльности актива. Чаще всего инвесторы предполагают, что возврат инвестиций будет иметь нормализованное распределение, также известное как колоколообразное. Ожидаемая прибыльность должна находиться где-то в районе центра этого распределения.

Суть венчурных инвестиций – попытка предсказать непредсказуемое. Главная цель – попасть в конец распределения, далеко от его центра. Такой исход подразумевает асимметричный возврат инвестиций, который покроет любые убытки от всех остальных сделок и еще позволит заработать.

Венчурные инвесторы охотятся за возможностями, которые обеспечат многократный возврат. В этом случае рождается стартап-единорог.