Индивидуальные инвестиционные счета в сбербанке

Содержание:

- Что такое Сбербанк Инвестиции

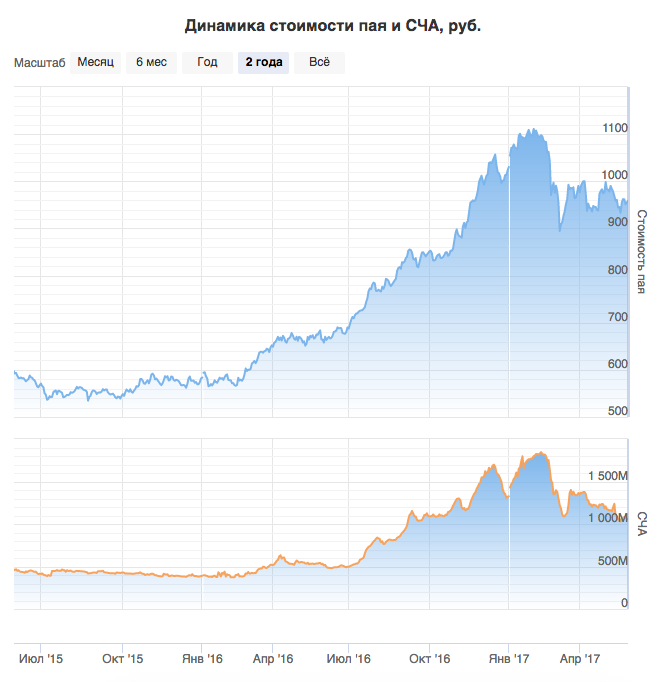

- ПИФы Сбербанка России – плюсы выбора

- Как заработать на брокерском счете сбербанка

- Процедура оформления инвестиционного депозита

- Признаки мошеннического проекта

- Как происходит покупка и продажа инвестиций

- Инвестиционное страхование в Сбербанке

- Брокерские тарифы и комиссия для физических лиц

- Сбербанк капитал – управление инвестициями

- Индивидуальный инвестиционный счет

- Выбор ПИФА

- Какие условия предлагает Сбербанк

- Как стать инвестором

- Подробнее о плюсах и минусах индивидуального инвестиционного счета в Сбербанке

- Что делать, если не работает вывод денег

Что такое Сбербанк Инвестиции

Сбербанк Инвестиции — это брокерское подразделение для розничных клиентов, входящее в состав корпоративно-инвестиционной компании Sberbank SIB, в свою очередь являющейся дочерним предприятием крупнейшего в РФ банка с государственным участием (Сбербанк).

Данный сервис позволяет обычным гражданам России проводить сделки по покупке и продаже облигаций, акций, фьючерсов, валют, ETF и прочих активов, торгующихся на Московской бирже (доступа к рынкам ценных бумаг иностранных компаний нет). Запуск сервиса состоялся в августе 2018 года в виде функционала, встроенного в Сбербанк Онлайн.

??

Впоследствии произошло выделение в отдельный инструмент, реализованный в виде мобильного приложения Сбербанк Инвестор.

Также клиенты этого брокерского сервиса могут использовать для торговли веб или ПК-версию терминала Quik. Профессиональные трейдерские платформы, такие как MetaTrader, не поддерживаются.

Пользователи приложения Сбербанк Инвестор имеют возможность активировать на 30 дней демо-режим, чтобы ознакомиться с его функционалом и получить навыки проведения сделок с биржевыми активами при помощи виртуальных средств, не рискуя потерять свои реальные сбережения. Также этот брокерский сервис предоставляет услугу торговли с кредитными плечами, то есть с помощью заемных средств.

Сбербанк Инвестиции считается одним из самых надежных брокеров в РФ и этот статус вполне подтверждается статистикой по количеству клиентов — сегодня в этом сервисе зарегистрировано более 1,5 млн человек. Чуть больше 1 млн из них открыли индивидуальные инвестиционные счета (ИИС). По состоянию на апрель 2020 года активность проявляют около 160 тыс. пользователей Сбербанк Инвестиции.

ПИФы Сбербанка России – плюсы выбора

Плюсы паевых фондов Сбербанка:

- Доходность выше, чем по банковским депозитам. Соответственно, вкладывать в ПИФы выгоднее.

- Доступность. Открыть ПИФ может каждый желающий. Не обязательно иметь навыки управления и разбираться в акциях и других ценных бумагах, эти функции возлагаются на УК.

- Невысокая цена пая.

- Простота оформления покупки и продажи.

- Разнообразие ПИФов. Здесь стоит не забывать о правиле: чем больше доходность, тем выше риск.

- Безопасность вложений. Этот процесс контролируется на государственном уровне. Деньги пайщиков хранятся в специальном депозитарии.

- Налоги платит сама УК по ставке 13%, декларацию подавать не нужно. Владение паями более трёх лет освобождает доход от налогообложения.

Как заработать на брокерском счете сбербанка

Сбербанк — крупнейший российский банк, финансовые активы которого оцениваются в сотни миллиардов рублей. Если вы решили открыть брокерский счёт в этом самом банке, то вполне можно рассчитывать на позитивный исход. Сегодня многие клиенты Сбербанка стараются заработать при помощи своего брокерского счета, и некоторым это вполне удается. Все, что необходимо для полноценного успеха — умение верно мыслить, тогда вы окажитесь в явном плюсе. Если вы слабо разбираетесь во всех нюансах по брокерскому счету, то можно связаться со специалистами Сбербанка, они окажут содействие по данному вопросу. На самом деле, никаких сложностей во всем этом нет, просто нужно умело мыслить.

Процедура оформления инвестиционного депозита

Инвестиционный вклад оформляется только лично в некоторых отделениях Сбербанка. Удаленно это сделать нельзя.

Инвестор выбирает один из способов, предлагаемых банком:

- проведение инвестиции с брокерского счета

- инвестирование с помощью управляющего, предоставляемого банком.

Чтобы сделать инвестиции в Сбербанке, нужно:

Чтобы сделать инвестиции в Сбербанке, нужно:

- подобрать подходящее отделение;

- посетить его, при себе иметь паспорт;

- выбрать фонд, в который будет вложена рисковая доля капитала;

- заключить с банком соглашение.

При этом в зависимости от стратегии, которой намерен придерживаться вкладчик-инвестор, он действует разными способами:

-

Брокерский индивидуальный инвестиционный счет — перевести на него деньги от 1 тыс. до 1 млн и вложить их:

- в (безопасный и доходный способ с низким риском);

- в любые акции и другие активы фондового рынка;

- в готовые инвестиционные разработки.

- с доверительным управлением — удобный способ для тех, кто сам не обладает достаточными знаниями. Отличается высокой ликвидностью активов, а также качеством управления средствами, которое обеспечивает команда Сбербанка.

- Воспользоваться минимально рисковой стратегией «Накопительная».

Деньги переводятся на счет любым удобным способом, вносятся наличными. После заключения договора клиенту предоставляются данные для использования Сбербанка Онлайн, внести деньги можно удаленно позже. Управление счетом осуществляется также онлайн.

Рекомендуется предварительно получить подробную консультацию, для чего можно воспользоваться любым способом связи со специалистами:

- по телефону горячей линии по России;

- по номеру для звонков из другой страны;

- по обратной связи — для этого нужно оставить заявку.

Признаки мошеннического проекта

Признаки лохотрона, финансовой пирамиды, мошеннического проекта в мире инвестиций:

Строго определенный доход по типу процентов в банке. Нужно понимать, что инвестиции всегда сопряжены с риском и нестабильностью. Можно посчитать примерную доходность, о постоянно фиксированной сумме или проценте здесь говорить не приходится. Особенно подозрительно выглядят проекты, которые обещают пожизненный фиксированный доход.

Навязчивость. Если на сайте все залеплено баннерами типа «Бонус», «Успей», «Ограничено во времени», «Уникальное предложение» и т.п., то велика вероятность, что это обман. Все это делается в расчете на то, что люди, поддавшись эмоциям, быстро вложат деньги. В проверенных проектах никто никуда не спешит и ничего не навязывает.

Не обсуждаются убытки. Это в инвестиционном бизнесе обговаривается в первую очередь, потому что такое непременно случится. Если же компания ничего не говорит об этом и разделении ответственности, то это подозрительно. Можно приравнять к первому пункту – обещание золотых гор.

Нет четко определенных условий сотрудничества и правил. У надежного инвестиционного проекта вся система прозрачная. Достаточно один раз прочитать соглашение, чтобы во всем разобраться

Еще обратите внимание вот на что. Хотя мы и говорили, что в инвестиционном бизнесе нет полной стабильности, в договоре и на страницах сайта не должно быть слов «возможно», «примерно», «около» и т.п

Все сроки, доходы должны быть выражены в процентах, рублях или другой валюте. Хотя бы указан четкий диапазон от и до.

Лидеры платформ выставляют свою жизнь на показ. Это классика всех финансовых пирамид. Действительно, те, кто наверху пирамиды, живут неплохо, а вот новых жертв это вряд ли ждет. В адекватных инвестиционных проектах администраторы, владельцы, директора не кичатся своими доходами, материальными благами. Почему? Потому что это не имеет отношения к сути дела. А зачем это делают мошенники? За тем же, зачем торопят. Видя красивую жизнь кого-то, будущая жертва думает: «Я тоже так хочу». И радостно отдает свои честно заработанные средства мошенникам.

Кроме этого, мошенники любят использовать для сайтов шаблоны «Хайп». Это готовые темы, которые выглядят вот так:

А также сайты мошенников нередко содержат ошибки и опечатки, кривую верстку (например, изображения закрывают часть текста или стоят криво). Еще встречаются противоречия. Например, на главной странице написано, что вас ждет прибыль в 100%, а на другой странице уже указана цифра в 70%.

Ну и последнее в списке, но не по значению – проверяйте юридическое лицо на достоверность. На сайте платформы должны быть указаны юридические данные. Вы можете проверить их на достоверность через сайт Федеральной налоговой службы.

Все организации вносятся в Единый государственный реестр. Данные по ним находятся в открытом доступе.

Как происходит покупка и продажа инвестиций

Инвестировать в Сбербанке может физическое лицо, резидент РФ через несколько технических инструментов:

- Классический терминал КВИК (QUIK).

- Программа в веб-версии КВИКа.

- Мобильный КВИК.

- Приложение Сбербанк Инвестор.

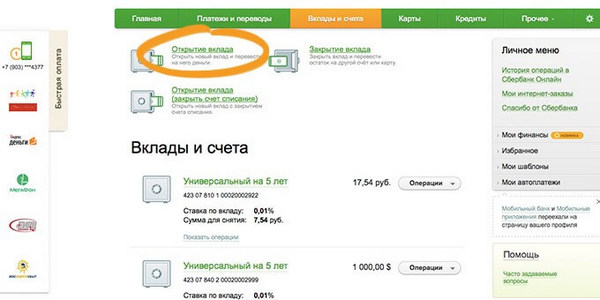

Чтобы начать инвестировать, нужно быть клиентом банка и открыть брокерский счет. Лучше всего его открыть в Сбербанк онлайн (вкладка Прочее → Открыть Брокерскй счет).

Пополнить счет, внести деньги и открыть вклад можно через отделение, через Сбербанк онлайн или через мобильное приложение.

Рассмотрим покупку инвестиций (акции, облигации, фонды) в мобильном приложении Сбербанк Инвестор.

Обратите внимание!

Вкладка «Мои счета» это общий обзор портфеля на конкретный момент. Можно посмотреть, сколько денег в бумагах, сколько в денежных средствах.

Открываем вкладку «Рынок» и видим котировки по всем основным инструментам. Они сгруппированы: акции, облигации, фонды, валюта и внебиржевой рынок.

Через поиск можно найти интересующую нас ценную бумагу. Выбираем и видим окно с информацией и ценой. После изучения нажимаем кнопку Купить или Продать.

Ждем подтверждающую sms. Указываем сумму, на которую будем совершать операцию. Подтверждаем покупку или продажу.

После этого можно перейти на вкладку Заявки. Там пользователь увидит, что сделка исполнена. Так происходят операции купли-продажи инвестиций в мобильном приложении.

Инвестиционное страхование в Сбербанке

Участвуя в программе инвестиционного страхования жизни в Сбербанке, клиент получает сразу две услуги:

- средства частично направляются в высокодоходные активы и приносят прибыль. На остальную долю вклада приобретаются консервативные ценные бумаги, по которым дивиденды ниже, а риски минимальные;

- жизнь страхуется.

Сбербанк гарантирует безусловный возврат всех вложенных средств после завершения срока действия договора – через семь лет.

Важные преимущества инвестиционного страхования обусловлены налоговыми и юридическими привилегиями, предоставляемыми участникам программы:

- От результирующей годовой нормы прибыли вычитается учетная ставка Центрального банка РФ при отсутствии обложения НДФЛ страховой премии. Например, если вклад за год принес дивиденды в размере 14%, а ЦБ установил ставку 7,5%, то налог будет равен 6,5% от полученной суммы.

- Выплата по страховому случаю не входит в наследство – выгодоприобретатель получает ее через 30 дней.

- При дарении или завещании вклада близким родственникам клиент несет минимальные фискальные затраты.

Доходность инвестиционного страхования жизни в Сбербанке зависит от успешности действий управляющей компании и внешних обстоятельств.

Брокерские тарифы и комиссия для физических лиц

В инвестиционной системе Сбера для физических лиц работает два основных тарифа: Инвестиционный и Самостоятельный. Они различаются набором сервисов, у них разные комиссии. Есть и общие характеристики. Они касаются сделок с Облигациями Федерального Займа, сделок РЕПО – это операции по продаже акций с обязательством выкупа, заявок по телефону.

Тариф Самостоятельный ориентирован на минимальные инвестиционные издержки клиента. Это его положительная сторона. Проблемы связаны с отсутствием аналитических данных. Приходится искать самому информацию для работы. Инвестиционный тариф опирается на аналитическую поддержку, которая обеспечивается сервисом Сбербанка Investment Research. В нем ежедневно можно найти различные фондовые обзоры и аналитику.

Как поменять тариф? – В Личном кабинете в блоке «Прочее» — «Брокерское обслуживание» открывается вкладка «Управление счетами». Кнопка «Брокерский счет» открывает оба тарифа.

Сбербанк капитал – управление инвестициями

Управление капиталом предполагает контроль счетов, их пополнение, покупку или продажу акций, оформление страховых программ и т.д.

Полноценное управление инвестициями возможно через Личный кабинет или мобильные приложения, описанные выше.

Помимо инструментов управления, в них содержаться информационные ресурсы, которые помогут принимать правильные решения в управлении и понимать инвестиционные схемы.

В рамках управления своим капиталом владелец счета может пополнять свой счет, докладывая определенную сумму к основному вкладу, изымать деньги из оборота или просто пользоваться дивидендами, полученными от вложений.

В мобильных приложениях и на сайте постоянно обновляется информация относительно стоимости металлов, валюты и ценных бумаг.

На основе этой информации можно торговать на бирже, покупать и продавать акции, зарабатывая на этом свой процент.

Индивидуальный инвестиционный счет

ИИС представляет собой специальный брокерский счет, для которого действуют соответствующие налоговые льготы. Инвестор имеет право самостоятельно выбирать разновидность налогового вычета:

Берёте ли вы кредиты?

Да, это нормально 26.75%

Только в крайнем случае 24.1%

Приходилось, но больше не буду 18.13%

Нет, никогда не брал 31.02%

Проголосовало: 1357

- С вложенных в индивидуальный инвестиционный счет денежных средств на сумму до 400 тыс. руб. доступен возврат до 13%. Максимальный размер вычета составляет 52000 руб.

- Освобождение всех материальных доходов от ценных бумаг за трехлетний период действия счета. Этот вариант актуален для активных инвесторов Сбербанка, т. к. итоговая сумма возврата не ограничена.

На налоговые льготы можно рассчитывать только в том случае, если индивидуальный инвестиционный счет действовал в течение трех лет. Если клиент Сбербанка решит досрочно закрыть его, то налоговые вычеты не будут применяться. Необходимые документы на предоставление вычета НДФЛ можно оформить в режиме онлайн, а также при самостоятельном обращении в налоговую инспекцию.

Открыть ИИС могут физические лица, резиденты России минимум на 3 года. Максимальная сумма взноса находится в пределах 1000000 руб. в год. Граждане могут инвестировать самостоятельно либо поручить управление активами специалисту. Те, кто еще не работал в этой отрасли, могут пройти обучение на бесплатных семинарах и вебинарах.

Как начать инвестировать

Начать инвестировать достаточно просто. Сегодня Сбербанк позиционирует свой сервис как рассчитанный на широкую категорию инвесторов – от новичков до профессионалов рынка с высоким уровнем квалификации. Для начала работы гражданину нужно стать клиентом Сбербанка, оформить дебетовую карту. Все инвестиционные операции совершаются на специальных счетах, но для начала необходимо открыть брокерский счет в сервисе Сбербанк Онлайн.

Вся ответственность за совершенные финансовые сделки лежит на клиенте Сбербанка, т. к. финансовая компания выступает только в качестве посредника, который занимается предоставлением своих услуг по покупке и продаже инструментов для совершения инвестиций.

Открыть брокерский счет можно двумя способами:

- личное посетить отделения Сбербанка;

- зарегистрировать Личный кабинет в сервисе Сбербанк Онлайн.

Для успешной регистрации в онлайн-режиме понадобятся действующая карта Сбербанка и мобильный телефон, к которому она прикреплена. На счет переводят нужную сумму денег. На финальном этапе остается установить мобильное приложение Сбербанк Инвестор.

Как стать квалифицированным инвестором

Чтобы физическое лицо могло заключать успешные сделки на внебиржевом рынке с иностранными бумагами, необходимо получить статус квалифицированного инвестора в соответствии с действующими законодательными нормами.

Клиент Сбербанка может быть признан квалифицированным инвестором только в том случае, если он будет соответствовать минимум одному из следующих требований:

- Иметь высшее экономическое образование, полученное в вузе, имеющем право аттестовать в сфере профессиональной деятельности на рынке ценных бумаг.

- Инвестор минимум 3 года работает в компании, заключающей сделки с ценными бумагами или производными инструментами. Эксперты Сбербанка готовы рассмотреть обращения клиентов, которые 2 года проработали в организации со статусом квалифицированного инвестора.

- Размер имущества в виде производных инструментов, ценных бумаг, а также средств на счетах или депозитах должен быть минимум 6000000 руб.

- Инвестор в течение последнего года не реже 1 раза в месяц совершал минимум 10 сделок с ценными бумагами на общую сумму от 6000000 руб.

Для получения статуса квалифицированного инвестора клиент должен обратиться в ближайший офис Сбербанка, который занимается предоставлением услуг по брокерскому обслуживанию. Необходимо подписать заявление и предоставить определенный перечень документов.

Выбор ПИФА

Он происходит по критериям:

- Уровень риска и прибыли.

- Валюте и длительности инвестиций.

- Сравнение доходности ПИФов по разным периодам.

Сбербанк предлагает клиентам три вида ПИФов по выбору соотношения риска – доходности. Они следующие:

- Фонд облигация под названием «Илья Муромец». Предлагает вложиться в облигации от эмитентов: государство, муниципальные органы, компании. Предлагает доходность +27,89% оА за 3 года.

- Сбалансированный фонд, имеющий средний риск. Портфель инвестора диверсификационный. В него входят ЦБ: акции и облигации. Они выпускаются ведущими эмитентами РФ. Предлагает доходность +34,08% оА за три года.

- Фонд акций под названием «Добрыня Никитич». Характеризуется высоким риском и повышенным уровнем доходности по отношению к двум первым ПИФам. Предлагает доходность +42,88% оА. Фонда занимается инвестициями в акции, которые приносят большой доход. ЦБ выпускаются надежными отечественными компаниями.

Для тех инвесторов, которые предпочитают вкладываться в недвижимое имущество, Сбербанк предлагает фонды закрытого типа. Они специализируются на такого рода вложениях. Если гражданин стал членом ПИФа, он вправе рассчитывать на инвестиции в недвижимость на рынке, как в жилую, так и в коммерческую. Инвестор при этом не обладает суммой для того, чтобы купить какой-либо из объектов недвижимости. Все манипуляции, связанные с поиском, покупкой, продажей объектов недвижимого имущества, сдаче ее в аренду, занимается доверительный управляющий Фонда.

Фонды, которые занимаются инвестированием в объекты недвижимого имущества, по отзывам, в большинстве закрытые. И это связано с тем, что фонд собирает инвестиции только в определенный временной период. Когда требуемая сумма накапливается, Фонд закрывается. Он начинает проводить сделки с недвижимым имуществом. Доходность Фонда образовывается от сдачи недвижимости в аренду, а также от разницы в стоимости (возможный рост недвижимости различного назначения).

Последнее обновление — 21 марта 2021 в 10:21

1-й шаг к успеху!

Прекращаем творить себе бедность. Бизнес. Интернет. Финансы

ПЕРЕЙТИ канал Твой 1-й>миллион в телеграмм

Какие условия предлагает Сбербанк

Кредитная организация предоставляет возможность делать инвестиции в ценные бумаги на бирже не только действующим, но и новым клиентам. Участвовать в программе могут только те налогоплательщики, которые имеют российское гражданство и статус налогового резидента РФ.

В соответствии со ст. 207 НК резидентами признаются лица, которые в течение 2020 года находятся на территории России 90 – 182 календарных дня, и состоят на учете в ФНС.

Инвестиционные счета Сбербанк открывает на следующих условиях:

- Взносы принимаются только в российских рублях.

- Инвестиции делаются на срок от 3 лет, в течение которых запрещено снимать деньги.

- Минимальный взнос через Сбербанк Онлайн составляет от 10 000 руб., через мобильный банкинг от 50 000 руб., через офис банка от 90 000 руб.

- Дополнительные взносы, в течение одного календарного года доступны при сумме от 10 000 руб., но не более 1 000 000 рублей. Все средства сверх установленного лимита будут автоматически возвращены клиенту на его текущий счет.

- Физическое лицо самостоятельно может выбрать тип налогового вычета (запрещено совмещение). Началом трехлетнего срока для получения вычета является дата поступления первого взноса на инвестиционный счет клиента.

- По истечении 3 лет клиент выводит деньги или продлевает счет еще на такой же срок.

Чтобы начать инвестировать, физическому лицу нужно:

- открыть ИИС в Сбербанке и внести на него деньги;

- выбрать стратегию. Например, если клиент планирует самостоятельно приобретать ценные бумаги, то его счет будет активным. Пассивная стратегия предусматривает передачу полномочий делать инвестиции управляющей компании.

Размер дохода будет зависеть от типа ценных бумаг, в которые клиент делает инвестиции. Например, ОФЗ способны принести до 10% годовых прибыли, ценные бумаги с высокой степенью риска свыше 20%, акции российских компаний с минимальными рисками дают возможность заработать в год от 15% до 20%.

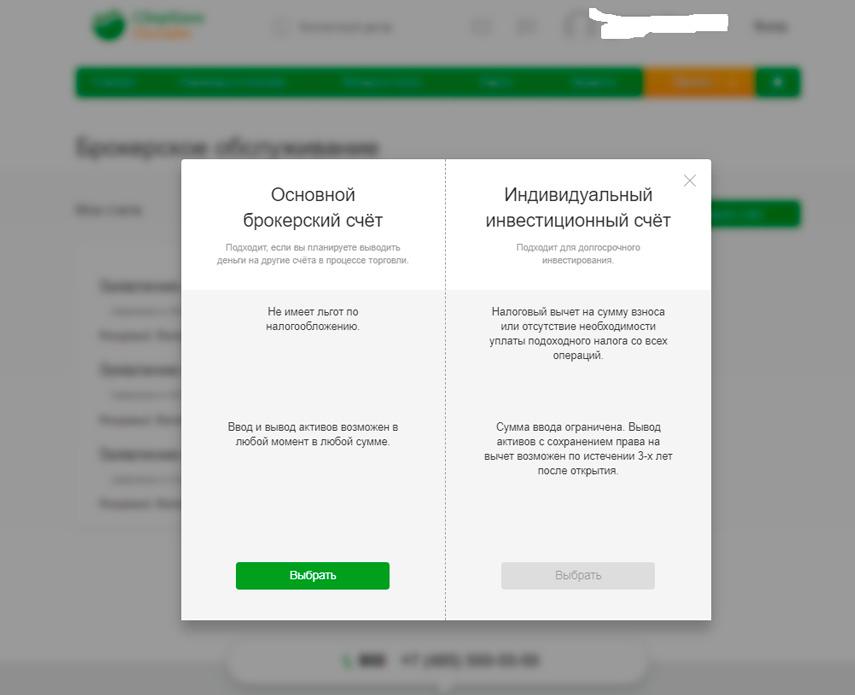

Как стать инвестором

Приобщиться к финансовому сообществу может любой желающий. Следует начать с открытия индивидуального брокерского или инвестиционного счетов. Первый служит для купли-продажи ценных бумаг, второй – для долгосрочного инвестирования, причем дает возможность получения налогового вычета от государства (13%). Нужно отметить, что возможно открытие сразу двух счетов, после чего управлять инвестиционным счетом со своего брокерского.

Следующий этап – пополнение счета. Сделать это можно как в офисах Сбербанка, так и в онлайн режиме. Затем останется только выбрать торговую систему, в которой планируется осуществлять операции и установить программу. Тут 2 варианта:

- «Сбербанк Инвестор» — система управления при помощи смартфона;

- Сервис Quik – торги с компьютера или планшета.

После прохождения указанных действий клиент может приступать к выбору вариантов инвестирования, даже не выходя из дома, используя личный кабинет. Однако если ограничиваться простыми операциями нет желания, стоит обеспечить себе статус профессионала. Для этого нужно попадать хотя бы под одно из требований:

- 3-хлетний опыт работы в организации, специализирующейся на ценных бумагах или производных инструментах (2 года, если компания имела статус квалифицированного инвестора);

- наличие высшего экономического образования или сертификата (аттестата) специалиста финансового рынка, аудитора, страхового актуария, CHA, CFA или FRM;

- ежемесячное и ежеквартальное количество сделок за последний год должно быть не менее 10 и на сумму не менее 6 млн. рублей (или использование производных финансовых инструментов на аналогичную сумму);

- размер депозита индивидуального счета не менее 6 млн. рублей.

Чтобы активировать статус квалифицированного инвестора, нужно обратиться в офис Сбербанка. Но первый попавшийся расчетно-кассовый центр не подойдет, т.к. филиал должен заниматься брокерским сопровождением клиента. Список точек обслуживания по городам России представлен на сайте учреждения. После того как выбран подходящий офис, нужно подать соответствующее заявление и предъявить сотруднику банка подтверждающие документы (диплом об экономическом в/о, сертификат СНА и прочее).

Таким образом, Сбербанк предлагает клиентам на выбор самостоятельное инвестирование с брокерского счета либо доверительное управление вложенными средствами. При самостоятельном инвестировании необходимо скачать одно из двух приложений – Сбербанк Инвестор либо Quik. Через данные программные продукты осуществляется доступ на биржу. Для инвестирования на внебиржевом рынке необходимо обладать статусом квалифицированного инвестора – оформить его можно через специализированное отделение Сбербанка. После открытия счета поручения на покупку/продажу внебиржевых инструментов передаются по телефону.

Подробнее о плюсах и минусах индивидуального инвестиционного счета в Сбербанке

Основной позитивный момент, о котором сразу хочется сказать, это получение инвестором вычета в размере 13% с одного из следующих видов прибыли:

- Открывая ИИС типа А в год можно получить до 52000 рублей в виде вычета;

- ИИС типа Б дает возможность полностью избежать налогообложения положительного баланса счета.

Рисунок 1. Плюсы и минусы индивидуального инвестиционного счета в Сбербанке во многом идентичны ИИСам у других брокеров.

Однако, данные возможности открытии перед всем владельцами ИИС, не зависимо от того, где был оформлен счет. Сбер, со своей стороны, решил добавить еще один положительный момент – это увеличенный перечень активов, в которые можно инвестировать средства. Здесь есть акции иностранных компаний, список которых постоянно растет (Майкрософт, Амазон, Боинг и пр.), можно покупать ценные бумаги за рубли, а дивиденды получать в иностранной валюте (долларах).

Практика показывает, что здесь можно значительно сэкономить, избежав ненужных конвертаций инвестиций:

- Пополняя счет не нужно покупать доллары;

- Дивиденды, получаемые на банковский долларовый счет, можно сразу переводить в валютные запасы.

На ИИС от Сбербанка можно торговать тремя разными способами:

- Через планшет или смартфон;

- Через терминал QUIK;

- Передав распоряжение в устном режиме.

Плюс индивидуального инвестиционного счета, открытого в Сбербанке, заключается в том, что команда рыночных аналитиков постоянно предлагает идеи для инвестирования. Дополнительно проводятся семинары, тренинги, собрания. Инвестору всегда доступны только свежие финансовые новости. Услуга, где есть консультация аналитиков, работает только на тарифе «Инвестиционный». Для более квалифицированных инвесторов, предоставляется доступ к порталу Sberbank Investment Research, где можно найти публикации лучших аналитиков компании. Нюанс тарифа заключается в фиксированной комиссии за проторгованный объем, равной 0,3%.

Другой тариф «Самостоятельный» содержит комиссию, которая прямо пропорциональна проторгованному объему. Минимальная комиссии составляет 0,018%, при условии, что в день торговля идет от 50 млн рублей и выше. Если объем торговли не превышает 250 тысяч рублей, то придется платить комиссию в размере 0,3%.

Компания планирует в ближайшее время внедрить новый функционал. Например, станет возможным использования для покупки ценных бумаг не только деньги, но и ценные бумаги РФ. Результатом станет аналог маржинальной торговли (на фондовом рынке запрещено открывать короткие ордера и использовать плечо).

Другие плюсы открытия ИИС в Сбербанке:

- При длительном владении ценными бумагами, эмитированными иностранными компаниями, инвестор получает право на дополнительные льготы от банка;

- Торговля в плановую позицию. Акции покупаются и продаются без проведения сопутствующих расчетов.

Рисунок 2. Понять выгодность ИИС сбербанк на основе его плюсов и минусов непростая задача.

Теперь следует упомянуть о минусах владения индивидуальным инвестиционным счетом в банке Сбер:

Вычет на взнос не включается в себя налог, который был дополнительно уплачен на доход с иностранных бумаг; Комиссии в размере 0,0125% взимаются практически с любого действия инвестора. Если клиент решит закрыть индивидуальный счет раньше трехлетнего периода, то он лишится не только прав на налоговую льготу, данное условие действует у всех брокеров без исключения. Также ему придется вернуть полученную ранее льготу и погасить начисленную комиссию

Следует обратить внимание, что размер комиссии будет увеличиваться, чем меньше срок пользования ИИС; Для жителей Крыма и Севастополя услуга инвестирования остается недоступной. Также запрет на открытие ИИС действует для государственных служащих и еще некоторых категорий граждан

Если говорить о минусах ИИС в Сбербанке, то можно сделать вывод об их несущественности. В некоторых случаях можно пренебречь недостатками и обратить больше внимания на плюсы. Потому специалисты рекомендуют сотрудничать с надежными брокерами, такими, как БКС. Открыть здесь ИИС будет очень выгодным решением. Можно назвать сразу несколько доводов в пользу БКС. Во-первых, данный брокер специализируется на предоставлении инвесторам доступа к торговой платформе финансового рынка. Заявки быстро исполняются с минимальными комиссиями (спредами). Во-вторых, Брокер БКС – это часть ФГ БКС. В состав группы входит и БКС – банк, при пользовании которым, инвестор получает дополнительные льготы.

Что делать, если не работает вывод денег

На практике иногда происходят случаи, когда в Сбербанк инвестиции у пользователей не работает вывод средств.

Решений такой проблемы может быть несколько:

- Если произошел сбой в системе, то можно немного подождать и попробовать снова,

- Если проблема не решилась, то следует обратиться за помощью в службу поддержки банка,

- Необходимо удостовериться в том, что заявленный счет соответствует указанному в анкете инвестора. Перечисление на другие счета запрещено внутренней политикой Сбербанка. Такая мера принята в целях защиты клиентов от мошенников.

Обратите внимание!

В Сбербанке вывод средств становится доступен только через 4 дня после реализации ценных бумаг. Это обстоятельно также нужно учитывать при запросе денег.