Что выгоднее: автокредит или потребительский кредит

Содержание:

- Плюсы и минусы автокредита

- Пример расчета полной стоимости

- Отличия кредита от автокредита

- Достоинства и недостатки потребительского кредита

- Преимущества оформления автокредита

- Расчет автокредита и потребительского кредита – что выгоднее?

- Сравнительная характеристика авто и потребительского кредита

- Какие факторы нужно учесть при выборе кредита. Сравнительная характеристика обоих вариантов

- Возможность досрочного погашения потребительского и автокредита

- Что такое автолизинг и кому он подходит?

- Достоинства и минусы потребительского кредитования в 2019 году

- Плюсы и недочеты потребительского кредитования

- Автокредит: достоинства и недостатки

- Какой кредит выгоднее взять на покупку автомобиля

Плюсы и минусы автокредита

Какие преимущества очевидны при автокредитовании:

- Автокредит дешевле потребительского за счет более низких процентов, потому что банк берет машину в залог, т. е., по сути, ничем не рискует. Автомобиль относится к ликвидному имуществу и быстро превращается в деньги.

- Возможность стать участником государственной программы, где часть стоимости кредита компенсируется государством с целью поддержки отечественного автопрома.

- Минимальные требования к заемщику и пакету документов (паспорт и водительское удостоверение). Никаких поручителей и справок о доходах. Риск вашей неплатежеспособности снижается для банка залогом автомобиля.

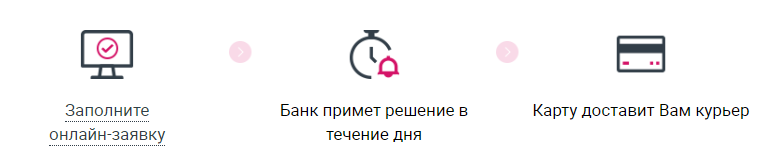

- Высокая скорость оформления займа. Во многих автосалонах есть представители банков, которые в течение 1 – 2 часов оформят кредит. Онлайн-заявка на сайтах банков тоже позволяет быстро получить деньги.

- Возможность попасть на акции официальных дилеров и приобрести автомобиль мечты с существенной скидкой и на льготных условиях кредитования. Крупнейшие банки часто заключают соглашения с дилерами и производителями по конкретным маркам авто.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Есть и минусы, которые в некоторых случаях заставляют заемщика отдать предпочтение потребительскому займу:

- Необходимость оформления Каско. Стоимость полиса по отзывам автовладельцев иногда легко перекрывает выгоду по процентам между двумя вариантами кредитования. Возможно, придется оформить еще и личное страхование. Например, в Тинькофф Банке не требуется получения полиса Каско, но рекомендуется стать участником Программы страховой защиты заемщика. Участие добровольное, но при отказе процентная ставка увеличивается.

- Выгодные условия автокредитования распространяются, как правило, на конкретных производителей и марки автомобилей. Но выбор у банков сейчас очень большой.

- Обязательный первоначальный взнос, но не всегда. Например, все в том же Тинькофф он не требуется. Понятно, что чем больше взнос, тем меньше переплата по кредиту.

- Необходимость оформления купленной машины в залог. Это накладывает ограничения на возможные действия с ней: дарение, продажа. В случае накопления долгов будьте готовы распрощаться с автомобилем. Банк продаст его и вернет себе выданную ранее сумму.

Пример расчета полной стоимости

Для того, чтобы рассчитать полную сумму задолженности по автокредиту или по потребительскому займу, покупателю достаточно владеть следующими сведениями:

- Цена движимой собственности или общий размер займа;

- Срок длительности договора. Обычно этот период колеблется от 1 до 5 лет в зависимости от выбранного банка (Сбербанк, ВТБ, Тинькофф и т. д.);

- Процентная ставка за 365 дней использования расчетных средств.

Владея перечисленными данными, совершить процедуру подсчета задолженности можно по такой формуле: S = SK x I x KK/KR, где:

- S – это общая сумма займа (с учетом переплаты по установленной ставке);

- SK – цена транспортного средства;

- I – годовая ставка за пользование кредитом;

- КК – период длительности договора;

- KR – количество дней в текущем году.

Также для подобных расчетов кредиторы рекомендуют клиентам использовать специальные онлайн калькуляторы, которые имеются на открытых источниках в интернете. Для уточнения полученной суммы гражданин может позвонить в банк или дилерский центр.

Отличия кредита от автокредита

В приведенных выше преимуществах и недостатках уже описаны отличия одного вида кредита от другого. Для наглядности приведем их в концентрированном виде:

- разные годовые процентные ставки;

- различные сроки кредитования – у автокредита они больше;

- требование по залогу. У автокредита есть в обязательном порядке, у потребительского кредита нет;

- разные требования к заемщикам по возрасту. У автокредита они лояльнее;

- у потребительского кредита меньше максимальная сумма, которой может не хватить для осуществления покупки;

- необходимость привлечения поручителей. При оформлении ссуды наличными более 1,0 млн. руб., их необходимо привлекать в обязательном порядке;

- степень лояльности банков. При оформлении автокредита меньше требуется документов и шире возрастные рамки заемщиков;

- разное отношение к кредитной истории клиента;

- разный пакет документов. При покупке машины иногда достаточно предъявить водительское удостоверение и паспорт;

- возможность участвовать в госпрограммах поддержки отечественного производителя – у кредита наличными такой возможности нет;

- возможность обменять личную машину с пробегом на новую при оформлении автокредита;

- разные условия досрочного погашения займа: кредит наличными, в отличии от автокредита, можно закрыть раньше без комиссий и переплат;

- наличие дополнительных условий в виде страхования жизни и здоровья и КАСКО. Если от полиса страхования жизни можно сразу же отказаться, то с КАСКО такая ситуация невозможна в принципе. В этом случае два варианта развития событий: договор кредитования будет расторгнут или резко возрастут процентные ставки по кредиту;

- влияние размера дохода и стажа работы на одобрение кредита;

- наличие скидок и бонусов в автосалоне – при автокредите их нет.

Мы рассмотрели все сильные и слабые стороны обоих видов кредита, их отличия между собой, а вопрос, что лучше, автокредит или потребительский кредит на машину, остался висеть в воздухе.

Достоинства и недостатки потребительского кредита

Итак, чем кредит отличается от автокредита? Рассмотрим положительные и отрицательные аспекты обоих видов займа.

Какие минусы имеет стандартный кредит в контексте приобретения машины:

- Чтобы компенсировать вероятные риски, финансовые организации устанавливают не самые выгодные процентные ставки.

- Вам может понадобиться поручитель.

- Из предыдущего пункта следует, что, отличаясь более доступными условиями, потребительский кредит подразумевает относительно небольшую сумму. Его основное назначение – бытовые нужды со средними затратами, а не дорогостоящие приобретения. Хотя увеличение лимитов по займу возможно за счет поручительства и большего числа справок, определенные категории граждан (студенты, самозанятые, пенсионеры) не смогут себе этого позволить.

Ответ на вопрос «как выгоднее занять средства на покупку автомобиля – взяв потребительский кредит в банке или автокредит в салоне?» не может быть однозначным. И в том, и в другом случае преимущества и недостатки могут несколько отличаться от перечисленных в статье ввиду наличия у кредиторов специальных программ, акций, бонусов и льготных условий. Но знание базовых характеристик, несомненно, поможет вам лучше сориентироваться.

Преимущества оформления автокредита

Для получения автокредита требуется как минимум два документа. Первый — это паспорт РФ для подтверждения личности заемщика и проверки его возраста. Второй — это водительские права, без них не получится оформить ПТС, чтобы передать в банк. Получить автокредит можно в салоне и в банковском отделении. Многие банки работают с онлайн-заявками.

Справка о размере зарплаты и прочие документы увеличивают шанс одобрения заявки.

Выгодная ставка. Ставка по автокредиту всегда меньше, чем по нецелевому кредиту на такую же сумму денег. Залог повышает вероятность возврата денег, поэтому банк снижает ставку. Средние ставки по автокредитам на 3-10% меньше, чем по нецелевым займам.

Акции от автосалонов. Во многих салонах действуют специальные предложения, для покупателей, которые оформляют автокредит. Условия акций могут распространяться на марки, модели или комплектации машин. Льготные программы подразумевают сниженные процентные ставки.

Для участия в акциях может понадобится купить страховку или другие дополнительные услуги. И тогда нужно считать, что лучше, взять автокредит по акции или без нее. Покупка дополнительных услуг может нивелировать выгоду от снижения процентной ставки.

Пример: Если есть возможность купить машину за наличку, все равно рекомендуют это делать в кредит. Посетив автосалон в марте 2021 года, выяснилось, что при покупке за наличку (сразу), скидки не будет, а взяв автокредит, можно получить скидку 5-6%. При этом, кредит можно закрыть хоть через пару дней не переплачивая. Такой подход связан с комиссий менеджера по продажам.

Можно получить субсидию. При оформлении автокредита можно получить государственную субсидию. Она составляет 10% от стоимости автомобиля (для жителей Дальнего Востока — 25% от стоимости машины). Но взять автокредит с субсидией возможно только на определенных условиях:

- Автомобиль собран на российском заводе.

- Стоимость авто не превышает 1 500 000 рублей.

- У заемщика должен быть минимум один ребенок, не достигший 18 лет.

- Люди без детей могут воспользоваться субсидией при первой покупке машины.

- Субсидия доступна медицинским работникам, вне зависимости от наличия детей.

- С субсидией можно купить новую машину по trade-in, если возраст старого автомобиля не более 6 лет, и он находится в собственности более года.

С помощью субсидии от государства можно компенсировать часть первоначального взноса. Она не подходит для выплаты процентов, которые начисляют банки. Не все кредитные организации работают с государственной субсидией. Чтобы компенсировать потерю прибыли, банки зачастую повышают процентные ставки на кредиты с господдержкой.

Расчет автокредита и потребительского кредита – что выгоднее?

Рассчитаем на конкретном примере:

- Допустим, вы покупаете автомобиль за 500 000 рублей.

- Первый взнос равен 30 % (представим, что 150000 рублей уже лежит в сейфе или на счету).

- Средняя ставка по потребительскому кредиту – 18%, по автокредиту – 12,5 %.

- Тариф КАСКО (к примеру) составит 7 процентов от цены авто с ежегодным снижением цены авто для КАСКО на 20 % (речь идет не о падении цены авто на 20 % ежегодно, а о том, что расчетах страховщиков – по максимально допустимому удешевлению).

- Срок кредитования – 3 года, а расчеты – в равных частях.

Разбираемся…Потребительский кредит

Берем 350000 рублей со ставкой в 18 процентов на 3 года.

Получаем:

- Размер ежемесячного платежа 12674 р.

- Полная сумма по выплатам 455512 р.

- Переплата по займу 105512 р.

Автокредит

Берем те же 350000 под 12,5 % на тот же срок – на 3 года.

На выходе:

- Размер ежемесячного платежа 11709 р.

- Полная сумма по выплатам 421514 р.

- Переплата по займу 71514 р.

- Стоимость КАСКО на текущие 3 года: 500000 р. х 0.07 + (500-0,2*500) х 0.07+(500-0,4*500)х0.07=35000 р. (КАСКО за первый год) + 28 000 р. (КАСКО за второй год) + 21 000 р. (КАСКО за третий год) = 84 000 р.

С учетом КАСКО данный автокредит выходит дороже потребительского в 1,5 раза. То есть, если необходимости в КАСКО нет, то потребительский выгоднее.

С другой стороны, КАСКО (при отсутствии подводных камней в договоре) – гарантия, что автомобиль отремонтируют в случае аварии за счет страховой компании. Поэтому автокредит выгоднее, если КАСКО требуется на весь период погашения займа.

В целом, выбирая между этими двумя кредитами, исходим из следующих факторов:

-

Сумма на первый взнос

Чем меньше на него сумма – тем выгоднее заем. Соответственно, при наличии 70-80 % денег от цены на авто выгоднее взять средства, которых не хватает, через потребительский кредит. -

Планируемый срок погашения

Чем меньше срок погашения, чем быстрее вы собираетесь рассчитаться по займу, тем выгоднее потребительский кредит. - КАСКО. Если вы – новичок в управлении автомобилем, КАСКО вам необходима. И в этом случае автокредит будет лучшим вариантом. Если в КАСКО нет острой нужды, то потребительский кредит предпочтительнее (с учетом не слишком высоких процентов).

-

Процентная ставка

Как мы выяснили выше, она всегда будет более высокой по потребительскому кредиту. -

Возможность погасить займ досрочно

Относительно данного пункта выигрывает потребительский кредит. Что касается автокредита – не каждый банк предоставляет услугу досрочного погашения такого займа.

Сравнительная характеристика авто и потребительского кредита

Общие условия кредитования

| Признак сравнения | Автокредит | Потребительский кредит |

| Цель кредита | Покупка конкретного авто | Любые личные траты |

| Выбор авто | Ограниченный | Доступны все возможные варианты |

| Обеспечение | Залог купленного автомобиля | Поручительство или без него |

| Необходимость страхования | Каско, ОСАГО, страхование жизни и трудоспособности | В ряде банков – страхование жизни и трудоспособности |

| Дополнительные расходы | Стоимость оценки авто для залога | |

| Залог купленного авто | Требуется | Не требуется |

| Ключевой фактор, определяющий кредитный лимит | Стоимость авто и кредитоспособность | Кредитоспособность заемщика |

| Возможность экономии | За счет низкой ставки процента и программ господдержки | За счет отсутствия страховок |

Параметры кредитных продуктов

Ключевые параметры кредитов: процентные ставки, сроки, суммы, размер первоначального взноса.

| Признак сравнения | Автокредит | Потребительский кредит |

| Ставка, % | От 5,5 | От 12 |

| Срок, лет | До 7 | До 5* |

| Сумма кредита, тыс. руб. | До 100% от стоимости автомобиля | Зависит от доходов заемщика |

| Первоначальный взнос, % от стоимости автомобиля | Требуется | Не требуется |

* бывают и исключения, например, в МКБ можно оформить потребкредит до 15 лет, а в Сбербанке до 20 лет, но для оформления такого кредита потребуется залог недвижимости.

Итак, автокредит выдается по более низкой ставке и решение принимается быстрее. Однако при потребительском можно сэкономить на страховании. Кроме того есть возможность быстро распорядиться купленным авто.

Случай из жизни

Артем оформил автокредит на приобретение авто стоимостью 960 тыс. руб. В течение года исправно выплачивал все причитающиеся суммы. Но потом фирма, где он работал, закрылась. Сразу найти новую работу не удалось. Для решения финансовых проблем Артем решил продать машину. Ему предложили 750 тыс. руб. Но покупатель торопился. К моменту, когда продажа была одобрена банком, он купил себе другой автомобиль. Артему пришлось искать другого покупателя. В итоге он продал машину за 720 тыс. руб.

Вывод: в данном примере, когда Артему срочно понадобились деньги, из-за банковских согласований по автокредиту он упустил возможность продать свое авто по более выгодной цене. Этого бы не случилось, если бы машина была куплена на потребкредит.

Какие факторы нужно учесть при выборе кредита. Сравнительная характеристика обоих вариантов

Чтобы определиться с выбором, оцените свои возможности: устраивает ли вас процентная ставка, подходит ли сумма и срок кредитования, сможете ли вы при необходимости привлечь поручителя. Если ответы на эти вопросы положительные, вам подходит вариант нецелевого кредита наличными.

Чтобы определиться с выбором, оцените свои возможности: устраивает ли вас процентная ставка, подходит ли сумма и срок кредитования, сможете ли вы при необходимости привлечь поручителя. Если ответы на эти вопросы положительные, вам подходит вариант нецелевого кредита наличными.

Автокредит подходит совсем в других случаях: не хочется переплачивать лишние проценты, есть возможность и желание купить страховой полис, клиент нашёл программу, позволяющую приобрести автомобиль его мечты.

Сравнительная характеристика двух типов займов:

| Параметр | Автокредит | Нецелевой кредит наличными |

| Цель получения средств | Исключительно на покупку конкретного ТС | Любые цели по усмотрению клиента |

| Есть ли возможность свободно выбрать авто | Только те модели, которые одобрил банк | Масса разнообразных вариантов |

| Требуется ли обеспечение | В роли залога выступает купленный автомобиль | Может потребоваться поручитель, залог не нужен |

| Требуется ли страховка | КАСКО/ОСАГО обязательное условие | Может потребоваться страховка жизни, КАСКО по усмотрению покупателя |

| Дополнительные траты | На проведение оценки автомобиля | Нет |

| Что влияет на сумму кредита | Стоимость ТС и уровень заработной платы человека | Исключительно кредитоспособность заёмщика |

Возможность досрочного погашения потребительского и автокредита

Приобретая транспортное средство в кредит, многие люди стараются как можно быстрее погасить займ, чтобы не переплачивать комиссии и проценты.

Насколько это выгодно и не повлечет ли механизм досрочного погашения каких-либо штрафных санкций?

Нужно понимать, что для любого банка частичное или досрочное погашение всегда влечет за собой потерю доходов, поэтому они вводят различные ограничения.

Досрочное погашение по кредиту

Напрямую запретить досрочно оплатить займ банк не может, так как это противоречит российскому законодательству. Но в индивидуальном порядке каждый банк может устанавливать ограничения, которые не побуждают клиентов к досрочной оплате кредита.

Некоторые финансовые организации вводят ограничения по сумме минимального платежа для досрочного погашения, либо определяют день досрочного погашения в день оплаты кредита.

Вопреки закону, принятому в 2011 году о возможности досрочного погашения без каких-либо штрафных санкций, некоторые банки мелким шрифтом в договоре прописывают индивидуальные правила.

При частичном погашении кредита клиент определяет, что именно он хочет: сократить период кредитования или сократить сумму ежемесячного платежа. Но некоторые банки лишают такой возможности заемщиков и самостоятельно определяют, как отразится внесение большей суммы на график и порядок ежемесячных платежей.

Поэтому, подписывая договор автокредитования, необходимо уточнить у специалиста вопрос досрочного погашения.

При полном погашении, он обязан уведомить банк не позднее, чем за 30 дней до даты внесения полной суммы.

Еще нередки случаи, когда банк откажется принять всю сумму досрочного погашения займа в первые 2-3 месяца после подписания договора.

Для того чтобы посчитать выгоду от досрочного погашения, нужно сразу оговорить, что все зависит от срока кредитования, типа и процентной ставки.

Как правило, автокредитование происходит по аннуитетной ставке, то есть вся сумма займа разбивается равными частями на весь срок кредитования.

При такой схеме, основная часть займа в первый период состоит из процентов. Банк старается как можно быстрее получить прибыль от сделки, поэтому в структуре выплат львиная доля погашает кредитные проценты. Уже потом выплачивается тело кредита.

Большинство банков предпочитают именно такую схему выплаты, так как при досрочном погашении, компания в любом случае получит свою прибыль, независимо от того, в какой срок клиент погасит всю задолженность. Для клиента же аннуитет привлекателен тем, что он равномерно распределяет всю финансовую нагрузку, позволяя планировать свою бюджет. К тому же такая схема позволяет взять большую сумму займа.

Выбираем выгодный кредит на авто

Если и решаться на досрочное погашение автокредита, то нужно стараться это делать в первый триместр действия договора.

Заключение. Взвесив все «за» и «против» двух видов займа, конечно, каждый для себя найдет свои собственные достоинства и недостатки этих кредитных программ. Здесь все зависит от того, какой автомобиль вы собираетесь приобрести: отечественный или иностранный, новый или подержанный.

Многие клиенты обращаются за потребительским кредитом только из-за свободы действия. Если же вы не готовы переплачивать 3-5 % годовых за эту «свободу», то рассмотрите вариант с автокредитом. Особенно если речь идет о покупке транспортного средства отечественного производства. В этом случае можно рассчитывать на льготное кредитование, сэкономив до 6-10% годовых.

Что такое автолизинг и кому он подходит?

Механизм автолизинга отличается от обычного кредитования. Машину приобретает не физическое лицо, а лизинговая компания. Заемщику автомобиль передается во временное пользование, условия которого регламентируются договором. Собственником транспортного средства до полного погашения кредита остается лизинговая компания.

Преимущества покупки машины в лизинг:

- Упрощенная процедура оформления кредита, меньший пакет документов.

- Гибкий график погашения платежей.

- Возможность вернуть автомобиль компании и обновить его при желании.

Недостатки:

- Лизинговая компания может изъять машину при проблемах с платежами.

- Лизингополучатель не может передавать авто в субаренду.

Оформить автомобиль в лизинг могут как физические, так и юридические лица.

Достоинства и минусы потребительского кредитования в 2019 году

Потребительские кредиты

- Страховку КАСКО покупать не обязательно, в отличие от автокредита. Объем сэкономленных средств: 9-19 % каждый год.

- Полная свобода действий. Если после покупки авто остались деньги, то можно купить новую мебель, электронику, бытовую технику и различные аксессуары. К тому же заемщик вправе приобрести авто любой модели и марки в любом месте ― на авторынке, у дилера или частного лица.

- Авто полностью принадлежит владельцу, который может в любое время подарить или продать транспортное средство.

- Разрешено не предоставлять залоговое обеспечение, поэтому риск потерять собственное имущество в непредвиденных ситуациях отсутствует.

фиксированная процентная ставка, озможность досрочного погашения займа без сборов и комиссий.

- Высокий процент по ставке сулит переплаты.

- Официальные доходы заемщика играют важную роль. Если зарплата невысока, то назначенной суммы кредита не хватит на покупку желанного авто.

- Повысить размер будущего займа поможет привлечение поручителя. Если требуется 100 000 рулей, нужен 1 поручитель. При желаемой сумме в 300 000 рублей нужно привлечь 2 человека либо заручиться поддержкой юридического лица. Как правило, размер банковского займа даже в этом случае не превысит 1 млн рублей.

- Сбор солидного пакета документации.

- Ограничения по возрасту. Идеальный возраст заемщика: 25-55 лет.

Плюсы и недочеты потребительского кредитования

Автокредит или потребительский кредит — что выгоднее сейчас? Самое время побеседовать о преимуществах и минусах потребительского займа. Начнем с положительных моментов.

Плюсы:

-

Заемщик имеет право избрать полностью хоть какой кар, реализуемый как авторизованным салоном, так и личным торговцем. Новейший или подержанный. Ни марка, ни стоимость, ни год выпуска значения не имеют.

- Наибольший период кредитования больше, чем у автокредита.

- Сходу опосля покупки тс вы получаете возможность распоряжаться им по собственному усмотрению. Это обычно очень принципиальный аспект для тех, кто отыскивает варианты, как лучше приобрести кар в кредит. А именно, такую машинку можно будет реализовать и из приобретенных средств выплатить кредитную сумму. К примеру, если вдруг вы оказались не в состоянии платить по займу. Или если, напротив, возникла возможность приобрести модель лучше.

- Обычно, не надо тратиться на страхование по КАСКО и на полисы страхования жизни. Кроме, естественно, тех случаев, когда на долгий срок берется весьма большая сумма. Если стоимость приобретаемой машинки довольно умеренная, то подобные расходы будут не очень оправданы.

Без негативной стороны тоже не обошлось, потому решать, какой кредит выгоднее – автокредит или потребительский, любому придется все таки без помощи других:

- Сумма кредита, на которую можно рассчитывать, зависит впрямую от денежной состоятельности клиента. Если размер вашей официальной заработной платы не дотягивает до установленных банком минимумов, то заем одобрен не будет. Если же банк средства все-таки даст, то нет гарантии, что их хватит на покупку подходящего для вас ТС, потому что размеры займа на потребительские цели обычно ниже, чем по автокредиту.

- Чтоб иметь возможность получить огромную сумму, необходимо будет завлекать поручителей или оформлять залоговое обеспечение в какой-то иной форме. Это процедура не самая обычная и приятная.

- Размеры процентных ставок по потребительским кредитам выше, чем по автокредиту.

Автокредит: достоинства и недостатки

Покупка автомобиляпо специальной автокредитной программе имеет следующие преимущества:

- низкая процентная ставка;

- большой срок (до 7 лет);

- быстрое оформление займа;

- минимальные требования к заемщику.

Главным достоинством автокредита считается невысокая процентная ставка. Она составляет от 4,9% годовых, зависит от политики банка и условий программы кредитования. Срок выплаты может составлять от 12 до 84 месяцев. Автокредит часто можно оформить всего по двум документам, без предоставления справки о доходах.

Некоторые программы попадают под государственное субсидирование. Воспользоваться льготным кредитованием можно в следующих случаях:

- покупается первая машина;

- в семье двое и более несовершеннолетних детей;

- авто отечественного производства стоимостью до 1.000.000 руб.

В программах государственного субсидирования участвуют не все банки. Подробную информацию необходимо уточнять на сайтах финансовых организаций.

К недостаткам финансового продукта относят следующее:

- машина остается в залоге у банка до полного погашения долговых обязательств;

- требуется уплата первоначального взноса (от 10%);

- необходимо оформление КАСКО.

Банк предъявляет определенные требования к покупке транспортного средства в автокредит. Обычно займ оформляется на новые машины в салонах-партнерах финансовой организации. Допускается и покупка подержанного автомобиля, но имеются требования к его пробегу.

Транспортное средство нельзя продать до полного погашения кредита. Исключение составляют программы trade-in в салонах-дилерах, с которыми сотрудничает банк.

При покупке транспортного средства в автокредит необходимо оформить КАСКО на весь период займа. При этом, сотрудники банка предъявляют определенные требования к страховке: в большинстве случаев в полис требуется включение ряда рисков (угон, уничтожение, ущерб). Если КАСКО не продлен на очередной год, банк может увеличить процентную ставку обязательных платежей. Стоимость страхового полиса за первый год может быть включена в автокредит.

Производители могут также предлагать свои программы кредитования: например, оплату первоначального взноса до 50%, с распределением остатка долга на 1-3 года. К достоинствам такого кредитования относят минимальную процентную ставку, а к недостаткам — согласие на обязательные дополнительные или сервисные услуги. Автомобиль будет оставаться в залоге у дилера, пока долг не будет полностью погашен.

Какой кредит выгоднее взять на покупку автомобиля

И автокредит, и потребительский кредит будут выгодными в разных целях. Это зависит от того, насколько вы платежеспособны, какую машину собираетесь купить и как вы будете ее использовать. Чтобы выбрать наиболее подходящий вариант, необходимо учитывать плюсы и минусы каждого предложения.

Преимущества и недостатки потребительского кредита

С одной стороны, у потребительского кредита есть ряд преимуществ:

- Автомобиль будет в вашей собственности — вы сможете свободно распоряжаться им

- Потратить кредит можно на покупку любой машины, в том числе не соответствующей требованиям по автокредиту

- Вам не нужно будет вносить первый взнос и оформлять КАСКО, что позволит сэкономить на кредите

- Купить машину с помощью потребительского кредита можно любым способом — в автосалоне, с рук, на авторынке или за границей

- Вы сможете получить сумму сверх стоимости машины, которую можно будет потратить на любые цели

При этом у потребительского кредита есть несколько существенных недостатков:

- Сумма кредита может быть существенно ниже, чем стоимость машины — она определяется только платежеспособностью заемщика

- Процентная ставка у потребительского кредита может быть выше, чем у автокредита

- Комиссии за перевод средств покупателю или снятие наличными вам придется оплачивать самостоятельно

- Банк может дополнительно повысить ставку, если вы потратите потребительский кредит на покупку машины

Преимущества и недостатки автокредита

Автокредит, в свою очередь, имеет следующие преимущества:

- Рассмотрение заявки на автокредит обычно происходит быстрее, особенно при оформлении в салоне

- Сумма автокредита всегда зависит, в первую очередь, от стоимости машины

- Проценты по автокредиту, как правило, ниже, чем по кредиту наличными на тех же условиях

- При оформлении автокредита вы можете воспользоваться программой господдержки, что позволит дополнительно снизить ставку

При этом у автокредита есть достаточно серьезные минусы:

- При оформлении автокредита нужно будет внести первоначальный взнос — его размер может достигать 40% от стоимости машины

- Потребуется оформить КАСКО — при отказе от страховки банк может увеличить проценты

- Автомобиль будет в залоге у банка — ваши действия с ним будут ограничены

- Воспользоваться господдержкой можно только при выполнении определенных условий

Что дешевле, потребительский кредит или автокредит

Если учитывать только платежи, непосредственно связанные с кредитом, то дороже выйдет потребительский кредит. Процентная ставка по нему обычно устанавливается в пределах 15-20% годовых. Кроме того, необходимо учитывать комиссии за выдачу кредита наличными или перевод на счет — до 4-5% от суммы. У автокредита процентная ставка обычно составляет от 10-15% годовых, а комиссии за перечисление покрывает банк.

Если учитывать все сопутствующие расходы, то дороже выйдет автокредит. Во первых, вам придется уплатить страховой взнос. Во вторых — необходимо оформить полис КАСКО, стоимость которого может составлять несколько тысяч рублей, и ежегодно продлевать его. Для потребительского кредита таких требований нет.