Как заработать деньги на бирже

Содержание:

- Что значит торговать акциями простыми словами

- Эффективные стратегии на фондовом рынке

- Как начать торговать с нуля: 8 шагов

- FAQ: по торговле на бирже

- Выбор акций на основе вашей личности

- Основы работы фондового рынка

- Что отличает спекулянта от инвестора

- Как заработать деньги на бирже

- Сколько можно заработать на бирже новичку

- Начало торговли

- Котировка акций биржа

- Стратегия №1. На основе скользящих средних

- Арбитраж

- Что такое акции

Что значит торговать акциями простыми словами

Торговля акциями — это процесс смены собственников акций на централизованной площадке.

Процесс обмена происходит на фондовых биржах в режиме реальных торгов. Есть покупатели, есть продавцы. Цена постоянно изменяется в зависимости от наплыва участников. Кто сильнее (покупатели или продавцы), туда и движется цена.

В нашей стране существует две крупные фондовые биржи:

- Московская биржа. Здесь есть российские акции, облигации, депозитарные расписки, валюта, фьючерсы, опционы, свопы, ETF фонды. С 2020 г. стали появляться некоторые ликвидные американские компании, их котировки представлены в рублях;

- Санкт-Петербургская биржа. Здесь происходит торговля иностранными акциями. Листинг постоянно пополняется новыми ценными бумагами;

Доступ к обоим этим биржам представляет любой фондовый брокер. Любое физическое лицо может получить доступ к торговле акциями.

Некоторые ошибочно думают, что купив акции они помогают своим рублем компании. На самом деле это не так. Компания получает деньги от размещения акций только в период первичного предложения IPO (при этом делается допэмиссия) или же в момент создания акционерного общества. Инвесторы же просто перекладывают деньги из одного кармана в другой. На деятельность компании эти деньги никак не влияют.

Фондовая биржа является организационной структурой с чётко установленными правилами торговли. Инвесторы защищены законодательно от какого-то обмана по операциям купли/продажи ценных бумаг.

Эффективные стратегии на фондовом рынке

Фондовый рынок существует давно. Поэтому есть общеизвестные методы и способы, которые используют почти все трейдеры. Другое дело, что в каждом отдельном случае необходимо использовать разные методы и разную стратегию. Но далее будет представлен список наиболее эффективных стратегий, которые позволяют достичь успеха на торговле акциями.

Эффективные стратегии торговли на бирже:

- Инвестирование при понижении. Это значит, что при перманентном состоянии уменьшения объема прибыли все инвесторы продают акции, а потом, когда стоимость этих акций снижается, покупают их и опять увеличивают рыночную цену акций. Достаточно популярный метод, когда создается некая искусственная паника на конкретный пакет акций, а потом на рынке устанавливается стабильное состояние и стоимость акций возрастает в разы;

-

Долгосрочная стратегия по поводу инвестирования в активы компании. Инвестор вкладывает средства в активы, которые на данный момент не имеют высокой стоимости, но предположительно имеют перспективу роста. Получить доход в данном случае можно только в очень долгосрочной перспективе, поскольку активы увеличивают стоимость только через годы, десятилетия.

Но и здесь есть соя особенность: необходимо правильно оценить перспективность данных активов и определить, когда их стоимость будет минимальной.В ином случае можно не понять и не угадать, проиграть, ведь не всегда этот показатель растет. А если и растет, то только за счет индекса инфляции, не более.

- Инвестирование при росте стоимости компании. Достаточно популярный способ среди тех инвесторов, которые желают заработать в краткосрочной перспективе. Но необходимо также быть уверенным в том, что компания имеет перспективы роста и текущая стоимость акций является не предельной, и в скором времени возрастет. Особенностью таких вложений является то, то, как правило, цена таких акций имеет высокий уровень и подходит для опытных и богатых инвесторов.

Это так сказать наиболее действенные и популярные стратегии. Но, как правило, опытные инвесторы используют сразу три метода, диверсифицируя свой инвестиционный портфель. Здесь, как и с валютными рисками, чтобы максимально защитить свой капитал, необходимо хранить сбережения в разных валютах. Так и с акциями. Необходимо вкладывать как в долгосрочные, так и краткосрочные активы.

Как начать торговать с нуля: 8 шагов

Перейдем к вопросу о том, с чего начать торговлю на бирже. Инструкция по включению в торговые операции аналогична для каждого участника. Стоит отметить, что все сделки совершаются в специальной программе для торговли на рынке – биржевой терминал.

1 — Обучение трейдингу

Первый шаг для начинающих – обучение, понимание принципов работы площадок. Рекомендуется уделять по несколько часов в день для анализа и формирования инвестиционного портфеля самостоятельно: литература, видео уроки, курсы от брокеров, практика на демо-счетах.

Получить доходность с инвестиций, не затрачивая времени на обучение, возможно лишь при передаче средств в доверительное управление. Первичные знания вы сможете получить в . Для получения доступа к бесплатным курсам и вебинарам зарегистрируйтесь на сайте. В каталоге выберите уровень «новичок» и интересующую вас тему. После выбора курса кликните по кнопке «Присоединиться». После этого ваша запись отобразиться в личном кабинете и в назначенное время начнется онлайн-трансляция.

Также широкий выбор обучающих семинаров представлен на сайте Сбербанка.

2 — Тренировка на демо-счете или в маркетплейсе Московской биржи

Демо-счета – отличный вариант для понимания, как начать торговать на московской бирже. Открыть его можно через любого брокера без стартового капитала. Торги проводятся с помощью виртуальных денег.

Альтернатива обучению торговле на бирже – маркетплейс ММВБ-РТС. Для обучения предоставляется 100 тыс. рублей (виртуальных), которые можно вложить в ценные бумаги или валюту.

3 — Определение целей (сумма, сроки, желаемая прибыль, допустимый уровень рисков)

Непосредственно перед открытием счета, определите конечную цель:

- обучение, понимание основ торговли на московской бирже;

- получение пассивного дохода;

- накопление конкретной суммы.

В первом случае можно обратиться к демо-счетам. Для двух последних вариантов стратегия получения дохода зависит от:

- стартового капитала;

- ожидаемой прибыли;

- ограниченности по срокам.

Исходя из этого, формируете портфель с определенным уровнем риска. Чем быстрее и больше требуется доходность, тем выше риск. Для долгосрочных инвестиций рекомендуется оставлять на высокорисковые вклады не более 10% (экспериментальные).

4 — Выбор брокерской компании

Выбор подходящего посредника в рейтинге брокеров осуществляется исходя из критериев надежности, стабильности, авторитетности. Важным фактором также являются правила торговли на бирже, условия вывода/пополнения средств.

5 — Открытие брокерского счета

На данный момент открыть брокерский счет практически у любого посредника можно онлайн. Обычно вся информация размещается на официальных сайтах. Пройти регистрацию достаточно просто, однако может потребоваться верификация.

6 — Выбор торговой стратегии

Формирование индивидуальной стратегии основывается на следующих аспектах:

- уровень базовых знаний;

- желаемый период трейдинга;

- способ анализа (свечи, индикаторы, т.д.);

- принцип торговли.

7 — Пополнение счета

Пробная торговля на бирже не требует сразу крупных пополнений депозита. Можно начать с небольшой суммы — от 1000-2000 рублей. На эти деньги можно купить 1 лот недорогих акций или облигаций.

8 — Формирование портфеля

Портфель следует составлять из инструментов разного класса, чтобы диверсифицировать риски. Опытные трейдеры рекомендуют ориентироваться на долгосрочную перспективу: большую долю выделять на стабильные, безрисковые вложения.

FAQ: по торговле на бирже

6.1. Чем лучше торговать на фондовом рынке

Лучше торговать ликвидными акциями и облигациями. Это голубые фишки и ОФЗ. На это есть много причин:

- Легко продать и купить;

- Надёжные активы;

- Много информации;

Конечно, у каждого свой взгляд на рынок. Может быть, приведённые аргументы какого-то не убедят. В малоликвидных активах есть свои плюсы. Например, можно рассчитывать на большие доходности, поскольку маленькой компании проще вырастет в 2 раза, чем крупной.

6.2. Налоги на доход с ценных бумаг

На доход с акций и дивидендов есть налог 13%. Доход с купона на ОФЗ платить не надо. Также не надо платить налоги на все облигации, выпущенные в рублях с 2017 г.

Брокер самостоятельно уплачивает налоги с вашего счёта (если хватает средств). Это удобно и не создаёт никаких проблем с дополнительными походами в налоговую.

С 2021 г. все купонные выплаты облагаются налогом в 13%.

6.3. С какой суммы можно начинать торговать на бирже

Конкретно минимальной суммы торговли на бирже нету. Но если говорить про адекватные вложения, то начинать надо минимум со 100 тыс. рублей. Если вложить меньше, то это будет крайне мало и даже неинтересно.

Хотя даже сумма 100 тыс. рублей уже кажется маленькой. Я бы рекомендовал начинать даже с 300 тыс. рублей, если есть возможность.

6.4. Как и где следить за курсом акций

Следит за курсом акций можно как через терминал, в котором идёт торговля, так и через разные сервисы. Например, через rbk.ru или ru.tradingview.com.

Но всё же я бы лучше использовал торговые терминалы, чем сторонние сервисы.

Выбор акций на основе вашей личности

Ваш тип личности будет играть роль в типах акций, которыми вы торгуете. Например, если вам 23 года, вы выросли на видеоиграх, у вас быстрое мышление и вам нужно много действий, чтобы оставаться сосредоточенным, то краткосрочный агрессивный скальпинг может быть правильным выбором для вас.

С другой стороны, если вам 65 лет, вам нравится все обдумывать, прежде чем принимать решение, и вы просто хотите зарабатывать немного больше денег каждый месяц, тогда, возможно, более уместной будет выбрать акции с низкой волатильностью.

Какое бы решение вы ни приняли, обязательно тщательно обдумайте его. Вы должны понимать, что акции имеют разные уровни волатильности и скорость движения цены.

Основы работы фондового рынка

Прежде чем начинать торговлю финансовыми инструментами, необходимо разобраться с понятиями:

Прежде чем начинать торговлю финансовыми инструментами, необходимо разобраться с понятиями:

- Основы работы фондовых бирж.

- Торговые площадки.

- Принципы технического анализа.

Фондовый рынок – это место привлечения и перераспределения денег между участниками. Любая компания заинтересована в дополнительных источниках финансирования. Это делается различными способами, в том числе и с помощью выпуска и реализации ценных бумаг.

Выбор торговой площадки – ответственное решение. Чаще всего торговля осуществляется через брокера – профессионального участника рынка ценных бумаг, который по поручению клиента осуществляет финансовые операции. В качестве посредника может выступить и коммерческий банк. Основные критерии выбора финансового помощника:

- надежность;

- размер комиссионного вознаграждения за услуги;

- скорость вывода заработанных денег;

- качество обслуживания счета.

Следующий шаг – установка специального приложения, которое можно найти на официальном сайте брокера. Многие посредники позволяют воспользоваться демонстрационным счетом в реальном времени – это своеобразный бесплатный тренажер. Именно с него рекомендуется начать, набираясь опыта и оттачивая стратегии работы с финансовыми инструментами.

Технический анализ предполагает умение ориентироваться в графиках котировок и делать на их основе правильные выводы. Цель – составление прогноза изменений стоимости финансовых инструментов.

Что отличает спекулянта от инвестора

Под спекуляциями понимается торговля с многократной покупкой и продажей активов с удержанием позиции от нескольких секунд до нескольких недель — попытка заработать на колебаниях цены на коротких промежутках времени. Торговые спекуляции возможны как на росте стоимости (длинная позиция, long), так и на падении (короткая позиция, short).

Инвестор покупает актив на фондовом рынке с целью получения прибыли от роста и получения дивидендов.

Сроки инвестиционных стратегий — от года до десятков лет.

Классификация спекулянтов

- Скальпинг. Работа в спреде биржевого стакана, быстрая покупка/продажа, до сотен сделок за торговую сессию.

- Интрадей. Торговля внутри дня, открытые позиции не переносятся на следующий торговый день. В среднем от 1 до 5 сделок в сессию.

- Свинг. Стратегия следования за краткосрочными трендами фондового рынка. Trend is your friend. Работа от 1 дня.

Предупреждение о Forex и бинарных опционах

Бинарные опционы — это пари на движение стоимости. В названии зашит алгоритм — все или ничего, выигрыш или полный проигрыш денег, которые вы поставили. БО в условиях российского рынка — это не стратегия, а рулетка, не имеющая никакого отношения к фондовому рынку. «Питательная среда» для торгового мошенничества. В ряде стран они запрещены, в других находятся под контролем регулирующих органов.

Форекс — международный межбанковский рынок обмена валюты. Дыры в законодательстве нашей страны позволяют существовать компаниям, спекулирующим на этой теме.

Подписывая договор с форекс-дилером, вы должны понимать, что несете большие риски как непрофессиональный участник рынка, никаких стратегий здесь вы не примените.

Как заработать деньги на бирже

На самом деле этому разделу надо посвятить не то, что одну главу или отдельную статью на сайте, а целый обучающий курс. Но если кратко и достаточно схематично, то весь процесс заработка можно представить вот так:

Для заработка лучше всего подходят акции, фьючерсы или облигации. Идеальнее всего новичкам начинать с фьючерсов, риски меньше, и потери соответственно тоже.

После того как определились, на каком рынке вы готовы работать, необходимо его досконально изучить. Определить, что вообще из себя представляет, какие силы заставляют его двигаться, а на какие он практически не реагирует.

Чем тщательнее будет изучен рынок, тем проще на нём будет работать. Со стратегией инвестирования, тоже необходимо определиться на этом этапе.

Тут важно, чтобы компания была надежной и не требовала чрезмерных комиссионных выплат. Ознакомьтесь со всеми предложениями, а затем делайте свой выбор

Желательно, чтобы представленная организация находилась в вашем городе, вдруг придётся решать какие-то срочные вопросы, которые потребуют посещения офиса, в жизни ведь всё может случиться.

Через брокера приступайте к приобретению запланированных ценных бумаг и размещению своих средств. Старайтесь придерживаться собственной стратегии, внося небольшие корректировки в зависимости от ситуации.

Я имею в виду, что инвестирование — это не разовая покупка ценных бумаг, с целью их продажи по большей цене. Нет. Инвестирование это целенаправленное и регулярное размещение денежных средств.

Трейдер должен записывать свою торговлю в журнал сделок

Срок размещения, как правило, средне- или долгосрочный. Результатом такого вложения денег, должно стать формирование капитала намного превышающего вложения.

Но об этом мы поговорим в других статьях. Всем пока, удачного вложения средств !

Сколько можно заработать на бирже новичку

После того как были развеяны сомнения по поводу возможности начинающему трейдеру и инвестору, у многих остаются вопросы о размере дохода. Прогнозировать успех крайне сложно. При хорошем стечении обстоятельств в год инвестору можно добиться увеличения депозита на 20-50%. Для сравнения можно учесть прибыль профессионалов, она часто достигает 100%.

У трейдеров показатели могут быть выше, однако и трудозатрат у них намного больше. Хорошим показателем является прибыль 1-3% в день.

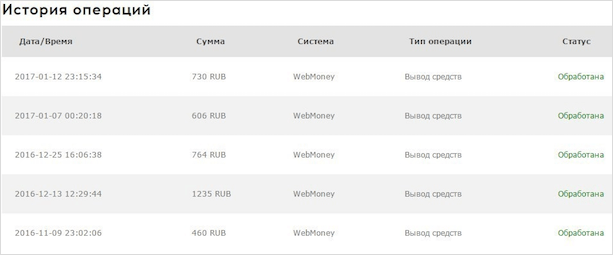

Вот отчет о работе на бирже трейдеров, которые прошли у нас Обучение ⇒

И таких результатов на странице много!

Для достижения таких результатов недостаточно уделять много времени торговле, необходимо соблюдать несколько правил:

Трейдеру и инвестору нужно не переставая учиться и совершенствоваться.

Перед тем как , нужно выработать четкую дисциплину.

Важно соблюдать риск-менеджмент.

Основная задача новичка, который только прошел курс обучения, заключается в том, чтобы при первых сделках сохранить свои деньги. Выражаясь простыми словами, даже 0% прибыли является хорошим показателем, если депозит не потрачен.

Советы

Чтобы не повторить опыт тех, кто потерял на трейдинге все деньги за первые же несколько месяцев, следует прислушаться к советам профессионалов.

Как заработать на фондовой бирже:

Открывать депозит нужно только на свободные деньги, например те, которые были отложены на саморазвитие или стартап. Брать кредит или занимать у знакомых категорически не рекомендуется. При неблагоприятном исходе человеку придется долго погашать займ уже своими деньгами.

Выбор подходящего стиля торговли. Следует определиться с тем, какой вариант ближе — консервативное инвестирование или более агрессивный трейдинг.

Выбор финансовых инструментов. Это может быть заработок на ценных бумагах (акциях и облигациях), фьючерсах, валюте.

Тщательный выбор рынка для торговли. Здесь может быть несколько вариантов: европейский, американский или фондовая биржа в Москве.

Выбор брокера, через которого будет вестись торговля

Перед тем как делать деньги на фондовом рынке, нужно обратить внимание на размер минимального депозита у брокера, величину комиссии, вид предоставленного для работы терминала, возможность хеджирования сделок.

Выбор стратегии. Не следует полностью опираться на уже существующие стратегии торговли, даже если их использует опытный трейдер

Дело в том, что одна и та же стратегия у каждого человека будет давать разные результаты. Лучше всего использовать свою методику. Чаще всего берут уже готовую технику и дорабатывают ее под свои нужды.

Выработка финансового плана и его четкое соблюдение.

Открытие сделок, размер которых не превышает 10% от размера всего депозита. Такое правило позволит сохранить основную сумму даже в случае неудачного закрытия контракта.

Ведение торгового журнала. Каждая сделка (ее особенности и результат) должна быть обязательно записана в журнал. Благодаря таким действиям трейдер всегда сможет увидеть свои возможные ошибки и не допустить их в будущем.

Мифы

Многих людей от работы на бирже удерживают ошибочные утверждения.

Существует несколько таких мифов:

1) Биржа — это обман, так как делать деньги на фондовом рынке невозможно. Этот миф считается наиболее распространенным, поэтому разобраться с ним нужно в первую очередь. Дело в том, что биржевой рынок регулируется законами. Так, акции были созданы для вложения денег и заработка на дивидендах. Трейдинг возник как дополнительный способ получения прибыли на бирже через интернет.

2) Трейдеры не работают, они заключают сделки на отдыхе под пальмами. Такого мнения могут придерживаться только те люди, которые не знакомы с основами трейдинга. На деле игроки на бирже не только открывают сделки, но и следят за новостями, проводят аналитические разборы. Работа на фондовой бирже требует собранности и сосредоточенности, поэтому инвесторы предпочитают носить строгие костюмы и совершать онлайн-торговлю в офисах.

3) Простой человек не может быть трейдером, так как зарабатывать на фондовом рынке нужно с большими вложениями. За последнее десятилетие биржи, а так же рынок Форекс стал доступным широкому кругу людей, так как многие биржи предлагают делать ставки с применением кредитного плеча. Иногда для старта достаточно всего 10$.

Начало торговли

Сам процесс начала работы на бирже очень напоминает открытие вклада в банке и его можно свести к 3-м простым шагам:

- открываете брокерский счет;

- вносите деньги;

- покупаете акции.

Но без дополнительных знаний, вы будете предоставлены сами себе и практически действовать вслепую, подобно лодке в море без парусов и навигации. Куда понесет течение, туда и поплывете. Без четкого курса того, что вам надо делать, вы практически никогда не сможете добиться положительных результатов на рынке.

Допустим вы хотите обладать акциями самых известных и крупных компаний. Вы покупаете акции Газпрома, Лукойла, Магнита, Сбербанка. Хорошо. В этом много ума не надо. А что потом? Вот несколько сценариев дальнейшего развития событий:

- Котировки Газпрома вырастут через месяц на 30% — что вы будете делать? Держать дальше? Или фиксировать прибыль.

- Акции Сбербанка упадут в цене в 2 раза — продавать с убытком?

- Лукойл начинает расти бешенными темпами, а Магнит начинает также быстро снижаться. Ваши действия?

- Абсолютно все акции входят в нисходящий тренд и падают уже несколько месяцев. Распродавать все или ждать, когда остановится падение (и смотреть как обесценивается ваш портфель с каждым днем) с надеждой на дальнейший рост?

Если нет ответов на эти вопросы, то вы будете подобны слепому котенку бредущему наугад. И ваши шансы на успех минимальны. Это будет напоминать казино, где вы делаете ставки (покупаете акции) на различные цифры. По теории вероятности есть шанс правильно сделать ставку на нужный сектор и остаться в выигрыше. Но как вы знаете, математическое ожидание будет не на вашей стороне.

Котировка акций биржа

Котировки акций на бирже изменяются в свободном режиме. Одновременно цены регистрирует специальная комиссия, или комитет – котировальная комиссия. При этом, как правило, изменения курса (цены, процентной ставки) акций на бирже меняется в течение биржевой сессии (дня), а публикуется только цена (котировка) на момент открытия сессии и её закрытия в конце дня. Публикацию называют официальной котировкой.

Котировка отражает интерес к акциям и его изменения, выявленные на основе объёма спроса и предложения.

Видов котировок несколько: есть пряма и обратная. Прямая – стоимость единицы акции в денежном выражении. Для товаров и при обмене валют часто применяется и обратная котировка – сколько единиц товара можно приобрести на определённую денежную единицу.

Стратегия №1. На основе скользящих средних

Скользящие средние отображают среднее значение цены за предыдущий период, который выберет трейдер. Выделяют два основных типа линии:

- Простая (SMA, Simple Moving Average);

- Экспоненциальная (EMA, Exponential Moving Average);

Лучше пользоваться экспоненциальным видом, поскольку они лучше учитывают недавние данные, а значит имеют больше актуальности.

Разница между SMA и EMA можно отследить на следующим графике:

Какую информацию могут дать скользящие средние инвестору:

- Показывают насколько дорого/дешево цена относительно средней цены;

- Прекрасно показывают долгосрочный тренд;

- Позволяют покупать по лучшим ценам;

Самым классичесским вариантом использования является пересечение скользящих средних.

Когда быстрая скользящая пересекает снизу вверх медленную, то это сигнал на покупку. Аналогично с продажей: когда быстрая пересекает медленную сверху вниз. Вот как это выглядит на примерах

Но есть ещё один вариант использования скользящих. Вход в позицию после того, как 200 дневная EMA начала закругляться на верх. При этом хорошим дополнением к сигналу является увеличение объёма торгов. Часто это является одной из самых лучших точек входа. Поэтому такую позицию можно удерживать ещё несколько лет, а может даже и оставить навсегда.

Примечание

Существуют ещё два более редких типа скользящих средних: линейно-взвешенная LWMA (Linear Weighted Moving Average) и сглаженная SMMA (Smoothed Moving Average). Это специфические варианты. Возможно, они хорошо могут дополнить некоторые торговых стратегий.

Арбитраж

Арбитраж — довольно прибыльная торговая стратегия, которая базируется на получении прибыли из разницы цен на разных рынках. Это одна из самых привлекательных стратегий для торговли на бирже. Для ее реализации не требуется ни технического, ни фундаментального анализа рынка, также не нужно изучать историю котировок. Более того, риск неудачи минимален или вовсе отсутствует, а после успешного входа на рынок прибыль практически гарантирована.

При реализации арбитражной стратегии на рынке форекс для получения прибыли не обязательно иметь большой депозит или открывать счета у разных брокеров. Статический арбитраж позволяет торговать небольшими суммами с одного торгового счета.

Как трейдер зарабатывает на арбитраже?

- Выявляет две пары валют, которые имеют высокую взаимную корреляцию — валюта А и валюта B;

- Покупает валюту A за валюту B по низкой стоимости;

- Переводит валюту A на другую биржу

- Продает валюту A за валюту B по более высокой цене;

- Получает прибыль.

Для прибыльной арбитражной стратегии нужно работать с дневными графиками и постоянно контролировать показатель корреляции валютных пар.

Что такое акции

Трейдинг как особое направление работы в Интернете сегодня пользуется широкой популярностью. Его сущность заключается в инвестировании в акции, облигации и другие ценные бумаги с целью получения дохода.

Одним из крупнейших универсальных биржевых рынков ценных бумаг в Восточной Европе в настоящее время считается Московская межбанковская валютная биржа (ММВБ). Она не только оказывает влияние на экономические процессы, происходящие в стране, но и используется Центробанком для установления курса рубля к другим валютам.

К объектам торговых операций по основным направлениям работы ММВБ относятся:

- Акции и облигации;

- Фьючерсы;

- Государственные ценные бумаги.

Но этим сфера ее деятельности не ограничивается, ведь на этой платформе также осуществляются сделки в рамках валютного и товарного рынков.

Тем временем годовой оборот торговли акциями в 2020 году уже превысил 20 триллионов рублей. Поэтому можно смело сказать, что грамотные инвестиции в акции на ММВБ могут приносить стабильный доход.