Что такое ebitda: объясняю человеческим языком «на пальцах»

Содержание:

- Рентабельность по EBITDA

- Плюсы для инвестора

- EBITDA и операционный денежный поток

- Методика расчета

- Что показывает коэффициент EV/EBITDA

- EBITDA и выручка от продаж

- Понятие

- История показателя в экономической науке

- Формула расчета EBITDA по балансу, пример

- Особенности и формула расчета ЕБИТДА

- Что это за показатель – EBITDA

- Формула расчета EBIT и EBITDA

Рентабельность по EBITDA

Значения на основе EBITDA, используемые инвесторами и менеджерами.

Абсолютные экономические показатели не всегда позволяют оценить результативность деятельности коммерческого субъекта, его готовность к своевременной уплате платежей и выполнить точный сравнительный анализ фирмами-аналогами по идентичному виду деятельности.

EBITDA margin

Для этого используются относительная величина – рентабельность (EBITDA margin).

Интересно: Как рассчитать рентабельность инвестиций: формула, оценка инвестиционного проекта, расчет прибыли.

Коэффициент рентабельности по EBITDA рассчитывается как соотношение абсолютного размера показателя к размеру выручки в определенном периоде.

По исходным данным Примера 1:

EBITDA margin = 618/2500= 0,2472

Для инвесторов важной является экономическая безопасность объекта их вложений, низкие риски потенциального банкротства компании. С этой целью менеджмент предприятия часто представляет им сведения о том, какую часть обязательств предприятие способно покрыть наработанным текущим доходом, точнее всего выражаемым показателем EBITDA:

С этой целью менеджмент предприятия часто представляет им сведения о том, какую часть обязательств предприятие способно покрыть наработанным текущим доходом, точнее всего выражаемым показателем EBITDA:

Debt to EBITDA

Коэффициент debt to EBITDA (коэффициент отношения долга) – рассчитывается как соотношение всех обязательств компании на отчетную дату к полученному результату EBITDA за соответствующий период деятельности.

Для более точного расчета чаще используется показатель net debt/EBITDA, показывающий какой размер чистого долга способна погасить компания по результатам текущего периода.

Для определения чистого долга размер краткосрочных и долгосрочных займов, кредитов предприятия уменьшается на имеющиеся денежные средства и их эквиваленты.

В российской компании из примера 2 на 31 декабря 2019 года размер всех обязательств составил 20 млн. руб. (в том числе по краткосрочным и долгосрочным ссудам 2 млн. руб.). Остаток денежных средств и их эквивалентов по балансу на 31.12.2019 г. – 1,146 млн. руб.

Общий показатель debt to EBITDA составляет 20/17,7= 1,13.

В среде экономистов и бизнесменов принято считать нормальным, если это значение не превышает 3 единиц. Если коэффициент выше 3, это свидетельство слишком рискованной стратегии расчетов с кредиторами, повышающей риски банкротства предприятия в будущем.

Соотношение чистого долга за вычетом остатка денежных средств к EBITDA составляет:

(2-1,146)/17,7=0,048 и свидетельствует о высоком уровне гарантии погашения долгов рассматриваемой в примере 2 компанией.

Пример: Динамика показателей ДОЛГ/EBITDA И ЧИСТЫЙ ДОЛГ/EBITDA ПАО “Газпром нефть”

EV/EBITDA

Показатель EV представляет собой сумму рыночной капитализации и чистого долга субъекта бизнеса.

EV/EBITDA – это соотношение, которое позволяет определить за какой период предприятие способно окупить свою полную стоимость.

Таким образом, компания менее чем за четыре года полностью окупит свою стоимость.

Плюсы для инвестора

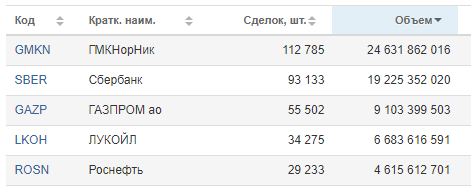

Несмотря на популярность коэффициента EV/EBITDA, оценка компании только с его помощью будет бесполезной. Яркий пример тому – расчет для Газпрома.

Если судить только по одному этому мультипликатору, то цена акций Газпрома очень сильно завышена и инвестиции в компанию – убыточное дело. Это все равно, что судить о грамотности текста только по наклону написания букв, не обращая внимания на орфографию и пунктуацию.

На самом деле, EV/EBITDA расширяет возможности инвестора для принятия эффективного инвестиционного решения, но полную картину даст только анализ всего комплекса мультипликаторов.

EBITDA и операционный денежный поток

Операционный денежный поток является лучшим показателем того, сколько денежных средств генерирует компания, поскольку он добавляет неденежные расходы (износ и амортизацию) обратно к чистой прибыли и включает изменения в оборотном капитале, которые также используют или обеспечивают денежные средства (например, изменения в дебиторской задолженности, кредиторской задолженности и товарно-материальных запасах).

Эти факторы оборотного капитала являются ключом к определению того, сколько денежных средств генерирует компания. Если инвесторы в своем анализе не учитывают изменения в оборотном капитале и полагаются исключительно на показатель EBITDA, они упустят сигналы, указывающие на то, что компания имеет проблемы с денежным потоком, потому что она не накапливает свою дебиторскую задолженность.

Методика расчета

В финансовой отчетности (международной и российской) можно найти все составляющие для расчета ЕБИТДА. Но общепринятой методики получения показателя нет. Мы разберем наиболее часто используемые формулы на основе РСБУ (российские стандарты бухучета) и МСФО (международные стандарты финансовой отчетности).

В основном показатель рассчитывают публичные организации, которые выходят на фондовый рынок со своими ценными бумагами. Они на сайтах выкладывают финансовую отчетность, в том числе выполненную по международным стандартам. Показатели, интересующие инвесторов, уже посчитаны. EBITDA не исключение. Можно это сделать и самостоятельно, но еще раз говорю, что общепринятой методики нет. Предприятия часто по-разному рассчитывают, многие выкладывают методику, но не все.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Расчет по РСБУ

Вариантов расчета много. Вот некоторые из них:

- Прибыль (убыток) до налогообложения (стр. 2300) + Проценты к уплате (стр. 2330) + Амортизация. Строка 2330 берется по модулю.

- Выручка (стр. 2110) + Себестоимость продаж (стр. 2120) + Коммерческие расходы (стр. 2210) + Управленческие расходы (стр. 2220) + Доходы от участия в других организациях (стр. 2310) + Проценты к получению (стр. 2320) + Прочие доходы (стр. 2340) + Прочие расходы (стр. 2350) + Амортизация. Цифры, которые в Форме № 2 представлены с минусом, с ним же и подставляются в формулу.

- Прибыль (убыток) от продаж (стр. 2200) + Доходы от участия в других организациях (стр. 2310) + Проценты к получению (стр. 2320) + Прочие доходы (стр. 2340) + Прочие расходы (стр. 2350) + Амортизация. Цифры, которые в Форме № 2 представлены с минусом, с ним же и подставляются в формулу.

- Чистая прибыль (убыток) (стр. 2400) + Прочее (стр. 2460) + Изменения отложенных налоговых активов (стр. 2450) + Изменения отложенных налоговых обязательств (стр. 2430) + Текущий налог на прибыль (стр. 2410) + Проценты к уплате (стр. 2330) + Амортизация. Цифры берутся по модулю.

Для расчета понадобятся:

- Отчет о финансовых результатах (форма № 2).

- Пояснения к бухгалтерской отчетности.

Пример расчета

Рассмотрим расчет EBITDA по двум видам отчетности за 2019 год на примере нефтяного предприятия “Лукойл”.

Расчет по РСБУ (Отчет о финансовых результатах за 2019 г., Пояснения к бухгалтерской отчетности за 2019 г. – Таблица 2.1. “Наличие и движение основных средств”). Результат по приведенным выше четырем формулам получается одинаковым. Я покажу расчет по 1-й, наиболее простой.

EBITDA = 405 146 104 + 55 407 910 + 730 170 = 461 284 184 тыс. руб.

Расчет по МСФО (Консолидированный отчет о прибылях и убытках за 2019 г.).

EBITDA = 642 221 + 151 133 – 25 134 + 44 356 – 18 246 – 923 + 27 691 + 415 094 = 1 236 192 млн руб.

Акционерные общества, составляющие финансовую отчетность по международным стандартам, рассчитывают ЕБИТДА на основе Консолидированного отчета о прибылях и убытках. Уже готовый показатель можно найти в презентациях акционерных обществ. Например, “Лукойл” в своей указал, что он равен 1 236 млрд руб., что и подтвердил наш собственный расчет.

Так как изначально показатель был разработан в США и ориентировался на их стандарты, считаю, что использование данных РСБУ сильно искажает результат. Это доказали и наши цифры.

Что показывает коэффициент EV/EBITDA

Далее целесообразно ввести понятие EV и коэффициент EV/EBITDA.

Далее целесообразно ввести понятие EV и коэффициент EV/EBITDA.

EV расшифровывается как Enterprise value, или стоимость компании. Ее можно определить как сумму капитализации предприятия и ее долгов. Этот оценочный показатель нужен инвесторам для сравнения различных компаний.

Коэффициент EV/EBITDA показывает стоимость компании по EBITDA. Для его расчета используется следующая формула:

EV/EBITDA = (Капитализация + Долгосрочные обязательства + Краткосрочные обязательства) / Прибыль без учета налогов, процентов и амортизации.

Расчетный период составляет один год.

Этот показатель используют для сравнения компаний между собой. С его помощью инвесторы могут понять, насколько предприятие недооценено или переоценено рынком.

Однако здесь важно учитывать отрасль, в которой функционирует оцениваемое предприятие. Для развивающихся отраслей характерен более высокий показатель

EV / EBITDA для отраслей более традиционных будет иметь более низкое значение. Влияние на величину показателя оказывает и фактор страновой принадлежности фирмы. Так, для развивающихся экономик характерна обратная ситуация, поскольку традиционные отрасли могут развиваться более быстрыми темпами, чем высокотехнологичные.

Эти факторы следует учитывать при расчёте показателя.

EBITDA и выручка от продаж

Вначале формула:

margin EBITDA (маржинальный коэффициент) = EBITDA / Выручка предприятия

Это предельная рентабельность по EBITDA. Цель показателя – продемонстрировать, насколько компания в действительности прибыльна. Однако в отличие от других значений, описывающих прибыльность фирмы, рассматриваемое маржинальное значение максимально приближено к реальности. В расчет берутся суммы, отражающиеся, прежде всего, на расчетном счету (в отличие от амортизации, например). Плюс к тому, налоговые платежи, как впрочем, и проценты по кредитам, оплачиваются в строго определенный момент времени. И они в расчет не попадают. Таким образом, получающаяся рентабельность обладает следующими свойствами:

- пригодна для расчета (и обладает смыслом) за любой интересующий период времени;

- описывает реальную картину по принципу «как есть», без того, чтобы держать в памяти обязательные платежи.

Рентабельность иногда бывает обманчивой характеристикой. Ее повышенное (по сравнению с другими предприятиями в отрасли) значение может свидетельствовать о недооцененности какого-либо фактора производства. И в случае выхода его цены на рыночный уровень бизнес сразу становится убыточным. Такова была судьба многих заводов и фабрик, расположенных в центре Москвы, когда они платили аренду за землю по льготной ставке. Ее коррекция до рыночного уровня вынуждала собственников перепрофилировать эти земельные участки, инициируя на них, к примеру, строительство элитного жилья.

Вывод здесь прост: чем меньше «шелухи» наслаивается на все составляющие прибыли (которые к тому же отражаются на расчетном счету), тем раньше можно выявлять такие ценовые аномалии и принимать эффективные решения по управлению себестоимостью. И в этом может помочь статистика. В эффективной рыночной экономике нормой значение рентабельности любого бизнеса составляет около 10-12 % (при этом ничего не говорится об оборачиваемости). Для российской ситуации с ее инфляционными и девальвационными скачками рентабельность требуется выше. И здесь работает только сравнительный анализ: если, к примеру, банки предлагают процент по застрахованному вкладу на уровне 10% годовых, а коэффициент рентабельности предприятия составляет всего лишь 6-7%, то логично задаться вопросом, не стоит ли попробовать перепрофилировать деятельность.

И еще одна особенность маржинальной EBITDA. Говоря о рентабельности, нужно сразу определиться, что это показатель, характеризующий в большей степени экономику одного производственного цикла предприятия. Однако когда речь идет о маржинальной рентабельности, то ее значение – это практическая доходность всего бизнеса в целом. И приведенный выше пример тому подтверждение: вполне допустимо сравнивать ставки по депозитам с margin EBITDA (по году).

Понятие

EBITDA – что это такое и как рассчитать? Для начала дадим определение, которое вы могли уже видеть в различных справочниках или на Википедии.

EBITDA – аналитический показатель, показывающий объем прибыли предприятия без учета расходов на уплату процентов по займам, налога на прибыль и амортизационных отчислений. Именно так и расшифровывается это сокращение: Earnings before Interest, Taxes, Depreciation and Amortization.

Эта прибыль вычисляется на основе бухгалтерских документов, соответствующих либо американскому стандарту US GAAP, либо регламентам Международных стандартов финансовой отчетности (или сокращенно МСФО).

При желании EBITDA можно узнать и при использовании бухгалтерского баланса, составленного по правилам, РСБУ. О том, как это сделать, вы узнаете дальше.

Итак, что же отражает этот показатель?

С помощью EBITDA мы получаем возможность оценить сравнительно «чистую» эффективность компании за отчетный период, без учета особенностей налоговой системы государства, в котором ведет свою деятельность фирма, ее долговой нагрузки и безденежных статей бухгалтерского учета.

Таким образом, мы можем продемонстрировать денежные потоки любого бизнеса.

Потому этот показатель и является столь популярным среди западных инвесторов, банков и финансовых аналитиков, хоть он и не относится к стандартам МСФО или US GAAP, а лишь рассчитывается на основе документации, созданной по этим регламентам. EBITDA позволяет хорошо оценить привлекательность компании для ее поглощения, выдачи кредита или вложения средств. Кроме того, она достаточно просто и быстро рассчитывается, что является еще одним его преимуществом, но уже для бухгалтеров.

Но у любой медали есть и обратная сторона – при расчете этого показателя возможно искажение реального положения дел того или иного предприятия. Во многом это связано как раз с амортизационными отчислениями – в некоторых отраслях расходы на покупку и модернизацию основных фондов (оборудования, инфраструктуры и зданий) могут оказывать значительное влияние на величину прибыли.

Но можно упустить из виду этот момент, если оценивать эффективность фирмы лишь по EBITDA.

А потом после поглощения компании или инвестиций в ее деятельность обнаружить, что ввиду специфики отрасли, к которой относится предприятие, для него требуются огромные средства на обновление и улучшение средств труда, и по этой причине ожидаемая прибыль будет значительно меньше.

Потому EBITDA хорошо годиться для «первого знакомства» и быстрой оценки фирмы, но дальнейшая деятельность потребует от вас более глубокого анализа эффективности компании и перспектив ее развития.

Однако стоит повториться, что, несмотря на указанный выше недостаток, она неплохо выполняет свою работу при оценке способности фирмы обслуживать долг или при бенчмаркинге – сопоставлении показателей компании с эталонными и сравнении ее с другими предприятиями в той же сфере деятельности.

Следует помнить, что EBITDA, в силу своего быстрого расчета, является «экспресс-тестом» платежеспособности фирмы, который используют некоторые иностранные банки.

Потому, если ваша компания планирует взять заем за границей, то рассчитать и проанализировать его нужно обязательно.

История показателя в экономической науке

Первоначально EBITDA использовался для оценки способности компании обслуживать свои обязательства. Для этого сравнивались значения этого показателя по отдельным компаниям из той же отрасли, на основе чего вычислялась величина процентных платежей, которые пойдут на уплату долга. С этой точки зрения, компанию рассматривали как актив, который можно распродать по привлекательной стоимости.

При этом можно отметить некоторые нюансы расчета этого показателя по такой методике. Следовало суммировать статьи, которые можно было направить на погашение задолженности. При этом расходы на уплату налогов можно было принять за дополнительную базу для расчета по долгам, при условии, что на эту же цель направлялась вся чистая прибыль компании, а бизнес превращался в убыточный. Как результат, компания прекращала свое функционирование. Зато выгоду имели кредиторы. Этот показатель охотно использовался в 80-е годы прошлого века.

Формула расчета EBITDA по балансу, пример

Вычислить значение параметра EBITDA можно, используя такой метод расчета:

EBITDA=TR-(TC-T-PC-A), в котором

- EBITDA – искомый параметр;

- TR – суммарный объем дохода (выручка);

- TC – размер себестоимости продукции (полный);

- T – полная сумма налогообложения;

- PC – процентные выплаты по долгам;

- A – стоимость расходов на амортизацию.

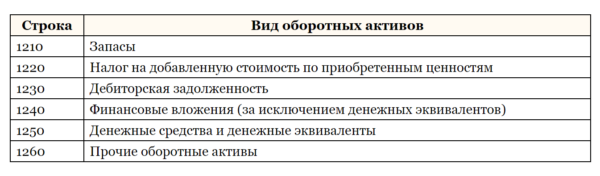

Все указанные в формуле параметры приведены в формах отчетности (бухгалтерской №1 и финансовой №2) в соответствующих строках разделов. Таким образом, балансовая последовательность вычисления имеет вид:

EBITDA=с.2110-(с.2120-(с.2410+с.2421+с.2450)-с.2330-гр.3), в котором

- EBITDA – искомый параметр;

- с.2110 — размер себестоимости продукции (полный) ф.№2;

- с.2120 — размер себестоимости продукции (полный) ф.№2;

- (с.2410+с.2421+с.2450) — полная сумма налогообложения ф.№2;

- с.2330 — процентные выплаты по долгам ф.№2;

- гр.3 — стоимость расходов на амортизацию ф.№1.

Для наиболее точного вычисления рекомендуется пользоваться параметрами, указанными в отчетной документации согласно мировой стандартизации. Если это невозможно, применяется упрощенный метод вычисления.

Адаптивный алгоритм выглядит следующим образом:

EBITDA=RP+A, где

- EBITDA – искомый параметр;

- RP – прибыль от продаж;

- A – стоимость амортизации.

Сумма прибыли от продаж указывается в с.2200 финансовых отчетных документов либо рассчитывается по формуле:

RP=TR-ТС, в которой

- RP – искомая прибыль;

- TR – суммарный доход компании (выручка), указанный в с.2110;

- ТС – размер себестоимости продукции, указанный в с.2120.

Кроме того, вычислить параметр EBITDA можно и с помощью параметра чистого дохода предприятия (c.2400):

EBITDA=NI+T-Твозм.+Рпр.-Дпр.+P(опл.)-P(получ.)+А-Па, где

- EBITDA – искомое значение;

- NI – сумма чистого дохода;

- T – налог на прибыль;

- Твозм. – сумма налоговой компенсации;

- Рпр. – расходы проч.;

- Дпр. . – доходы проч.;

- P(опл.) – проценты по долгам (выплата);

- P(получ.) – проценты по долгам (получение);

- А – расходы на амортизацию;

- Па – сумма переоценки средств (активов).

Значение чистого дохода можно найти в с.2400 ф.№2.

Еще один способ расчета – с использованием балансовой прибыли:

EBITDA=BP+(P+A), где

- EBITDA – искомый параметр;

- BP – балансовый доход предприятия;

- P – выплаченные предприятием проценты;

- A – амортизационные затраты.

Значение балансового дохода можно найти в с.2300 ф.№2.

Особенности и формула расчета ЕБИТДА

Поскольку EBITDA в основном используют компании, которые уже вышли на мировой рынок, то он рассчитывается по международным стандартам. Это повышает конкурентоспособность отечественной продукции, поскольку в этом случае инвесторы будут располагать более полной информацией.

Это показатель не используют в бухгалтерском учете. Однако для его расчета понадобятся данные из бухгалтерской отчетности. Поскольку они широко доступны, то он выгодно отличается от других показателей рентабельности простотой расчета.

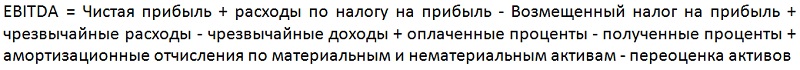

Для расчета ЕБИТДА необходимо располагать следующей информацией:

- чистая прибыль;

- расходы по налогу на прибыль и величина его возмещения;

- чрезвычайные расходы и доходы;

- уплаченные и полученные процентные выплаты;

- амортизационные отчисления;

- переоценка активов.

Все эти показатели, кроме последнего, образуют операционную прибыль (EBIT). Она необходима для расчета EBITDA. Чтобы ее вычислить, следует из валовой прибыли компании вычесть затраты на повседневную деятельность. Для расчета поможет следующая формула:

EBIT = Чистая прибыль + расходы по налогу — возмещенный налог + чрезвычайные расходы — чрезвычайные доходы + проценты уплаченные — проценты полученные

EBIT может иметь только положительное значение. Теперь можно рассчитать и EBITDA

EBITDA = EBIT + амортизационные отчисления – переоценка активов

Следует учесть, что мы вычислили показатель без учета выплат: по налогам, долгам и амортизации.

Однако можно воспользоваться и упрощенной формулой расчета EBITDA:

EBITDA = выручка – операционные расходы

Также формулу расчета показателя можно записать как:

EBITDA = Доходы – Расходы + Налоги + Проценты по долгам + Амортизационные отчисления

Если смотреть данные по балансу по форме 2, то «Доходы» берутся из строки 2110 «Выручка от реализации», а «Расходы» соответственно из строки 2120 «Полная себестоимость». Строки 2410+2421 +/- 2450 образуют «Налоги», а строка 2330 – «Проценты по долгам». Что касается амортизационных отчислений, то их значение следует взять из Приложений или Пояснений.

Чтобы формулы стали понятнее, приведем пример. Для этого воспользуемся упрощенной формулой. Допустим, необходимо вычислить EBITDA для компании «Ромашка». Для этого воспользуемся формулой:

EBITDA = Прибыль до налогообложения (2300) + Проценты уплаченные (2330) — Проценты полученные (2320) + Амортизация

В Пояснении к годовой отчетности указано, что сумма амортизации составляет 60 000 000 руб.

Данные отчета о финансовых результатах ООО «Ромашка» за 2017 год.

| Наименование показателя | Код строки | Данные за год (руб.) |

| Прибыль (убыток) от продаж | 2200 | 332 673 919 |

| Доходы от участия в других организациях | 2310 | 139 211 136 |

| Проценты к получению | 2320 | 67 912 187 |

| Проценты к уплате | 2330 | 119 740 422 |

| Прочие доходы | 2340 | 4 495 250 616 |

| Прочие расходы | 2350 | 4 283 878 698 |

| Прибыль (убыток) до налогообложения | 2300 | 631 428 738 |

Тогда, EBITDA= 631 428 738 +119 740 422 — 67 912 187 + 60 000 000 = 743 256 973 (руб.)

Согласно результатам расчета можно сделать вывод, что ООО «Ромашка» способно обслуживать свои обязательства, образующие ежегодную выплату по долгам в размере не более 743, 3 млн. руб.

Что это за показатель – EBITDA

Для начала о названии, а вернее о буквах, его составляющих. Вот они, сведены в таблицу:

| Буквы | Английская расшифровка | Русский перевод |

| E | Earnings | Прибыль |

| B | Before | До (перед) |

| I | Interest | Интерес |

| T | Taxes | Налоги |

| D | Depreciation | Амортизация |

| A | Amortization | Амортизация (тоже) |

На первый взгляд всё непонятно. Возникают вопросы:

- Что за интерес?

- Почему амортизация указана дважды (Depreciation и Amortization – синонимы)?

Ничего, скоро будут объяснения. Но сначала об истории появления показателя.

Кто, когда и зачем придумал показатель EBITDA

Это случилось в США в 80-е годы прошлого века, когда возникла надобность сравнения финансовых характеристик предприятий, размещённых в разных странах. В условиях начинавшейся глобализации оказалось, что очень трудно судить об эффективности фирм, принимая в учёт только чистую прибыль. На её величину объективно влияют:

- Особенности фискального законодательства;

- Принятые нормативы начисления амортизации;

- Разные проценты по банковским кредитам (по причине различных учётных ставок национальных банков).

У экономистов, если они использовали традиционные методы, возникали проблемы при попытке сравнения практически эквивалентных по финансовым критериям фирм. К примеру, два автозавода с практически одинаковой производительностью и зачастую принадлежавшие одной транснациональной компании, демонстрировали существенные различия при оценке показателей эффективности, и, соответственно, стоимости.

И тогда было решено исключить из процесса расчётов составляющие, имеющие ярко выраженную национальную или региональную специфику. К таковым были отнесены:

- Налог на прибыль;

- Нормы амортизационных отчислений;

- Проценты по банковским кредитам.

Теперь пора вернуться к переводу слов, составляющих EBITDA.

Разъяснения

Earnings – в любом случае прибыль, а before означает «перед» или «до». Итак, «прибыль до…» Дальше – интереснее.

Interest, конечно, переводится как «интерес», но важно, чей он. Это процент по банковским кредитам, ведь без займов ни одно капиталоёмкое предприятие (а метод EBITDA изначально изобретался именно для их оценки) не обходится

Taxes – налоги, но в данном случае имеется в виду конкретный – на прибыль (в России ставка 20%).

Depreciation – регулярно производимые отчисления в фонд амортизации основных средств в части материальных активов.

Amortization – амортизация нематериальных активов. Это веяние новой эпохи. Всем известно, что, к примеру, программное обеспечение вычислительных мощностей устаревает, и его необходимо обновлять. Для этого также следует производить отчисления, входящие, в конечном счёте, в себестоимость производимой продукции.

Без двух последних видов издержек получается сокращение EBIT, и этого метода было бы вполне достаточно в условиях сходных нормативов амортизации (списания) основных фондов. Однако они слишком часто отличаются в разных странах.

Формула расчета EBIT и EBITDA

Международные стандарты отчетности не предусматривают расчет EBITDA и его производных, потому этот показатель приравнивают к группе non-GAAP, то есть к финансовым параметрам, не входящим в систему US GAAP (правила бухгалтерского учета США). Еще сложнее ситуация с русскими стандартами, где из-за разных подходов к бухгалтерскому учету есть несколько формул расчета EBITDA. Например, по стандартам РСБУ этот параметр рассчитать сложно — нет всех данных (например, амортизации). Правда в конечном счете все эти формулы дают почти одинаковый результат.

Этот способ расчета называют прямым.

Эта формула считается самой точной, правильной и объективной, потому что учитывает экономические показатели по российским стандартам МСФО и международным GAAP.

Общая формула для быстрого неглубокого анализа. Используется для составления общей картины.

Эта формула считается адаптированной под стандарты исключительно российского бухгалтерского учета, но в отношении соответствия международным стандартам формула дает некоторую погрешность.

Этот способ применим для стандартов РСБУ. Но так как с суммой амортизации есть сложности, то по РСБУ рассчитывают только EBIT — формула аналогична, только без амортизации.

И несколько слов о дополнительных параметрах, рассчитываемых на основании EBITDA:

- EBIT. Равен «EBITDA — амортизация». При одинаковой EBITDA разница по показателю EBIT будет означать, что одна компания использует ускоренный метод (списание стоимости основных средств в первые годы после постановки на баланс), вторая — равномерный (списание равными частями за весь срок эксплуатации). В обоих случаях основные фонды остаются в ведении компаний, но значения EBIT будут кардинально разные;

- EBT. «EBIT — проценты, выплаченные компанией по долговым обязательствам». Отражает зависимость компании от заемных средств. Так как проценты в отличие от амортизации из компании уходят, чем меньше значение EBT относительно EBIT, тем хуже;

- EBITDAR. Достаточно редкий параметр, который отражает почти то же самое, что и EBITDA — прибыль до выплаты процентов, амортизации, налогов и арендных платежей;

- Debt/EBITDA. Параметр оценки платежеспособности компании, отражает отношение чистого долга к EBITDA. Используется для сравнительного анализа;

- EBITDA margin. Обозначает рентабельность EBITDA, рассчитывается как EBITDA/выручка;

- EBITDA coverage. Коэффициент покрытия процентов, рассчитывается как EBITDA/выплачиваемые проценты.

Те, кто не хотят особенно вдаваться в расчеты, анализируют финансовый результат компании по операционной прибыли, из которой также еще не сделан вычет налогов и амортизации. Однако EBITDA и операционная прибыль — это разные понятия с точки зрения бухгалтерского учета. EBITDA — это прибыль, включающая операционные и не операционные доходы (исключая проценты и амортизацию). Операционная прибыль — это прибыль, в которую не включены операционные доходы и расходы, например, курсовая разница, прибыль от не ключевой (нерегулярной) деятельности и т.д.