Roi

Содержание:

- Что такое ROI

- Автоматический подсчет

- А теперь, собственно, про коэффициент ROI в рекламе

- How to Calculate Return on Investment (ROI)

- Как считается ROI

- Понятие и назначение

- В маркетинге

- Как прогнозировать рентабельность

- Предназначение коэффициента

- Почему 5:1 — хороший коэффициент?

- Как же тогда сложным рынкам рассчитать эффективность маркетинга

- Как подсчитать. Реальные примеры

- Разделение ROI

Что такое ROI

Многие термины из «Форекс», торговли акциями и бизнеса перешли в беттинг. Коснулось это и ROI. Аббревиатура расшифровывается как Return on Investment («возврат инвестиций»).

ROI в бизнесе и беттинге показывает эффективность вложений за определенный промежуток времени. Коэффициент – отношение чистой прибыли к суммарным затратам. Параметр бывает трех видов:

- нулевым;

- положительным;

- отрицательным.

Что такое ROI

Что такое ROI

При нулевых значениях параметра инвестиции «работают» вхолостую. Вложения заработка не приносят, но и уйти в минус не дают. Положительный индекс показывает эффективность вложенных средств. Инвестиции окупаются. Отрицательный ROI характеризует низкую эффективность вложений. Человек терпит убытки.

С помощью ROI удается:

- выяснить успешность развития бизнеса;

- сформировать рекламную стратегию;

- определить выгодность инвестиций в акции;

- сформировать предложение для потенциальных инвесторов.

Параметр позволяет оценить эффективность вложения средств. Для расчета ROI нужно знать:

- доходы;

- затраты;

- размер инвестиций.

Параметр позволяет оценить эффективность вложения

Параметр позволяет оценить эффективность вложения

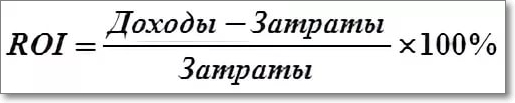

Критерий рассчитывают по формуле:

(доходы – затраты) / (размер инвестиций).

Полученное дробное значение можно перевести в проценты. Для этого результат умножают на 100.

Автоматический подсчет

Посчитать ROI автоматически можно, основываясь на привязке к статистике. И мы реализовали идею автоматического подсчета коэффициента ROI с помощью пользовательских столбцов. Вдохновили наc на нее наши клиенты.

Ранее в личном кабинете Calltouch можно было работать только с уже настроенными отчетами, вариантов кастомизации фактически не представлялось. В связи с этим, клиенты часто приходили с запросами индивидуальных отчетов, составленных на основе тех маркетинговых показателей, которые их интересовали.

В какой то момент этих запросов стало так много, что было решено разработать удобный инструмент, который позволил бы клиентам самостоятельно составить любой отчет с нужными показателями в короткие сроки.

Процесс разработки занял три месяца. За это время нам удалось решить главную задачу: оптимизировать базу данных таким образом, чтобы, задавая формулу для пользовательского столбца в личном кабинете и обращаясь к нашей базе данных, пользователь сам своим запросом программировал ожидаемый результат. Сделали так, чтобы запрашиваемые данные были, c одной стороны, независимыми в базе, а с другой, связаны теми арифметическими действиями, которые задает пользователь.

Таким образом, мы создали систему, которая позволяет клиентам ввести нужные данные и на их основе автоматически рассчитать результат. Теперь они в несколько кликов могут настраивать собственные отчеты, число вариаций которых стало безграничным. Все, что требуется – выбрать метрики и ввести формулу.

Это, конечно же, касается и расчета ROI, формула которого также настраивается через пользовательские столбцы и рассчитывается в реальном времени.

Для расчета коэффициента возврата инвестиций достаточно выбрать нужные метрики, каждой из которых соответствует определенная переменная. Это может быть, к примеру, бюджет на рекламу, доход по сделкам, количество звонков или число заявок. После этого следует ввести данные в онлайн-калькулятор и выбрать арифметические действия, которые следует с этими данными осуществить.

Вот один из вариантов расчета ROI в личном кабинете:

(сумма сделок – бюджет на рекламу) / сумму бюджета * 100%

ROI считается достаточно просто и удобно с учетом того, что переменные всегда можно заменить на любые другие. Кроме того, автоматизация подсчетов значительно ускоряет процесс и позволяет регулярно следить за ROI в ходе рекламной кампании.

Автоматическая система расчета не допускает ошибок, однако и в работе с пользовательскими столбцами может возникнуть вездесущий человеческий фактор – на этапе ввода формулы. Поэтому, полагаясь на систему, следует все же перепроверять выбранные метрики и верность настройки самой формулы, вплоть до каждой расставленной скобки.

А теперь, собственно, про коэффициент ROI в рекламе

На первый взгляд расчет ROI смахивает на простенькую формулу, о которой я говорила в самом начале: доход — затраты/затраты *100. Но не все так просто.

В идеале из дохода нужно вычитать не только затраты на рекламу, а также и общую себестоимость продукта ( затраты на его изготовление, перевозку, зарплаты работникам и пр. расходы). Эти дополнительные параметры учитывать просто необходимо, если ваша задача — с ювелирной точностью определить рентабельность вложений.

Считать ROI можно двумя способами:

Способ попроще

Его используют многие интернет-маркетологи, в том числе и при работе с интернет-рекламой:

ROI = чистый доход с продажи продукта (уже вычли себестоимость) — инвестиции в рекламу /инвестиции в рекламу * 100%

Вот вам для наглядности:

(800 млрд долларов дохода — 400 млрд долларов стоимости рекламы ) /400 млрд долларов стоимости рекламы * 100 = 100%

Очень просто и понятно, можно все в уме посчитать.

Если число у вас вышло положительным, то можно считать что вложения окупились, если отрицательным что то пошло не так:(

Способ продвинутый

Добавляем к формуле период:

ROI (период)= (Инвестиции к концу заданного периода + Доход за заданный период – Размер осуществленной инвестиции) /Размер осуществленной инвестиции

Наворочено. Зато формула дает понять, насколько объем вложенных средств вырос к концу рассчитываемого периода.

How to Calculate Return on Investment (ROI)

The return on investment (ROI) formula is as follows:

ROI

=

Current Value of Investment

−

Cost of Investment

Cost of Investment

\begin{aligned} &\text{ROI} = \dfrac{\text{Current Value of Investment}-\text{Cost of Investment}}{\text{Cost of Investment}}\\ \end{aligned}

ROI=Cost of InvestmentCurrent Value of Investment−Cost of Investment

«Current Value of Investment” refers to the proceeds obtained from the sale of the investment of interest. Because ROI is measured as a percentage, it can be easily compared with returns from other investments, allowing one to measure a variety of types of investments against one another.

Как считается ROI

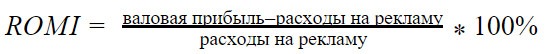

ROI – это аббревиатура с английского «Return of investment», означающая коэффициент окупаемости инвестиций. Показатель позволяет понять, окупились ли вложения и если да, то насколько. Его еще называют ROMI – возврат маркетинговых инвестиций. Между ними нет разницы, кроме как в названии. ROMI считает возврат не всех инвестиций, а только связанных с продвижением бренда или товара.

Приводим формулу ниже:

Это показатель схож с ROAS, который просто считает окупаемость расходов на рекламу. Он имеет примитивную формулу: доход /расход.

Рассмотрим на примере.

Вы заказали рекламу Вонтакте с бюджетом 15 тыс. рублей (включая услуги таргетолога). РК принесла 20 заявок с чеком на 3000 каждая.

Вам интересны интернет-маркетинг и продвижение бизнеса в интернете? Подписывайтесь на наш Telegram-канал!

Коэффициент ROAS будет следующим: 20*3000/15000 = 4. То есть 1 затраченный рубль принес 4. Иногда коэффициент умножают на 100 и выдают как ROI (ROMI). 400 % смотрится, конечно, впечатляюще.

А теперь рассмотрим, как это выглядит в ROI: (20*3000 – 15 000)/15 000 *100 = 300 %. Как вы видите, цифры уже хуже, но все равно хорошие. Это говорит о том, что рекламная кампания прошла успешно, и есть смысл вкладываться в нее дальше.

Заметим, что целесообразно считать доход, полученный от размещения рекламы, именно по отношению к стоимости размещения, то есть по приведенной выше формуле.

Подсчет ROI (ROMI) позволит выявить наиболее эффективные каналы продвижения и отсеять убыточные. Например, вы запустили РК товара стоимостью 1,5 тыс. рублей по 4 каналам. Вам нужно выбрать два наиболее эффективных из них. Посчитаем ROI с учетом результата.

|

Канал |

Количество заявок (прибыль) |

Расход на РК |

ROAS |

ROI |

|

30 |

15000 |

300 % |

200 % |

|

|

Яндекс.Директ |

60 |

25000 |

360 % |

260 % |

|

AdWords |

25 |

25000 |

150 % |

50 % |

|

Объявление в газете |

5 |

5000 |

150 % |

50 % |

Как видно, реклама в ВКонтакте и Директе оказалась прибыльной, а последние два канала – убыточными. Но если смотреть только на ROAS, кажется, что реклама сработала, хотя на самом деле это не так. Подсчет ROI позволит сэкономить деньги, не тратя их на впустую.

Понятие и назначение

Особое распространение ROI получил в следующих сферах:

- инвестиционная деятельность (покупка акций, облигаций, вложения в недвижимость и другие активы);

- бизнес (закупка оборудования, выпуск новой продукции, стартапы и пр.);

- маркетинг (анализ рекламных стратегий, программ лояльности).

Регулярный расчет ROI (минимум раз в месяц) поможет принять грамотное управленческое решение: сменить способ продвижения продукта, изменить долевое распределение инвестиционных инструментов в портфеле и убрать оттуда убыточные позиции, выбрать другой способ инвестирования и т. д.

Рентабельность инвестиций – это не прогнозный показатель. По нему сложно оценить будущую эффективность стратегии, потому что слишком много вариативных факторов, которые будут снижать точность расчетов. Это хорошо видно по формуле расчета, которую мы рассмотрим далее в статье. Но снизить количество ошибок при принятии решения вполне показателю под силу. Тем более что в инвестициях и в бизнесе цена каждой ошибки может исчисляться миллионами рублей упущенной выгоды или полученных убытков.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

В маркетинге

Как известно, инвестиции требуются не только в производстве. Придется вкладывать и в маркетинг, который также должен принести прибыль.

В аспекте инвестиций в маркетинг также можно говорить об их рентабельности. Десять рублей, затраченных на рекламу, на выходе могут принести 40. Поэтому надо знать, что такое термин ROMI (от английского return on marketing investment, то есть возврат на маркетинговые инвестиции).

ROMI также будет иметь погрешности, ввиду того что при его анализе не учитываются финансовые и бухгалтерские аспекты. Как и в других случаях, существуют различные формулы, но базовым является следующее вычисление:

Итак, если результаты оказались меньше 100%, то это значит, что проект не будет иметь возврата инвестиций в маркетинг

Важно заметить, что для стартапов на начальном этапе проведения маркетинга, такой результат может быть нормой

Если результаты равны 100% или больше, это значит, что инвестиции на маркетинг полностью окупаются и приносят доход, и это норма прибыли на вложенный капитал.

Этот показатель очень часто применяется именно в интернет-маркетинге:

- Прямые продажи с помощью рассылок, товаров и услуг.

- Обратная связь с клиентами, своевременное реагирование и разрешение конфликтных ситуаций помогает поднять репутацию и, как следствие, привлечь большее количество клиентов.

- Различные программы лояльности, которые заключаются в сборе информации о клиентах с целью проведения мероприятий.

- Мероприятия по сбыту товаров (sales promotion) – акции, бонусы и т. д.

Понятие ROMI или Marketing ROI тесно связывают именно с интернет-деятельностью. Для продвижения продукта и привлечения клиентов предприниматели используют каналы рекламы Яндекс.Директ, Google AdWords (подробнее о партнерской программе Яндекс.Директ вы сможете узнать вот здесь). Поэтому говорить о рентабельности инвестиций в маркетинг принято в аспекте конверсии, полученной от рекламы. Именно конверсия будет главным фактором, определяющим ROMI.

Однако такой подход позволяет подсчитать ROMI только для некоторых опций маркетинга. Для большинства важнейших инициатив определить, окупается ли инвестиция от маркетинга, невозможно. В первую очередь ввиду того что маркетинговые кампании носят комплексный характер – акции, упаковки, дополнительные подарки. Определить, какой из процессов дал какую конверсию, практически невозможно, а затраты на них могут быть абсолютно разные. Кроме того, маркетинговые исследования вряд ли можно анализировать в аспекте ROI.

Тем не менее, при помощи ROMI предприниматели получают возможность проводить анализ тех сегментов, отдача которых не оправдывает финансовые вливания, и диверсифицировать капитал в более перспективные направления.

Но одного показателя окупаемости маркетинговых инвестиций недостаточно для настройки полноценной программы на максимальную прибыль. Ощутимый результат он сможет принести только в совокупности с другими инструментами продвижения и необходимыми данными, а также при четком контроле и аналитике всех аспектов бизнеса.

Рентабельность инвестиции – относительный показатель. Не стоит на него ориентироваться, как на аксиому. Только общий анализ бизнеса, постоянные исследования всех его сегментов и аналитика рисков помогут принести прибыль. Приведено несколько примеров, и в них видно, что при одних и тех же цифрах возможны некоторые различия в расчете

Вот почему очень важно подходить комплексно и оценивать полную картину

Как прогнозировать рентабельность

Оценивать ситуацию постфактум всегда легче, чем проявлять прозорливость. Когда предприятие уже работает, оценка финансовых результатов деятельности представляет собой техническую задачу: можно взять баланс, выбрать в нём нужные строки и определить размер прибыли, а затем, соотнеся его с затратами, получить результат.

Другое дело, когда речь заходит о перспективах. Не всегда очень хорошая идея встречает отклик даже опытных инвесторов.

Есть множество других примеров, но любой предприниматель, столкнувшись с проблемой необходимости привлечения инвестиций, убеждался, что дело это непростое. Всем известно, что прогнозы реализуются далеко не всегда. Вместе с тем, они необходимы – без них шансы на получение оборотных средств вообще нулевые. К счастью, технология определения рентабельности инвестиций уже разработана и признана оптимальной, и не потому, что гарантирует стопроцентную эффективность. Просто ничего лучшего пока не придумано.

Рентабельность инвестиций выражается процентом прибыли, получаемой инвестором после реализации коммерческого проекта.

Иными словами, вкладывая средства, участник инвестиционного рынка желает знать, сколько центов (копеек) принесёт ему в год каждый вложенный доллар (рубль). Если ту же мысль выразить сухим языком математики, то рентабельность — это отношение сумм дохода инвестора и инвестированных им средств.

Составить мнение о прибыльности бизнеса можно несколькими способами:

- Получив доступ к бухгалтерской отчётности и ознакомившись с финансовыми результатами деятельности предприятия;

- Обратившись к другим инвесторам (акционерам) и узнав суммы их дивидендов;

- Выслушав аргументы руководителей проекта, нуждающегося в финансировании;

- Получив реальную информацию по неформальным каналам.

Все эти пути эффективны, но каждый из них страдает своими системными пороками:

- Баланс постороннему человеку, только лишь обещающему дать деньги, могут и не показать;

- Инвесторы, имеющие опыт вложения в данное предприятие, не всегда скажут правду;

- Инициатору проекта тоже особой веры нет – он лицо заинтересованное;

- Неофициальные источники не надёжны, а пользование ими – дело авантюрное и не всегда законное.

Наиболее объективную картину показывает метод расчёта коэффициента рентабельности инвестиций, хотя и он не лишён недостатков.

Опубликовано:

Добавить комментарий

Вам понравится

Предназначение коэффициента

Показатель ROIC используется как индикатор, обозначающий способность компании генерировать добавленную стоимость по сравнению с другими компаниями. Относительно высокий уровень ROIC рассматривается как подтверждение сильного менеджмента. Но в то же время высокие показатели данного коэффициента могут обозначать, что руководство сфокусировано исключительно на выжимание прибыли, игнорируя возможности роста и разрушая стоимость компании в дальней перспективе. Следовательно, ROIC – это косвенный показатель стоимости компании. Положительные темпы его роста прямо влияют на рост стоимости акций.

Недостатки коэффициента рентабельности инвестированного капитала

Поскольку Return on Invested Capital является показателем, базирующимся на результатах финансовой отчетности, он характеризируется следующими недостатками:

1) Невозможно вычислить, каким образом был получен доход. При расчете коэффициента нет разницы между постоянной прибылью от операционной деятельности или одноразовым доходом, который мог образоваться вследствие внешних рыночных обстоятельств. 2) Возможность манипуляций показателем со стороны менеджмента. 3) Подвержен влиянию со стороны учетной политики, и может меняться с ее изменением.4) Подвержен влиянию инфляции и изменению курсов валют.

Почему 5:1 — хороший коэффициент?

Как минимум, вы должны покрыть стоимость производства продукта и стоимость его продажи.

ROI 2:1 для многих бизнесов не выгоден, так как затраты на производство или приобретение товара (также известного как себестоимость проданного товара, или COGS) составляют около 50% от цены продажи.

Если вы тратите 100 долларов на маркетинг и еще 100 долларов на товары, получая 200 долларов с продаж, вы безубыточны. Если все, что вы делаете с помощью маркетинга — это безубыточность, не делайте этого.

Компаниям с более высокой маржинальностью требуется меньше продаж, а компаниям с более низкой маржой, необходимо растянуть свои траты на маркетинг, прежде чем это станет оправданным. Их коэффициент должен быть выше.

Анализ рекламных каналов, с помощью сквозной аналитики бизнеса, может помочь определить не эффективные рекламные каналы и отключить их, снижая этим стоимость продажи.

Как же тогда сложным рынкам рассчитать эффективность маркетинга

Прежде, чем разобраться в измерении маркетинговых мероприятий, надо понять принцип взаимодействия потребителя и нашего бизнеса (начиная с просмотра материалов на сайте и заканчивая поведением потребителя после осуществления сделки). Отношение к бренду может формироваться не один год и складывается из регулярного взаимодействия и действия маркетинговых мероприятий.

Существует такое понятие, как показатель CLV, с помощью которого можно оценить эффективность рекламы и маркетинга.

CLV или Customer Lifetime Value – ценность клиента на протяжении всего жизненного цикла компании. Это имеет отношение к прибыли, которую приносит клиент в течение всего времени взаимодействия. Это может выглядеть следующим образом: CLV / LTV.

Некоторым образом, это можно назвать прогнозированием чистой прибыли и раскрывает ценность отношений с клиентом (настоящих и возможных в будущем). Модели построения прогноза могут отличаться сложностью и точностью.

«Значимость клиента» в соотношении CLV / LTV является стимулом для формирования маркетинговой стратегии компании, стимулируя изменить расстановку акцентов (концентрироваться не на квартальной или месячной прибыли, а планировать долгосрочные взаимоотношения).

CLV / LTV – это верхний предел затрат на приобретение клиентов (поэтому данный показатель является для маркетинга одним из самых важных). Таким образом, CLV можно считать одним из ключевых параметров при расчете маркетинговой рентабельности.

Значение CLV (Customer Lifetime Value) = Приведенная стоимость будущих денежных потоков (прибыли) от приобретения клиента на протяжении всего времени его/её отношений с компанией.

CLV ($) = Margin ($) * (Retention Rate (%) ÷ ) * Retention Rate (%))

CLV (рублей) = Маржа/прибыль (рублей) * (Коэффициент Удержания (%) ÷ ) * Коэффициент Удержания (%))

Коэффициент удержания (КУ) – если КУ = 0 (клиент никогда не обращается к вам повторно), то и итоговый показатель не превысит нулевого значения.

Если КУ = 1, то потребитель услуги/продукции становится постоянным клиентом (например, он будет пользоваться услугами вашей гостиницы всегда, когда будет приезжать в ваш город). Иначе говоря, он становится лояльным клиентом, готовым приносить прибыль вашей компании в течение неограниченного времени.

Например, КУ клиентов отеля – минимум 0,5 (50%) или максимум 0,8 (80%).

Дисконтная ставка составляет 10%.

Прибыль, которую приносит клиент: минимум – 5 000 руб. и максимум – 30 000 руб. (в качестве примера: срок/период формирования среднестатистических показателей 4-х отелей – 10 лет).

В бессрочном периоде значение прибыли/маржи = марже, разделенной на дисконтную ставку. Теперь воспользуемся формулой, приведенной выше:

CLV min = 5000 руб. х (50% / 1,1) = 2272 руб.

CLV max = 30 000руб. х (80% / 1,1) = 21 818 руб.

CLV – это показатель прибыли, которую приносит отелю 1 гость (или прибыль компании от 1 клиента).

Давайте разберемся, как рассчитать roi:

Предположим, наши расходы на привлечение 1 клиента составили 1 тыс. руб. Значит,

Минимальная эффективность = 2272 / 1000 = 227%

Максимальная эффективность = 21 818 / 1000 = 2 181%

Этот пример показывает, что маркетинговые расходы окупаются (причем, окупаются более, чем прилично!).

Обратите внимание, что в наших примерах не учтены некоторые факторы, например, расходы на содержание маркетингового отдела и некоторые другие затраты. Но, если знать, как рассчитать roi, то организация легко введет свои коэффициенты.. Кроме этого, не стоит забывать о кросс-продажах, например, посещение ресторана, расположенного при отеле, заказ экскурсии и т.д., – это приведет к изменению значений (как в большую, так и в меньшую сторону).

Кроме этого, не стоит забывать о кросс-продажах, например, посещение ресторана, расположенного при отеле, заказ экскурсии и т.д., – это приведет к изменению значений (как в большую, так и в меньшую сторону).

Выстраивание долгосрочных отношений с клиентом – самый эффективный способ их удержания.

Оставить заявку

Как подсчитать. Реальные примеры

Допустим, мы поставили 5 ставок на такое же количество футбольных матчей. Каждая из них составляла 100 рублей. Изначально в банке 500 единиц российской валюты. Вот список этих пари поэтапно:

- победа Челси в игре с Брайтоном, коэффициент равен 1.45 – выигрыш 100*1.45=145 рублей, чистая прибыль – 145-100=45 единиц российской валюты, в банке сейчас 500-100+145=545;

- Ф1(0) в матче ЦСКА – Спартак за 1.83 – выигрыш 183 рубля, чистая прибыль – 83 из них, в банке 545-100+183=628;

- Ф2(+1) в матче Милан – Болонья за 1.95 – проигрыш и, следовательно, убыток в 100 рублей, в банке 628-100=528;

- Ф1(0) в матче Марсель – Лилль за 1.72 – возврат, прибыли нет, но и убытков тоже, в банке как было 528 рублей, так и осталось, размер нашего капитала не изменился;

- Обе забьют в игре Мец – Реймс за 2.23 – выигрыш 223 рубля, чистая прибыль – 123 из них, в банке 528-100+223=651.

Теперь подсчитаем этот показатель в ставках, которые мы привели выше. Согласно вышеуказанной формуле, нам необходимо подсчитать чистую прибыль, то есть сумму выигрыша. А для этого следует отнять от суммы, которая есть у нас после всех действий, изначальную сумму. Вначале мы имели 500 рублей, а после – 651, следовательно, прибыль равна 651-500=151 рубль. Делим это число на сумму всех ставок, которая равна 100*5=500 рублей. Как мы к этому пришли? Тоже очень просто – количество пари равно 5, каждое из них по 100 рублей. Осталось только поделить 151 на 500 и умножить это на 100 %, получим 30.2 %. Это и есть ROI. В данном случае он получился положительным, и это означает, что подход работает.

Рассмотрим пример, где ROI будет не положительный, а отрицательный. Берем те же события, но другие пари:

- Обе забьют в матче Челси – Брайтон, коэффициент равен 1.81 – проигрыш 100 рублей, убыток на ту же сумму, в банке сейчас 500-100=400;

- Ф1(0) в матче ЦСКА – Спартак за 1.83 – выигрыш 183 рубля, чистая прибыль – 83 из них, в банке 400-100+183=483;

- ИТБ1(2) в матче Милан – Болонья за 1.97 – возврат, в банке осталось 483 рубля;

- Обе забьют в матче Марсель – Лилль за 1.94 – выигрыш 194 рубля, в банке 483-100+194=577;

- ТМ(2) в игре Мец – Реймс за 1.71 – проигрыш, осталось 577-100=477 единиц российской валюты.

Считаем ROI (477-500)/500*100%=-4.6 %. То есть мы в минусе на 4.6 %. Этот пример весьма показателен. Как видите, у нас есть целых 2 положительных результата, то есть 2 выигрыша. Но они не позволяют иметь доход на дистанции из 5 пари

Именно поэтому важно смотреть не только на то, сколько сделано ставок или сколько из них выиграно, но и на ROI

На практике обычно все выглядит немного иначе. Показатель ROI в +30.2 % считается практически невозможным. Дальше мы рассмотрим, каким он обычно бывает. Как мы упоминали выше, дистанция должна составлять минимум 500-1000 пари. Поэтому лучше сначала делать пари на небольшую сумму денег, вплоть до 10-20 рублей. Когда вы поймете, что выбранный подход работает, можно увеличивать сумму каждого пари.

Разделение ROI

ROI является популярным показателем благодаря своей универсальности и простоте. По сути, ROI можно использовать в качестве рудиментарного показателя прибыльности инвестиций. Это может быть окупаемость инвестиций в акции,окупаемость, которую компания ожидает от расширения фабрики, или окупаемость инвестиций, возникающих при сделках в строящуюся недвижимость.

Сам расчет не слишком сложен, и его легко интерпретировать для широкого спектра применений. Если рои положительный, вероятно дело стоит свеч. Но если доступны другие инструменты с более высоким ROI, то это сигнал не спешить с выбором и посмотреть на более выгодные варианты. Аналогичным образом, следует избегать отрицательного РОИ, что означает чистый убыток.

Например, предположим, что Джо инвестировал 1000 баксов в Slice Pizza в 2017 году и через год продал за 1200 баксов. Чтобы рассчитать доходность инвестиций, он делил прибыль на стоимость инвестиций: 200/1000 = 0.2 (или 20%).

С помощью этой информации он может сравнить свои инвестиции в Slice Pizza с другими своими проектами. Предположим, Джо также вложил 2000 баксов в Big-Sale Stores в 2014 году и продал свои акции на общую сумму 2800 баксов в 2017 году. ROI на акции Джо в крупных продажах составит 800/2000 = 0.4 = 40%.