Договор эскроу защитит деньги и имущество

Содержание:

- Как изменится рынок жилья с введением эскроу-счетов

- Содержание договора об эскроу-счёте в долевом строительстве

- В чем минусы эскроу-счетов?

- Аккредитив: особенности

- Что собой представляет проектное финансирование первичного жилья?

- Каким образом открывается счет эскроу в РФ?

- Эскроу-счет для юридических лиц

- Отличия эскроу-счетов от аккредитивного счёта и прочих аналогов

- Чем характеризуется

- Что такое эскроу-счет простыми словами

- Счет Эскроу для застройщика 214-ФЗ

- Эскроу счета в долевом строительстве

- ПОЛЕЗНЫЙ ЭСКРОУ-СЧЕТ?

- Лайфхак

- Ответы на вопросы читателей

- Заключение

Как изменится рынок жилья с введением эскроу-счетов

Определенно стоит ждать некоторых изменений с вступлением в силу требований о введении механизма эскроу в долевом строительстве.

Предполагаемый рост цен на рынке жилья может быть связан с тем, что застройщики лишатся привычного источника финансирования строительных работ. Существующая практика позволяла строительным компаниям осуществлять работы на средства, привлеченные от покупателей по договорам долевого строительства. С новыми правилами застройщики должны будут выполнить все обязательства за свой счет и только потом могут рассчитывать на получение оплаты за счет средств, хранящихся на счетах эскроу. В такой ситуации строительные компании вынуждены будут обращаться в банки за кредитами, проценты по которым будут перекладывать на потребителей.

В то же время, многие покупатели квартир охотнее согласятся немного переплатить за гарантию собственного спокойствия, чем рисковать всей суммой средств.

Автор статьи:

Содержание договора об эскроу-счёте в долевом строительстве

Договоры об эскроу-счёте заключаются как предприятиями, так и физическими лицами. В договоре принимает участие три стороны. Банк или нотариус играют роль связующего звена между двумя сторонами, выполняя их инструкции.

Структура договора

Основными условиями договора являются:

- Фиксация объекта (имущества, денег, ценных бумаг и т. д.), передаваемого на хранение эскроу-агенту.

- Информация о содержании сделки, ради которой открывается счёт.

- Определение действий, которые должен предпринять агент-эскроу по отношению к переданному ему на хранение объекту-эскроу.

- Список документов, необходимых для выполнения действий по отношению к переданному на хранение объекту.

- Указание на действия, которые должен предпринять агент-эскроу в случае частичного или полного невыполнения договорных условий.

- Определение времени и условий прекращения договора.

Все условия должны быть выписаны как можно более подробно. Ключевым моментом в составлении договора является изложение процедуры передачи финансов с эскроу-счёта бенефициару или возвращение эскроу-объекта депоненту.

Вся документация по договору должна быть составлена в письменном виде и заверена подписями сторон.

Открытие эскроу-счёта является операцией, обеспечивающей безопасность сделки. Договор эскроу имеет характер самостоятельного документа, дополняющего основной договор.

Отличительными признаками договора эскроу являются следующие положения:

- Договор является действительным, только если между сторонами заключён основной договор, не имеющий признаков фиктивности.

- Прекращение договора эскроу не является основанием для прекращения действия основного договора и отмены взятых на себя обязательств.

- Право на получение средств с эскроу-счёта приходит к получателю только после выполнения условий договора эскроу и основного договора.

- Имущество или финансы, находящиеся на счёте, не могут быть отозваны депонентом.

- Обязательна чёткая фиксация эскроу-агента.

- Обозначение возмездности услуг эскроу-агента.

Образец договора об эскроу-счёте

Для договора об эскроу-счёте пока не существует стандартной формы. Поэтому каждый банк имеет право на создание собственного примерного образца такого договора. В качестве типичного договора об открытии этого счёта можно использовать форму, созданную в АО «БТА Банк».

В чем минусы эскроу-счетов?

Главный минус — рост цен на квартиры. Раньше застройщики получали деньги от дольщиков напрямую, а сейчас стройку финансируют банки через кредиты. Застройщики платят банкам проценты, и себестоимость жилья растет.

Некоторые потеряли доход от инвестиций в недвижимость. Застройщикам нет смысла продавать квартиры на этапе котлована: деньги они всё равно получат только после регистрации права собственности на первую квартиру. Продажи стали открывать позже, и люди, которые раньше зарабатывали на разнице между покупкой квартиры на этапе котлована и продажей готовой, потеряли свой доход.

Комментарий Самолета

Доход от инвестиций в недвижимость стал меньше по сравнению с предыдущим периодом, но если сравнивать с обычным вкладом в банке, инвестиции выгоднее. Особенно на фоне снижения ставок по вкладам: например, стоимость квартиры за время строительства в течение двух лет в среднем увеличивается на 30 – 35% — это 17,5% годовых, а на вкладе можно заработать 5 – 6%.

Молодые компании со смелыми, нетиповыми проектами не могут оплачивать кредиты банков и вынуждены закрываться или менять стратегию в пользу типового, понятного покупателям жилья.

Аккредитив: особенности

Аккредитив – это вид безналичного расчета с открытием специального счета. Его используют при совершении сделок с крупными суммами наличности. Гарантом таких сделок выступает банк.

Покупатель/получатель вносит на аккредитив сумму в соответствии с заключенным договором. А продавец получает ее после того, как выполнить все обязательства перед продавцом.

Аккредитивы бывают разных видов, хоть и не все из них подходят для проведения сделки купли-продажи недвижимости:

| Название | Характеристики |

|---|---|

| Отзывной | У отправителя денежных средств есть преимущество. Он может отозвать/аннулировать счет в любой момент. Для этого ему достаточно написать соответствующее заявление. При таком аккредитиве поставщик не получает никаких гарантий. Он не защищен от рисков, связанных с недобросовестностью отправителя. |

| Безотзывной | У отправителя нет права аннулировать счет. У поставщика есть гарантии того, что за товар с ним рассчитаются в полном объеме в соответствии с заключенным договором. |

| Подтвержденный | При этом аккредитиве незащищенной стороной является банк. Деньги поставщику должны быть отправлены даже в том случае, если они отсутствуют на счету у отправителя. За такую услугу банк берет дополнительную комиссию. |

| Покрытый | Денежные средства перечисляют из одного банка в другой в установленный промежуток времени. Это безопасная сделка как для продавца, так и покупателя. |

| Непокрытый | Средства автоматически списываются со счета отправителя. |

| Револьверный | Этот аккредитив используют при торговых операциях с фиксированным графиком. Счет будет пополнятся отправителем до того момента, пока сумма отправлений не достигнет указанного в договоре лимита. |

| Резервный | При таком аккредитиве защищен поставщик. Даже если покупатель не исполняет свои обязательства, указанные в договоре, банк перечисляет ему средства в любом случае. |

| Циркулярный | Этот аккредитив позволяет получить денежные средства у любого корреспондента (партнера) банка. |

Благодаря тому, что покупатель и продавец не касаются денежных средств, и все расчет безналичные, снижается риск обмана и мошенничества. В договоре по аккредитиву можно указать дату и время отправки денег продавцу от покупателя. Также в документе оговаривают обязанности сторон. С ними должен согласиться банк, так как он является гарантом проведения операции.

Рассмотрим на примере: физическое лицо приобретает квартиру в ипотеку. Первоначальный взнос составляет 1,2 млн. руб., хранить такую сумму в банковской ячейке, а затем при передаче пересчитывать вручную, совсем неудобно. Поэтому покупатель и продавец заключают договор на открытие аккредитива. В нем указывают условия, после выполнения которых банк перечисляет продавцу определенную сумму.

Недостатки аккредитива

К недостаткам такой банковской услуги можно отнести большое количество подписываемых бумаг. Более того, если клиент сталкивается с аккредитивом впервые, ему придется изучить достаточное количество правил. Но это при условии, что банковский сотрудник не подскажет, какой аккредитив выбрать при совершении той или иной сделки. Открытие аккредитива оплачивает клиент. Его стоимость, например, в УралСиббанке составляет 1000 рублей.

Что собой представляет проектное финансирование первичного жилья?

Инициатор проводимых работ вправе выбрать один из доступных вариантов финансирования проекта.

Покупателям следует ознакомиться с условиями, предлагаемыми застройщиком, чтобы понять, в каких случаях они могут рассчитывать на гарантии.

Так, финансирование может осуществляться:

- Банковской организацией. Деньги предоставляются под конкретный объект с

правом контроля за расходованием активов. Кредитное учреждение размещает

финансовые активы, представленные по ДДУ, на счетах эскроу. Последний будет

гарантировать недоступность денег для третьих лиц. Застройщик вправе расходовать

средства только на цели, непосредственно связанные с мероприятиями по

возведению здания. На оплату услуг персонала и организационные мероприятия

допускается задействовать только 10% от суммы. Банк может установить условие по

передаче средств траншами по завершении определенных этапов строительства. - Девелопер. Группа компаний или крупная организация, заинтересованная в

реализации проекта, вправе потребовать открытия спецсчета. При отказе от данной

схемы жилье будет реализовываться только по ДКП после сдачи объекта

недвижимости в эксплуатацию. Данный способ очень рискованный и при получении

предложения на подписание предварительного соглашения нужно максимально

внимательно читать условия. - ЖСК. Жилищно-строительный кооператив формируется из граждан,

заинтересованных в строительстве объекта. Группа сама собирает средства и

находит застройщика. Однако данный способ также не гарантирует окончательного

результата.

Таким образом, корректировки федерального законодательства в части появления и обязательства использования счета эскроу позволили выработать максимально безопасный механизм покупки жилья в новостройке.

Особенно актуальна данная проблема для лиц, оформивших ипотеку.

Каким образом открывается счет эскроу в РФ?

Для того чтобы это осуществить, нужно выполнить последовательно ряд несложных шагов:

- Найти банковское учреждение, которое оказывает своим клиентам услугу по эскроу, и написать заявление.

-

В заявлении нужно будет прописать:

- сумму финансовых средств, которые поступят на счёт, они составляют предмет договора;

- что должна делать кредитная организация при условии выполнения всеми сторонами сделки возложенных на них обязательств;

- какими обязанностями и правомочиями располагает каждая из сторон;

- каким образом участники планируют разрешать возможные споры, которые могут возникнуть между ними;

- срок, на который рассчитан договор, если он является существенным условием, выраженным в согласии сторон;

- основания, при наступлении которых сделка может быть разорвана, и последовательность действий, которые нужно выполнить для расторжения сделки;

- персональные данные всех участников.

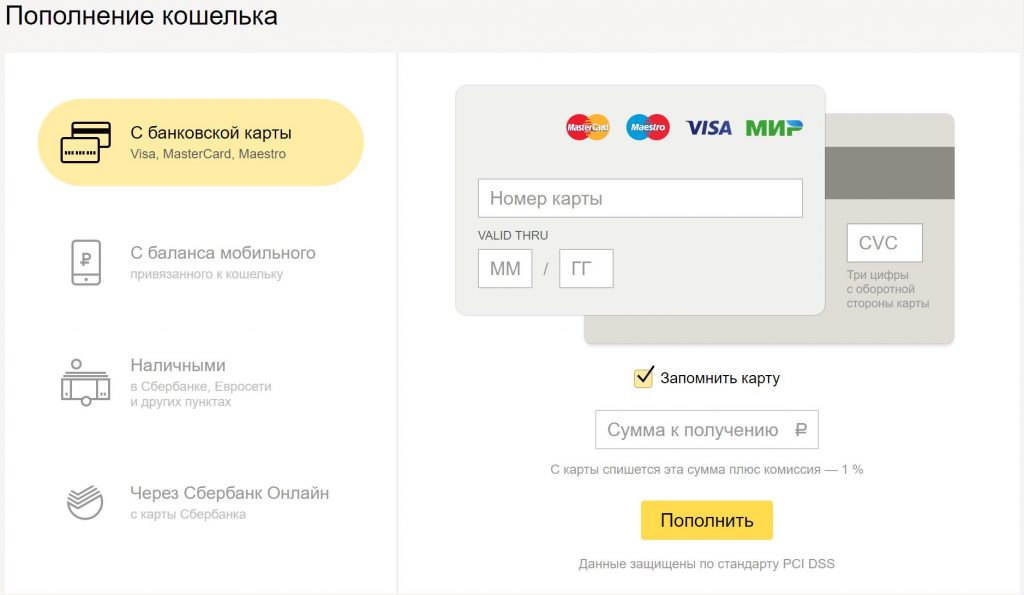

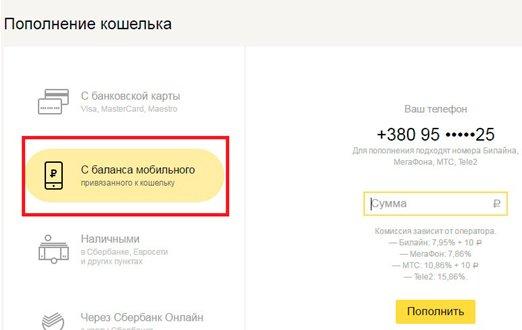

- После этого депонент должен пополнить финансовыми средствами счёт для эскроу способом, который доступен в выбранной им банковской организации.

После выполнения всех указанных выше действий договор счёта эскроу считается открытым, и участники сделки начинают нести бремя тех обязательств, которые они возложили на себя согласно договору.

Узнать что такое девелопмент, а так же чем занимается девелоперская компания, вы можете здесь

Эскроу-счет для юридических лиц

Счетами эскроу могут пользоваться и ФЛ, и ЮЛ. Участниками сделки могут быть лица с разными статусами. К примеру, допускается открывать счет между организацией и ФЛ.

Правила эскроу практически не меняются в зависимости от того, кто открывает счет. Однако если делает это ФЛ, присутствуют некоторые особенности. В частности, только средства ФЛ, размещенные для осуществления сделок с недвижимостью, подлежат страхованию. Основание – пункт 1 статьи 12.1 ФЗ №177 «О страховании» от 23 декабря 2003 года.

Если же счет открыт ЮЛ, никаких страховых гарантий не предоставляется. Однако предприниматель может застраховать средства самостоятельно.

Отличия эскроу-счетов от аккредитивного счёта и прочих аналогов

Говоря о том, что эскроу-счет является новым инструментом, нельзя утверждать о его новизне принципиальной, так как существуют аналогичные банковские инструменты, также предназначенные для безопасных расчетов. Таковыми инструментами являются:

- Банковская ячейка. Надежное средство хранения денежных средств, а также инструмент передачи наличных денег. Средства закладываются в ячейку, доступ к ним получает продавец по выполнении определенных условий;

- Аккредитивный счет. Работает по тому же принципу, что и банковская ячейка, продавец получит доступ к деньгам после того, как выполнит условия со своей стороны.

Казалось бы, зачем изобретать очередной инструмент, если эти две системы и так отлично работают и в течение десятилетий хорошо себя зарекомендовали? Ну, допустим, банковская ячейка проигрывает эскроу-счету по очевидным причинам – достаточно неудобно носить в банк (и забирать оттуда) наличные деньги. На самом деле и у аккредитива есть несколько отличий у эскроу-счетов, которые незаметны на первый взгляд, но, однако, они являются весьма существенными:

- Существует отзывной аккредитив, его может закрыть сам банк по распоряжению плательщика, причем, уведомление об этом получателя денег не является обязательным условием. Эскроу-счет закрывается только в случае личного присутствия всех сторон сделки.

- Операции по аккредитивным счетам весьма жестко ограничены законодательными рамками, а вот эскроу-счет предполагает намного больше свободы действий. Ключи для разблокировки средств на аккредитиве нельзя изменить, тогда как стороны эскроу-соглашения могут сами определять, какие документы должны быть предоставлены для разблокировки счета.

Кстати, уже с лета 2018 года на территории РФ услуги расчетов по схеме могут предоставлять не только кредитные организации, но также страховые компании, биржевые брокеры, а также юридические фирмы и нотариусы. С другой стороны, открытие счетов в пределах расчетов по ДДУ имеют только банки, причем, не все, а только те, которые одобрены Центробанком (их перечень можно найти на сайте ЦБ).

И еще одно отличие: деньги на счетах эскроу принимают участие в системе банковского страхования вкладов, при этом размер возмещения органичен 10 млн. рублей (но это только по операциям с недвижимостью), тогда как лимит компенсации по аккредитиву (как и по счетам физических лиц) ограничен пределом в 1,4 млн. рублей.

Содержание ячеек, в свою очередь, не подпадает под действие системы страхования вложенных средств, хотя, справедливости ради, клиент банка, в случае его банкротства, получает доступ к своей ячейке по завершении процедуры смены собственника.

Чем характеризуется

Договоры эскроу — это трехсторонние расчетно-обеспечительные инструменты (с признаками договоров хранения и поручения), защищающие интересы участников сделок со взаимными обязательствами. Суть этих инструментов:

- наличие обязательства по передаче имущества от должника к кредитору;

- из-за недоверия друг к другу они соглашаются заключить договор эскроу с третьим лицом, во взаимоотношениях появляется эскроу-агент — это лицо, благонадежное по мнению обеих сторон;

- по этому договору должник-депонент (обязанный по основному соглашению передать конкретную собственность кредитору) обязуется передать его третьему участнику — агенту эскроу;

- последний обязуется беречь объект хранения и передать его кредитору (бенефициару) после возникновения контрактных условий.

Это не основная сделка, она всегда гарантирует исполнение другого обязательства.

В договоренностях всегда участвуют любые дееспособные (для существа конкретных соглашений) лица, это стороны в договоре эскроу, их всегда три:

- депонент — обязательно передающий собственность эскроу-агенту для исполнения своего основного обязательства по передаче этого имущества бенефициару (арендатору, покупателю и т. п.);

- бенефициар — кредитор по обязательству, исполнение которого обеспечивается через заключение и исполнение договора эскроу;

- эскроу-агент — ответственный хранитель, которому передают собственность на депонирование.

Предмет договоренностей — деятельность агента по депонированию (сохранению имущества депонента) и передаче его после появления договорных условий кредитору депонента.

Объекты депонирования:

- любая неограниченная в обороте, точно выделяемая из массы ей подобных вещей движимость, на депонирование которой согласно третье лицо при законной необходимости последнего;

- документы;

- наличные, безналичные деньги (последние — права требования);

- документарные, бездокументарные ценные бумаги (последние — права, закрепленные этими бумагами).

ВАЖНО!

Недвижимость не депонируется.

Что такое эскроу-счет простыми словами

Эскроу-счет (escrow account в переве с англ. целевой депозитный счет) – это банковский счет, на котором хранятся денежные средства одной стороны сделки до тех пор, пока вторая сторона не выполнит свои обязательства, после чего содержимое счета передается ей. На примере долевого строительства: застройщик не получит внесеннные на эскроу-счет деньги покупателей квартиры до тех пор, пока дом не будет принят в эксплуатацию.

В сделке с использованием счета эскроу участвуют три стороны:

- Депонент – юридическое или физическое лицо, открывшее счет и положившее на него деньги. Проще говоря – покупатель.

- Бенефициар – лицо, которому будут перечислены деньги, когда условия договора будут выполнены. Продавец товара или услуги.

- Эскроу-агент – банк, в котором открыт счет эскроу.

Гарантом сделки выступает банк, он контролирует этапы сделки и определяет, выполнены требования договора между покупателем и продавцом, или нет. А вот сами правила сделки прописывают стороны. Именно они решают, при каком именно условии продавцу будут выданы деньги с эскроу-счета.

По форме счет эскроу напоминает банковскую ячейку или аккредитив, но есть и серьезные отличия от этих инструментов – о них мы поговорим в соответствующей главе.

Сфера применения эскроу-счета

Блокировка выплат до момента исполнения договора применяется в тех сферах, где от заключения сделки до передачи товара покупателю проходит какой-либо период времени и есть риск, что продавец не передаст товар, если получит деньги вперед, либо товар будет не с теми характеристиками, которые требуются покупателю. Это следующие сферы:

- Долевое строительство;

- Купля-продажа недвижимости;

- Купля-продажа ценных бумаг;

- Операции с товарными знаками;

- Операции с изобретениями, моделями, промышленными образцами;

- Операции с объектами интеллектуальной деятельности.

Пример

Продавец и покупатель квартиры договорились, что деньги за объект будут переданы сразу после подписания договора купли-продажи. Договор подписали, продавец взял деньги, но пока ехал регистрировать переход права собственности в Росреестр, попал в аварию и погиб. Квартира перешла к его наследникам, деньги покупателя исчезли. Покупателю придется доказывать факт совершения сделки, обращаться в полицию для поиска денег и т.д. Обратный пример: стороны договорились, что покупатель заплатит за приобретение квартиры только после регистрации сделки в Росреестре. Сделка зарегистрирована, право собственности на квартиру перешло к покупателю, а он заявил, что деньги давно уже отдал продавцу и больше ничего платить не будет. Продавцу придется доказывать, что он ничего не получал от покупателя. Обеих неприятных ситуаций можно избежать, если деньги внесены покупателем на счет эскроу. Тогда продавец получит их только после предоставления документа из Росреестра или выписки из Единого госреестра недвижимости (ЕГРН). В любом другом случае средства вернутся назад покупателю. Но и забрать их по собственному желанию покупатель не сможет, банк ему не позволит это сделать, пока продавец не подтвердит отказ от сделки.

По каким законам банки используют счета эскроу

Порядок работы с эскроу-счетами закреплен в параграфе 3 главы 45 Гражданского кодекса РФ. В нынешнем виде эти законодательные новации действуют с ноября 2017 года – именно тогда и началось в РФ активное использование операций со счетами эскроу. Основная сфера применения таких счетов – долевое строительство. Здесь операции блокировки средств до выполнения условий договора определяются Федеральным законом №214-ФЗ от 30.12.2004 (статья 15.4, внесена в закон в июле 2018 года).

Счет Эскроу для застройщика 214-ФЗ

До 2017 года сложилась непростая ситуация на строительном рынке, когда люди вкладывали свои средства в строительство жилья, но на каком-то этапе оно «замораживалось» и деньги не возвращались. Число обманутых вкладчиков росло и разрешить ситуацию можно было только на законодательном уровне.

Тогда Правительство внесло изменения в Федеральный закон о долевом участии в строительстве от 30.12.2004 № 214-ФЗ, сначала рекомендовав использовать эскроу-счета, а с 1 июля 2019 года обязав работать только с ними. Теперь дольщики получили гарантии, что потраченные на возведение жилья средства не будут потеряны безвозвратно. Либо квартира будет получена, либо деньги за нее вернутся.

Такие гарантии закреплены в следующих нормативных документах:

- Гражданский кодекс – п.1 ст. 860.7;

- Закон № 214-ФЗ – ч. 1 ст. 15.4, ч. 2, 6, 8 ст. 15.5.

Эскроу счета в долевом строительстве

Условия и порядок ведения подобных счетов при долевом строительстве обозначен в законе №214-ФЗ. Порядок расчетов выглядит следующим образом:

- Покупатель решает приобрести первичное жилье в новом еще недостроенном доме.

- После заключения договора долевого участия, дольщик оплачивает всю сумму согласно договору.

- Денежные средства вносятся в банк на специальный счет, он не передает их застройщику.

- Средства на данном счете блокируются, причем как для застройщика, так и для дольщика на период, пока не завершится строительство, и не будет введен в эксплуатацию дом.

Только после выполнения всех условий договора, банк предоставит право доступа застройщику к счету эскроу. В случае если со стороны застройщика требования договора не будут выполнены по ряду причин, обанкротился или заморозил строительство, то деньги со счета возвращаются покупателю.

Счета эскроу с позиции строительной компании

С учетом того, что застройщик не получит средства дольщиков до момента сдачи дома в эксплуатацию, а средства необходимы для строительства дома, их в кредит как раз и предоставит тот банк, в котором будет открыт эскроу счет. Это удорожает стоимость строительства, но зато исключит частые случаи с обманутыми дольщиками. Положительная сторона в том, что проектное финансирование застройки довольно стабильно и постоянно, тогда как деньги дольщиков поступают только от проданных квартир в соответствии с ситуацией на рынке и спросом на недвижимость.

Многие крупные застройщики давно используют проектное финансирование, тем более что законодательство позволяет в таком случае не предоставлять никакого другого обеспечения своих обязательств по договорам долевого участия.

Расчеты по ДДУ через эскроу-счет глазами дольщика

Для дольщика такой вариант более надежный и привлекательный, потому что средства, вложенные на приобретение недвижимости, защищены и застрахованы, а проверять надежность застройщика теперь нет необходимости. И даже в случае, если дом не будет достроен и сдан в эксплуатацию, то каждый сможет забрать назад все денежные средства, причем даже с небольшим процентом, начисленным за пользованием деньгами банком. Но есть некоторые нюансы, которые должен знать дольщик:

Агентство по страхованию вкладов уполномочено страховать денежные средства, учтенные на счетах эскроу, в соответствии с договором долевого участия в размере всей суммы, депонированной на эскроу-счете, но не более 10 млн. руб. (п.3, ст.12.2, ФЗ-177). Если сумма квартиры или нескольких квартир превышает 10 млн руб., то покупатель несет риски в связи с возможным банкротством банка

Поэтому необходимо учитывать надежность самого банка, где открывается счет эскроу.

Необходимо знать, что по исполнительным листам соответствующих органов возможно взыскание со счетов эскроу за другие долги дольщика, и если принудительно со счета будут списаны средства в счет погашения таких долгов, то со стороны дольщика обязательства будут не исполнены и квартиру он не получит.

Необходимо обращать внимание, что в договоре долевого участия обязательно должно быть прописано, что расчеты ведутся посредством перечисления денег на счет эскроу. Строго указана сумма договора, сроки депонирования и основания для прекращения действия договора (п.3, ст.15.4, ФЗ-214)

Срок депонирования указывается на 6 месяцев больше, чем указан застройщиком для передачи квартиры дольщику для того, чтобы в случае непредвиденных ситуаций в строительстве у застройщика было время все исправить.

Согласно пп.5, п.3, ст.15.4, ФЗ-214 со счета эскроу дольщик может забрать денежные средства в следующих случаях:

Опрос: довольны ли Вы качеством услуг предоставляемых Сбербанком в целом?

ДаНет

- если по условиям договора закончился срок депонирования;

- при расторжении договора долевого участия (в судебном порядке или по соглашению сторон);

- при одностороннем отказе застройщика при невозможности завершить строительство, или дольщика (основания для этого перечислены в п.7, ст.15.4, ФЗ-214).

ПОЛЕЗНЫЙ ЭСКРОУ-СЧЕТ?

С 1 июля 2019 года все застройщики, которые работают по схеме долевого строительства, обязаны перейти на использование эскроу-счетов.

Это называется проектное финансирование. Деньги же дольщиков, которые, по сути, прекращают быть дольщиками, так как больше не финансируют своими деньгами строительство, а лишь гарантируют впоследствии оплату построенного жилья, просто замораживаются в банке.

Итак, кому от этого хорошо?

Эскроу-счета полезны, в первую очередь, покупателям жилья на этапе строительства. Их деньги теперь не пропадут в случае мошенничества или неудачи застройщика. Без выполнения обязательств деньги ему просто не перейдут. Более того, теперь застройщиком-участником по договору эскроу-счёта не может быть «левая» организация. Для строительных компаний законодательством закреплён опыт работы на строительном рынке не менее трёх лет. При этом общая площадь застройки должна равняться не менее 10 тыс. кв. м.

По договору устанавливается ввод объекта в эксплуатацию в строго оговоренные сроки. В ином случае строительная компания получает отказ в предоставлении ЗОС (заключения о соответствии), что влечёт существенные финансовые потери. Запрещено задерживать окончание строительства недвижимости на срок более трёх месяцев.

Лайфхак

С использованием эскроу-счетов практически отсутствует риск потери денежных средств даже в случае банкротства банка, в котором эскроу-счет был открыт. Во исполнение решения правительства РФ, средства на таких счетах застраховываются на сумму до 10 млн руб. Страхование счёта эскроу осуществляется государством в лице Агентства по страхованию вкладов. Данный вид страхования регулируется 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации».

Важно, что по закону эскроу-счета открываются бесплатно, платить за них банку не нужно. Правда, и заработать на этом будет нельзя: проценты на эти средства начисляться не будут

А ещё не стоит забывать об инфляции…

Вот так бывает

Деньги на счете-эскроу должны находиться в течение всего периода строительства, которое может идти годы. Согласно закону, данные суммы не подлежат индексации. В случае несоблюдения застройщиком условий договора денежные средства возвращаются депоненту (дольщику) в 100-процентном объеме. Но фактическая цена этих денег, если в стране имеет место быть инфляция, уже будет меньше их реальной стоимости…

Зато эскроу-счета очень выгодны банкам. «С момента внесения денег депонентом и до их получения бенефициаром (застройщиком) внесённые деньги являются ресурсом банка, который он может размещать по своему усмотрению. Причём ресурсом срочным и понятным, аналогичным срочным вкладам юридических лиц, поскольку до расчётов по обязательствам им никто не может воспользоваться. Более того, этот ресурс является безвозмездным, поскольку по закону проценты на сумму денежных средств, находящихся на счёте эскроу, не начисляются. С этой точки зрения для банков это архивыгодное мероприятие, аналогов которому на сегодняшний день не существует», — говорит Дмитрий Шевченко, партнёр юридического бюро «Замоскворечье».

А вот застройщикам эскроу-счета нравятся, мягко говоря, не очень: во-первых, деньги на стройку надо искать где-то ещё; во-вторых, их ведь можно и не найти, а там недалеко и до закрытия бизнеса, говорят небольшие участники рынка. «С 1 июля привлекать проектное финансирование под строительство смогут далеко не все застройщики, а полученные от покупателей средства они смогут получить, только когда объект будет полностью сдан», — указывает аналитик ГК «Алор» Алексей Антоненко. При этом, по его словам, для застройщиков в этих изменениях есть и другие минусы: помимо необходимости поиска новых источников финансирования, конкурировать с другими застройщиками будет сложнее. Если раньше привлечь покупателей можно было низким ценником на этапе котлована, то теперь ценник будет соответствовать реальному положению дел на рынке, и влиять на цену уже можно будет только за счёт реальной оптимизации строительного процесса, заключает эксперт.

Поскольку в красной зоне кредитоспособности находится порядка 30% уже начатых строительных объектов, то, чтобы не превратить их в проблемные, решено было сделать исключение на переходный период.

Вот так бывает

В апреле правительство утвердило критерии, при соответствии которым часть уже начатых строительных объектов может быть достроена по старым правилам — речь идет о проектах, готовность которых составляет не менее 30% и где 10% площадей продано по договорам доверительного управления.

Ответы на вопросы читателей

Термин «эскроу» пришел в русский язык из английского (escrow – «условный», в бизнес-терминологии – «условное депонирование»). Означает внесение денег на хранение для третьего лица с предоставлением ему доступа только при выполнении определенных условий. Ударение в русском слове, как и в английском, ставится на предпоследний слог: «эскрОу».

Эскроу-счета для дольщиков застройщик может открыть только в том банке, который предоставит кредит на строительство. Соответственно, строительная компания будет гарантированно располагать необходимыми для возведения дома средствами. Да, они недешевые, но застройщик уже не так зависит от продаж квартир, может выстраивать более долгосрочную маркетинговую кампанию таких продаж.

Обязательное использование эскроу-счета в долевом строительстве введено с 1 июля 2019 года. Таким образом государство защищает дольщиков от недобросовестных застройщиков и от рыночных рисков в процессе строительства. Эскроу-счет по закону о долевом строительстве – это обособленный счет, на который покупатель вносит деньги за недвижимость, а продавец получает к ним доступ только после сдачи дома в эксплуатацию. Гарантом сделки является банк. При этом деньги на счету блокированы и для покупателя – он не может их забрать, не расторгнув договор долевого участия. Эскроу-счет в данном случае – инструмент, обеспечивающий выполнение сторонами договора их обязательств.

В сделке с использованием счета эскроу участвуют три стороны: продавец, покупатель и банк, гарантирующий выполнение условий сделки. Этот банк и является эскроу-агентом. Формально он не имеет собственного интереса в сделке, его услуги оплачиваются не из средств, внесенных на счет эскроу. В то же время объективно банк – главный выгодоприобретатель новой системы. Он получает в свое распоряжение бесплатные деньги дольщиков (на них не начисляются проценты), берет плату с застройщика за использование счета эскроу, а также получает с застройщика проценты за пользование кредитом, выданным под залог средств, размещенных на счету эскроу.

Нет, для открытия эскроу-счета обязательно личное присутствие в банке.

Закон №214-ФЗ позволяет работать без использования эскроу-счетов тем застройщикам, которые начали возводить объекты до начала действия поправок в закон о долевом строительстве (до 1.07.2019). Правда, при этом здание должно быть построено минимум на одну треть, а с дольщиков собрано как минимум 10% необходимых средств. Некоторые застройщики пользуются этой нормой и «продают» еще не построенные квартиры аффилированным компаниям, чтобы набрать те самые 10% средств. Затем квартиры переоформляются на новых покупателей по переуступке прав. Такая схема незаконна, но для ее выявления необходима проверка по инициативе прокуратуры. Понятно, что без конкретного сигнала от кого-либо из участников сделки прокуратура работать по объекту не будет. А участникам сигнализировать невыгодно, поскольку использование эскроу-счета вызывает удорожание квадратных метров.

Если же речь идет о продаже недвижимости либо других товаров и услуг, то использование счета эскроу – дело добровольное.

Использование счета эскроу приводит к повышению цены на квартиру, поскольку застройщику нужно компенсировать банковские проценты за пользование кредитом на строительство, а также процент за пользование собственно счетом эскроу.

Эскроу-сервисы используются в интернет-торговле, это цифровой аналог банковских эскроу-счетов. Существуют специальные сервисы, которые принимают от покупателя деньги на хранение и выдают продавцу только после получения покупателем товара. Например, на Западе сервис escrow.com защищает от мошенничества при сделках, совершаемых на сайтах типа eBay или FedEx. В России применяются такие эскроу-сервисы как CashPass или SafeCrow. Собственные и партнерские эскроу-сервисы используются на сайтах бесплатных объявлений – Авито и др.

С формальной точки зрения ни сам процесс открытия счета эскроу для юрлица, ни формат его обслуживания ничем не отличаются от аналогичных действий для физических лиц. Есть лишь один нюанс: организации не подпадают под действие закона о страховании вкладов. Так что в случае банкротства банка, где открыт счет эскроу, страховое возмещение юрлицу выплачено не будет. Однако организация может застраховать свои деньги самостоятельно в любой страховой компании.

Заключение

Уже в 2019 году, с июля месяца, многие новостройки (есть ограничения, в связи с которыми продажа квартир может осуществляться по старым правилам) должны проходить через систему эскроу-счетов. С этого момента долевое строительство в том виде, к которому привыкли граждане России, уйдет в прошлое. По задумке правительства РФ, данный инструмент способен решить множество существующих проблем. Будут ли эскроу-счета действительно решением накопившихся проблем в жилищном строительстве, это, как обычно, покажет лишь время.

Примерно в равной степени положение дольщиков и застройщиков ухудшится – первые будут вынуждены покупать жилье дороже, вторые – платить проценты по кредитным деньгам.

Одно можно сказать наверняка — среди тех, кто точно окажется в выигрыше, присутствуют банки, отобранные ЦБ для эскроу. Для банков круговорот одних и тех же денег между ним самим, застройщиком и дольщиком принесет прибыль на каждой итерации при отсутствии для банка каких-либо рисков.